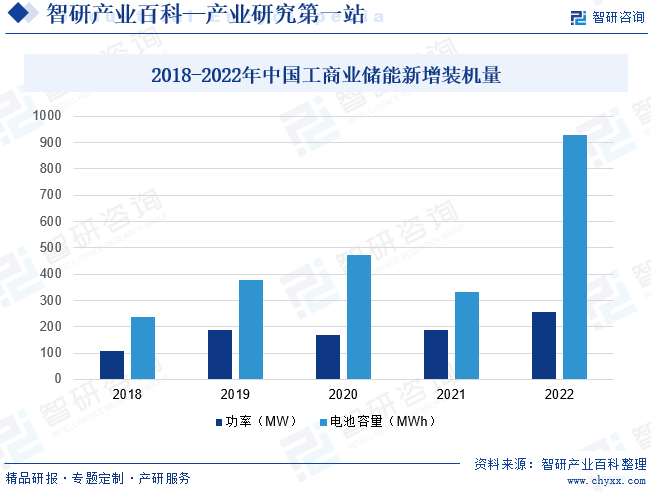

摘要:2018-2022年中国总体工商业储能呈现上升态势中2021年受到宏观环境响,工商业储能项目新增装机量下降29.7%,2022年回升增长178.7%,2018-2022年新增装机量CAGR为40.5%。2022年中国(以广东省为例)工商业储能单个项目规模主要分布在0.05kW-30MW之间,其中规模低于1.6MW占比58.6%,项目大于4MW占比为12.6%;工商业储能项目平均规模为2.2MW。在单价方面,中国工商业储能项目均价为2.4元/Wh,其中1.75-2.5元/Wh项目份额最高,占比为69.0%。项目价格高于3.5元/Wh,占比14.9%,其中最高单价达到10元/Wh。

一、定义及分类

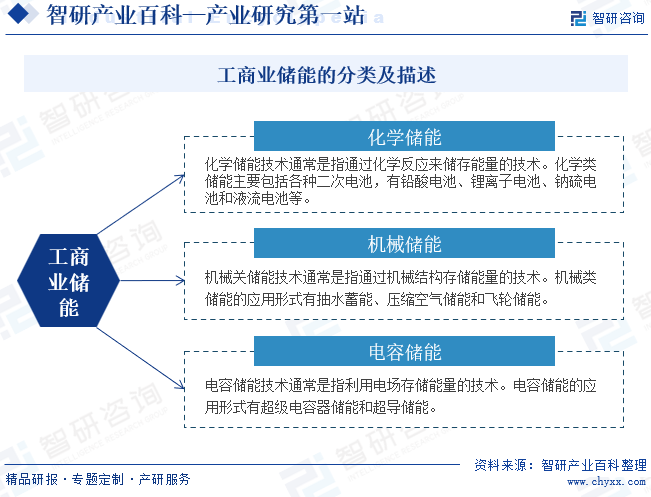

工商业储能是指写字楼、工厂等用电侧配备的储能设备,其主要实现的目标包括自发自用或者峰谷价差套利。工商业储能系统主要包括PACK电池、PCS(储能变流器)、BMS(电池管理系统)、EMS(能量管理系统)等。按照储能技术类型来分类,可以分为化学储能、机械储能、电容储能。从分类标准来看,技术类型主要是针对储能方式和原理进行划分。

工商业储能的分类及描述

二、商业模式

1、业主自投

用电企业自行购买、持有工商业储能资产,自行运维。用电企业可享受100%收益,但初始资金投入大,且缺乏专业管理团队,需承担资金风险和运维风险。适合有一定资金实力的大工商业用户,或高耗能(年用电量大于2GWh)用户。

2、合同能源管理

用电企业提供土地,能源服务方持有工商储资产并运营,双方按比例分享项目收益(目前能源服务方/用电企业分别为90%/10%或85%/15%)。目前的主流模式,用电企业投入小、承受风险低,能源服务方获得大部分收益并承担相应风险。

3、融资租赁

储能资产由设备商或金融机构持有,用电企业在租赁期内获得工商储设备的使用权,到期后获得所有权。有效解决业主资金压力,有助于促进工商储推广;与合同能源管理模式不冲突,未来“合同能源管理+融资租赁”模式或将成为主流商业模式。

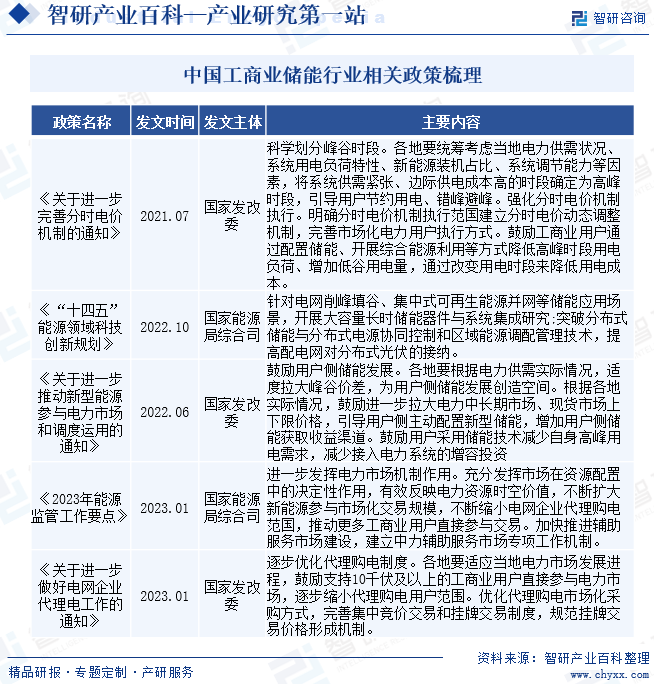

三、行业政策

在中国“双碳”目标背景下与构建“以新能源为主体的新型电力系统”的行业大趋势下,各种工商业储能利好政策出台;中国通过丰富盈利来源激励工商业用户配储,推动工商业储能商业化进程。2023年1月国家发改委发布《关于进一步做好电网企业代理电工作的通知》中指出:逐步优化代理购电制度。各地要适应当地电力市场发展进程,鼓励支持10千伏及以上的工商业用户直接参与电力市场,逐步缩小代理购电用户范围。优化代理购电市场化采购方式,完善集中竞价交易和挂牌交易制度,规范挂牌交易价格形成机制。

四、行业壁垒

1、核心部件的技术研发壁垒

储能系统最核心的元器件——电芯,因为电动汽车的竞争格局,已经形成了头部效应,储能产业中游的企业很难往上卷,但是上游电芯企业往下游卷是很容易的,比如特斯拉或者比亚迪的储能系统解决方案,无非是市场是不是足够大,是否值得发力。在BMU、BMS、PCS、EMS、消控系统等环节,谁能掌握核心研发,谁的生存机会就更大一点。同时也能通过这一级元器件构建产品差异化。

2、制造环节的规模化与差异化

单纯的制造在传统的电力设备集成领域(成套环节)也存在大量过剩产能,不少电力成套企业在制造规模、制造流程化管理、精益制造、智能制造能方面,比储能系统集成商水平更高,而且储能系统集成与制造与电力电气设备集成没有太大差异,所以不排除电力设备集成企业跨界到储能系统集成的可能性。

3、销售解决方案的差异化竞争

微电网系统层面的差异化,储能系统并不是单独使用的,而是耦合到用户微电网系统,与分布式光伏、用电负荷等各种电力元件结合,并响应内部的负荷曲线和外部的价格曲线,实现最优化套利。所以需要在微电网系统层面建立差异,非常考验对电力系统的认知和理解,而这恰恰是传统产品制造型的储能企业缺乏的。

五、产业链

工商业储能上游主要为核心零部件,由储能电池、PCS、EMS、BMS等温控,中游为系统集成与品牌渠道运营商,下游为工商业应用场景,主要为零碳智慧园区、数据中心、5G基站、矿区、城市轨交交通、商业综合体等;产业链上中下游关联密切,较多中游厂商业务也涉及上游零部件。

上海派能能源科技股份有限公司

上海派能能源科技股份有限公司  比亚迪股份有限公司

比亚迪股份有限公司  广州鹏辉能源科技股份有限公司

广州鹏辉能源科技股份有限公司  惠州亿纬锂能股份有限公司

惠州亿纬锂能股份有限公司  宁波德业科技股份有限公司

宁波德业科技股份有限公司  浙江艾罗网络能源技术股份有限公司

浙江艾罗网络能源技术股份有限公司  固德威技术股份有限公司

固德威技术股份有限公司  阳光电源股份有限公司

阳光电源股份有限公司  宁德时代新能源科技股份有限公司

宁德时代新能源科技股份有限公司  国电南瑞科技股份有限公司

国电南瑞科技股份有限公司  江苏中天科技股份有限公司

江苏中天科技股份有限公司

六、行业现状

2018-2022年中国总体工商业储能呈现上升态势中2021年受到宏观环境响,工商业储能项目新增装机量下降29.7%,2022年回升增长178.7%,2018-2022年新增装机量CAGR为40.5%。2022年中国(以广东省为例)工商业储能单个项目规模主要分布在0.05kW-30MW之间,其中规模低于1.6MW占比58.6%,项目大于4MW占比为12.6%;工商业储能项目平均规模为2.2MW。在单价方面,中国工商业储能项目均价为2.4元/Wh,其中1.75-2.5元/Wh项目份额最高,占比为69.0%。项目价格高于3.5元/Wh,占比14.9%,其中最高单价达到10元/Wh。

七、发展因素

1、有利因素

(1)政策支持与市场激励

国家和地方政府出台了一系列政策,鼓励工商业储能的发展,如提供财政补贴、税收优惠、电价优惠等,这些政策降低了储能项目的初始投资成本,提高了项目的经济效益。分时电价机制的完善和峰谷电价差的扩大为工商业储能提供了盈利空间,使得储能系统通过峰谷电价差套利成为可能,增强了工商业用户安装储能系统的动力。

(2)技术进步与成本下降

随着锂电池等关键技术的不断进步,储能系统的性能得到提升,同时成本也在逐渐下降,使得储能解决方案更加经济实惠,市场接受度提高。原材料价格的回落,如电池级碳酸锂价格的下降,有助于降低储能系统的成本,进一步推动储能技术的商业化应用。

(3)市场需求增长与应用场景拓展

新能源装机容量的快速增长,尤其是分布式光伏的普及,为工商业储能提供了更多的应用场景,如光储一体化项目,提高了储能系统的利用率。工商业用户对能源稳定性和独立性的需求提升,特别是在能耗双控和限电政策背景下,储能系统作为提高能源可靠性的重要手段,市场需求不断增长。

2、不利因素

(1)技术与成本挑战

尽管储能技术不断进步,但核心部件如电芯、PCS(储能变流器)等的研发和制造仍面临较高的技术门槛,这限制了行业的快速发展。储能系统的成本相对较高,尤其是在初期投资方面,这影响了工商业用户的投资意愿。虽然政策补贴和电价机制的优化有助于降低成本,但整体经济性仍有待提高。

(2)市场与商业模式限制

工商业储能市场尚处于发展初期,商业模式不够成熟,尤其是对于业主方的收益分配较低,影响了其参与储能项目的积极性。储能项目的并网、调度频率和电网接入等方面存在挑战,大型工商业储能项目的接入受到位置和周边电网条件的制约,导致并网困难。

(3)政策与监管环境

虽然国家政策对储能行业给予了支持,但政策的不确定性和执行力度的不一致影响行业的稳定发展。国内工商业储能行业标准有待进一步细化完善,缺乏统一的标准体系会影响产品的兼容性和市场的健康发展。

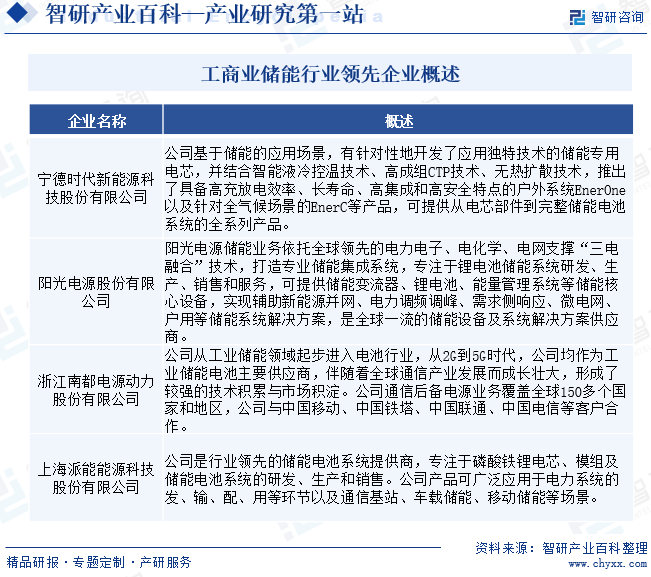

八、竞争格局

工商业用户配置储能的主要原因是满足自身内部用电需求,利用峰谷电价差套利降低运营成本。工商业储能主要应用场景在工厂、商城,光储充一体化和微网。目前,国内工商业储能行业参与企业众多但竞争格局尚未完全打开,出货量规模普遍偏小,未来市场空间广阔。行业中主要企业为宁德时代新能源科技股份有限公司、阳光电源股份有限公司、浙江南都电源动力股份有限公司、上海派能能源科技股份有限公司等。

阳光电源储能业务依托全球领先的电力电子、电化学、电网支撑“三电融合”技术,打造专业储能集成系统,专注于锂电池储能系统研发、生产、销售和服务,可提供储能变流器、锂电池、能量管理系统等储能核心设备,实现辅助新能源并网、电力调频调峰、需求侧响应、微电网、户用等储能系统解决方案,是全球一流的储能设备及系统解决方案供应商。2023年上半年阳光电源储能收入为85.22亿元。

九、发展趋势

当前,在拉大峰谷价差、设立尖峰电价的政策下,工商业用户安装储能的经济性已显著增强。未来,随着全国统一电力市场的加速构建、虚拟电厂技术的成熟应用,电力现货交易及电力辅助服务也将成为工商业储能的经济性来源。此外,储能系统成本降低也将进一步升工商业储能的经济性。这些变化趋势都将推动不同应用场景下工商业储能商业模式的迅速形成,赋予工商业储能强大的发展潜力。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。