摘要:中国图像传感器行业的增长得益于国内消费电子、智能手机、安防监控、工业视觉等领域的发展。中国经济的持续增长和科技产业的发展也推动了图像传感器需求的增加。中国图像传感器行业起步较晚,但近些年中国图像传感器制造商在技术自主创新方面取得了重要进展,不断提高图像传感器的分辨率、性能、低功耗等特性,使得中国制造的图像传感器在国内市场逐渐获得竞争优势。数据显示,2022年中国图像传感器行业市场规模约为797.96亿元。

一、定义及分类

图像传感器行业主要涉及到电子信息领域中的“电子元件及半导体器件制造”,属于制造业中的一个子类。图像传感器是一种能够将光学图像转换为电信号的电子器件。它是数字相机、智能手机摄像头、监控摄像头、工业视觉系统等诸多现代电子设备的核心组件。图像传感器的功能是捕捉光学图像中的信息并将其转换为数字信号,以便后续的图像处理、存储和显示。

图像传感器可分为CCD传感器、CMOS传感器、CIS传感器、EMCCD传感器、InGaAs传感器、BSI传感器、TOF传感器、HDR传感器,其中目前市场中主流的图像传感器为CMOS传感器,CMOS传感器在低功耗、集成度高、低成本、快速读取、高分辨率、低噪声以及背照式技术等方面具有明显的优势。主要应用于智能手机、数码相机、摄像头、安防监控、人脸识别等领域。

二、发展历程

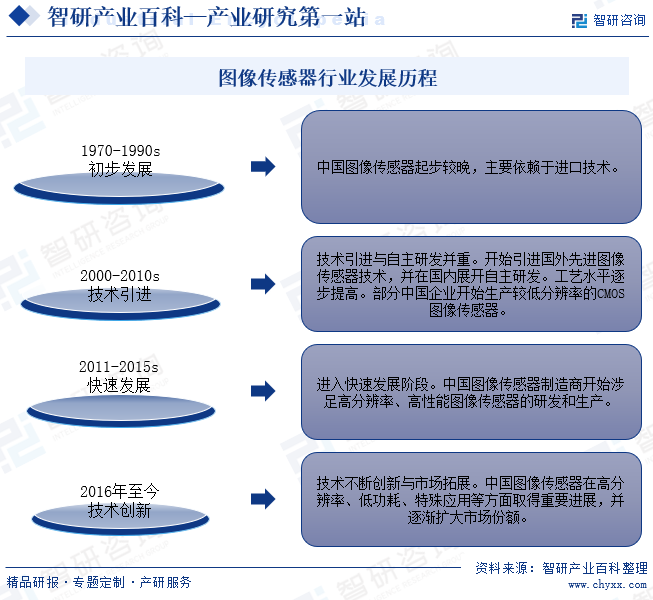

中国图像传感器行经历了四个发展阶段,目前正处于技术创新研发阶段:图像传感器行业在过去几年取得了显著的进展,尤其是在移动设备、安防监控、工业视觉和车载摄像等领域。中国的图像传感器制造商通过技术创新、资本投入和市场拓展,逐渐在国际市场上获得竞争优势,并在全球图像传感器行业中占据一定地位。

三、行业政策

半导体及集成电路产业具有全球化分工合作的特点。目前,中美贸易摩擦的持续发展与升级为全球集成电路产业链的高效运转埋下了隐患,在加征关税、技术禁令等政策的制约下,中美贸易的发展受到阻碍。2024年2月国家发展改革委出台《产业结构调整指导目录(2024 年本)》中指出:将图像传感器加入鼓励类项目。

四、行业壁垒

1、技术壁垒

图像传感器行业横跨光学和电学设计两大领域,包括半导体特色工艺、光路设计、像素设计、模拟电路、数字电路、数模混合、图像处理算法、高速接口电路的设计集成,技术门槛相对更高。同时,由于半导体相关技术及产品的持续更新迭代,要求企业和研发人员具备较强的持续创新能力,跟进技术发展趋势,满足终端客户需求。

2、人才壁垒

在以技术水平和创新性为主要驱动力的图像传感器行业,富有丰富经验的优秀技术人才和管理人才将有利于企业在业内保持技术领先性,提升运营管理效率,是行业内公司不断突破技术壁垒的前提。目前,在CMOS图像传感器和显示驱动芯片领域,技术和管理人才尚属于稀缺资源,强大的人才团队将成为企业持续发展的有力保障。同时,随着行业需求的不断迭代、技术趋势的快速发展,从业者需要在实践过程中不断学习积累,才能保持其在业内的技术地位,成为真正的高端人才。

3、资金实力壁垒

图像传感器行业具有资金密集型特征,在核心技术积累和新产品开发过程中需要大量的资源投入,包括大量且长期的人力资本投入,还要承担若干次高昂的工艺流片费用。因此,对于新进入该行业的企业,如果没有足够的资金支持,很难在产品线搭建完成前维持持续性的高额研发支出。

五、产业链

图像传感器产业链主要由上游的半导体材料及半导体设备,中游的晶圆代工厂、封装企业和下游的模组厂商及终端客户组成。图像传感器行业下游应用领域主要为手机、安防、汽车等领域,其中主要应用在手机领域中的手机摄像头,其占比为85.30%,占据了大部分市场份额,安防领域占比2.60%,汽车领域占比12.10%。

信越化学工业株式会社

信越化学工业株式会社  东京应化工业株式会社

东京应化工业株式会社  The Linde Group

The Linde Group  cabot

cabot  陶氏化学公司

陶氏化学公司  宁波江丰电子材料股份有限公司

宁波江丰电子材料股份有限公司  福建阿石创新材料股份有限公司

福建阿石创新材料股份有限公司  上海硅产业集团股份有限公司

上海硅产业集团股份有限公司  有研新材料股份有限公司

有研新材料股份有限公司  北方华创科技集团股份有限公司

北方华创科技集团股份有限公司  中微半导体设备(上海)股份有限公司

中微半导体设备(上海)股份有限公司  盛美半导体设备(上海)股份有限公司

盛美半导体设备(上海)股份有限公司  杭州长川科技股份有限公司

杭州长川科技股份有限公司  拓荆科技股份有限公司

拓荆科技股份有限公司  芯原微电子(上海)股份有限公司

芯原微电子(上海)股份有限公司

六、行业现状

1、全球发展现状

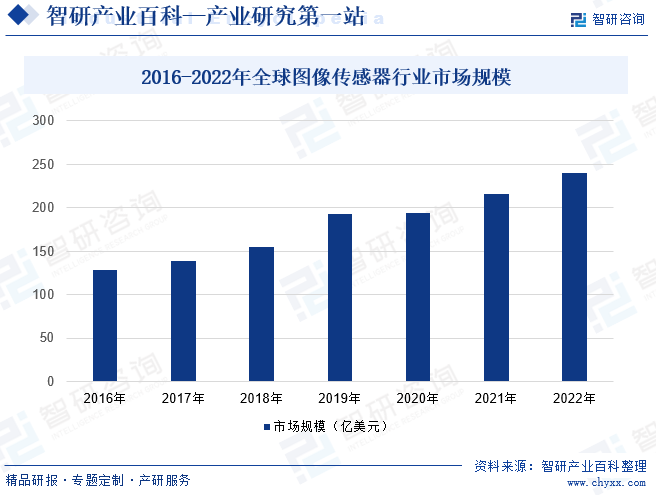

图像传感器在各个领域中的广泛应用是推动市场增长的主要因素。随着智能手机、数码相机、汽车、安防监控、工业视觉和医疗成像等行业的快速发展,对高质量图像传感器的需求不断增加。其技术也在不断创新,如背照式传感器(BSI)、高动态范围传感器(HDR)、3D时间飞行传感器(TOF)等技术的引入,使得图像传感器在分辨率、低光条件下的表现等方面不断提升,进一步推动市场增长。数据显示,全球图像传感器行业市场规模从2016年的128亿美元上涨至2022年约239.74美元,展现出了强劲的上涨态势。

2、中国发展现状

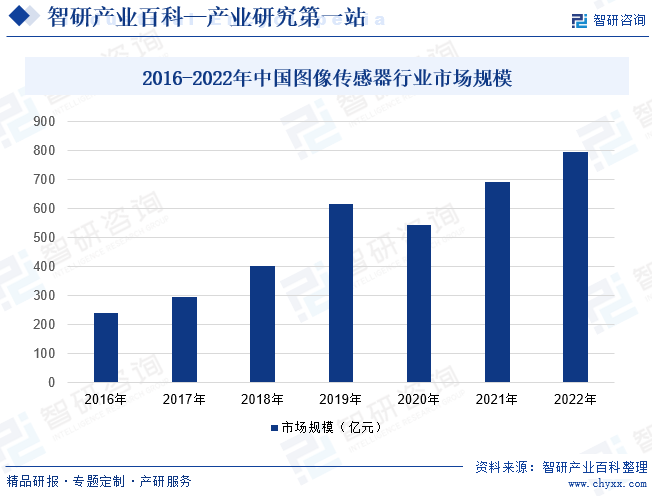

中国图像传感器行业的增长得益于国内消费电子、智能手机、安防监控、工业视觉等领域的发展。中国经济的持续增长和科技产业的发展也推动了图像传感器需求的增加。中国图像传感器行业起步较晚,但近些年中国图像传感器制造商在技术自主创新方面取得了重要进展,不断提高图像传感器的分辨率、性能、低功耗等特性,使得中国制造的图像传感器在国内市场逐渐获得竞争优势。数据显示,2022年中国图像传感器行业市场规模约为797.96亿元。

七、发展因素

1、有利因素

(1)技术进步与产业链完善

随着中国科技产业的飞速发展,图像传感器技术也取得了显著突破。国内企业不断加大研发投入,引进国际先进技术,推动本土研发团队的成长。同时,中国完善的产业链为图像传感器行业的发展提供了有力支持。从原材料、零部件到生产制造,国内已形成完整的供应链,降低了生产成本,提高了生产效率。

(2)市场需求增长

随着智能手机的普及和消费电子市场的不断扩大,图像传感器市场需求增长。特别是在安防监控、汽车电子、医疗影像等领域,对高分辨率、高感光度的图像传感器需求尤为迫切。此外,随着5G、物联网等新兴技术的发展,图像传感器在智能家居、智能交通等领域的应用也将进一步拓展。

(3)政策支持与环保趋势

中国政府近年来加大了对高新技术产业的支持力度,为图像传感器行业的发展提供了政策保障。政府通过税收优惠、资金扶持等措施,鼓励企业加大技术创新投入,推动产业升级。同时,环保政策的趋严也促使企业加强技术改造,提高资源利用效率,降低能耗,为图像传感器行业的可持续发展创造了有利条件。

2、不利因素

(1)技术壁垒与国际竞争

尽管中国图像传感器行业在技术上取得了显著进步,但与国际领先企业相比,仍存在一定差距。高端图像传感器市场主要被日本、美国等发达国家的企业占据,国内企业在技术研发、产品性能等方面仍需加强。此外,国际竞争对手在专利布局、标准制定等方面具有较大优势,给中国企业带来一定压力。

(2)市场过度集中

中国图像传感器市场存在过度集中的现象,少数国际知名企业占据了较大市场份额。这使得国内企业在市场竞争中处于不利地位,对行业发展的推动力有限。此外,市场过度集中还可能导致行业创新能力受限,影响整体竞争力。

(3)环保压力与成本上升

随着环保政策的趋严,中国图像传感器行业面临较大的环保压力。企业需要加大环保投入,改善生产工艺,降低能耗和排放,这将导致生产成本上升。同时,随着人力成本的不断上涨,企业的人工成本压力也越来越大。这些因素将对企业盈利能力产生影响,给行业发展带来挑战。

八、竞争格局

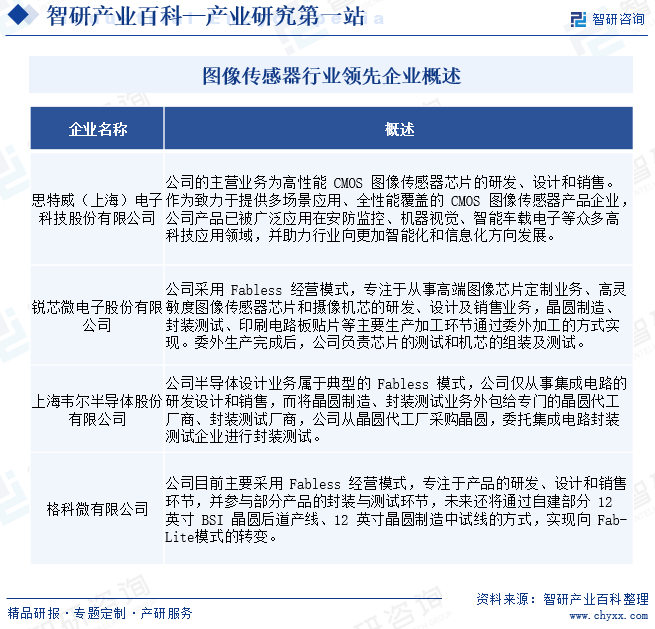

近年来,在良好发展前景的吸引下,不断有本土企业涌入图像传感器行业,随着下游市场需求的快速增长,图像传感器行业企业间的竞争日益加剧。比较而言,在中低端产品领域布局的企业更多,企业间的竞争较为激烈,而能够实现高端产品生产研发的企业相对较少,竞争相对较弱。行业中主要企业为思特威(上海)电子科技股份有限公司、锐芯微电子股份有限公司、上海韦尔半导体股份有限公司、格科微有限公司等。

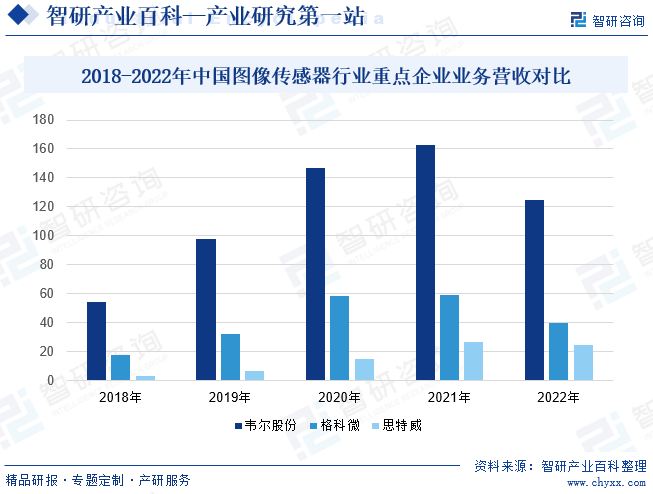

从CMOS图像传感器产品收入来看,韦尔股份、格科微相对规模更高,但在2018-2021年期间思特威的复合增长更快;从CMOS图像传感器产品毛利率来看,思特威毛利率水平低于韦尔股份、格科微,主要原因在于下游市场需求快速增长。数据显示,2022年图像传感器业务韦尔股份收入为124.81亿元,格科微收入为39.75亿元,斯威特收入为24.82亿元。

九、发展趋势

CMOS图像传感器的第一大发展方向是像素点数量不断增加,像素尺寸不断缩小,分辨率以及清晰度持续提升。第二大方向则是在提升分辨率的前提下,整合优化CMOS图像传感器在不同场景下的整体成像的系统性能力将变得至关重要。如在安防监控领域,传感器设计厂商更需要具备整合优化低照度夜视全彩、HDR、低噪声、宽画幅成像等多项传感器性能的技术能力,以贴合行业客户未来更高的要求。

随着技术的发展,安防行业亦将进入到更加智能化的时代,传统监控时代,图像主要是给人的眼睛看,需要清晰度和色彩还原相关的技术演进,而到智能化时代,图像更多地将变成为机器视觉提供服务于后端识别及自动运算响应的视频影像基础。图像传感器对于整个机器视觉的应用非常关键,智能识别对于图像传感器的性能要求比传统图像传感器要高很多,因此对传感器技术提出更多的要求。性能提升要求主要体现在低噪下的高感光度、低功耗、复杂光照环境下的超高HDR、近红外增强下的清晰视野、高帧率以及快速精准捕捉被拍摄目标的能力等方面。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国图像传感器行业发展现状:下游应用领域广泛是推动需求增长主要动力[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

2022年中国图像传感器行业发展现状:下游应用领域广泛是推动需求增长主要动力[图]

根据数据显示,2022年中国图像传感器行业市场规模约为797.96亿元。因图像传感器主要应用于手机,用于手机摄像头,华南地区为手机制造商的主要地区,所以华南地区图像传感器行业占比最重,占比为39.11%。