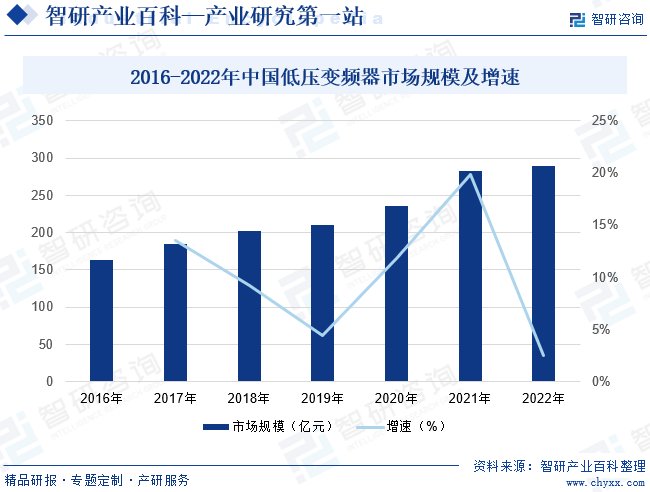

摘要:在变频器领域,低压变频器占据主导地位,近年来我国低压变频器行业市场规模不断增长,截至2022年市场规模为290亿元,同比增长2.47%。随着国内宏观经济环境逐渐恢复,智能制造带来产业链升级,供给侧结构性改革深入推进,政策红利持续释放,下游制造业投资信心有望持续回升,低压变频器市场将回归稳定增长。

一、定义及分类

变频器是一种把电压和频率固定不变的交流电变成电压和频率可变的交流电的装置,即通过改变电机工作电源电压和频率的方式来控制交流电动机,是工业自动化控制设备的重要组成部分。变频器主要由整流(交流变直流)、滤波、逆变(直流变交流)、制动单元、驱动单元、检测单元、微处理单元等组成。变频器靠内部IGBT的开断来调整输出电源的电压和频率,根据电机的实际需要来提供其所需要的电源电压,进而达到节能、调速的目的。变频器种类繁多,按照不同的标准或分类依据可以分为若干类别。

二、行业政策

为推动智能制造转型,现阶段国家出台的诸多规范性法律、法规和政策,为变频器行业的发展提供了有力的政策支持和良好的政策环境。如《工业能效提升行动计划》《工业领域碳达峰实施方案》《国家工业和信息化领域节能技术装备推荐目录(2022年版)》等,这些政策法规的发布和落实,为我国变频器行业提供了良好的产业政策环境,有利于推动我国变频器行业实现更快、更高质量的发展,为变频器领域企业发展创造了良好的经营环境,有利于变频器行业的持续发展。

三、发展历程

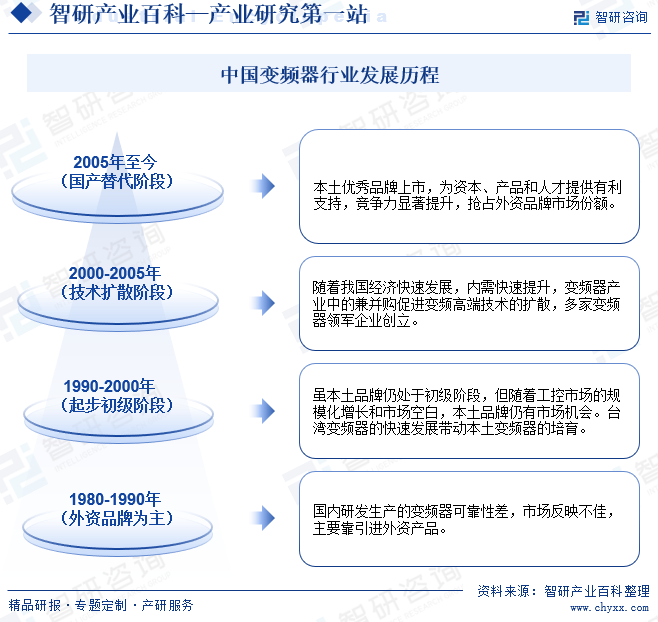

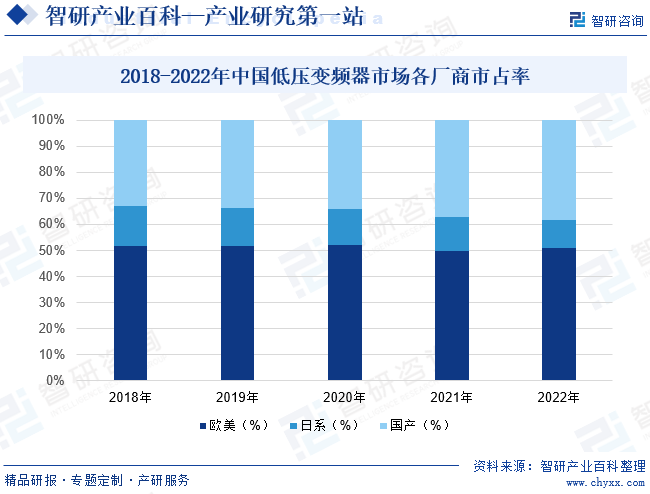

由于我国的低压变频器行业起步相对发达国家较晚,因此,外资品牌占据了市场先机。1986年以后,富士、三菱等日本企业的变频器产品相继进入国门,变频器市场初期为日系品牌所主导。到了20世纪90年代中期,ABB、西门子、丹佛斯等欧美企业以高端品牌的身份打进中国市场,形成了欧美与日本品牌共同主导的竞争格局。此后,我国本土品牌从无到有,慢慢崛起,在低压变频器市场实现突破,并逐步扩大了市场占有率。自此,低压变频器市场形成了以日系品牌、欧美品牌和本土品牌为主的三大品牌格局。

四、行业壁垒

1、技术与人才壁垒

在自动化驱动领域,变频器涉及电力电子、计算机、自动控制、运动控制、电机、传感器等多项学科领域,无论在理论上还是设计及制造工艺上,都需要较高的技术水平和经验积累,因此对人才队伍有较高的要求。行业需要在软件、硬件、结构、电磁兼容、安规设计等方面具备较高理论素养和较高实践水平、经验丰富的技术人才。变频器研发需要在硬件设备、软件工具、人才等多方面的持续投入,行业存在较高的技术与人才壁垒。

2、客户黏性壁垒

客户对于变频器的设备选型均有较高的要求,用户在购买产品时除了考虑其控制和节能的效果外,更为关注其性能的稳定性和产品的安全性。为了确保自动化生产环节的稳定运行,客户需要对工控产品进行长时间的配套试验,并投入大量时间与人力物力完成产品的兼容性测试及其他各项调试。同时,客户也非常关注产品生命周期内的维护服务。目前国内外知名厂商经过多年的发展,已经凭借其先进的技术和可靠的产品品质树立了品牌优势,并获得了较为稳定的客户群体。因此,对于变频器行业新进入者而言,较难在短期内形成市场声誉并获得优质客户资源。

3、规模经济壁垒

随着行业的逐步成熟和市场竞争的不断加剧,没有形成一定规模的企业已经很难适应当前日趋激烈的市场竞争,其因产销量小而无法在采购、生产、销售、售后服务等各方面形成大企业所具有的成本优势,更没有大量资金在研发上进行大的投入来实现产品升级迭代,发展严重缺乏持续性,较难适应当前日趋激烈的市场竞争。从规模经济方面看,目前我国变频器行业面临较高的规模经济壁垒。

4、销售渠道壁垒

客户在购买工业自动化产品时除考虑其控制性能的稳定性和产品的安全性,也非常关注产品生命周期内的维护服务。排名前列的变频器厂商以其突出的质量、性能及售后服务表现,已经取得了较高的品牌忠诚度,建立了经销商渠道和直销网络。新进入企业较难在短期内建立比较健全的销售网络及售后服务网络,变频器行业存在较高的销售渠道壁垒。

五、行业产业链

1、行业产业链分析

变频器行业上游主要为PCB材料、IGBT材料、变压器与电容电阻等基础材料,市场供应充足。除少许高端半导体器件外,其他主要配件国产化程度非常高,数量相对较多,配套能力较强,可供选择范围广泛,变频器行业对其议价能力较强。上游行业的技术进步、价格降低可促进变频器行业产品升级及降低生产成本。

鹏鼎控股(深圳)股份有限公司

鹏鼎控股(深圳)股份有限公司  胜宏科技(惠州)股份有限公司

胜宏科技(惠州)股份有限公司  广东依顿电子科技股份有限公司

广东依顿电子科技股份有限公司  苏州东山精密制造股份有限公司

苏州东山精密制造股份有限公司  深南电路股份有限公司

深南电路股份有限公司  斯达半导体股份有限公司

斯达半导体股份有限公司  杭州士兰微电子股份有限公司

杭州士兰微电子股份有限公司  中国振华(集团)科技股份有限公司

中国振华(集团)科技股份有限公司  扬州扬杰电子科技股份有限公司

扬州扬杰电子科技股份有限公司  北京科锐配电自动化股份有限公司

北京科锐配电自动化股份有限公司  保定天威保变电气股份有限公司

保定天威保变电气股份有限公司  北京双杰电气股份有限公司

北京双杰电气股份有限公司  南通江海电容器股份有限公司

南通江海电容器股份有限公司  安徽铜峰电子股份有限公司

安徽铜峰电子股份有限公司

变频器行业下游广泛应用于国民经济的各个领域,如起重、矿用设备、轨道交通、机床、压缩机、塑胶、光伏供水、建材、机器人/机械手、印刷包装、纺织化纤、冶金、市政、石油、化工等行业,随着下游传统产业升级加速及新兴产业快速发展,变频器市场需求将会持续增长。

2、行业领先企业分析

(1)深圳市汇川技术股份有限公司

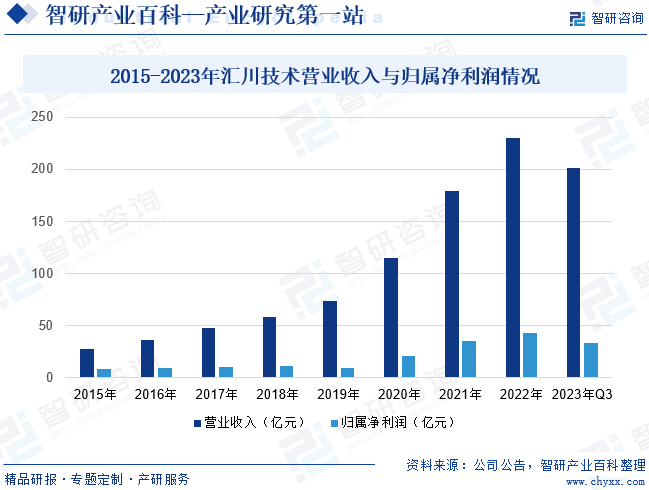

深圳市汇川技术股份有限公司主要为设备自动化/产线自动化/工厂自动化提供变频器、伺服系统、PLC/HMI、高性能电机、传感器、机器视觉等工业自动化核心部件及工业机器人产品,为新能源汽车行业提供电驱&电源系统,为轨道交通行业提供牵引与控制系统。从经营业绩来看,2015-2023年公司营业收入与归属净利润增长迅速,截至2023年前三季度,公司营业收入为201.2亿元,同比增长23.89%,归属净利润为33.19亿元,同比增长7.6%。

(2)苏州伟创电气科技股份有限公司

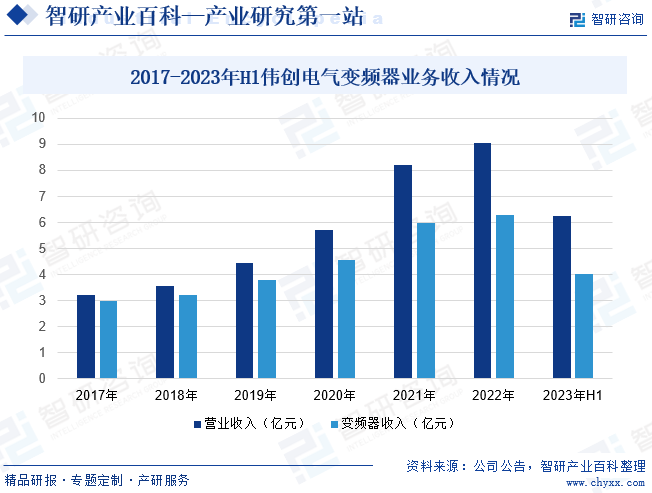

苏州伟创电气科技股份有限公司自设立以来一直专注于电气传动和工业控制领域,主营业务为变频器、伺服系统与控制系统等产品的研发、生产及销售,产品广泛应用于起重、矿用设备、轨道交通、高效能源、智能装备、电液伺服及石油化工等行业。公司变频器产品主要包括0.4kW至5600kW。近年来伟创电气在低压变频器和伺服系统的市场占有率呈增长趋势。根据中国工控网统计数据,2022年末,微创电器在不含风电的低压变频器市场份额为2.0%,排名第十一。从经营业绩来看,截至2023年上半年公司营业收入为6.25亿元,同比增长41.81%,其中变频器业务收入为4.02亿元,同比增长38.38%。

六、行业现状

我国工业自动化是伴随着改革开放起步的,整体起步较晚,但发展较快。从发展路径上看,大部分企业是在引进成套设备和各种工业自动化系统的同时进行消化吸收,然后进行二次开发和应用;也有一部分企业通过引进国外技术,与外商合作合资生产工控产品。经过多年的技术积累和应用实践,我国工业自动化控制技术、产业和应用有了很大发展。在变频器领域,低压变频器占据主导地位,据统计,近年来我国低压变频器行业市场规模不断增长,截至2022年市场规模为290亿元,同比增长2.47%。随着国内宏观经济环境逐渐恢复,智能制造带来产业链升级,供给侧结构性改革深入推进,政策红利持续释放,下游制造业投资信心有望持续回升,低压变频器市场将回归稳定增长。

七、发展因素

1、有利因素

(1)国家产业政策的鼓励与支持

近年来,在碳达峰、碳中和、进口替代等国家政策导向推动下,变频器行业在智能制造、工业及制造业节能减排中一直扮演着重要的角色。伴随着工业4.0时代的到来,《国家创新驱动发展战略纲要》等系列政策对工业自动化行业进行支持与引导。国家政策清晰的政策导向和充分的支持力度,为我国变频器行业快速发展提供了良好的机遇。

(2)智能制造拉动工业自动化需求增长

近年来,5G、物联网、人工智能等新技术已逐渐开始商业化实施,并与产业逐步走向深度融合。新技术的推出将赋能智能制造,使得生产制造柔性化、智能化、高度集成化,并缩短产品研制周期、降低资源能源消耗、降低运营成本、提高生产效率。我国制造业正在新技术的推动下进行转型,向高质量和智能化需求发展,并拉动对自动化产品的需求增长,从而推动变频器行业的发展。

(3)国内产品进口替代持续推进

国内变频器行业本土领先品牌技术水平处于不断提升的过程中,跟外资品牌之间的差距逐渐缩小。本土品牌更贴近国内客户,对国内客户需求研究更深入,具备更强的细分领域需求挖掘能力,服务响应速度也更快,国内客户的接受程度不断提升,国内产品进口替代持续推进为变频器行业发展带来机遇。

(4)下游应用领域广泛且不断拓展

任何需要提升生产效率的现代制造业都需要使用自动化控制产品设备,变频器等自动化驱动产品广泛应用于国民经济的多个领域,包括汽车制造、工程机械、石油化工、冶金、物流仓储等行业;此外,自动化驱动产品既需要满足新兴产业扩张产生的增量需求,传统产业存量设备更新也带来较大产品需求,进一步拓展了市场需求层次;自动化驱动产品下游应用领域广泛且不断拓展为变频器行业发展带来机遇。

2、不利因素

(1)行业基础相对发达国家较为薄弱

相对发达国家,我国本土企业在变频器产品所属工业自动化行业起步较晚。通过自主创新及技术积累,行业发展迅速,涌现众多制造厂商,但大多规模偏小,技术力量薄弱。变频器等自动化驱动产品,尤其是中高端应用领域的产品,与国际知名企业相比,在产品功能、性能、可靠性、解决方案等方面存在一定差距。

(2)行业竞争日趋激烈

与国产品牌厂商相比,变频器行业外资品牌厂商在技术、品牌及资金方面具有较大优势,但在成本、服务及响应速度方面存在一定劣势,因此外资品牌厂商通过建立独资或合资企业不断提升本土化制造和服务,从而加剧市场竞争;与此同时,变频器行业内部企业通过扩大规模,建立健全产业链,丰富产品种类,形成完整的系统化解决方案,产品维度的竞争日趋激烈。变频器行业市场竞争格局已经由单一的产品竞争,逐步转变为系统化解决方案、体系化产品线布局、技术及产品迭代升级速度等维度的竞争。

(3)高端技术人才匮乏

变频器行业属于典型的技术密集型行业,对从业人员的行业经验和技术水平具有较高要求。在核心设计和整机制造领域,掌握核心技术的研发技术人员及具备丰富经验积累的装配人员较为缺乏;在系统集成领域,缺乏具备跨学科能力的专业人才;现场调试、维护操作与运行管理等应用型人才的培养力度依然有所欠缺。虽然近年来国家对变频器行业给予鼓励和支持,但由于我国变频器行业起步较晚,使得我国在该领域的人才积累、经验积累与欧美、日本等发达地区和国家存在一定差距。变频器行业内人才相对匮乏,特别是具有行业经验和技术能力的高层次复合型人才的匮乏,在一定程度上制约了变频器行业的快速发展。

八、竞争格局

1、外资品牌占据主导地位

目前全球工控行业低压变频器市场主要可以分为欧美系和日系两大派别,欧美系代表厂家包括西门子、ABB、施耐德等,日系代表厂家则是安川电机、三菱电机、富士电机等。欧美厂家的擅长领域为大型自动化系统,日系厂家则更加擅长小型自动化系统。在大型工程电气传动领域,欧美品牌的市场占有率高,而在小型机械的设备制造领域,日系品牌的市场份额较大。在国家的大力支持下,国产变频器生产厂商在吸收国外变频技术的基础上通过不断创新,生产规模持续扩大,产品性能持续增强,使得国产低压变频器生产企业能够逐步抢占外资品牌的市场,市场份额也得到了快速持续提升。

据统计,2022年国内低压变频器(不含风电)前10强企业中,外资企业占据了7席,合计市场占有率为56.90%,其中ABB、西门子占据了第一、第三;国产品牌主要是汇川技术、台达电子、英威腾分别以18.60%、5.60%、5.30%的市场占有率进入了前十,其中汇川技术位居第二。

2、本土厂商仍有较大提升空间

在国内变频器市场中,以ABB、西门子为代表的欧美品牌占据了大部分的高端市场,在技术和品牌认可度上明显超越日系品牌和国产品牌,目前欧美系品牌变频器仍然占据优势地位。2022年,欧美系品牌的市占率占比达51.10%,日系品牌和国产品牌则分别占比10.60%和38.40%,国产品牌在产品技术实力和品牌认可度上仍有较大的提升空间。

九、发展趋势

随着用户需求日趋多样化,变频器市场应用领域不断扩大,同时越来越多的新型技术和材料被应用在变频器研制中,变频器产品也加快向智能化、定制化、集成化和节能化方向发展。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![研判2025!中国变频器行业产业链、市场规模、重点企业及发展前景:下游应用需求旺盛,高压变频器市占份额逐步提升[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

研判2025!中国变频器行业产业链、市场规模、重点企业及发展前景:下游应用需求旺盛,高压变频器市占份额逐步提升[图]

在国家鼓励电力高效节能、工业生产规模持续扩大及电力产业快速发展的背景下,我国变频器市场需求持续增长,行业规模整体呈现稳定增长态势,尤其是高压变频器规模发展势头较为强劲。数据显示,2023年,我国变频器市场规模已增至467.53亿元。其中,中低压变频器占据主导地位,市场规模占比约为64.98%;而高压变频器所占市场份额已从2020年的26%提升至35.02%。

![2023年中国纺织机械变频器产业现状及竞争格局分析:国产化替代进程将进一步加速[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

2023年中国纺织机械变频器产业现状及竞争格局分析:国产化替代进程将进一步加速[图]

变频器作为纺织设备的关键电气部件,随着下游市场需求的逐步复苏,2022年中国纺织机械变频器行业市场规模恢复增长趋势,2022年中国纺织机械变频器行业市场规模增至33.96亿元,其中,纺织领域低压变频器约占89.02%,纺织领域中高压变频器约占10.98%。

![2022年中国变频器行业重点企业对比分析:英威腾vs伟创电气 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

2022年中国变频器行业重点企业对比分析:英威腾vs伟创电气 [图]

随着工业自动化程度的不断提高,变频器也得到了非常广泛的应用,变频器的应用领域涵盖国民经济的多个行业,在电力、公用工程、纺织与化纤、建材、石油、化工、食品饮料、烟草、煤炭、机械加工等行业中,都在发挥着重要作用;英威腾、伟创电气两家企业总营收逐年增加,2022年英威腾、伟创电气各自的总营收分别为41.0亿元以及9.1亿元。