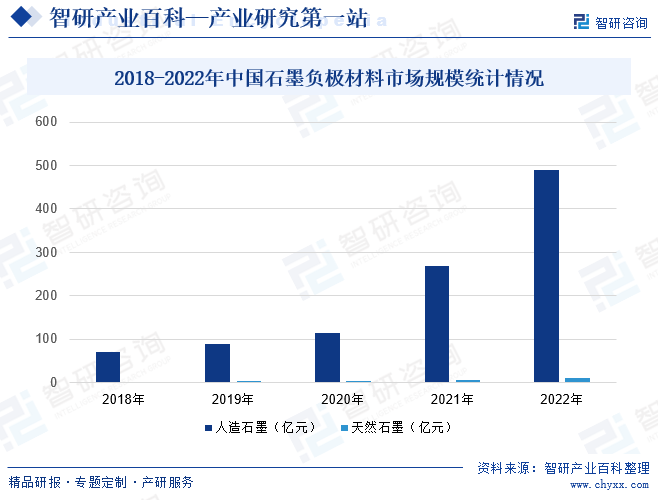

摘要:面对日益紧迫的环保压力,世界各国都在积极推广使用环保节能的能源方案。其中,通过大力发展电动汽车替代传统燃油汽车,成为节能减排的有效方式。电动汽车的发展极大的促进了石墨负极材料的市场规模,2022年中国石墨负极材料市场规模达到500.75亿元,同比增长82.3%,2018到2022年复合增长率为62.1%。未来对新能源汽车的需求日益增长,石墨负极材料的市场规模将持续升高。

一、定义及分类

锂离子电池石墨负极材料是采用结晶型层状结构的石墨类碳材料。锂离子电池石墨负极材料与正极材料在一定体系下协同作用实现锂离子电池多次充电和放电,在充电过程中,碳负极接受锂离子的嵌入,而放电过程中,实现锂离子的脱出。石墨类负极材料的理论容量为372mA·h/g,颜色为灰黑或钢灰,有金属光泽。

石墨负极材料主要为天然石墨负极材料和人造石墨负极材料。天然石墨具有储量大、成本低、安全无毒等优点。但天然石墨的颗粒外表面反应活性不均匀,晶粒粒度较大,在充放电过程中表面晶体结构容易被破坏,存在表面SEI膜覆盖不均匀,导致初始库仑效率低、倍率性能不好等缺点。人造石墨由石油焦、沥青焦、冶金焦、中间相炭微球、针状焦等焦炭材料经高温石墨化处理得到。其中针状焦作为一种新型炭材料具有良好的石墨微晶结构,针状的纹理走向,是制备锂离子电池负极材料的理想碳源。因其易于石墨化、电导率高、价格相对低廉、灰分低等优点,同时又具有足够高的锂嵌入量和很好的锂脱嵌可逆性,以保证高电压、大容量和循环寿命长及电流密度的要求,成为近年负极材料市场上的主流产品。

二、行业政策

作为国家战略性新兴产业,新能源汽车产业受中央及地方政府陆续出台了各种扶持培育政策,受益于该等扶持政策,我国新能源汽车产业从无到有、从小到大。目前,我国已成为全球最大的新能源汽车产销地。在该过程中,我国新能源汽车产业带动了产业链上下游的快速发展,我国已形成了完善的产业链,取得了明显的先发优势,锂离子动力电池产业及与之相关的正负极材料产业得到了空前的促进和发展,培育了一批具有参与国际市场竞争能力的锂离子电池企业和材料企业。

三、行业壁垒

1、技术壁垒

石墨负极材料属于资金密集、技术密集型产业。虽然生产负极材料的基本化学原理已经确定,但各大锂电池厂商往往与合作的负极厂家形成自己独特的技术路线,从原材料的选择、各类材料的比例、辅助材料的应用以及生产工艺的设置均需要行业内多年的技术与经验积累。产品生产工艺技术复杂,过程控制严格,研发难度大、周期长,有较高的技术壁垒。随着终端电子产品更新换代、新能源汽车的进一步普及,下游锂离子电池厂商对石墨负极材料的技术参数、性能指标、一致性等要求更高,对生产企业的技术创新能力和研发效率提出了更高的要求,进一步提高了技术门槛。

2、规模壁垒

石墨负极材料是规模效应突出的行业。近年来,随着工艺技术的不断进步,行业内的优秀企业通过技术改造、引进先进的生产工艺和生产设备,提高产品质量,降低原材料、人力的消耗,提高劳动生产率,形成了规模优势。具有规模优势的企业成本控制能力较好,有一定议价能力,能保持较好利润水平。新进入的企业受技术水平、工艺积累、人才储备、资金实力和客户资源等因素的制约,难以在较短时间内形成规模优势。

3、客户进入壁垒

在锂电池生产领域,由于锂电池厂商对安全性和一致性要求较高,供应商选择会非常慎重,锂电池厂商需要对供应商的研发设计水平、生产设备、工艺流程、管理能力、产品品质、产品技术参数和产品整体质量控制体系给予全面评价和认证,从样品测试、实地考察、试用、小规模采购到批量供货,周期长达6-24个月。因而多数锂离子电池厂商不会轻易更换供应商,已经进入主流供应商体系的厂商市场渠道相对稳定,新进入者无法在短期内获取目标客户。

4、资金壁垒

由于锂离子电池材料和设备属于资金和技术密集型行业,新产品研发投入较大,投资周期长。行业新进入者需要较雄厚的资金投入,在未实现盈利之前,或将面临较大的资金压力。此外,锂电池厂商客户集中度较高,与大客户配套服务需要很强的资金实力。

四、产业链

石墨负极材料上游主要包括石墨矿、石油焦、针状焦、沥青焦、二氧化硅等原料;石油焦等焦类原料,为石油化工和煤化工的副产品,其上游原材料的价格波动会对负极材料厂商的成本控制造成一定影响;由于我国天然石墨的储量充足,相对于焦类原料,其价格相对稳定,对行业生产成本影响较小。石墨负极材料下游行业为锂电池生产商,下游行业应用领域包括动力电池、消费类电池及储能电池三大领域;随着锂电池应用领域不断拓展和技术的不断升级迭代,对负极材料的比容量、压实密度、倍率、安全性和成本等方面的要求随之不断提高,推动了负极材料相关技术的不断提升。

宝泰隆新材料股份有限公司

宝泰隆新材料股份有限公司  贝特瑞新材料集团股份有限公司

贝特瑞新材料集团股份有限公司  黑龙江哈工石墨科技有限公司

黑龙江哈工石墨科技有限公司  中国石油天然气集团公司

中国石油天然气集团公司  中国石油化工股份有限公司

中国石油化工股份有限公司  中国海洋石油集团有限公司

中国海洋石油集团有限公司  山东金诚石化集团有限公司

山东金诚石化集团有限公司  宝武碳业科技股份有限公司

宝武碳业科技股份有限公司  宝泰隆新材料股份有限公司

宝泰隆新材料股份有限公司  山东益大新材料股份有限公司

山东益大新材料股份有限公司  辽宁宝来生物能源有限公司

辽宁宝来生物能源有限公司  山东京阳科技股份有限公司

山东京阳科技股份有限公司

五、行业现状

面对日益紧迫的环保压力,世界各国都在积极推广使用环保节能的能源方案。其中,通过大力发展电动汽车替代传统燃油汽车,成为节能减排的有效方式。电动汽车的发展极大的促进了石墨负极材料的市场规模,2022年中国石墨负极材料市场规模达到500.75亿元,同比增长82.3%,2018到2022年复合增长率为62.1%。未来对新能源汽车的需求日益增长,石墨负极材料的市场规模将持续升高。

六、发展因素

1、有利因素

(1)“碳中和”目标下新能源汽车销量持续增长,为负极材料行业提供长期良好发展机遇

随着全球性能源短缺、环境污染和气候变暖问题日益突出,积极推进能源革命,大力发展清洁能源,加快新能源推广应用,已成为各国培育新的经济增长点和建设环境友好型社会的重大战略选择。据统计2022年全球新能源汽车销量约为1052.2万辆,较2021年增长55%,未来随着支持政策持续推动、技术进步、消费者习惯改变、配套设施普及等因素影响不断深入,全球新能源汽车发展规模将不断增长,势必带动动力电池以及负极材料需求高速增长。

(2)国家产业政策的大力扶持

近年来,政府部门密集出台了多项产业扶持政策,促进新能源产业的发展,而锂离子电池行业亦因此受益。新能源汽车产业在未来几年将快速发展,动力电池也将成为锂离子电池行业新的突破点与增长点。我国锂离子电池产业正处于赶超国际先进水平的关键发展时期,各种政策的持续出台对锂离子电池材料和设备产业的发展产生了积极而深远的影响,给相关企业提供了跨越式发展机遇。

(3)国内锂离子电池产业聚集

华为、小米、OPPO、vivo、联想、中兴等国产品牌的移动智能终端在国内外市场的份额逐渐增加。本地化设计、采购和量身定做等个性化开发需求越来越高,为本土企业的发展提供了良好的契机。比亚迪、宇通客车等国内动力汽车厂商后来居上,推动了动力电池生产的本地化。另外,越来越多的国际企业在中国开始布局建厂,例如三星SDI在陕西西安建立了动力电池生产基地,LG化学在江苏南京建立了生产基地。

2、不利因素

近年来国内石墨负极材料行业呈现快速发展的势头,但是从整体上看,国内的行业技术开发常常受限于基础材料、基础研究的缺乏。行业内多数企业缺乏新产品的开发经验,创新能力不足,低端化、跟随性、重复性投入较多,技术的前瞻性储备有所滞后。国内整体的科研基础、产品配套环境以及人才储备等方面与国外同行尚有一定的差距,行业整体技术水平有待提高。基础材料和基础技术研发投入不足,将成为制约行业未来发展的瓶颈。

七、竞争格局

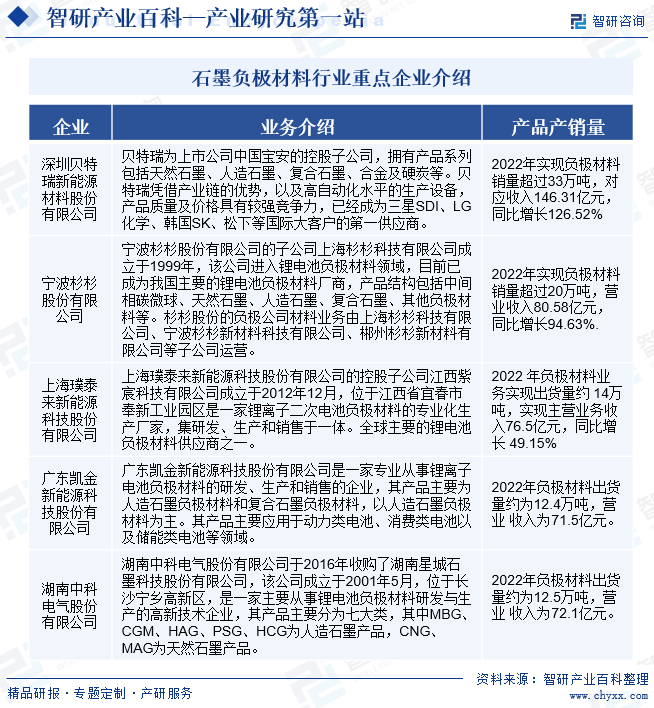

负极材料行业集中度高,前八大负极材料厂商与下游前十大动力锂电厂商已建立了较为深度的业务合作关系,行业新进入者短期内难以撼动目前的市场竞争格局。目前,贝特瑞主要合作对象为松下、三星等日韩客户,杉杉股份主要合作对象为宁德时代、三星等,璞泰来主要合作对象为ATL、宁德时代等,凯金能源主要合作对象为宁德时代、孚能科技等,翔丰华主要合作对象为比亚迪、LG化学、宁德时代等。

石墨负极材料行业重点企业介绍

八、发展趋势

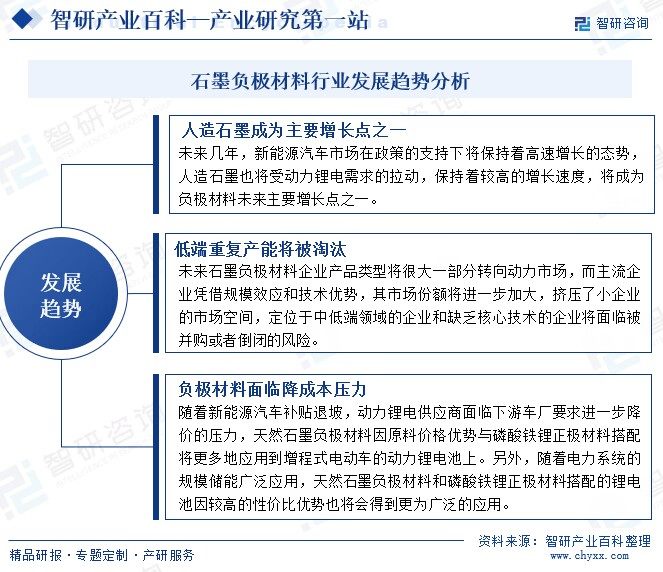

从技术方面来讲,石墨负极材料的比容量性能逐渐趋于理论值,如石墨的理论克容量为372mAh/g,目前部分厂家产品可以达到365mAh/g,基本达到极限值。为提高锂电池的能量密度,新型负极材料正在积极开发中。目前,硅碳负极材料研发进展较快,该材料在日本已经得到批量使用,国内仅有少部分企业实现了小批量化生产,大部分仍然处于中试或者实验室阶段。未来几年,负极材料行业总体将呈现以下发展趋势:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国石墨负极材料行业市场前景:下游环节需求日益增加,石墨负极材料市场规模持续升高[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

2023年中国石墨负极材料行业市场前景:下游环节需求日益增加,石墨负极材料市场规模持续升高[图]

石墨作为应用最为广泛、技术最为成熟的负极材料,近年来需求得到极大的提高。2016年中国对石墨负极材料的需求为7.72万吨,而到了2022年需求激增至89.84万吨,增长了约11倍之多,2016年到2022年需求量复合增长率为52.23%,2022年人造石墨的需求量为89.84万吨,天然石墨的需求量为3.03万吨。

![一文洞察2022年中国石墨负极材料市场发展趋势[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

一文洞察2022年中国石墨负极材料市场发展趋势[图]

2021年受益于新能源汽车(产量同比增长159.52%)及储能领域(储能锂电池出货量同比增长125.35%)的爆发式增长,石墨负极材料的供需近翻一番。加之原材料价格快速提升,在需求与价格的双重推动下,石墨负极材料市场规模呈现爆发式增长。