一、供需

碳纤维指的是含碳量在90%以上的高强度高模量纤维。耐高温居所有化纤之首。用腈纶和粘胶纤维做原料,经高温氧化碳化而成。是制造航天航空等高技术器材的优良材料。

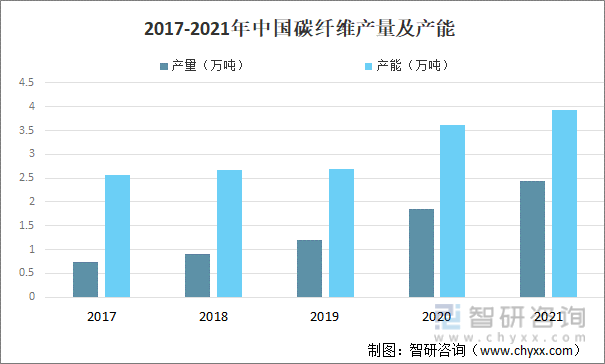

2017-2021年中国碳纤维产量及产能

资料来源:公开资料整理

二、进出口情况

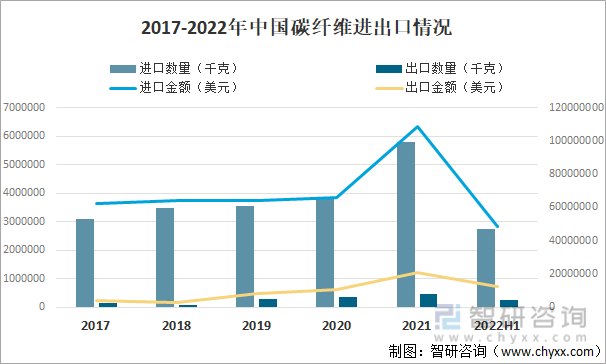

碳纤维主要由碳元素组成,具有耐高温、抗摩擦、导热及耐腐蚀等特性 外形呈纤维状、柔软、可加工成各种织物,由于其石墨微晶结构沿纤维轴择优取向,因此沿纤维轴方向有很高的强度和模量。2022上半年中国碳纤维进口数量为2755407千克,进口金额为48287189美元;碳纤维出口数量为231812千克,出口金额为12281924美元。

2017-2022年中国碳纤维进出口情况

资料来源:中国海关、智研咨询整理

其中2021年中国碳纤维进口数量主要地区有日本、韩国、美国及中国台湾等,其中中国碳纤维从日本进口数量为1310794千克;中国碳纤维主要出口地区有匈牙利、韩国、中国台湾及美国等,其中中国碳纤维出口至匈牙利地区数量211220千克。

2021年中国碳纤维进出口数量前十地区

资料来源:中国海关、智研咨询整理

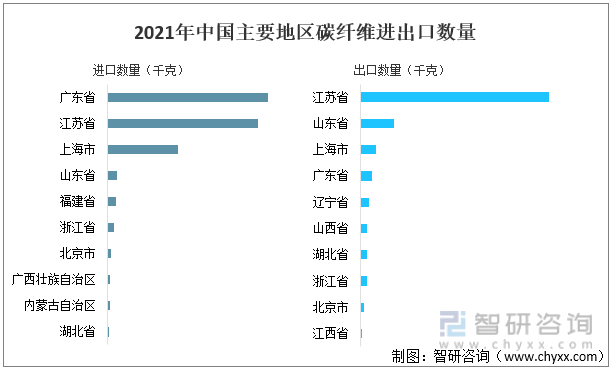

从我国碳纤维主要地区进出口地区来看,其中2021年中国碳纤维主要进口地区有广东省、江苏省及上海市;我国中国碳纤维主要出口地区有江苏省、山东省、上海市及广东省等。

2021年中国主要地区碳纤维进出口数量

资料来源:中国海关、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国碳纤维行业市场运行态势及市场供需预测报告》

三、碳纤维主要企业情况

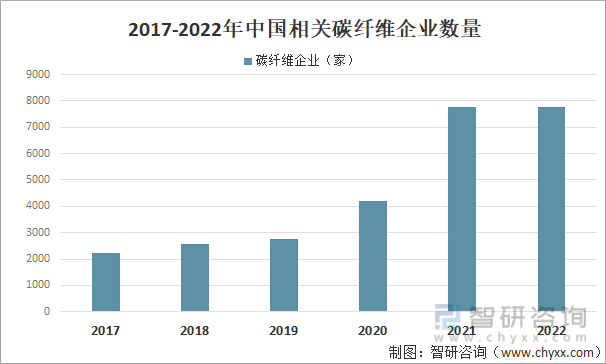

据企查查数据,我国碳纤维企业数量逐年增加,其中2022年1-11月中国相关碳纤维企业数量为7785家。

2017-2022年中国相关碳纤维企业数量

注:2022年数据为1-11月

资料来源:企查查、智研咨询整理

受全球新冠疫情和日、美等国加强对碳纤维出口管控的影响,碳纤维国产化进程近年来进一步加快,呈现供不应求的局面。《中华人民共和国国民经济和社会发展第十四个五年规划和 2035 年远景目标纲要》提出,要加强碳纤维等高性能纤维及其复合材料的研发应用,这为未来碳纤维行业的技术进步和应用场景拓展提供了良好的政策环境。国产碳纤维一方面处于加速进口替代的机遇期,另一方面,受制于国内碳纤维整体技术水平与日本、美国的差距,以及航空航天重点领域急迫需求和国内碳纤维有限产能的矛盾,存在供应不足的问题。与全球碳纤维使用占比结构相比较,我国在航空、航天等高附加值领域的结构占比要远低于全球水平,未来我国在航空、航天等行业碳纤维需求市场存在进一步增长的空间。

中国主要碳纤维企业概况

资料来源:智研咨询整理

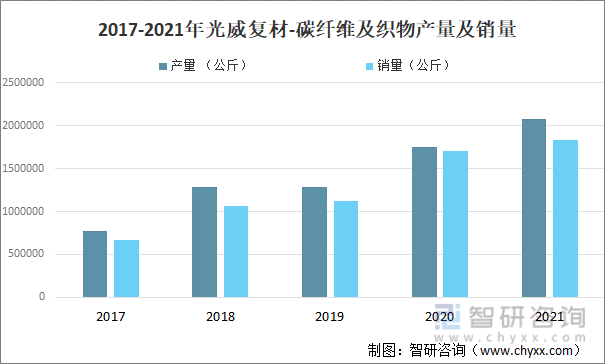

光威复材公司以碳纤维为核心,以碳纤维及其复合材料产业链上下游为主线,以多年的技术研发和积淀形成的雄厚的技术实力和工艺制造能力为支撑,形成了从聚丙烯腈原丝、碳纤维、织物、树脂、高性能预浸材料、复合材料部件和成品到复合材料专用生产装备等研发、生产、销售一体化协同发展的盈利模式。其中2021年光威复材-碳纤维及织物产量为2081786公斤;销量1832117公斤。

2017-2021年光威复材-碳纤维及织物产量及销量

资料来源:公司年报、智研咨询整理

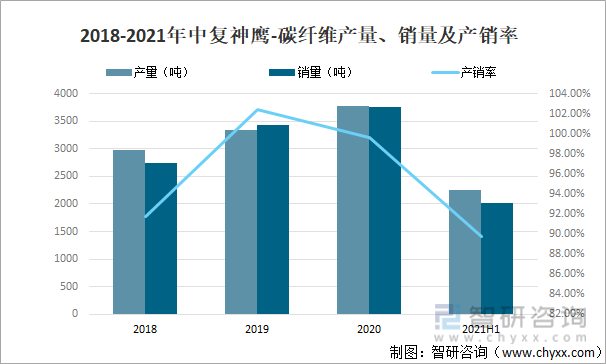

2021上半年中复神鹰-碳纤维产量为2256.46吨,碳纤维销量为2024.61吨,产销率为89.73%。

2018-2021年中复神鹰-碳纤维产量、销量及产销率

资料来源:公司年报、智研咨询整理

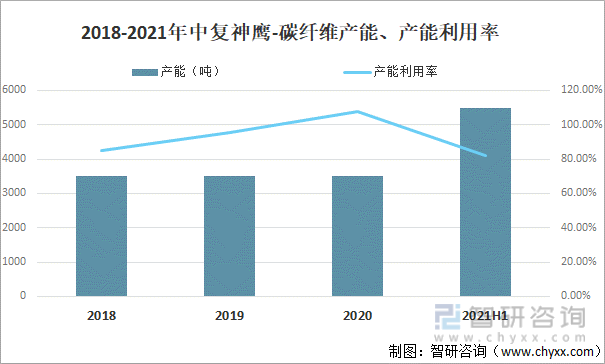

其中2021上半年中复神鹰-碳纤维产能为5500吨,碳纤维产能利用率为82.05%。

2018-2021年中复神鹰-碳纤维产能、产能利用率

资料来源:公司年报、智研咨询整理

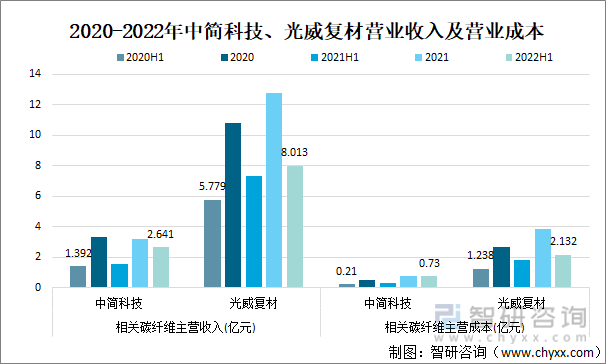

据公司年报数据,2022上半年中简科技碳纤维营业收入为2.64亿元,碳纤维主营成本为0.73亿元;光威复材碳纤维营业收入8.01亿元,碳纤维营业成本为2.13亿元。

2020-2022年中简科技、光威复材营业收入及营业成本

资料来源:公司年报、智研咨询整理

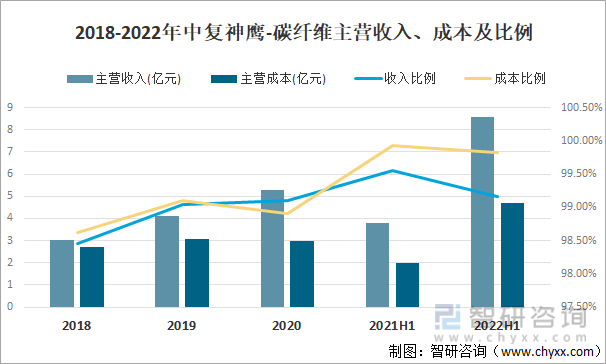

2022上半年中复神鹰-碳纤维主营收入为8.55亿元,占总收入比例的99.16%;中复神鹰-碳纤维主营成本为4.69亿元,占总主营成本比例的99.82%。

2018-2022年中复神鹰-碳纤维主营收入、成本及比例

资料来源:公司年报、智研咨询整理

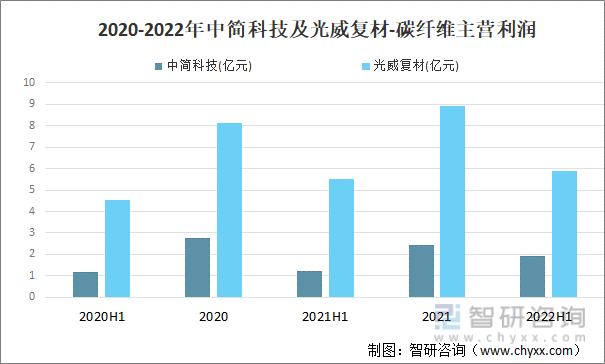

碳纤维的核心技术为原丝制备技术,经过长期的技术研究和工程化实践,国 际上形成了湿法纺丝和干喷湿法纺丝两种原丝制备工艺。2022上半年中简科技碳纤维主营利润为1.90亿元;光威复材-碳纤维主营利润5.881亿元。

2020-2022年中简科技及光威复材-碳纤维主营利润

资料来源:公司年报、智研咨询整理

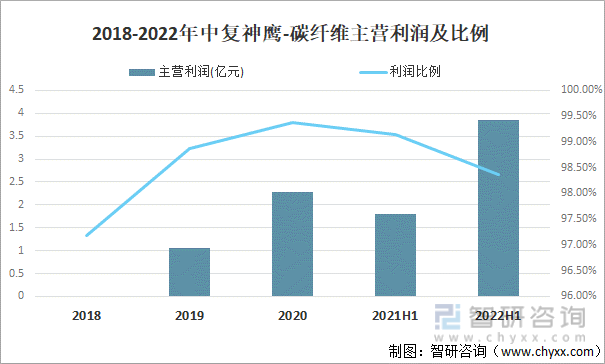

2022上半年中复神鹰-碳纤维主营利润为3.85亿元,碳纤维利润比例为98.37%。

2018-2022年中复神鹰-碳纤维主营利润及比例

资料来源:公司年报、智研咨询整理

中简科技股份有限公司在保证现有产品稳定供应的基础上,不断加大研发投入,研发新一代高附加值、高毛利率产品,优化公司的产品结构;积极运用新技术、新工艺推动产品的质量提升,增强产品的议价能力;不断推进精细化管理,促进各生产单元和业务部门降低成本,最大限度提升各生产线的产能利用率,降低单位固定成本以弥补调价带来的影响。

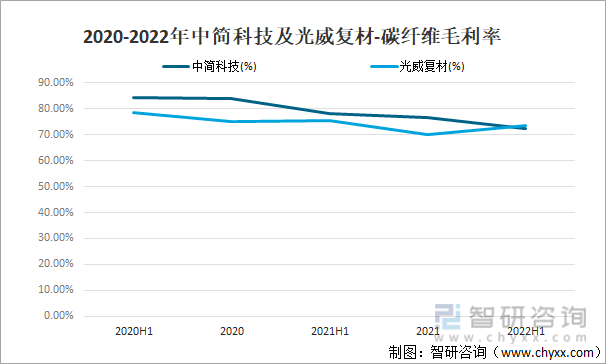

2020-2022年中简科技及光威复材-碳纤维毛利率

资料来源:公司年报、智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国碳纤维行业发展现状调查及市场分析预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国碳纤维行业发展现状调查及市场分析预测报告

《2025-2031年中国碳纤维行业发展现状调查及市场分析预测报告》共十章, 包含2024年北京碳纤维复合材料及其应用整体行业总体发展状况,中国碳纤维复合材料整体行业重点企业分析,结论与建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![专精特新专栏:某碳纤维企业顺利通过2023年山东省第五批专精特新中小企业认定[图]](http://img.chyxx.com/general_thumb/news/7.png?x-oss-process=style/w320)