一、碳纤维市场发展现状

碳纤维是由有机纤维经过一系列热处理转化而成,含碳量高于90%的无机高性能纤维,具体含碳量随种类不同而异。碳纤维是一种力学性能优异的新材料,具有碳材料的固有本性特征,如耐高温、耐摩擦、导电、导热及耐腐蚀等;又兼备纺织纤维的柔软可加工性,是新一代增强纤维。

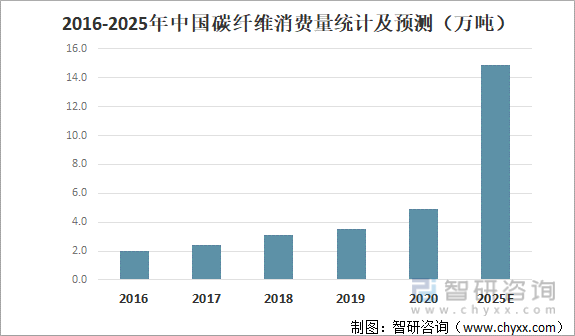

我国碳纤维的研究始于二十世纪六十年代,因受当时经济条件及设备的影响,碳纤维研发进展不大,由于碳纤维性能优异,随着经济的快速发展,应用范围不断扩大,需求量不断增长,2020年中国碳纤维消费量达4.9万吨,较2019年增加了1.41万吨,同比增长40.63%,预计2025年中国碳纤维消费量将达到14.9万吨,我国碳纤维需求量巨大,但目前每年都需要大量进口,国产替代需求迫切。

2016-2025年中国碳纤维消费量统计及预测(万吨)

资料来源:《2020全球碳纤维复合材料市场报告》,智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国碳纤维行业发展现状调查及市场分析预测报告》

二、重点企业对比分析:光威复材vs中复神鹰vs中简科技

碳纤维属于技术密集型产品,产业链长、产品多、工艺技术复杂、研发周期长、资金需求高,行业壁垒极高,这也导致日美等企业几乎垄断全球市场,国内碳纤维真正有碳纤维研发能力、规模化生产的公司数量较少,光威复材、中复神鹰及中简科技等是少数具有国际竞争力的国内碳纤维生产企业。

光威复材成立于1992年,是国内碳纤维行业第一家A股上市公司,其碳纤维业务布局覆盖军民两条路径;中复神鹰隶属于中国建材集团有限公司,主要生产民用级碳纤维;中简科技成立于2008年,是军工级别碳纤维的主要生产企业之一。

光威复材vs中复神鹰vs中简科技

| - | 光威复材 | 中复神鹰 | 中简科技 |

| 注册时间 | 1992/2/5 | 2006/3/2 | 2008/4/28 |

| 注册地点 | 山东省 | 江苏省 | 江苏省 |

| 注册资本 | 51835万元 | 80000万元 | 40001万元 |

| 公司简介 | 威海光威复合材料股份有限公司是国内碳纤维行业第一家A股上市公司,成立于1992年,隶属于威海光威集团,是致力于高性能碳纤维及复合材料研发和生产的高新技术企业。公司以高端装备设计制造技术为支撑,形成了从原丝开始的碳纤维、织物、树脂、高性能预浸材料、复合材料制品的完整产业链布局,是目前国内碳纤维行业生产品种最全、生产技术最先进、产业链最完整的龙头企业之一。 | 中复神鹰碳纤维股份有限公司(以下简称“中复神鹰”)成立于2006年,注册资本8亿元,累计投资39亿元,隶属于国务院国资委管理的世界500强企业——中国建材集团有限公司,是集碳纤维及复合材料研发、生产、销售为一体的国家级高新技术企业。目前建有连云港、西宁两个生产基地,产能规模位居国内首位。 | 中简科技股份有限公司是专业从事高性能碳纤维及相关产品研发、生产、销售和技术服务的高新技术企业,主要产品为碳纤维及其织物,公司成立以来始终聚焦主业、坚持自主创新,围绕高性能碳纤维产业化开展研发制备工作,已率先实现了ZT7系列高性能碳纤维产品在国家航空航天关键系列装备的稳定批量应用。公司技术团队完全掌握了设计、工艺、控制综合等碳纤维制造核心技术。 |

资料来源:企查查,公司官网,智研咨询整理

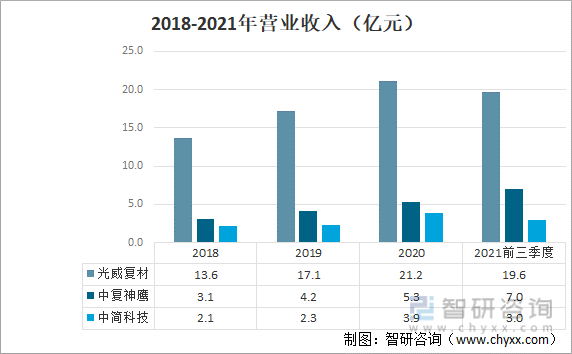

从公司总营业收入来看,2021年前三季度光威复材实现营业收入19.6亿元,同比增长22.42%;中复神鹰实现营业收入7亿元,同比增长83.78%;中简科技实现营业收入3亿元,同比增长15.43%。

2018-2021年营业收入(亿元)

资料来源:企业公告,智研咨询整理

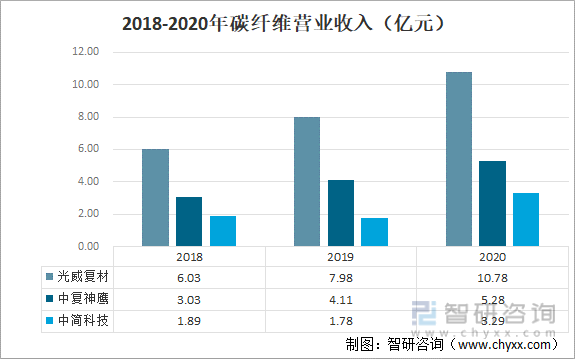

从碳纤维营业收入来看,2020年光威复材碳纤维收入为10.78亿元,同比增长35.11%;中复神鹰碳纤维营业收入为5.28亿元,同比增长28.32%;中简科技碳纤维营业收入为3.29亿元,同比增长85.27%。三家公司的主营业务均为碳纤维产品的生产和销售,营业收入占比超95%.

2018-2020年碳纤维营业收入(亿元)

资料来源:企业公告,智研咨询整理

注:光威复材碳纤维收入包含碳纤维及织物

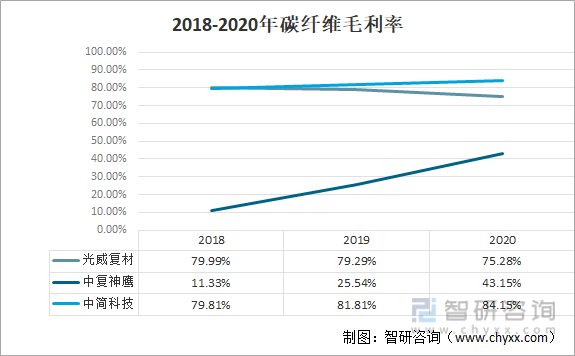

从碳纤维毛利率来看,受碳纤维业务布局差异及不同种类碳纤维制作工艺的影响,三家公司碳纤维毛利率存在显著差异。2020年光威复材和中简科技的毛利率分别为75.28%和84.15%,远高于中复神鹰43.15%的毛利率。

2018-2020年碳纤维毛利率

资料来源:企业公告,智研咨询整理

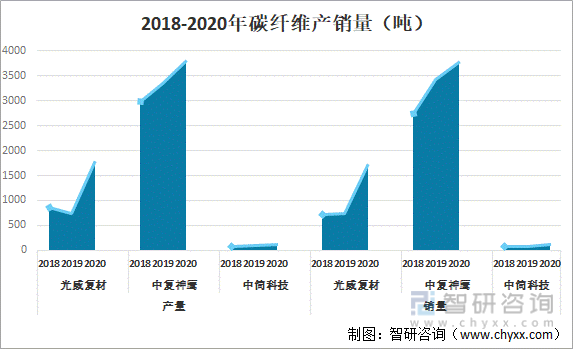

从碳纤维产销量来看,三家公司碳纤维产销量存在明显差距,2020年,中复神鹰生产碳纤维3777吨,销售3761吨;光威复材碳纤维及织物产量为1752吨,销量为1709吨;中简科技碳纤维及织物产量仅为114吨,销量仅为116吨。

2018-2020年碳纤维产销量(吨)

资料来源:企业公告,智研咨询整理

注:光威复材和中简科技碳纤维产销量包含碳纤维及织物

从研发投入情况来看,光威复材研发投入金额及占比最高,分别为274.21亿元和12.96%,其次为中简科技,分别为30.69亿元和7.88%,中复神鹰研发投入金额及占比最低,分别为17.18亿元和3.23%。

2018-2020年研发投入金额及占比(亿元)

资料来源:企业公告,智研咨询整理

综合以上分析,光威复材在公司整体经营情况、碳纤维经营情况及研发投入等方面表现较为突出;中复神鹰在碳纤维市场的占有率明显高于光威复材和中简科技,但受其碳纤维毛利率过低的影响,中复神鹰在营业收入等方面表现一般。

光威复材vs中复神鹰vs中简科技

| - | 光威复材 | 中复神鹰 | 中简科技 |

| 整体经营情况 | ★★★★ | ★★★ | ★★★ |

| 碳纤维经营情况 | ★★★★ | ★★★ | ★★★ |

| 碳纤维产销情况 | ★★★★ | ★★★★★ | ★★★ |

| 研发投入情况 | ★★★★★ | ★★★ | ★★★★ |

资料来源:智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国碳纤维行业发展现状调查及市场分析预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国超高强度碳纤维行业市场研究分析及产业趋势研判报告

《2025-2031年中国超高强度碳纤维行业市场研究分析及产业趋势研判报告》共十章,包含超高强度碳纤维投资建议,中国超高强度碳纤维未来发展预测及投资前景分析,中国超高强度碳纤维投资的建议及观点等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![专精特新专栏:某碳纤维企业顺利通过2023年山东省第五批专精特新中小企业认定[图]](http://img.chyxx.com/general_thumb/news/7.png?x-oss-process=style/w320)