摘要:工业气体行业的发展速度在很大程度上取决于所在国家或地区的经济发展水平。近年来,国内生产总值长期保持较高的增长速度。市场的迅速扩大、产业结构的不断完善、工业产值的提高都带来了对工业气体产品的巨大需求。2023年中国工业气体行业的市场规模从2015年的996亿元增长至1993亿元。未来随着工业气体行业主要下游应用领域的稳定发展以及众多新兴用气领域的出现,中国工业气体市场将继续保持稳步增长。

一、定义及分类

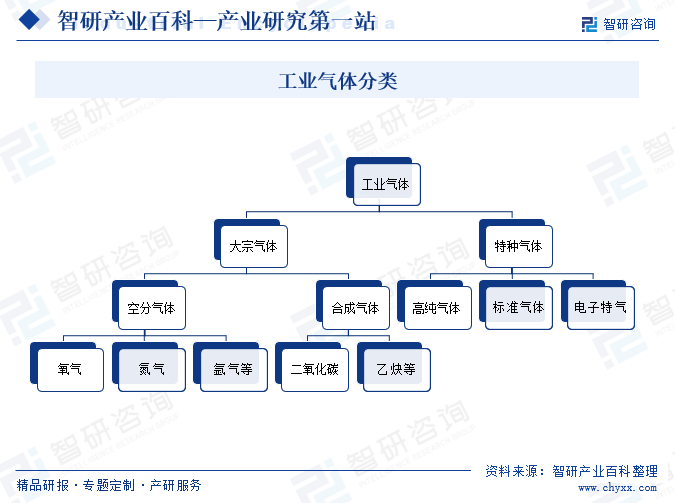

工业上,把常温常压下呈气态的产品统称为工业气体产品。工业上广泛应用的气体,广泛应用于国民经济的各个行业,常被喻为“工业的血液”。根据制备方式和应用领域的不同,工业气体可分为大宗气体和特种气体。

大宗气体主要包括氧、氮、氩等空分气体及乙炔、二氧化碳等合成气体,主要应用于钢铁、化工、冶金等行业;特种气体品种较多,主要包括电子特种气体、高纯气体和标准气体等。一般来说,大宗气体的生产量和销售量都很大,但是对纯度的要求不高。特种气体的产销量虽小,但根据用途的不同,对不同特种气体的纯度或组成、有害杂质的最大含量、产品的包装运输等都有极其严格的要求,属于高科技、高附加值产品。

二、行业政策

1、主管部门及监管体制

根据中国证监会发布的《上市公司行业分类指引(2012年修订)》,工业气体行业为“化学原料和化学制品制造业(C26)”;根据国家统计局《国民经济行业分类》(GB/T4754-2017),工业气体行业为“C2619其他基础化学原料制造”。

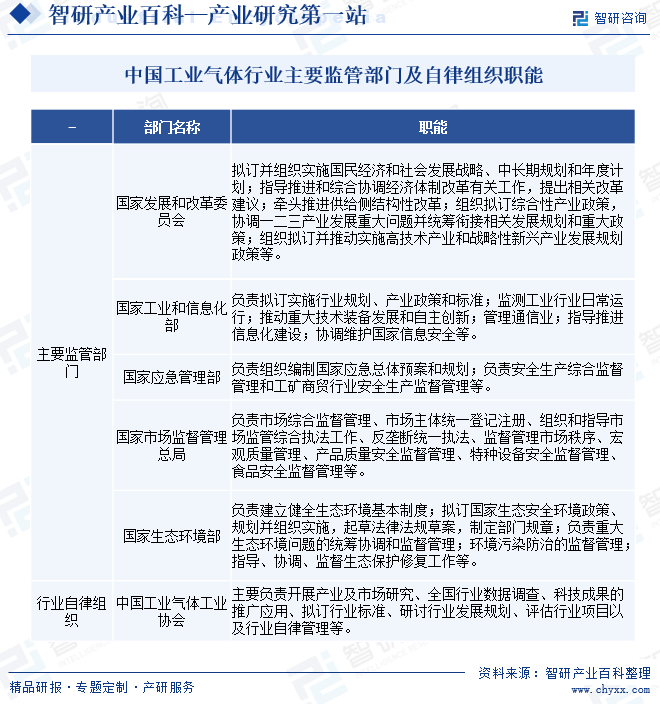

目前,中国对气体行业的监管采取国家宏观调控和行业自律相结合的方式。行业主管部门包括国家发改委、工信部、应急管理部、国家市场监督管理总局、生态环境部,行业自律组织为中国工业气体工业协会。

工业气体行业的宏观管理职能由国家发展和改革委员会承担,主要负责产业政策和产业发展规划的制定等;国家工业和信息化部负责拟定、组织实施行业规划产业政策,并参与具体的实施细则及标准制定;国家应急管理部组织起草安全生产综合性法律法规草案,拟订安全生产政策和规划,指导协调全国安全生产工作;国家生态环境部负责建立健全环境保护基本制度、拟订并组织实施国家环境保护政策、规划,起草法律法规草案、环境污染防治的监督管理。工业气体行业自律组织为中国工业气体工业协会,作为行业自律管理组织,主要负责开展全国行业调查、科技成果的推广应用、拟订行业标准、研讨行业发展规划、评估行业项目。

2、相关政策

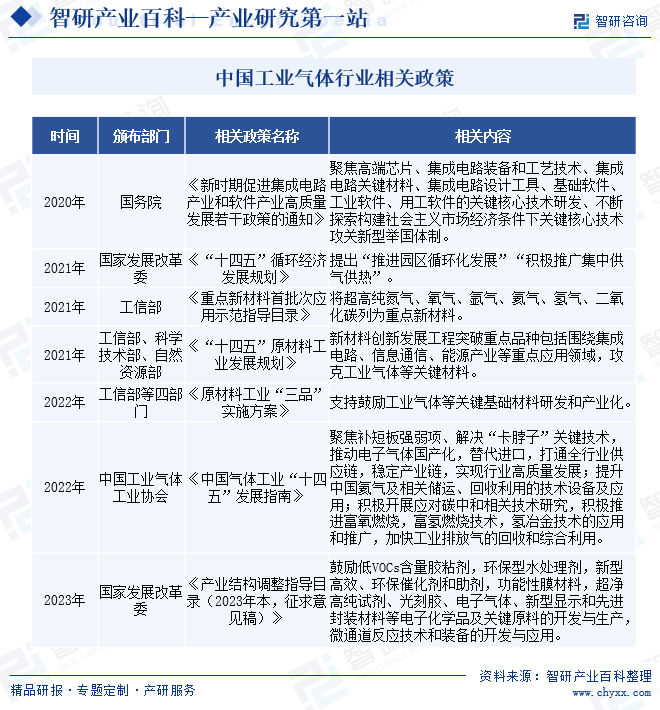

(1)国家层面相关政策

工业上广泛应用的气体,广泛应用于国民经济的各个行业,常被喻为“工业的血液”,是中国产业政策重点支持发展的高新技术产业之一。近年来,国家和地方相继出台了一系列鼓励政策大力推动工业气体行业的发展。国内气体企业纷纷加大研发投入,不断突破技术难关,逐步实现电子特种气体产品的国产替代。

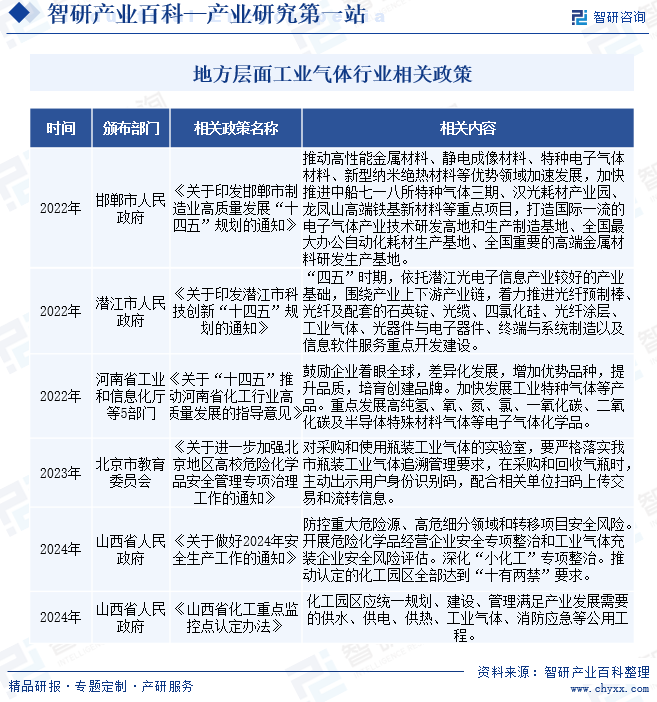

(2)地方层面相关政策

工业气体作为国民经济基础工业要素之一,在国民经济中的重要地位和作用日益凸显。为了推进工业气体行业发展,中国各省市也积极出台相关地方政策,给予地方工业特气及相关产业生产技术、企业扶持、产业集群建设等方面的政策支持。

三、发展历程

1、全球发展历程

全球工业气体行业始于18世纪末,主要为将氮、氧从空气中分离出来的空分技术,并由此奠定了工业气体行业的基础,行业发展至今已十分成熟,大致可以分为萌芽期(18世纪末-20世纪中期)、成长期(20世纪中期-20世纪80年代)、快速发展期(20世纪80年代至今)三个发展阶段。

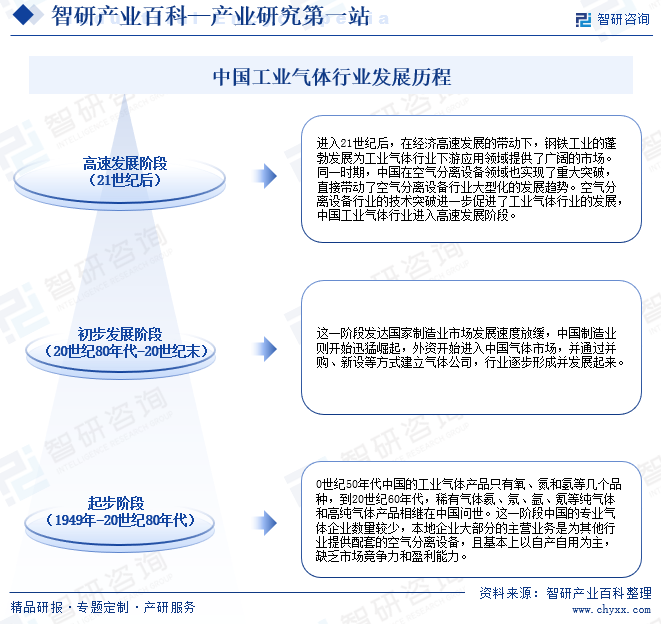

2、国内发展历程

工业气体行业的发展速度在很大程度上取决于所在国家或地区的经济发展水平。在西方发达国家,工业气体的发展已经非常成熟,工业气体成熟市场的外包比例已经达到80%,且市场集中度高。与国内空分设备行业相比,国内气体行业起步较晚,直到建国后才开始起步,但在2000年后进入较为快速发展阶段,行业发展到现在大致可分为以下三个阶段:

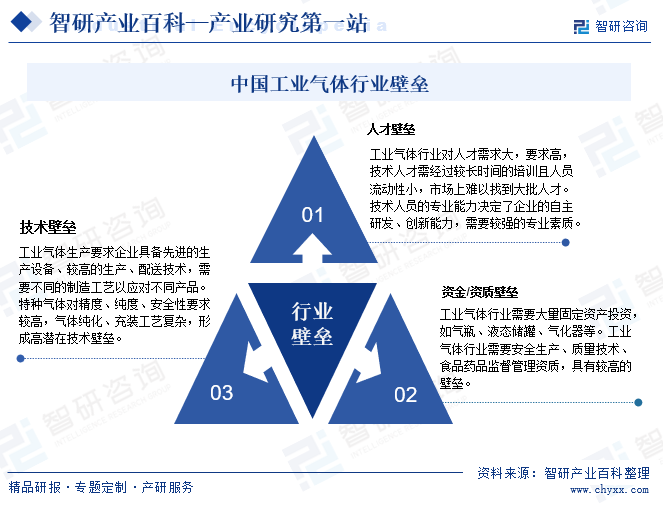

四、行业壁垒

工业气体属于高壁垒行业,主要包括技术壁垒、人才壁垒、资金/资质壁垒。工业气体企业需要具备先进生产设备及配送技术、高素质技术人才、监督管理资质并投资大量固定资产。特种气体的壁垒显著,在其生产过程中涉及合成、纯化、混合气配制、充装、分析检测、气瓶处理等多项工艺技术,对纯度、精度等的要求远高于大宗空分气体,认证也更为困难,因此具有较高的进入壁垒。

五、产业链

1、行业产业链分析

工业气体行业产业链的上游、中游、下游均比较完备。产业链上游主要是原材料与设备及能源供应商,原材料包括空气、工业废气、化学原材料等,设备主要为气体生产设备、气体储存设备和气体运输设备,此外在生产、运输过程中还需要耗费大量的水电资源和化石能源。

产业链中游为工业气体供应商,分为自建供气设备和外包供气,自建设备供气指企业自行购买并运营气体生产设备,通过自行生产以满足自身用气需求。外包供气指企业将供气业务外包给专业气体供应商,由其向客户提供全方位用气服务的经营模式。相比自建设备,外包供气具有成本低、供气稳定性高、资源利用效率高等优点,因此运用更为广泛。

产业链的下游是应用领域,工业气体广泛应用于电子、食品、医药医疗、新能源、光伏、化工、钢铁、冶金、家电、照明、机械、农业等行业,在各个行业的需求量和产品技术要求不同。目前,国内工业气体终端用户市场主要集中在钢铁和化工等传统行业,这些行业对工业气体要求技术含量较低,但需求量大,占比约为80%;在电子产品、环保新能源等新兴行业中,对工业气体需求量占比约20%,但对工业气体纯度要求高,技术含量更高,对工业气体需求增速将显著快于传统行业,市场需求也不断扩大,市场空间广阔。

江苏梅兰化工有限公司

江苏梅兰化工有限公司  福建省龙氟新材料有限公司

福建省龙氟新材料有限公司  河南尤尼特化工新材料有限公司

河南尤尼特化工新材料有限公司  泉州市长兴化工材料有限公司广西桂柳新材料股份有限公司

泉州市长兴化工材料有限公司广西桂柳新材料股份有限公司  河南开利空分设备集团有限公司

河南开利空分设备集团有限公司  四川空分设备(集团)有限责任公司

四川空分设备(集团)有限责任公司  开封东京空分设备股份有限公司

开封东京空分设备股份有限公司  开封赛普空分集团有限公司

开封赛普空分集团有限公司  杭州凯德空分设备制造有限公司

杭州凯德空分设备制造有限公司  大连大阳日酸气体有限公司

大连大阳日酸气体有限公司  林德梅山(南京)气体有限公司

林德梅山(南京)气体有限公司  南京林德南炼工业气体有限公司

南京林德南炼工业气体有限公司  重庆金宏海格气体有限公司

重庆金宏海格气体有限公司  石家庄廉州气体有限公司

石家庄廉州气体有限公司

2、行业领先企业

(1)第一梯队代表企业-林德气体

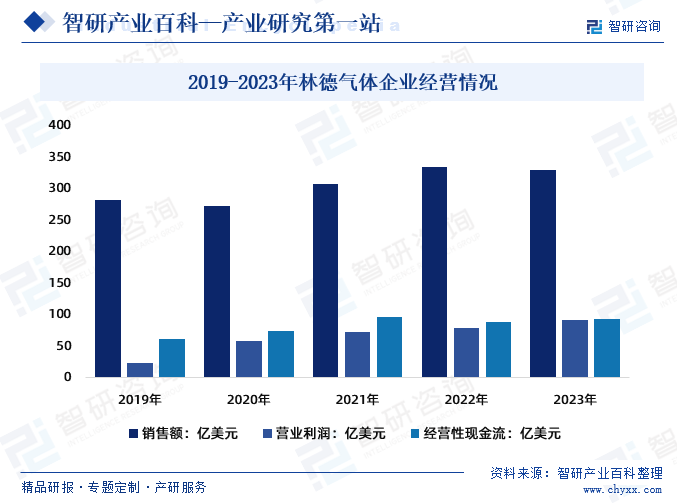

林德气体是全球最大的工业气体公司,其工业气体业务的主要产品是空分气体(氧气、氮气、氩气和稀有气体)以及工艺气体(二氧化碳、氦气、氢气、电子气体、特种气体和乙炔等)。此外,公司设计、建造生产工业气体的设备,并为客户提供广泛的气体生产和加工服务。

林德集团作为全球最大的工业气体供应商,近年来业务的增长主要来源于其在中国、东南亚和印度等亚洲地区的迅速扩张。2023年林德气体销售额329亿美元,同比下降2%;营业利润91亿美元,同比增加15%;运营现金流为93亿美元,同比增加4%。

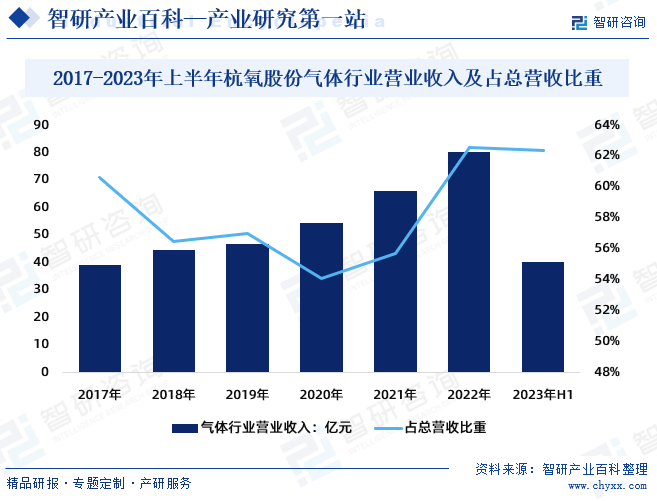

(2)第二梯队代表企业-杭氧集团股份有限公司

杭氧股份主要业务由设备制造、工程业务及气体业务组成,产品主要包括成套空气分离设备及部机、石化设备和各类气体产品。杭氧股份气体业务主要的合作模式包括新建、收购或托管运营。2022年杭氧股份气体业务实现营业收入80.08亿元,占总营收的62.54%。2023年上半年,杭氧股份气体业务实现营业收入40.18亿元,占总营收的62.35%。

六、行业现状

工业气体行业的发展速度在很大程度上取决于所在国家或地区的经济发展水平。工业气体是现代工业的基础原材料,在国民经济中有着重要的地位和作用。随着中国经济的增长,国内生产总值长期保持较高的增长速度。市场的迅速扩大、产业结构的不断完善、工业产值的快速提高都带来了对工业气体产品的巨大需求。

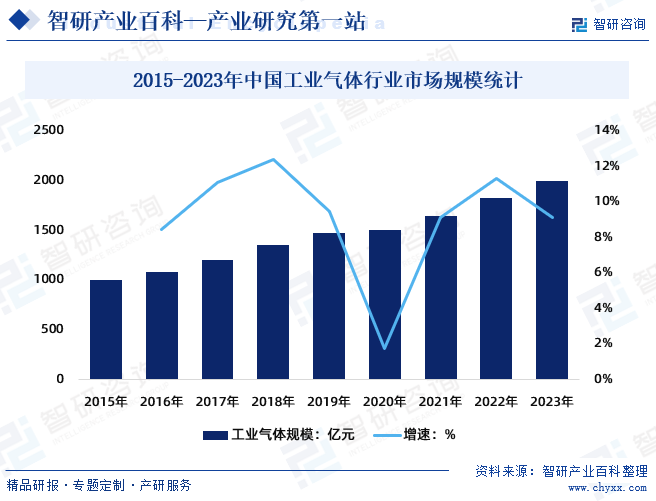

2020年中国工业气体行业的市场规模从2015年的996亿元增长至1503亿元,2023年市场规模约为1993亿元。未来随着工业气体行业主要下游应用领域的稳定发展以及众多新兴用气领域的出现,中国工业气体市场将继续保持稳步增长。

七、发展因素

1、机遇

中国市场规模21世纪以来,中国工业市场快速发展,产品需求日益增长,中国逐渐成为全球工业气体行业最活跃的市场之一,给气体行业带来历史性的发展机遇。

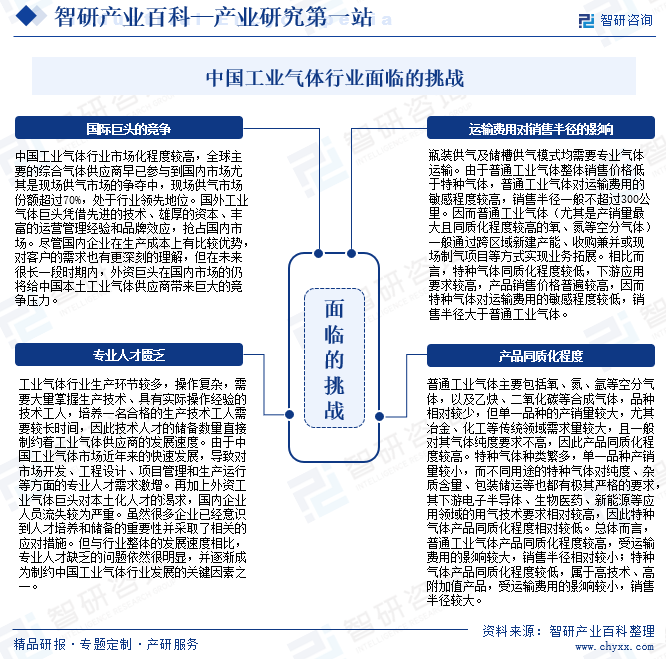

2、挑战

中国的工业气体行业虽然呈现出持续增长的趋势,但其发展过程中也面临着一系列的挑战。这些挑战主要包括专业人才匮乏、国际巨头的竞争、运输费用对销售半径的影响、产品同质化程度等等。

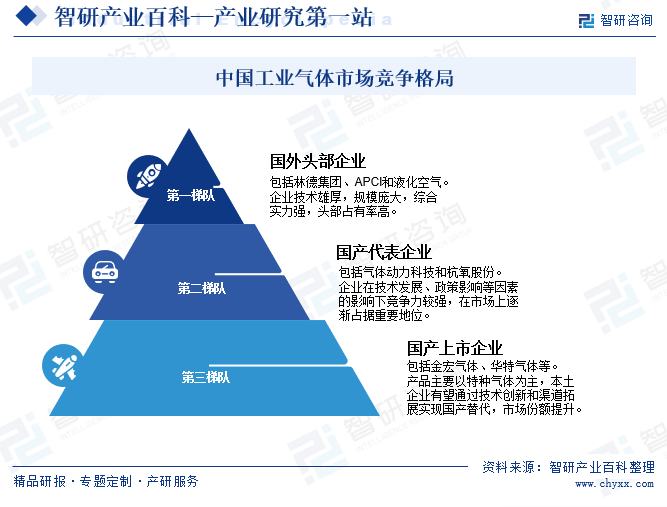

八、竞争格局

中国工业气体市场集中度高,属于寡头竞争市场。国外头部企业技术雄厚,规模庞大,综合实力强,头部占有率高。中国工业气体市场第一梯队包括林德集团、APCI和液化空气,充分发挥设备优势、规模优势,不断降低生产成本,丰富气体种类。在第二梯队中,以气体动力科技和杭氧股份为代表的国产企业在技术发展、政策影响等因素的影响下竞争力较强,在市场上逐渐占据重要地位。第三梯队包括金宏气体、华特气体等国产上市企业,产品主要以特种气体为主。随着国内半导体产业的发展和对高纯度电子特气的需求增加,本土企业有望通过技术创新和渠道拓展实现国产替代,市场份额提升,国产厂商未来发展潜力大。

林德集团、空气化工等全球工业气体龙头企业的发展均经历了由生产气体设备到开展气体业务的过程,气体设备的国产化是国内气体公司成功复刻这一路径的基础。随着国产替代的推进,国内企业有望提升市场份额和盈利能力。目前,国内工业气体市场主要代表企业有杭氧股份、金宏气体、华特股份等。

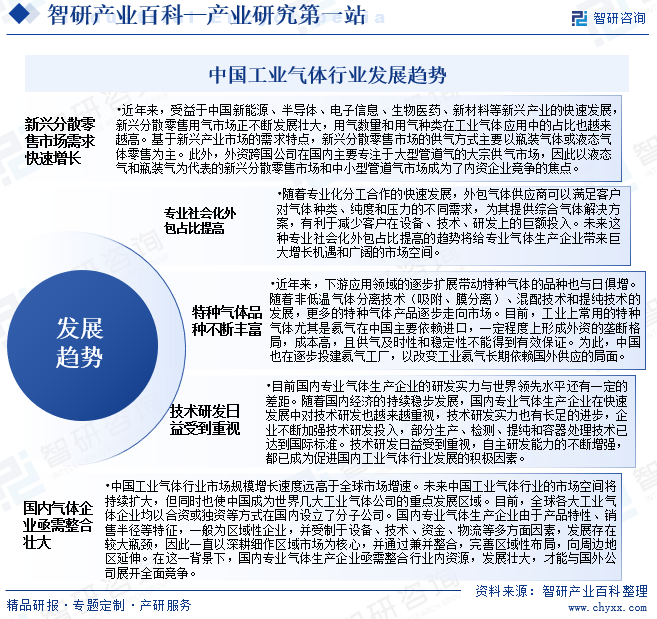

九、发展趋势

工业气体行业是一个优质赛道,具有巨大的市场空间和增长潜力。工业气体行业的发展速度在很大程度上取决于所在国家或地区的经济发展水平。西方发达国家由于起步早、工业基础雄厚,工业气体行业在西方已有了百年的发展历史,全球工业气体需求的主要市场仍然是北美和欧洲,但增速显著放缓。发达国家空分气体市场增速放缓相反,以中国和印度为代表的亚太地区近年来空分气体市场发展很快,空分气体市场需求增速将领先其他地区,已成为拉动全球市场增长的主要引擎。随着中国经济结构转型升级和新兴领域需求增加,工业气体需求结构不断优化,特种气体和电子特气品种不断丰富,将成为行业增长点,中国工业气体行业在未来仍将保持良好的发展态势。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国工业气体行业发展全景洞察:国产厂商未来发展潜力大[图]](http://img.chyxx.com/images/2022/0330/5b0f48018fe267e36dcf5daf00346db336d817a2.png?x-oss-process=style/w320)

2023年中国工业气体行业发展全景洞察:国产厂商未来发展潜力大[图]

随着我国经济的增长,国内生产总值长期保持较高的增长速度,市场的迅速扩大、产业结构的不断完善、工业产值的快速提高都带来了对工业气体产品的巨大需求。2020年我国工业气体行业的市场规模从2015年的996亿元增长至1503亿元,预计2023年我国工业气体行业的市场规模有望达到1993亿元,行业将继续保持稳步增长。

![2021年中国工业气体重点企业对比分析(华谊集团VS诚志股份VS杭氧股份) [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

2021年中国工业气体重点企业对比分析(华谊集团VS诚志股份VS杭氧股份) [图]

工业气体被誉为“工业的血液”“电子的粮食”,在政府扶持下,我国工业气体企业数量大幅增加。2021年中国工业气体企业新注册成立数量为23624家,同比2020年增涨84.19%。

![2021年中国工业气体行业产业链分析:下游应用市场广阔带动本行业发展[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

2021年中国工业气体行业产业链分析:下游应用市场广阔带动本行业发展[图]

随着电子等新兴领域的气体应用不断深化,为工业气体带来了大量新增需求,工业气体行业市场规模持续提升。2019年中国工业气体行业市场规模1477亿元,同比增长10.49%;2020年中国工业气体行业市场规模大约为1632亿元。