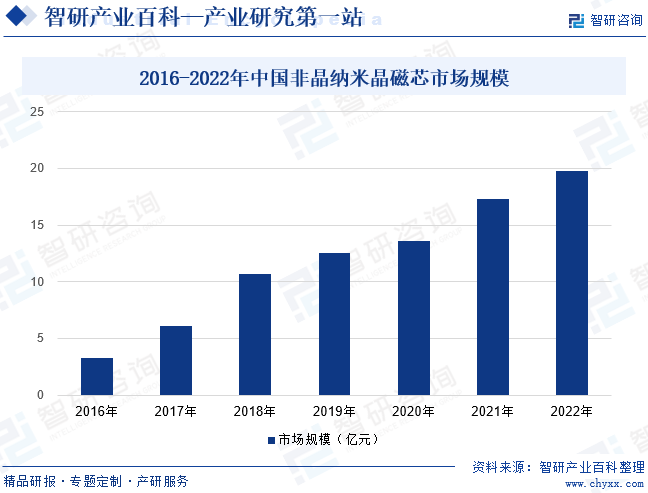

摘要:非晶纳米晶磁芯是一种新兴的功能磁性材料,因具有高磁导率、高饱和磁感应强度、低损耗的特点,被广泛应用于中、高频领域的能量传输与滤波。近年来,在无线充电、光伏、新能源汽车等下游产业的推动下,我国非晶纳米晶磁芯市场规模不断扩大。截至2022年底,我国非晶纳米晶磁芯市场规模约为19.74亿元,同比增长14.1%。

一、定义及分类

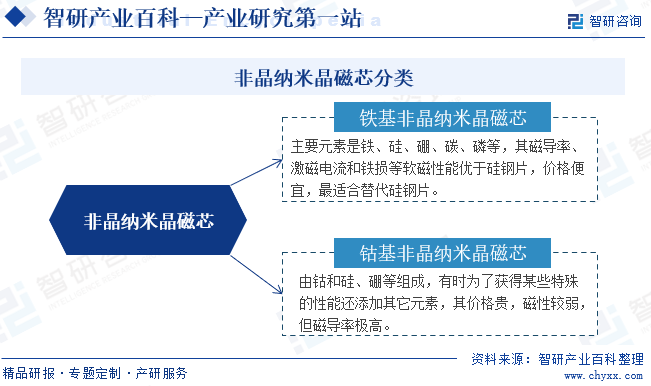

非晶合金,也称金属玻璃、液态金属,是通过在金属软磁的冶炼过程中加入玻璃化元素(硅、硼、碳等),通过快淬技术使其成为非晶态。纳米晶合金则是在非晶合金的基础上经过高度控制的退火环节,形成具有纳米级微晶体和非晶混合组织结构的材料。与对应的非晶材料相比,纳米晶合金表现出更佳的强度、硬度,更良好的韧性,更小的弹性模量和延展性等特点。非晶纳米晶磁芯是由纳米晶带材通过剪切、叠装、固定成型及磁场热处理等几个环节制成,可以分为铁基非晶纳米晶磁芯、钴基非晶纳米晶磁芯等。

二、商业模式

1、采购模式

非晶纳米晶磁芯生产商主要采购工业纯铁、硼铁、硅铁等生产用原材料以及耐火材料、喷嘴等生产辅助材料。企业通常采取“以产订采”模式,综合考虑客户订单需求、生产计划、公司库存量、在途数量以及供应商的送货周期等因素与供应商确定交货数量和周期,并与原材料供应商建立长期稳定的合作关系,形成稳定的原材料供货渠道。

2、生产模式

非晶纳米晶磁芯企业生产以订单生产为主,合理、适量、预测性备货为辅。即生产部门根据客户对产品性能、规格、型号以及数量、交货期限等方面的要求进行生产,同时在产能富余时,对于标准型号或市场需求较大的产品进行适量的储备生产。目前,我国非晶纳米晶磁芯生产商以自主生产为主,同时在生产任务紧张、交货期缩短时采用外协生产模式。

3、销售模式

非晶纳米晶磁芯企业下游客户主要为各类变压器、电子器件生产商,产品需求量大且相对稳定,企业与客户建立业务合作关系后,通常与客户签订年度框架合同,后续根据客户实际的采购合同/订单需求安排发货。针对国内零散客户和海外客户,非晶纳米晶磁芯生产商采用经销模式,即由经销商从企业购入产品后自主定价,并向其下游终端客户进行销售。

三、行业政策

1、主管部门和监管体制

非晶纳米晶磁芯行业的主管部门包括国家发展和改革委员会和国家工业和信息化部;行业自律组织包括中国金属学会非晶合金分会、中国电器工业协会非晶合金材料应用分会、国家非晶节能材料产业技术创新战略联盟等。

国家发展和改革委员会主要负责对行业进行宏观调控以及制定产业政策,组织制定行业规章、规范和技术标准,研究拟订行业发展规划,指导行业结构调整,实施行业管理监督,参与行业体制改革、技术进步和改造、质量管理等工作。国家工业和信息化部主要负责监测工业行业正常运行;研究提出新型工业化发展战略和政策等;指导行业技术法规和行业标准的拟定;组织协调相关重大示范工程和新产品、新技术、新设备、新材料的推广应用;组织工业、通信业的节能、资源综合利用和清洁生产促进工作等。

中国金属学会非晶合金分会、中国电器工业协会非晶合金材料应用分会、国家非晶节能材料产业技术创新战略联盟等协会是由行业内企(事)业单位自愿组成的、行业性的、全国性的、非营利性的社会组织,主要对全行业生产经营活动数据进行统计和分析,为业内企业提供市场指引。

2、行业相关政策

非晶纳米晶磁芯能够满足电力电子技术向大电流、高频化、小型轻量、节能等发展趋势的要求,是制造电感、电子变压器、互感器、传感器、无线充电模块等磁性器件的优良材料,目前已在智能手机无线充电模块、新能源汽车电机等产品端实现规模化应用。近年来,国家制定了一系列产业政策支持新材料、新技术发展与应用,非晶纳米晶磁芯综合磁性性能更为优异,可以缩小磁性器件体积、降低磁性器件损耗,属于新型磁性材料。同时,在国家以“双碳”为核心的绿色低碳发展理念的引领下,新基建、新能源等新兴领域快速发展,对非晶纳米晶磁芯质量性能、保障能力等提出了更高的要求,为行业创新发展提供了良好的市场环境。

四、行业壁垒

1、技术壁垒

非晶纳米晶磁芯的研发及生产技术以电磁学为理论基础,与物理学、化学、粉末冶金学等其他学科技术相互渗透,需要企业在产品的生产过程中持续提升工艺水平。在下游应用需求方面,新的应用领域层出不穷,要求生产商能根据技术积累灵活地作出反应,获得稳定的质量和较高的成材率,以满足下游客户的需求,从而形成较高的技术壁垒。

2、规模壁垒

能否持续提供性能稳定且一致的产品是下游客户选择供应商的重要因素。随着非晶纳米晶磁芯应用领域不断延伸,规模化生产不仅体现工艺流程的技术含量,而且能提升生产效率,快速降低成本,有助于生产商迅速抢占新兴市场,提高综合竞争力。新进入企业在设备采购以及生产线建设等方面均不及成熟企业,无法在短期内实现大规模生产,从而面临较高的规模壁垒。

3、客户壁垒

非晶纳米晶磁芯作为电力、电子等行业的核心零部件,对终端设备的性能和稳定性有重要影响。因此,下游客户在选择供应商时会对产品性能、工艺流程、品质管理、供货能力、售后服务等方面进行严格考察。同时,在选定供应商后,出于对调试、磨合成本的考虑,通常会保持稳定合作关系。对于新进入企业而言,其非晶纳米晶磁芯产品需经过长时间的市场验证,才能进入下游客户的供应商体系。

五、产业链

1、行业产业链分析

非晶纳米晶磁芯产业链上游为铁、硅、铜、硼铁等金属以及合金材料。总体来看,铁、硅等金属及其合金均为大宗商品,其采购价格受公开市场价格走势、地缘政治环境、全球供需等因素影响较大。同时,金属原材料占产品成本的比例较高,如果原材料价格的发生大幅上涨,将对行业企业的经营成本造成不利影响。

非晶纳米晶磁芯产业链下游为电感元件、电子变压器、互感器、传感器、无线充电模块等电力电子器件,终端应用于电力配送、能源、家用电器、光伏、医疗设备、消费电子、新能源汽车等领域。由于成分组成和工艺流程存在差异,非晶纳米晶磁芯产成品在性能方面有所不同,在相应频率范围内可制成多种应用器件,并应用于不同的应用领域。下游应用领域的快速扩张催生巨大的需求增量,推动我国非晶纳米晶磁芯稳定发展。

中国宝武钢铁集团有限公司

中国宝武钢铁集团有限公司  中国五矿集团有限公司

中国五矿集团有限公司  中国中信集团有限公司

中国中信集团有限公司  河钢集团有限公司

河钢集团有限公司  鞍钢集团有限公司

鞍钢集团有限公司  中天钢铁集团有限公司

中天钢铁集团有限公司  潍坊鸿阳石英砂有限公司

潍坊鸿阳石英砂有限公司  广西中明高纯石英砂科技有限公司

广西中明高纯石英砂科技有限公司  内蒙古昌繁石英砂有限公司

内蒙古昌繁石英砂有限公司  凤阳县英武石英砂有限公司

凤阳县英武石英砂有限公司  秦皇岛普耐石英砂有限公司

秦皇岛普耐石英砂有限公司  紫金矿业集团股份有限公司

紫金矿业集团股份有限公司  西部矿业集团有限公司

西部矿业集团有限公司  云南铜业股份有限公司

云南铜业股份有限公司  江西铜业集团有限公司

江西铜业集团有限公司  铜陵有色金属集团股份有限公司

铜陵有色金属集团股份有限公司  内蒙古君正能源化工集团股份有限公司

内蒙古君正能源化工集团股份有限公司  吉林铁合金股份有限公司

吉林铁合金股份有限公司  广西铁合金有限公司

广西铁合金有限公司  四川川投峨眉铁合金(集团)有限责任公司

四川川投峨眉铁合金(集团)有限责任公司  中信锦州金属股份有限公司

中信锦州金属股份有限公司

2、行业领先企业分析

(1)安泰科技股份有限公司

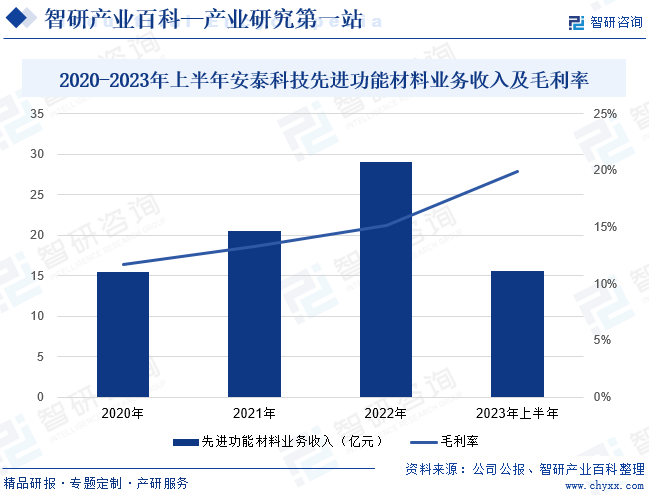

安泰科技股份有限公司成立于1998年,是中国钢研旗下新材料领域的核心产业平台和科技创新主体,是我国新材料行业的领军企业之一。安泰科技以非晶、纳米晶等先进金属材料及关键部件为核心主业,是国内非晶/纳米晶材料的先行者,产品广泛应用于新能源汽车、光伏、航空航天、半导体集成电路、高端医疗装备、先进轨道交通、节能环保等领域。安泰科技为全球高端客户提供先进金属材料、制品及解决方案,是众多国内外知名企业的关键材料与核心部件供应商。2023年上半年,安泰科技包含非晶/纳米晶在内的先进功能材料业务收入为15.60亿元,同比增长12.3%;毛利率为19.89%。

(2)青岛云路先进材料技术股份有限公司

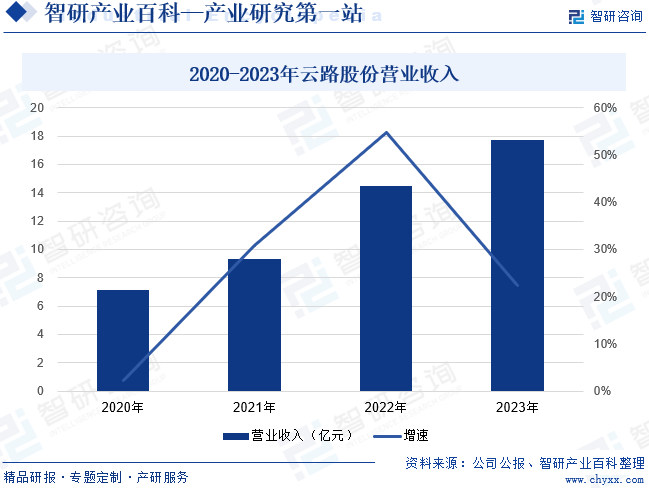

青岛云路先进材料技术股份有限公司成立于2015年,专注于先进磁性金属材料的设计、研发、生产和销售。云路股份旗下产品包括非晶合金、纳米晶合金、磁性粉末及其制品,主要应用于电力配送领域,同时向新能源汽车、5G新基建、轨道交通、数据中心、消费电子、家电、重离子科学研究领域等下游行业领域延伸。2023年云路股份实现营业收入17.72亿元,同比增长22.43%。

六、行业现状

非晶纳米晶磁芯是一种新兴的功能磁性材料,因具有高磁导率、高饱和磁感应强度、低损耗的特点,被广泛应用于中、高频领域的能量传输与滤波。近年来,在无线充电、光伏、新能源汽车等下游产业的推动下,我国非晶纳米晶磁芯市场规模不断扩大。截至2022年底,我国非晶纳米晶磁芯市场规模约为19.74亿元,同比增长14.1%。当前,全球新一轮科技革命和产业变革蓬勃发展,汽车、能源、交通、信息通信等领域有关技术加速融合,电动化、网联化、智能化成为当今产业的发展潮流和趋势。受全球节能与新能源发展趋势影响,以及“双碳”目标推动和绿色化、智能化牵引,非晶纳米晶磁芯市场需求持续增长,预计在未来很长一段时间内将保持高景气态势发展。

七、发展因素

1、有利因素

(1)国家政策的大力支持

非晶纳米晶磁芯属于我国新材料行业,符合国家产业政策和绿色经济发展方向,受到多重政策的鼓励。2024年1月,工信部等部门发布《关于推动未来产业创新发展的实施意见》,明确提出推动先进基础材料升级,加快前沿新材料创新应用。同时,国家陆续出台多个政策文件鼓励我国下游制造业装备以及工业设备的快速发展,为我国非晶纳米晶磁芯带来战略发展机遇。

(2)下游市场需求持续扩大

在电力领域,“绿色电网”“智能电网”要求传统电力系统趋向清洁化、节约化、智能化发展,非晶纳米晶磁芯凭借其材料本身的属性具备生产、应用、回收全流程节能、空载损耗低的特点,能够满足国家电网“三型两网”战略发展目标中对高效、节能、高流量密度型配电变压器的需求。此外,5G基站、大数据、充电桩等“新基建”领域快速发展,作为新基建发展的关键部件,非晶纳米晶磁芯市场需求进一步扩大。

(3)“双碳”战略进一步落实

非晶纳米晶产品以其自身的高性能和无污染的特点,被誉为“二十一世纪的绿色环保产品”。随着“双碳”战略的不断深入,我国现代电力电子器件向着高效化、绿色化发展,继而带动了非晶纳米晶磁芯的市场化应用。非晶纳米晶磁芯突出的节能环保特性,是“制造节能、使用节能、回收节能”的全生命周期可循环绿色材料,随着市场应用领域的不断拓展将逐步替代铁氧体等传统磁性材料。

2、不利因素

(1)技术水平有待提升

我国非晶纳米晶磁芯制造起步较晚,在产品研发、技术创新、人才引进方面较国外知名企业存在一定差距。非晶、纳米晶材料存在延展性低、脆性大的问题,同时对于加工技术和加工效率要求较高。同时,我国大部分的制造仍依靠人工完成,存在成本高、效率低、质量波动大等问题,急需进行全自动化改造升级。

(2)上游原材料供应存在波动性

目前,我国非晶纳米晶磁芯原材料供应仍面临着一些问题。一方面,非晶纳米晶带材作为磁芯生产的重要原料,全球绝大部分产能掌握在以日立金属为首的发达国家手中,国内供应量有限,存在一定的进口依赖性。另一方面,碳中和增量边际变化和长期资本开支不足共同加剧供应链瓶颈,大宗原材料大幅波动,从而易对企业生产经营和盈利空间带来一定影响。

(3)市场竞争激烈

非晶纳米晶磁芯行业内各大领先企业均以自身的技术优势和研发优势作为核心竞争力,持续的研发投入、技术路线升级迭代和新产品开发是保持竞争优势的关键。目前,国内生产商主要集中在中低端产品市场,新工艺升级、新产品开发处于模仿阶段,综合竞争力相对较低。同时,美国、日本等发达国家知名企业凭借品牌知名度和产品稳定性占据我国高端市场,市场竞争愈发激烈。

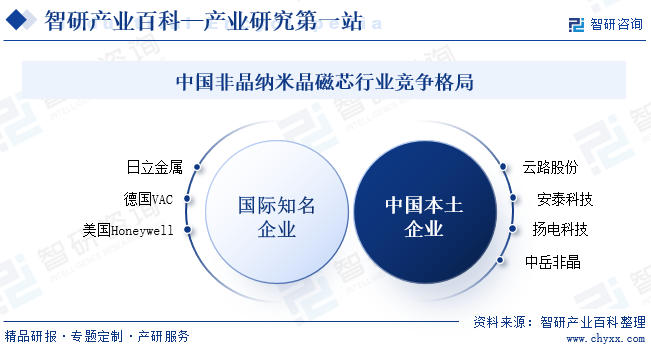

八、竞争格局

随着新材料行业的不断发展,非晶纳米晶磁芯行业面临的市场竞争日趋激烈。西方发达国家,尤其是美国、日本、德国的非晶纳米晶磁芯技术研究起步较早,在技术研发、工业生产、质量控制、上下游渠道、品牌建设等方面都拥有较为成熟的经验体系。近年来,我国非晶纳米晶磁芯进入高速发展阶段,市场空间广阔,国际知名品牌陆续介入中国市场,占据较大的市场份额。同时,我国也涌现一批非晶纳米晶磁芯自主研发生产企业,如云路股份、安泰科技、扬电科技、中岳非晶。本土头部企业生产技术不断得到突破,占据的市场份额不断扩大,在国际市场上的竞争力也逐步增强。

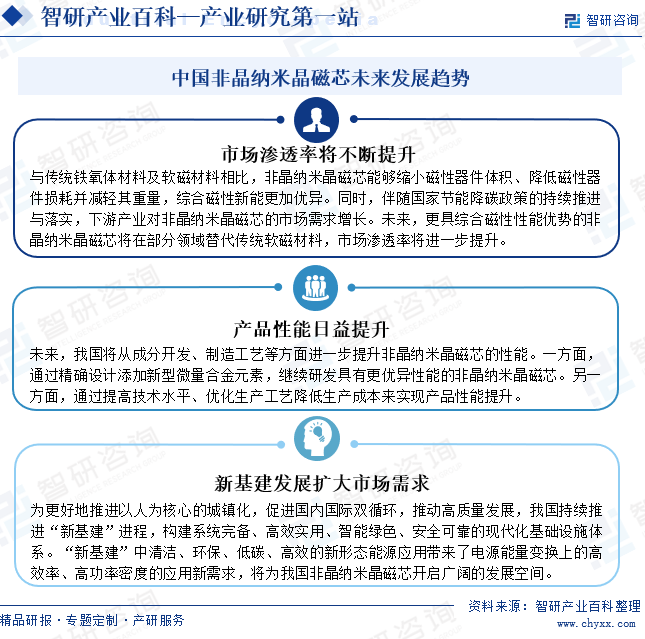

九、发展趋势

非晶纳米晶磁芯及其产业化发展路线天然具有节能和高效的优势。未来,伴随着国家节能减排策略持续深入落实,我国非晶纳米晶磁芯应用领域将不断扩展,市场渗透率进一步提升。同时,通过提高技术水平、优化生产工艺降低生产成本来实现性能提升,掌握从上游材料端核心生产技术至下游制品端深加工和应用领域系统性技术,成为顺应行业发展的大趋势。此外,非晶纳米晶磁芯高饱和磁感、低损耗、高磁导率、小型化、耐腐蚀等综合特性,适用于制造光伏逆变器、轨道交通变压器、新能源汽车及充电桩等关键设备或元器件。“新基建”的建设带来节能、高效、轻量等材料应用新需求,为非晶纳米晶磁芯开启广阔的发展空间。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。