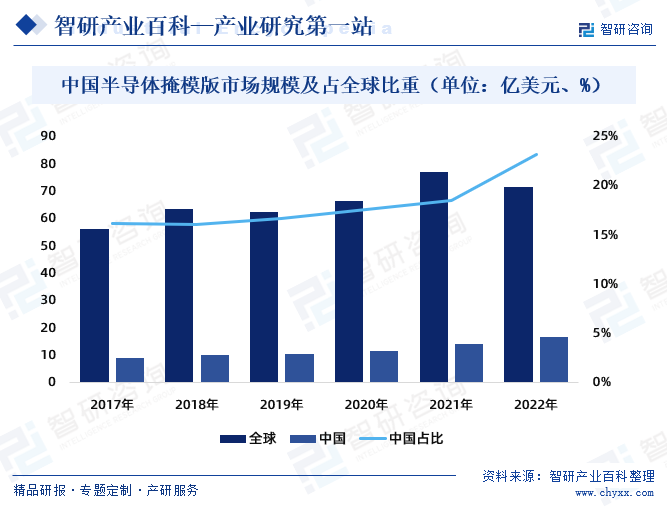

摘要:作为半导体材料的重要组成部分,掩模版占半导体材料市场规模的比例约为12%,仅次于硅片和电子特气。2022年全球半导体掩模版市场规模为83.76亿美元,中国市场规模为16.68亿美元,占全球23.24%的市场份额。未来,随着半导体行业容量的持续上升,中国半导体掩模版市场规模将不断提升,占全球的市场份额不断扩大。

一、定义及分类

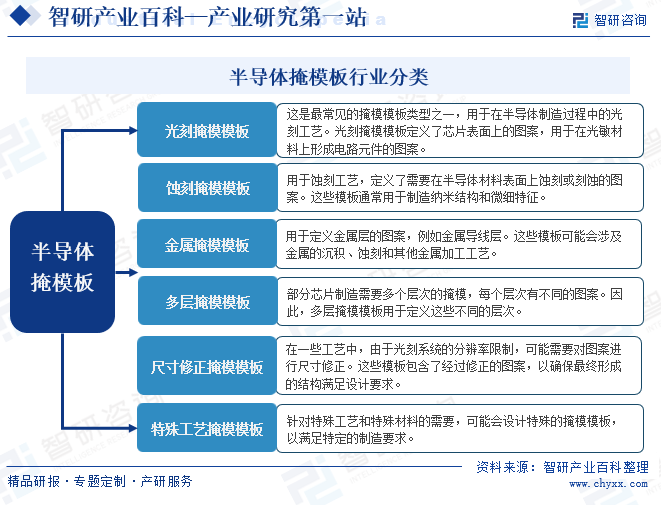

半导体掩模板(Mask Template)是半导体制造中用于光刻工艺的关键工具。它是一种图形化或图像化的文件,用于定义在芯片表面上形成不同层次结构的图案。半导体掩模板根据其用途和设计特点可以分为光刻掩模模板、蚀刻掩模模板、金属掩模模板、多层掩模模板、尺寸修正掩模模板、特殊工艺掩模模板等。在半导体制造中,不同类型的掩模模板在不同的工艺步骤中发挥着关键的作用,确保芯片的正确制造。

二、行业政策

1、主管部门及监管体制

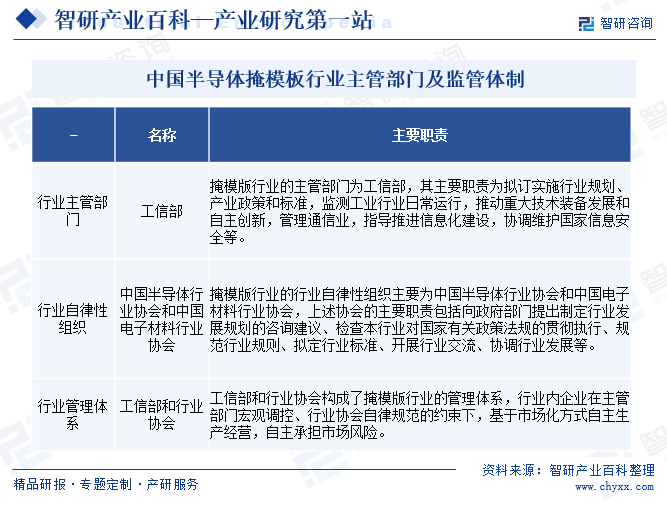

掩模版行业的主管部门为工信部,行业的自律性组织主要为中国半导体行业协会和中国电子材料行业协会,工信部和行业协会构成了掩模版行业的管理体系,行业内企业在主管部门宏观调控、行业协会自律规范的约束下,基于市场化方式自主生产经营,自主承担市场风险。

2、相关政策

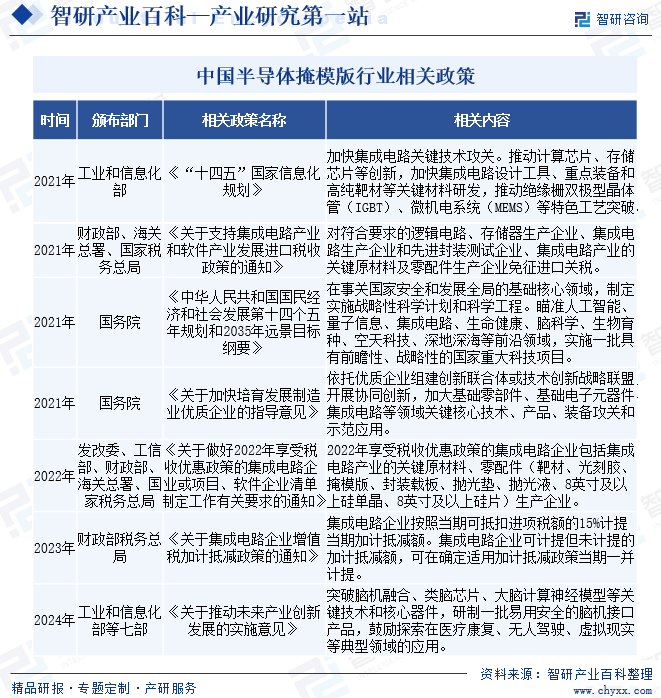

国家相关支持政策明确了半导体行业在国民经济中的战略地位。掩模版作为半导体产业的上游核心材料,技术壁垒高,国内自产率低,长期依赖国外进口,在当前贸易摩擦、半导体产业逆全球化的国际形势下,国产替代大势所趋。《“十四五”国家信息化发展规划》中提出加快集成电路关键技术攻关,加快集成电路设计工具、重点装备和高纯靶材等关键材料研发,推动绝缘栅双极型晶体管(IGBT)、微机电系统(MEMS)等特色工艺突破;《新时期促进集成电路产业和软件产业高质量发展的若干政策》提出进一步优化集成电路产业和软件产业发展环境,在财税、投融资、研究开发、人才、知识产权等方面给予集成电路产业和软件诸多优惠政策,明确在规定的时期内,线宽小于0.25微米(含)的特色工艺集成电路生产企业(含掩模版)进口用生产性原材料、消耗品等,免征进口关税。中国政府颁布一系列政策和法规的发布和落实,从多个角度对半导体产业及其关键材料给予了政策支持,为掩模版行业及其上下游行业创造了良好的经营环境,有力地推动了中国半导体掩模版行业的发展。

三、行业壁垒

半导体掩模版行业具有显著的资本投入大、技术壁垒高的特点,第三方半导体掩模版行业的进入门槛不仅体现在设备投入与人才投入,更是体现在专有技术积累上,半导体掩模版高度依赖专有技术,具有鲜明的“Know-How”特点,进入门槛较高。目前,半导体掩模版行业集中度较高,主要竞争企业为了获得更多的市场份额,采取加大资本投入、采取价格竞争等手段,将导致行业竞争加剧,这对于新进入企业也形成较高的壁垒。

四、产业链

当前中国半导体产业的软件、设备及关键材料等产业链环节均不完善。半导体掩模板是半导体制造过程中的关键组成部分,产业链上游涉及到芯片电路的设计、光刻技术等多个步骤和领域,这些高度专业化的技术和工艺,对于半导体制造的成功起到了至关重要的作用。从掩模版制造的核心原材料和设备来看,高精度半导体掩模版核心原材料石英基板仍被日韩企业垄断,设备仍主要依赖进口。

半导体掩模板行业位于中游,主要竞争企业包括美国Photronics、日本Toppan、日本DNP、中国台湾光罩以及中国大陆的华润迪思微、中微掩模等。其产业链下游应用于逻辑电路制造、模拟电路制造、功率器件制造、MEMS传感器制造、IC封装等领域。掩模版是半导体制造工艺中的关键材料,用于半导体制造的光刻环节。

中芯国际集成电路制造有限公司

中芯国际集成电路制造有限公司  杭州士兰微电子股份有限公司

杭州士兰微电子股份有限公司  中星微电子

中星微电子  大唐微电子技术有限公司

大唐微电子技术有限公司  上海华虹(集团)有限公司

上海华虹(集团)有限公司  韩国三星集团,信越化学工业株式会社

韩国三星集团,信越化学工业株式会社  贺利氏控股集团

贺利氏控股集团  德山公司

德山公司  动力性能材料公司

动力性能材料公司  尼康公司

尼康公司

五、行业现状

根据相关数据统计,全球半导体材料市场规模呈现稳步增长态势,从2017年469亿美元增长至2021年643亿美元,年复合增长率为8.21%,2022年全球半导体材料市场规模约为698亿美元;中国半导体材料市场规模快速增长,从2019年的87亿美元增长至2021年的119亿美元,年复合增长率为16.95%,2022年中国大陆半导体材料市场规模约为163亿美元,增速远超全球半导体材料市场。据统计,作为半导体材料的重要组成部分,掩模版占半导体材料市场规模的比例约为12%,仅次于硅片和电子特气。由此推算,2022年全球半导体掩模版市场规模为83.76亿美元,中国半导体掩模版的市场规模约为16.68亿美元,占全球23.24%的市场份额。未来,随着半导体行业容量的持续上升,中国半导体掩模版市场规模将不断提升,占全球的市场份额不断扩大。

六、发展因素

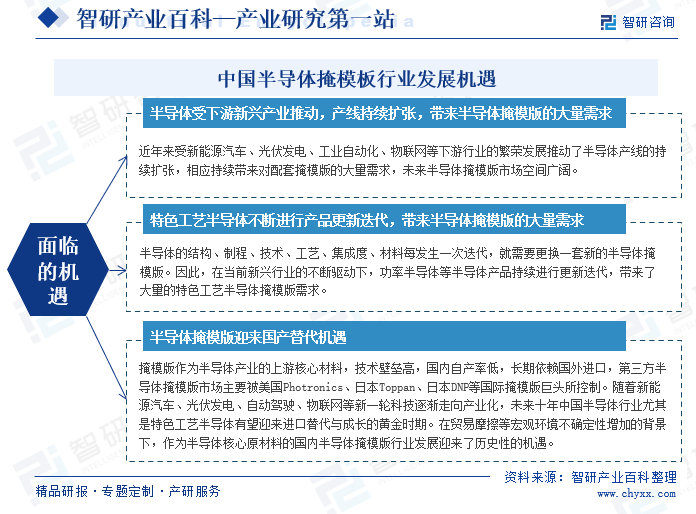

1、机遇

在市场、国家战略、产业自主可控等多重因素的驱动下,中国已成为全球最大的半导体设备销售市场,并始终维持扩张趋势。半导体掩模板的市场需求与半导体更新换代、产线扩充直接相关。随着新能源汽车、光伏发电、自动驾驶、物联网等新一轮科技逐渐走向产业化,以功率器件为代表的特色工艺半导体发展迅速,不断进行产品迭代,为半导体掩模版创造了大量的市场需求。同时,以功率器件为代表的特色工艺半导体的功率密度、单位性能也要求越来越高。这些半导体必须通过结构、制程、技术、工艺、集成度、材料等方面的不断进步,来实现功率密度及单位性能的提升。半导体的结构、制程、技术、工艺、集成度、材料每发生一次迭代,就需要更换一套新的半导体掩模版。因此,在当前新兴行业的不断驱动下,功率半导体等半导体产品持续进行更新迭代,带来了大量的特色工艺半导体掩模版需求。

半导体产业是信息技术产业的核心,也是经济发展的支柱性产业,在实现制造业升级、保障国家安全等方面发挥着重要的作用,在当前贸易摩擦、半导体产业逆全球化的背景下,加速进口替代已上升到国家战略高度,作为半导体核心原材料的国内半导体掩模版行业发展迎来了历史性的机遇。

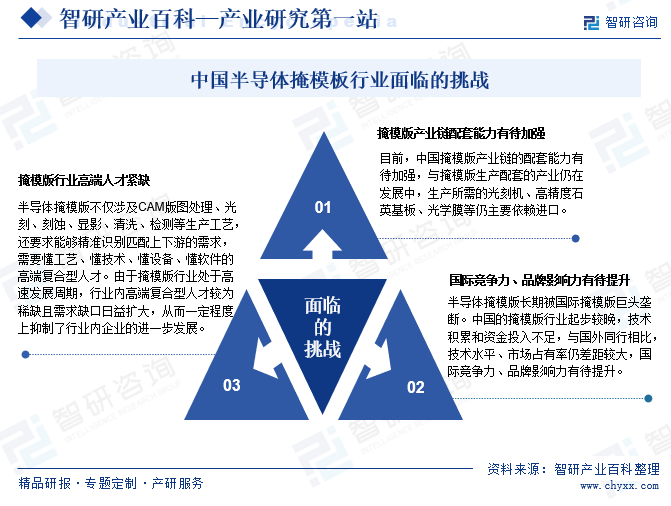

2、挑战

中国半导体掩模板起步较晚,在这一领域的实力仍然较弱。目前国内独立第三方掩模厂商量产品制程主要为180nm及以上,150nm以下制程掩模板几乎空白。资料显示,中国在半导体技术领域虽取得了一些进步,但在掩模板制造方面,仍然需要时间来达到国际先进水平。中国的一些企业在研发掩模板制造技术方面进行了努力,但在高精度制造、材料技术等方面可能还有待提升。与此同时,中国在发展半导体掩模板产业时也面临着诸多挑战,涉及产业链配套能力、设备、人才、竞争力、品牌影响力等方面,尤其是高端人才,由于半导体掩模版技术壁垒高,生产工艺复杂,因此,对高端复合型人才需求较高。

七、竞争格局

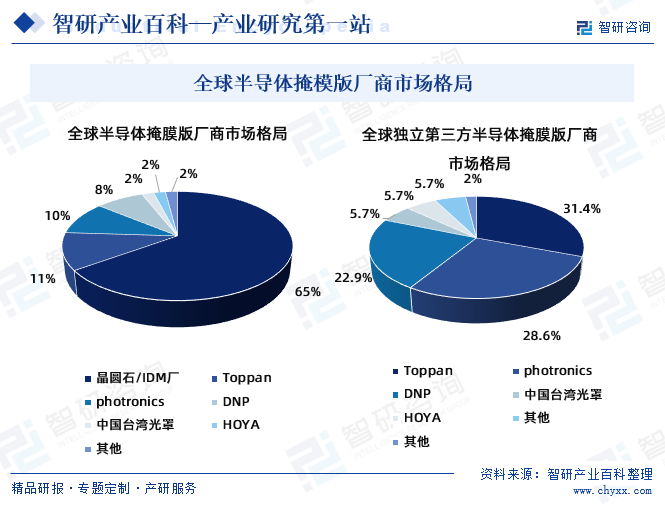

1、全球市场竞争格局

掩模版作为半导体产业的上游核心材料,技术壁垒高,国内自产率低,长期依赖进口,第三方半导体掩模版市场主要被美、日等境外厂商等控制。据相关数据统计,在全球半导体掩模版市场,晶圆厂自行配套的掩模版工厂规模占比65%,独立第三方掩模厂商规模占比35%,其中独立第三方掩模版市场主要被美国Photronics、日本Toppan和日本DNP三家公司所控制,三者共占八成以上的市场规模,市场集中度较高。

2、中国市场竞争格局

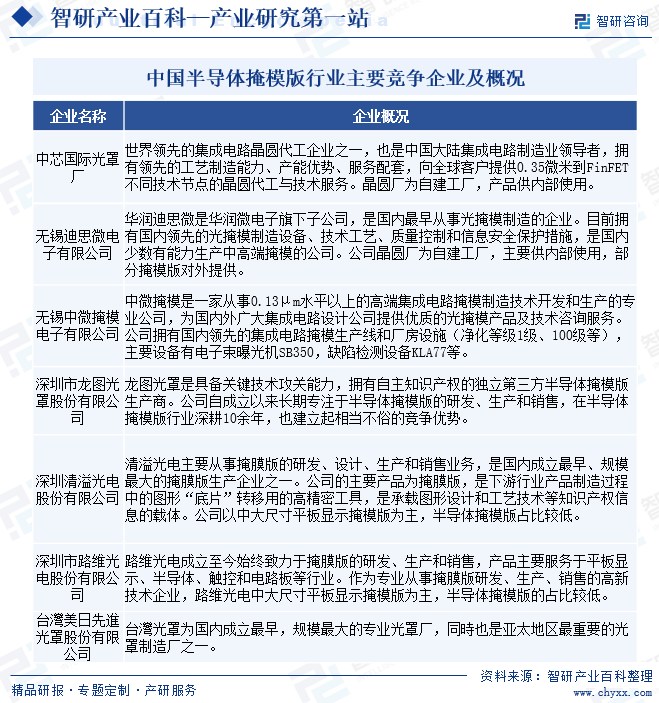

(1)国内主要竞争企业

由于半导体掩模版具有较高的进入门槛,国内半导体掩模版主要生产商仅包括中芯国际光罩厂、华润迪思微(原华润掩模,华润微电子子公司)、中微掩模、龙图光罩、清溢光电、路维光电、中国台湾光罩等。中芯国际光罩厂和华润迪思微为晶圆厂自建工厂,其中中芯国际光罩厂的产品供内部使用;华润迪思微的产品主要供内部使用,部分掩模版对外提供;清溢光电、路维光电产品以中大尺寸平板显示掩模版为主,半导体掩模版占比较低。

(2)领先企业分析

深圳市龙图光罩股份有限公司的主营业务为半导体掩模版的研发、生产和销售,是国内稀缺的独立第三方半导体掩模版厂商。龙图光罩紧跟国内特色工艺半导体发展路线,不断进行技术攻关和产品迭代,半导体掩模版工艺节点从1μm逐步提升至130nm,产品广泛应用于功率半导体、MEMS传感器、IC封装、模拟IC等特色工艺半导体领域,终端应用涵盖新能源、光伏发电、汽车电子、工业控制、无线通信、物联网、消费电子等场景。

分营收结构来看,龙图光罩按应用领域划分营收主要是由半导体掩模版、光学器件及其他领域三部分构成,半导体掩模版是其主要营收支柱。龙图光罩半导体掩模版营业收入连续多年保持两位数的同比增长,占公司总营收的比重不断扩大。2022年龙图光罩半导体掩模版营业收入为1.38亿元,占公司总营收的85.44%。2023年上半年龙图光罩半导体掩模版营业收入为0.94亿元,占公司总营收的91.14%。

八、发展趋势

掩模版在半导体芯片制造中扮演着至关重要的角色,它们是制造复杂电路结构的关键工具。掩模版的精准和准确性直接影响着芯片的性能和制造质量。近年来,半导体掩模版行业市场规模持续快速增长。未来,随着半导体行业容量的持续上升,半导体掩模版市场规模将不断提升。逻辑工艺路线和特色工艺路线是当今半导体工艺两大方向,半导体掩模版最小线宽及精度随着半导体技术节点的进步而不断提升。随着特色工艺半导体快速发展,对掩模版定制化要求越来越高,同时,随着芯片光刻层数增加,导致掩模版的张数增加,数据处理难度加大,套刻精度控制要求更高。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。