宣告破产的房企已经增加到408家。这种趋势进入9月之后更加明显,房企“补血”力度加大。根据克尔瑞地产研究发布的报告,9月份,有95家房企的融资总额为1124.48亿元,环比上升45.3%,同比上升17.2%。

房企融资陷四面楚歌。地产企业的马太效应会越来越明显,中小房企未来的资金链面临考验。

人民法院网站消息,截至10月27日,宣告破产的房企已经增加到408家。

这种趋势进入9月之后更加明显,房企“补血”力度加大。

9月份,有95家房企的融资总额为1124.48亿元,环比上升45.3%,同比上升17.2%。

与此同时,监管对于违规涉房贷款不断压缩,有消息称某省联社要求严格落实房地产调控政策,房地产贷款占比高于20%的农商行,不得以任何方式新增房地产贷款。

根据21世纪经济报道不完全统计,自2018以来,银保监系统已经因违规涉房,对银行开出过亿金额罚单。8月9日,中信银行因违规发放房地产开发贷款等13项违法违规行为被合计罚没2223.7万元。

年内调控次数再创新高

融资成本也再上台阶,今年前三季度,房企债券类融资成本6.88%,较2018年全年上升了0.67个百分点。

中原地产研究中心统计数据显示,截至10月8日,年内房企美元融资533.6亿美元,同比上涨50%,虽然各种政策收紧,但房企美元融资的数量依然刷新历史记录。9月单月,房地产企业海外美元融资37.97亿美元,相比8月的15.8亿美元,翻了一番还多。发债利率也不断攀升,10%已不再是天花板。据21世纪经济报道记者对公告的不完全统计,今年至少有三只债券的发债利率已经达到或超过15%。

而且,这种迹象可追溯到更早之前的7月12日,泰禾集团股份有限公司发布公告称,泰禾全资子公司拟发行4亿美元债券,债券票面年息15%,每半年支付一次。成本之高令业内惊讶,泰禾集团2018年净利润率为12.6%。不过这不是最高的,此前当代置业的一笔美元票据,利率达到了15.5%。

而至9月,全国房地产调控政策依然密集发布,中原地产研究中心统计数据显示,9月单月全国房地产调控政策发布次数高达48次,虽然少于8月份的60次、7月份的56次,但整体看,2019年房地产调控政策的密集程度依然刷新历史纪录,1月份68次、2月份21次、3月份15次,4月份60次,5月份41次,6月份46次。从房地产调控的政策密集程度看,2019年前9个月合计的415次房地产调控,平均每个工作日有2次以上的房地产调控,刷新了历史纪录。

连续14个月回落

10月15日,央行发布了今年前三季度金融统计数据报告和9月社会融资规模存量统计数据报告显示,9月末,广义货币(M2)余额为195.23万亿元,同比增长8.4%,增速分别比上月末和上年同期高0.2个和0.1个百分点。在社会融资方面,9月末社会融资规模存量为219.04万亿元,同比增长10.8%。

其中,房地产领域贷款增速则连续14个月回落,9月末,人民币房地产贷款余额为43.3万亿元,同比增速为15.6%。前三季度,新增人民币房地产贷款4.6万亿元,占同期人民币新增贷款量的33.7%,与去年全年水平相比低6.2个百分点,降至24.1%。

央行办公厅主任周学东认为,目前是比较合理的占比。过去房地产热的时候个人购房贷款增长会非常快,占比高的时候有些城市甚至超过50%,银行贷款增量中超过一半流向房地产及购房领域。现在从全国来看,占比降至24.1%,是相对比较合理的水平。根据多年观察,25%左右的占比是比较合理的。过去几年多数情况下,这一数据都在30%以上。

与此同时,房企一直仰仗的“金主”——银行也因为违规涉房,祭出罚单也开始多起来。

10月10日,北京银保监局公布了两张共计890万元的行政罚单。其中,兴业银行北京分行违规向房企提供融资是其被罚的主要原因;浦发银行北京分行信贷资金违规用于投资及购房以及通过信托通道发放土地储备贷款成为其被罚的主要原因。这两家银行分别被罚款600万元和290万元。

10月8日,浙江银保监局披露的罚单显示,中信银行杭州分行被罚款195万元,案由包括贷款资金被挪用于购房;被挪用于房产公司经营;对公房地产开发贷款贷后检查流于形式、贷款资金被挪用于购买股权等。

10月11日,平安银行义乌分行将信贷资金用于支付购房首付款被罚款50万元。

“随着监管趋严,银行通过表外等渠道给房地产违规‘输血’的风险将全面增大。房企未来的资金成本和资金链会承受一定的压力,高房价可能会出现调整。”易居研究院智库中心研究总监严跃进表示。

不过也有某股份行的负责人表示,银行之所以铤而走险给房企贷款,是因为目前经济下行背景下,其他行业的不良率较高,房地产行业的贷款在目前情况下仍是优质资产,且可以承受较高的利率。从公司盈利的角度来看,银行自然愿意将贷款向房企倾斜。

今年1—3月份房地产融资环境相对宽松,不少信托公司在业务开展上也主要以房地产信托为主,地产信托增量也比较大,长三角地区有部分城市甚至出现了地王,宏观杠杆率也出现了大幅的飙升。

这个现象出现之后,政策当局很快作出了反应,4月份政治局会议强调了结构化去杠杆,7月份开始强调房住不炒,期间监管也在加强对房地产企业融资的限制,比如23号文禁止信托、银行等金融机构违规向房地产企业输送信贷资金。

最近这两个月,这种限制房企融资的趋势又得到了进一步的强化,比如较多信托公司在窗口指导的要求下,房地产信托业务规模不能新增,信托公司投向房地产领域的资金规模和比例在7月份后都出现了明显的下滑。

一般来讲,房地产企业的资金来源可以粗略分为两类,一类是外部融资,另一类是以销售回款和运营为主的内部现金流。

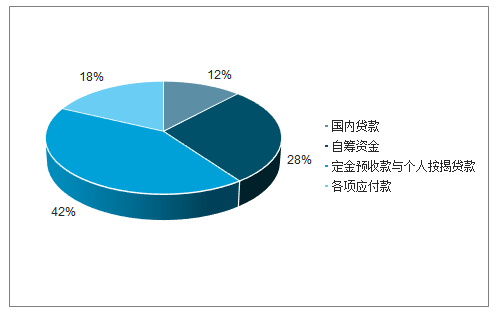

在外部融资里,国内贷款大约占比12%,是房企融资重要的渠道。但国内贷款门槛较高,银行多以优质房企为主要客户,小房企得到的支持较少,更多依靠非标融资。我们调研发现,有些小房企非标融资占其资金来源的比例能达到50%,而整个行业,非标融资的比例可能只有25%左右

另外,现在监管对房地产开发贷款也进行了限制,余额不能超过3月底的规模,这样可能导致大型房企的融资也会出现收紧的情况,要更多选择其他高成本的融资渠道。

内部现金流中,最大的一类是房地产销售回款,占比在40%以上,现在要求房住不炒,对这块现金流的冲击可能会比较大。

一方面,无风险收益率虽然仍处下行的趋势,但住房按揭贷款利率在逆势上行。而新增居民中长期贷款同比增量(3月中心移动平均值)与按揭贷款利率有明显的负相关性,利率越高,新增居民中长期贷款越低,居民加杠杆购房的动力越低。

另一方面,全社会对房价上涨的预期也发生了一些变化。央行每个季度公布的储户问卷调查数据显示,2019年二季度储户预期房价上涨的比例已经同比下降了8%。在买涨不买跌的想法驱动下,刚需或投资性需求的居民可能会更多选择观望。

后续房地产销售可能也不会太好,开发商销售回款的能力会受到制约。

销售回款占房地产开发资金来源的42%

数据来源:公开资料整理

还有其他的一些融资手段,现在也同样受到了制约。比如ABS,尤其是供应链的ABS,去年大概新增了1300多亿,今年新增大概1100亿,是房地产开发资金的重要补充,但现在供应链ABS也被限制了。

还有中资美元债,之前很多房企选择发美元债来置换境内的债务,现在监管要求房企只能置换境外的债务,且必须是一年内到期的中长期债务,开发商用于开发投资的资金来源进一步受到了约束。

对于房企而言,摆脱这种融资困境,有两个办法,第一是减少拿地,控制扩张规模;第二是加快周转,但在居民购房意愿下滑的当下,要加快周转,可能要更需要房企让利,降价促销。

短期来看,这种方式确实可以获得更多的现金流。但一来这些内生现金流可能要更多用于还债(再融资已经受限),二来以降价促销的方式加快周转,会强化房价下跌的预期,不利于后续销售回款。

而减少拿地的行为,对地方政府土地出让与房地产新开工会产生明显冲击。我们注意到,今年土地成交价款出现了断崖式下降,去年尚有18%,今年则是-27%,一来一去大概降了45个百分点。

其中三四线城市降幅最大,我们把全国的土地成交数据减去100大中城市土地成交数据,发现三四线城市同比是负40%到50%之间,下降的比全国多得多。

这种情况下,以土地购置费用为主的其他投资项到今年年底或明年年初可能会大幅下滑,降到5%的水平。由于拿地少,房企土地储备同比增速下滑,新开工同比增速后续也会大幅下滑。

不过,考虑到2017-2018年快周转时期,存量开工与施工规模较大,建安支出还有一定的支撑。综合这两项, 2019年年末,房地产投资增速会降到6%-7%左右。

2014-2019.5土地成交价同款及成交总价同比趋势

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国二三线城市房地产行业市场现状分析及未来趋势研判报告

《2024-2030年中国二三线城市房地产行业市场现状分析及未来趋势研判报告》共七章,包含二三线城市房地产投资风险与应对措施,中国主要房地产开发商的二三线城市投资布局现状及策略分析,中国二三线城市房地产行业发展趋势及市场前景分析等内容。

版权提示:智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。