半导体封装是半导体制造的后道工序,主要有四个重要功能。保护芯片以免由环境和传递引起损坏;为芯片的信号输入和输出提供互连;芯片的物理支撑,及散热。封装伴随着半导体的发展而不断推陈出新,封测行业的供需结构和整体增速也和整个半导体板块的发展息息相关。

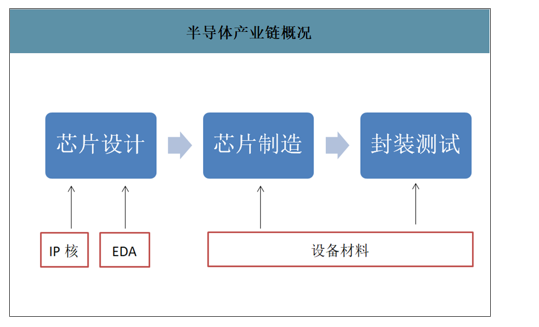

半导体产业链概况

数据来源:公开资料整理

一、发展阶段

集成电路封装测试包括封装和测试两个环节,封装是保护芯片免受物理、化学等环境因素造成的损伤,增强芯片的散热性能,实现电气连接,确保电路正常工作;测试主要是对芯片产品的功能、性能测试等,将功能、性能不符合要求的产品筛选出来。

半导体封装和测试主要功能

阶段 | 功能 | 简介 |

封装 | 电力传送 | 电子产品电力之传送必须经过线路的连接方可达成,可稳定地驱动IC。 |

信号传送 | 外界输入的信号,需透过封装层线路以送达正确的位置。 | |

散热功能 | 将传递所产生的热量去除,使IC芯片不致因过热而毁损。 | |

保护功能 | 避免受到外部环境污染的可能性。 | |

测试 | 晶圆测试 | 测试晶圆电性。 |

成品测试 | 测试IC功能、电性与散热是否正常。 |

数据来源:公开资料整理

按封装芯片与基板的连接方式来划分,封装技术的发展主要分为4个阶段。

第一阶段:20世纪80年代以前(插孔原件时代),该时期封装的主要技术是针脚插装(PTH),其主要形式有SIP、DIP、PGA,缺点在于密度、频率难以提高,难以满足高效自动化生产的要求。

第二阶段:20世纪80年代中期(表面贴装时代)。

第三阶段:20世纪90年代进入了面积阵列封装时代。该阶段主要的封装形式有焊球阵列封装(BGA)、芯片尺寸封装(CSP)、无引线四边扁平封装(PQFN)、多芯片组件(MCM)。BGA使得占有较大体积的管脚被焊球所替代,芯片与系统之间的连接距离大大缩短。CSP技术解决了长期存在的芯片小而封装大的根本矛盾。

第四阶段:进入21世纪,迎来了堆叠式封装时代,从原来的封装元件概念演变成封装系统,2.5D/3D、异构集成等封装形势不断发展。目前,全球半导体封装的主流正处在第三阶段的成熟期,PQFN和BGA等主要封装技术进行大规模生产,部分产品已开始在向第四阶段发展。

半导体行业随着新兴应用的不断出现,不断推动半导体行业的向前发展,半导体销售额从1999年的1494亿美元增长至2018年的4688亿美元。2020年随着下游新应用的产生,包括存储、面板显示、传感器等子板块景气度回升,全球半导体行业有望重新恢复增长。

全球半导体销售额发展趋势

数据来源:公开资料整理

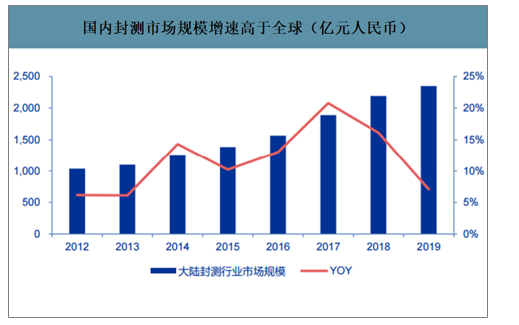

全球半导体产业正经历向大陆转移的过程。封测行业在资本投入、进入壁垒、产业集中度方面均介于集成电路设计、制造环节之间。由于进入门槛相对较低,国外对其发展不会有过多阻拦。这些特性使得封测成为我国集成电路产业发展的突破点。我国封测企业通过并购整合,不断扩大规模,中国台湾和国际大型封测厂商也纷纷在大陆落地建厂,国内封测市场的增速要显著高于全球。

国内封测市场规模增速高于全球(亿元人民币)

数据来源:公开资料整理

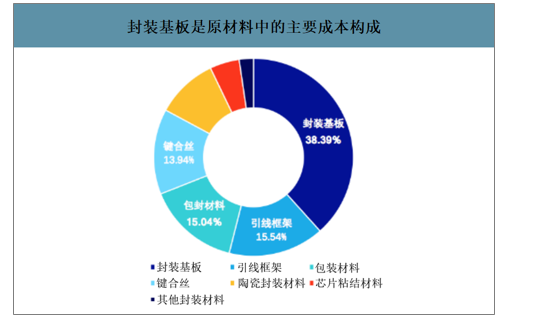

原材料是封测核心成本,上下游议价能力至关重要。封测企业的成本结构中,原材料占比通常为60%-70%,折旧成本占比10%-15%,人工成本10%-15%左右,因此封装原材料的价格水平大大影响了封测厂的成本和盈利能力。封装材料的构成比例中,占比最高的是封装基板(38.39%),往后依次是引线框架(15.54%),包封材料(15.04%)和键合丝(13.94%)。封装基板、引线框架、键合丝等最重要的上游材料就是铜以及环氧树脂。国内半导体材料的自给率不高,定价权为海外供应商掌控。

封装基板是原材料中的主要成本构成

数据来源:公开资料整理

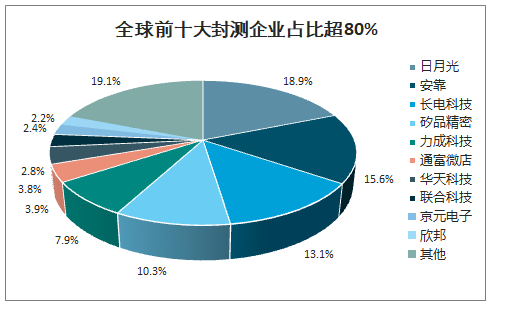

中国台湾日月光公司居全球半导体封测行业第一名,市场占有率达18.90%。美国安靠、中国长电科技分居二、三位,分别占15.60%、13.10%。前十大封测厂商中,包含三家中国大陆公司,分别为长电科技、通富微电、华天科技。

全球前十大封测企业占比超80%

数据来源:公开资料整理

先进封装包括倒装芯片(FC)、硅通孔(TSV)、嵌入式封装(ED)、扇入(Fan-In)/扇出(Fan-Out)型晶圆级封装、系统级封装(SiP)等先进技术演进形式,相较于传统封装技术能够保证质量更高的芯片连接以及更低的功耗。

先进封装是延续摩尔定律生命的关键,具有广阔的市场空间。先进封装占比的提升,提升了封测厂在产业链中的地位,也对封测厂提出了新的挑战。一方面,封测厂要积极应对上游晶圆厂在中道技术方面的布局,另一方面,要通过SiP开辟新的模组市场。但不论技术走向如何,封测技术在超越摩尔时代起的作用将会大幅提升。

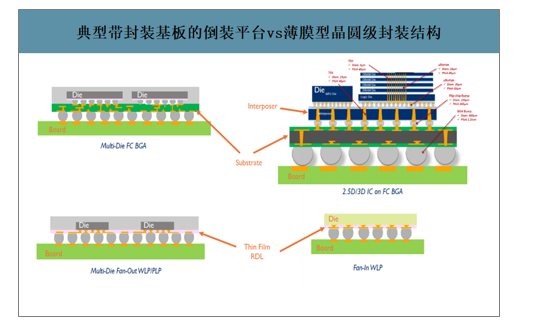

典型带封装基板的倒装平台vs薄膜型晶圆级封装结构

数据来源:公开资料整理

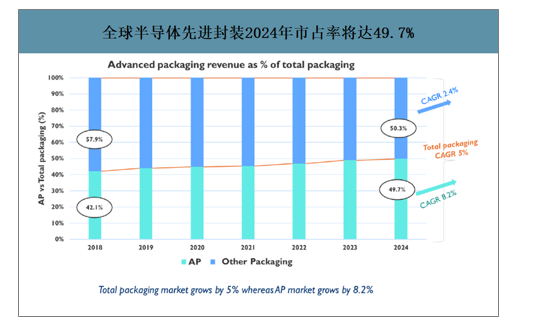

智研咨询发布的《2020-2026年中国半导体封装行业市场竞争态势及发展趋向分析报告》数据显示:预测2018-2024年封测行业的整体CAGR约5%,其中传统封装CAGR仅2.4%,而先进封装的CAGR达到8.2%。先进封装的占比也将从42.1%提升至49.7%。

全球半导体先进封装2024年市占率将达49.7%

数据来源:公开资料整理

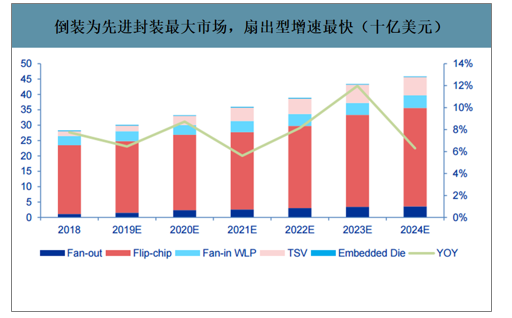

在各种先进封装平台中,3D硅通孔(TSV)和扇出型(Fan-out)封装,将分别以29%和15%的速度增长。而占据先进封装市场主要市场份额的倒装芯片(Flip-chip)封装,将以约7%的复合年增长率增长。与此同时,扇入型晶圆级封装(Fan-inWLP)主要受到移动市场驱动,也将以7%的复合年增长率增长。

先进封装技术将继续在解决计算和电信领域的高端逻辑和存储器方面发挥重要作用,并在高端消费/移动领域进一步渗透模拟和射频应用。

倒装为先进封装最大市场,扇出型增速最快(十亿美元)

数据来源:公开资料整理

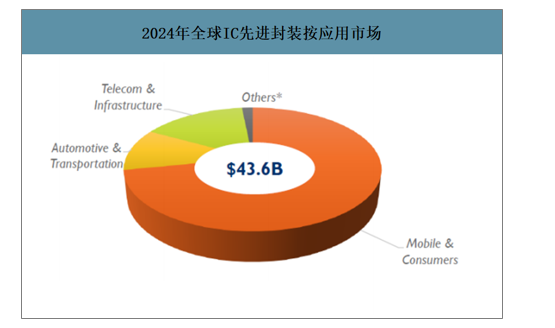

在应用方面,2018年,移动和消费类应用占据先进封装市场总量的84%。2019年-2024年期间,该应用市场预计将以5%的复合年增长率增长,到2024年占先进封装总量的72%。而在营收方面,电信和基础设施是先进封装市场增长最快的细分领域(约28%),其市场份额将从2018年的6%增长到2024年的15%。

与此同时,汽车和交运细分领域的市场份额预计将从2018年的9%增长到2024年的11%。

2024年全球IC先进封装按应用市场

数据来源:公开资料整理

我国晶圆厂建设迎高峰,带动下游封测市场的发展。到2020年,全球新建晶圆厂投资总额将达500亿美元,预计2019年芯片投资总额将增长32%。到2020年将有18个半导体项目投入建设,高于2019年的15个,中国大陆在这些项目中占了11个,总投资规模为240亿美元。随着大批新建晶圆厂产能的释放,带来更多的半导体封测的新增需求,引领我国半导体封测产业的复苏。

我国12英寸半导体产线情况统计

生产线 | 形式 | 产能(万片/月) | 投资金额(亿元) |

上海华力集成电路制造有限公司(华力二期) | 投产 | 4 | 387 |

长江存储科技有限责任公司 | 投产 | 30(2020年) | 1600 |

睿力集成电路有限公司 | 投产 | 2(2019年) | 534 |

台积电(南京)有限公司 | 投产 | 1 | 203 |

英特尔半导体(大连)有限公司 | 投产 | 1 | 203 |

华虹半导体(无锡)有限公司 | 投产 | 4(一期) | 100亿美元 |

SK海力士半导体(中国)有限公司 | 投产 | →20 | 86亿美元 |

广州粤芯半导体技术有限公司 | 投产 | 4 | 70 |

中芯国际集成电路制造(深圳)有限公司 | 扩产 | 0.3→4 | - |

合肥晶合集成电路有限公司 | 扩产 | 1→2.5 | 128 |

联芯集成电路制造(厦门)有限公司 | 扩产 | 1.7→2.5 | 43 |

三星(中国)半导体有限公司 | 扩建 | 12→20 | 474 |

武汉新芯集成电路制造有限公司 | 扩建 | 1.2→2 | 121 |

中芯南方集成电路制造有限公司 | 在建 | 3.5 | 102.4亿美元 |

南京紫光存储科技控股有限公司 | 在建 | 30 | 2032 |

成都紫光国芯存储科技有限公司 | 在建 | 30 | 1626 |

福建省晋华集成电路有限公司 | 在建 | 24 | 381 |

厦门士兰集科微电子有限公司 | 在建 | 8 | 1152 |

重庆万国半导体科技有限公司 | 在建 | 7 | 68 |

芯恩(青岛)集成电路有限公司 | 在建 | 6~12 | 150 |

江苏时代芯存半导体有限公司 | 在建 | 10 | 130 |

武汉弘芯半导体制造有限公司 | 在建 | 9 | 1280 |

上海积塔半导体有限公司 | 在建 | 5 | 359 |

华润微电子重庆基地 | 规划 | - | 100 |

矽力杰半导体青岛项目 | 规划 | 4 | 180 |

格芯(成都)集成电路制造有限公司 | 停摆 | 6.5 | 678 |

德准半导体有限公司 | 半停工 | 24 | 500 |

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国半导体先进封装行业市场全景评估及投资前景研判报告

《2025-2031年中国半导体先进封装行业市场全景评估及投资前景研判报告》共九章,包含全球及中国半导体先进封装企业案例解析,中国半导体先进封装行业政策环境及发展潜力,中国半导体先进封装行业投资策略及规划建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询