一、全球电动乘用车行业市场现状

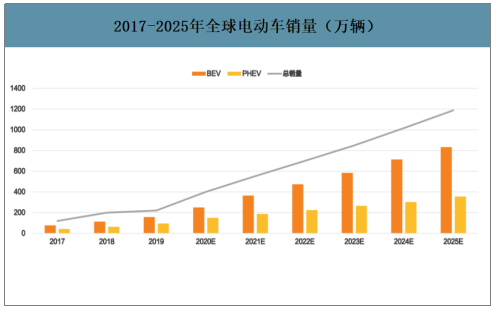

2019年全球电动车销量约为220万辆,同比增长10%,市场份额从2.1%提高到2.5%。预测2025年全球电动车销量预计1188万辆,2031年2400万辆,电动车份额达49%,其中,BEV销量1700万辆,占比达70%。

2019年BEV占比较大达72%,销量同比+5%,而PHEV占比较小仅28%,销量则出现下滑。预测2025年BEV继续维持其主导地位,销量833万辆,占比70%;PHEV销量355万辆,占比30%。

2017-2025年全球电动车销量(万辆)

数据来源:公开资料整理

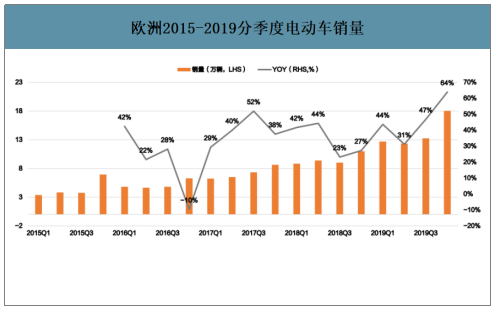

欧洲2019年电动车增速创历史新高;销量56.3万辆,同比增长47%,得益于欧洲主要国家的电动车税收减免以及补贴政策。2020年税收减免和补贴,以及欧盟碳排放法规,多政策驱动2020年销量快速增长,预计2020年销量至少94万辆。分国家看,CR5销量占比70%。主要是德国,挪威,英国,荷兰和法国。分动力来源看,主要销量来自BEV,BEV占比65%,PHEV占比35%。分车型看,Model3遥遥领先。

欧洲2015-2019分季度电动车销量

数据来源:公开资料整理

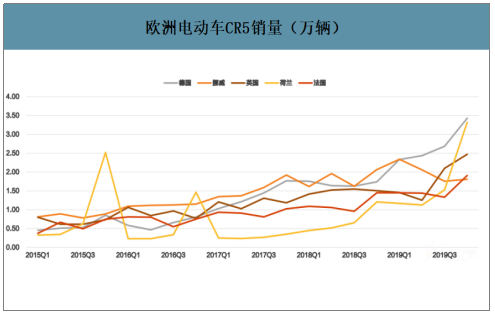

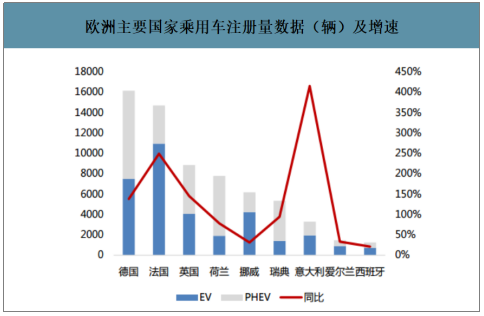

2019年CR5销量39.4万辆,同比增长44%,在欧洲占比70%。电动车销量前五的国家是德国,挪威,英国,荷兰和法国;其中,德国销量最高,达10.88万辆,同比增长61%,占比19%;挪威销量7.97万辆,同比增长10%,占比14%;英国销量7.28万辆,同比增长21%,占比13%;荷兰销量7.15万辆,同比增长152%,增速最高,占比13%;法国销量6.14万辆,同比增长35%,占比11%

欧洲电动车CR5销量(万辆)

数据来源:公开资料整理

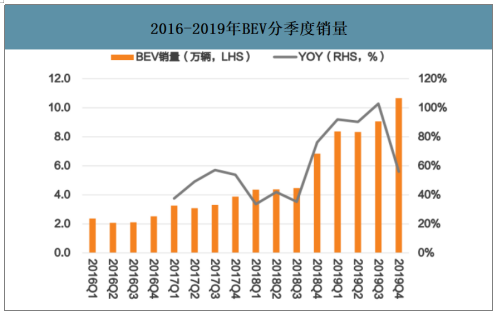

2019年欧洲销量主要来自于BEV。其中BEV占比65%,PHEV占比35%。增长动力主要来自于BEV销量增长BEV2019年销量36.4万辆,同比增长82%。PHEV2019年销量19.9万辆,同比增长9%。

2016-2019年BEV分季度销量

数据来源:公开资料整理

2016-2019年PHEV分季度销量

数据来源:公开资料整理

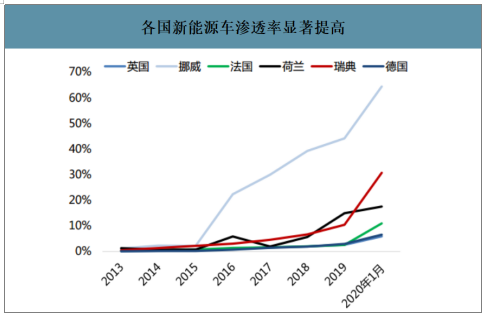

欧洲及美国新能源车渗透率提升明显。挪威新能源车渗逋率高达64%,其中EV渗逋率达44%;瑞典新能源车渗逋率达31%,其中PHEV达23%;此外,荷兮、法国、美国的渗逋率均达到10%以上。

各国新能源车渗透率显著提高

数据来源:公开资料整理

欧洲主要国家乘用车注册量数据(辆)及增速

数据来源:公开资料整理

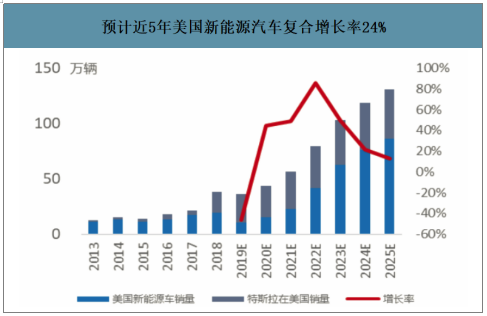

对于美国2018年受特斯拉销量强势拉动新能源汽车迈上35万销量高位(同比+82%,其中纯电动23万辆),2019年由于小型电动车销量式微同比下滑9%,预计2020年步入平稳增长时代,2020-2025年美国新能源车复合增长率有望达24.5%,且86%的增量由纯电贡献。而拟延长的税收抵免政策及加州积分制度为代表的地方补贴政策为产业注入强心剂,预计未来5年美国纯电市场仍将被特斯拉占据(目前Model3以45%份额具优势,特斯拉占据纯电7成销量),纯电将进一步占主导(2019年纯电动占比已进一步上升至74%),而美国新能源车仍渗透率不足2.5%,上行空间可期。预计2020年、2025年由此带来的动力电池用量分别为23GWh(同比33%)、93GWh(同比15%),未来5年复合增速32%。

预计近5年美国新能源汽车复合增长率24%

数据来源:公开资料整理

二、中国电动乘用车行业发展现状

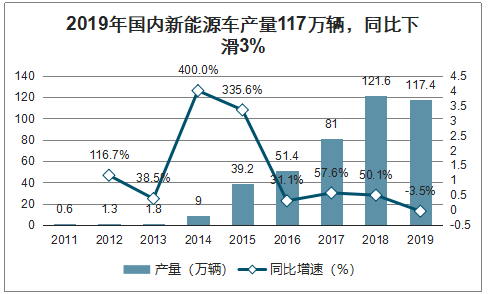

2019年国内新能源车产量117.4万辆,同比下滑3%,低于市场在年初的预期,也是国内新能源车发展近十年以来首次出现负增长;2019年产销下滑主要受补贴退坡影响,同时整体车市低迷导致燃油车折扣率上升也影响了新能源车需求,因而在上半年抢装高增长后,2019年下半年起新能源车月度产量同比降幅有所扩大。

2019年国内新能源车产量117万辆,同比下滑3%

数据来源:公开资料整理

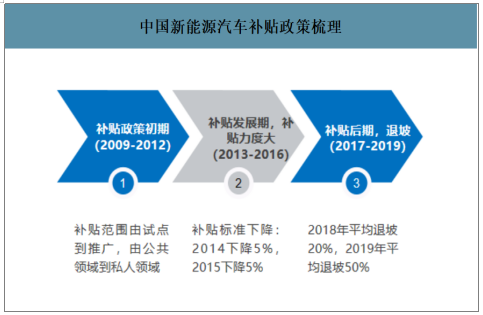

2009年至今,补贴政策由试点到全国,由公共领域推广到私人领域。从最初的注重节油能力到关注续航里程,补贴技术条件日趋合理的同时补贴退坡。在补贴政策的推动下,销量逐年爬坡,由2012年的1万辆到2018年的101.7万辆。2019年,补贴退坡50%,销量小幅下滑。

中国新能源汽车补贴政策梳理

数据来源:公开资料整理

2019年EV乘用车产量为84.3万辆,同比增长12%,其余车型均陷入负增长,其中商用车往年需求集中于四季度,是对补贴退坡的抢装反应,而2019年抢装效应较弱;PHEV乘用车负增长预计与新车周期的高基数、国五标准切换国六等因素有关。

国内新能源车产量分技术路线拆分

国内新能源车产量(万辆) | 纯电动 | 插电混动 | 合计 | |||

乘用车 | 客车 | 专用车 | 乘用车 | 客车 | ||

2019年 | 84.3 | 7.3 | 7.2 | 17.9 | 0.5 | 117.2 |

同比 | 12.00% | -20.00% | -37.00% | -29.00% | -11.00% | -4.00% |

2019H1 | 44.8 | 2.8 | 2.4 | 10.5 | 0.3 | 60.7 |

同比 | 93.00% | -8.00% | 24.00% | 16.00% | -21.00% | 61.00% |

2019H2 | 39.5 | 4.5 | 4.8 | 7.5 | 0.3 | 56.5 |

同比 | -24.00% | -26.00% | -49.00% | -54.00% | 3.00% | -33.00% |

数据来源:公开资料整理

智研咨询发布的《2020-2026年中国电动汽车行业市场需求潜力及战略咨询研究报告》数据显示:2019年国内动力电池装机62.1GWh,同比增长9%,好于产销增速。EV乘用车装机39.8GWh,同比增长35%,该细分市场保持高景气;其余车型装机量均有下滑,其中专用车装机增速明显好于产量增速,原因主要在于2019年专用车中带电量较大的重卡占比提升。

2019年国内动力电池装机62GWh

数据来源:公开资料整理

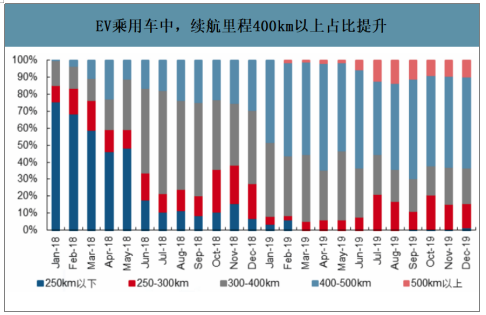

2019年动力电池装机的主要增量来自于EV乘用车,除产量增长拉动外,车型升级以及续航里程提升带来的单车带电量增长也是重要拉动。从续航里程分布来看,2019年续航里程在400km以上的EV乘用车产量占比接近6成,下半年续航里程500km以上的EV乘用车占比接近10%;进而带动全年EV乘用车平均单车带电量达到47.2kwh,较2018年的39.3kwh提升近8kwh。

2019年EV乘用车单车带电量达47.2kwh(kwh)

数据来源:公开资料整理

EV乘用车中,续航里程400km以上占比提升

数据来源:公开资料整理

2019年EV乘用车单车带电量提升8kwh,其中下半年较上半年仍有提升,主要得益于A级以上车型产量占比上升;A00级、A0级车型下半年单车带电量低于上半年,表明终端更加注重性价比;A级以上车型下半年高于上半年,车型及续航升级趋势延续。

分车型装机及单车带电量拆分

万辆,GWh,kWh/辆 | 2018A | 2019A | |||||

产量 | 装机量 | 单车带电量 | 产量 | 装机量 | 单车带电量 | ||

EV乘用车 | A00 | 34.4 | 9.3 | 26.9 | 19 | 5.9 | 31.1 |

A0 | 14.2 | 6.2 | 43.7 | 14.8 | 6.9 | 46.9 | |

A | 22.4 | 11.2 | 50.2 | 46.2 | 24 | 52 | |

B | 2.8 | 1.8 | 64.8 | 3.5 | 2.3 | 66.1 | |

C | 1.3 | 0.9 | 68.9 | 0.8 | 0.6 | 70.1 | |

数据来源:公开资料整理

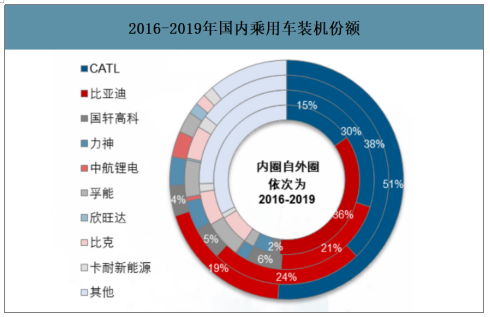

2019年是行业景气承压的一年,也是格局加速清晰的一年。从动力电池的装机格局上看,乘用车市场宁德时代亦占据半壁江山,比亚迪份额为19%,国轩高科、中航锂电、孚能、欣旺达分别占比4%、3%、3%、2%。

2016-2019年国内乘用车装机份额

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2021-2027年中国纯电动乘用车行业竞争格局分析及发展趋势预测报告

《2021-2027年中国纯电动乘用车行业竞争格局分析及发展趋势预测报告》共十四章,包含2016-2020年纯电动汽车动力电池分析,2016-2020年纯电动汽车其他部件分析,2021-2027年纯电动汽车发展前景及趋势预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2020年中国纯电动乘用车市场发展现状及发展趋势分析[图]](http://img.chyxx.com/2021/11/A87196WMZ8_m.png?x-oss-process=style/w320)