一、中国保健品行业充满潜力

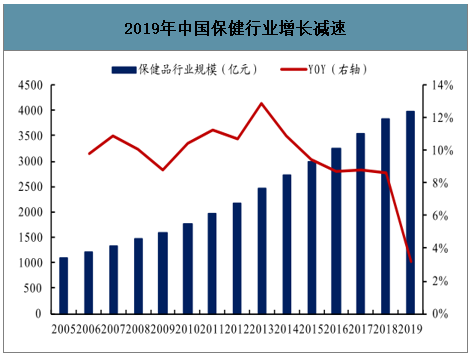

行业价增空间广阔,线下+线上或为企业增量突破口。截止2019年,中国保健品行业规模达3965.63亿元,同比增长3.2%,过去5年CAGR为7.7%,2019年受权健事件影响,“百日行动”监管收紧情况下增长有所承压。从人均消费额绝对量看,2019年国内人均保健品消费额为41.6美元,较发达经济体美国、澳大利亚、日本分别有6倍、5倍、4倍差距,提升空间广阔。

2019年中国保健行业增长减速

数据来源:公开资料整理

智研咨询发布的《2020-2026年中国保健品行业市场现状调研及市场发展前景报告》数据显示:从全球来看,2017年保健品整体市场规模1280亿美元,其中占比最大的为美国,比例达到31%,其次为中国,比例达到16%。从增速来看,中国保健品行业一直处于快速增长,高行业平均增速4-6个百分点,从而使占比由2007年的10%增加至2017年的16%。尽管我国保健品行业已初具规模,但由于我国消费者、监管者和商家对保健品行业认识不足,导致我国保健品市场大而不强。

各国保健品规模占比(%)

数据来源:公开资料整理

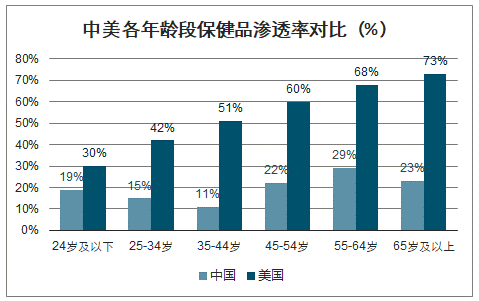

(一)市场渗透率增长空间巨大

美国保健品渗透率由2008年的64%上升至2017年的76%;截止2018年,我国保健品渗透率仅为20%,且中国消费市场以老年人消费为主,40岁以下的中青年仅占23%。对比中美保健品消费结构可以发现,中国保健品渗透率仅为美国的1/3,增长空间巨大。

中美各年龄段保健品渗透率对比(%)

数据来源:公开资料整理

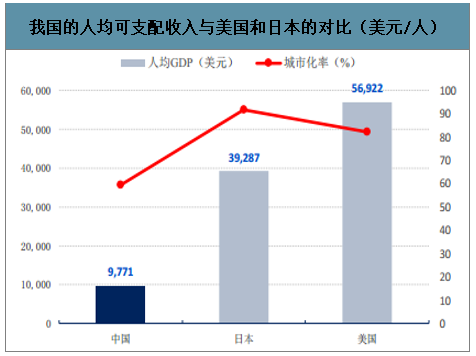

(二)对比发达国家人均消费有待提升

从人均保健品消费来看,我国的人均保健品消费额约为14.8美元/人;而发达地区的日本和美国则分别录得81.8美元和123.4美元的人均消费额;我国的人均收入水平是日本的1/4、美国的1/6,对应当前合理的人均消费额应在20-21美元区间,尚有35%-42%的增长空间。同时,过去5年间(2013-2018年),我国折合美元的人均收入水平增速为6.7%,我们认为随着人均收入的持续增长,我国的保健品市场也将有所发展。

我国的人均可支配收入与美国和日本的对比(美元/人)

数据来源:公开资料整理

人均医疗消费支出(元/人)

数据来源:公开资料整理

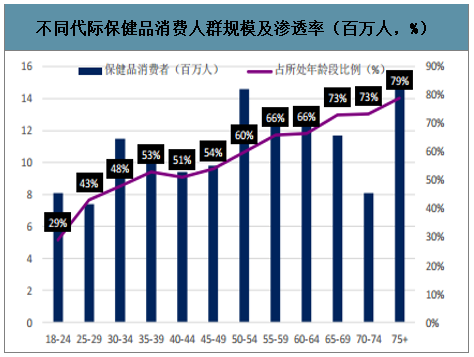

(三)老龄化加速中国保健品发展

中国已迈入老龄化社会,2007年至2017年,我国65岁及以上人口数量持续提高,60岁及以上人口占总人口比例已接近12%。到2027年,预计有3.24亿人,约占全国人口的22%将年满60岁。在美国,老龄化是保健品行业持续强劲增长的最大驱动力。NBJ统计指出,保健品渗透率从45岁以下的人约45%增加到65岁以上的70%以上。根据美国人口普查的数据,美国65岁以上的人口比例将从2010年的13%增加到2030年的19%以上。这一转变将使额外3200万人进入65岁+年龄段,并将推动保健品的整体增速。我国的‚银发一族催生了一系列新需求,也将扩大为这一人群量身打造的产品和服务的机会。老年消费者将花费更多与健康相关的费用,如膳食补充剂、疾病治疗和老年护理。

不同代际保健品消费人群规模及渗透率(百万人,%)

数据来源:公开资料整理

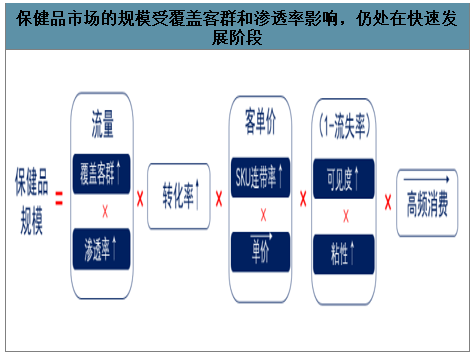

(四)行业特性:高频、高利润、高防御性

不同于传统快消品,消费者在决定购买保健品时决策流程更复杂,很难冲动消费,但一旦形成使用习惯,其具备很明显的高频消费属性。和化妆品相比,保健品大多需要每日服用,使用频次更快,复购频率更高,需求刚性;和药品相比,保健品的“无害”特性使其有机会找到多个细分受众的共性,并从细分市场走向大众市场。我国人口众多,真正的健康消费意识也刚刚觉醒,保健品渗透率的提升有望带来明显的规模效应。

保健品市场的规模受覆盖客群和渗透率影响,仍处在快速发展阶段

数据来源:公开资料整理

(五)保健品好赛道,细分领域各存亮点

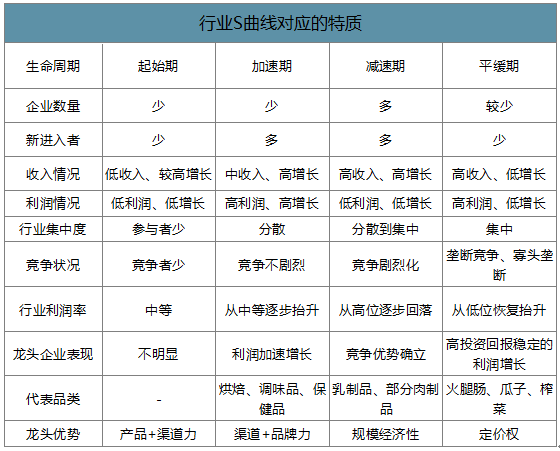

我们以行业发展的生命周期(起始期、加速期、减速期及平缓期)以及对应龙头的优势特质为基础,根据2020年大众品年度投资策略报告《前程渐觉风光好》中验证的大众品板块的分析逻辑,评估了保健行业当前所处发展周期及各细分领域的发展前景。

行业S曲线对应的特质

数据来源:公开资料整理

把握S曲线红利,细分板块各有所为。以保健品整体行业为例,行业处于加速期,前景广阔。收入增速:我们将2005-2019年以7年维度分为两个阶段,从复合增速来看,行业基本维持高个位数或以上增长;集中度:行业较为分化,CR3不足15%,较为符合加速期特征。头部盈利水平:头部企业之一的汤臣倍健净利率长期达到20%以上,高增长且集中度分散的行业环境给予头部企业较好的盈利能力。

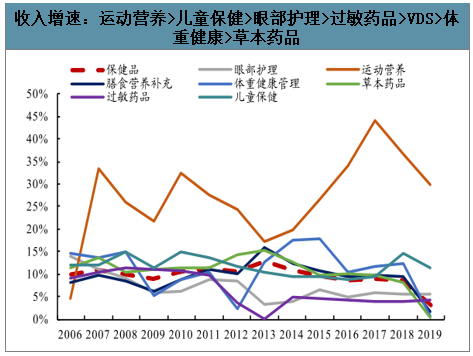

收入增速:从复合增速看,膳食营养补充剂收入呈加速增长,阶段增速提升0.8pct;眼部护理及过敏产品则明显换挡减速,增速分别降低3.9pct及5.8pct;体重健康管理及运动营养则呈现1.9pct及5.4pct的低个位提速;品类较为丰富的草本产品、儿童保健基本维持高个位或以上增长。

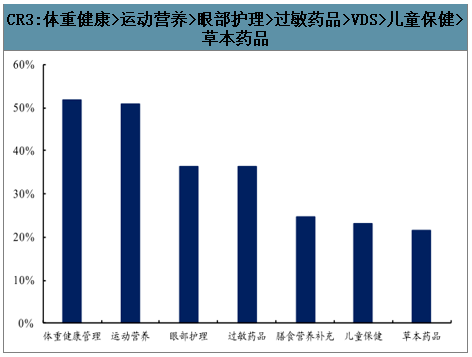

集中度:行业增长较好的膳食营养补充剂行业、行业基本维持高个位或以上增长的草本药品及儿童保健行业格局较为分散,CR3均不足25%,基本符合行业加速期特征;行业增长减速的眼部护理及过敏药品行业集中度均超过35%,符合行业减速期特质;体重健康管理和运动营养行业CR3均超过50%,市场高度集中为平缓期行业的显著特征。

头部企业盈利水平:受保健品行业多外来企业竞争影响,细分领域头部企业盈利能力较难统一口径对比。其中,膳食营养补充剂行业龙头汤臣倍健净利率达到20.9%,盈利改善条件优良

收入增速:运动营养>儿童保健>眼部护理>过敏药品>VDS>体重健康>草本药品

数据来源:公开资料整理

CR3:体重健康>运动营养>眼部护理>过敏药品>VDS>儿童保健>草本药品

数据来源:公开资料整理

保健品各细分领域处在不同板块周期

数据来源:公开资料整理

二、保健品市场营销和流通渠道是价值链核心

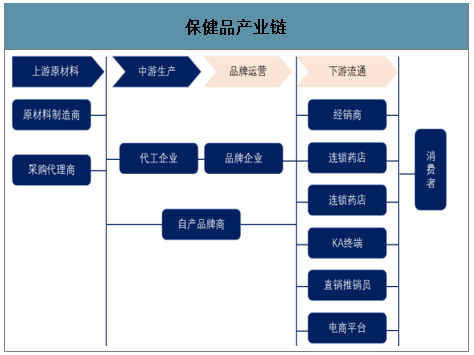

保健品产业链有四大环节:1.上游原材料;2.中游生产制造;3.下游品牌运营;4.终端流通渠道。

保健品产业链

数据来源:公开资料整理

上游原材料的供需变动、价格波动及安全生产情况,将直接影响营养保健食品制造商的采购成本和/或产品可靠性。中游生产制造企业以需定产,一般需要重资产投入,加工利润率固定。盈利点在于其规模效应、大客户粘性和产品质量的稳定性,部分企业在OEM(生产代工)的基础上衍生出ODM(设计生产代工)能力,其新配方获得下游客户认可后,往往带来营业收入的较大提振。

下游行业主要是保健品品牌商以及电商、药店等流通领域的各种渠道运营商。鉴于保健品行业对营销能力的依赖,能够和消费者产生直接互动的市场营销和流通渠道环节是价值链的核心,因此,许多保健品品牌商愿意与终端的流通渠道进行深度合作,甚至自建渠道或采取D2C模式。另一方面,部分流通渠道在获得消费者的认可后,积极反向布局自有品牌保健品,如亚马逊的亚马逊精选、好市多的柯克兰等。在前互联网时代,保健品品牌商和渠道商的界限便有所模糊,而随着电子化趋势持续,这两大环节将进一步相辅相成,能够充分利用这一点的保健品企业将在后移动互联网时代获得制胜先机。

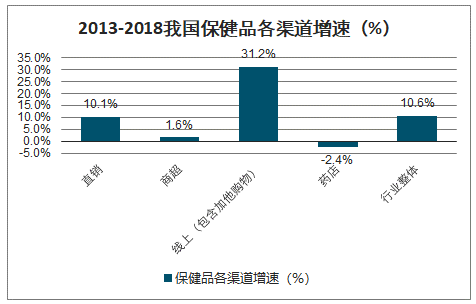

截止2017年,我国的保健品渠道结构占比最大的为直销渠道,约占总销售额的44%,其次为线上和药店渠道,占比分别为30%和22%,大众商超渠道只占3%。从渠道增速情况来看,新兴的线上渠道增速最快,其次为直销渠道。而美国主要以大众零售和专营药店为主,占比可达到63%;直销仅占到16%。

2013-2018我国保健品各渠道增速(%)

数据来源:公开资料整理

1.直销:我国政府于2006年放开直销牌照,过去十余年是保健品直销企业发展的黄金时期。截止2018年,在我国相对分散的保健品市场中,前10大品牌中有5家是直销企业,可见直销渠道在我国的深刻影响力。

2018年我国保健品行业中直销企业占比(%)

数据来源:公开资料整理

随着2019年1月开展的‚百日行动以及9月实施的‚百日行动回头看,一方面意味着国家对直销渠道的管理趋严,另一方面则意味着短期内新企业希望获得直销牌照无望,渠道进入存量规范化发展时期,对于一度被诟病‚野蛮生长的直销渠道,此次‚重启对于保健品行业健康发展十分重要。

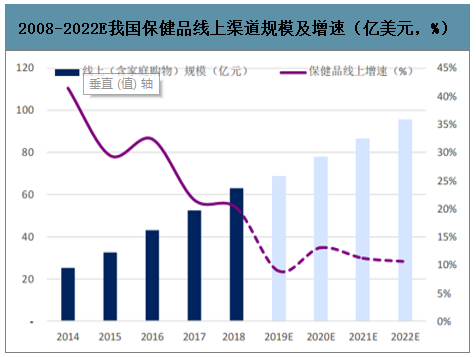

2.线上渠道:近年来,随着移动互联网的普及,线上渠道捕捉了新一轮流量红利,并很好地契合了保健品消费者长尾的需求。线上亦成为仅次于直销的第二大销售渠道,且近五年的复合增速高达31.2%。跨境电商的兴起与国际保健品牌的进入是关键推动因素。另一方面,以拼多多、贝店、环球捕手、各大社区团购app等以互联网为载体的社交电商融合了保健品所需的‚熟人网络和‚长尾效应,成为保健品销售新的关注点。

2008-2022E我国保健品线上渠道规模及增速(亿美元,%)

数据来源:公开资料整理

尽管2019年1月新实施的《电商法》规定了所有线上商户(包括代购)均需向市场监管总局注册并向税务局申报纳税,且禁止各大平台销售不含中文标签的产品,对保健品‚海淘市场形成冲击。但整体来看,这一影响是短期的,且主要影响在国内尚未正式开展业务的保健品品牌,无形中增强了已在境内开展业务品牌的护城河。

展望未来,阿里系于2019年9月确认以20亿美元收购网易考拉,完成了进口跨境电商并购‚第一案;此举普遍认为是对拼多多进入跨境电商进行的狙击策略,也意味着跨境电商平台在各大电商体系内的战略地位凸显。我们预计,随着跨境电商进入‚后流量红利时代,其将更专注于提升消费体验,也包括为消费者以更低廉的价格买到其心仪品牌的产品,拼多多屡次利用戴森、贵州茅台等进行爆款引流便是佐证。随着我国消费者海淘频次和长尾需求的逐步提升,对于有一定消费者基础的品牌商,其将获得平台方面更好的服务支持,从而享受与平台一同成长的过程。

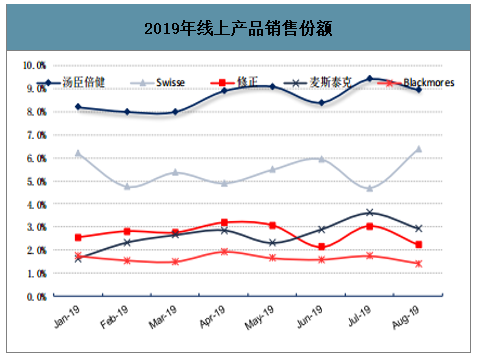

2019年线上产品销售份额

数据来源:公开资料整理

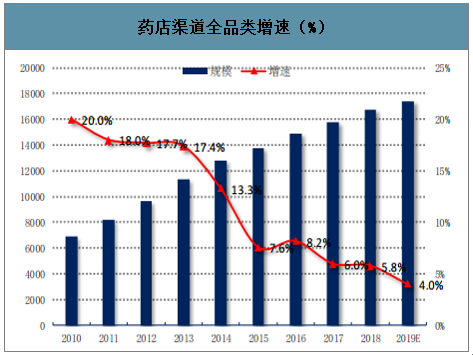

3.线下渠道:受到线上渠道和直销企业的冲击,我国线下以药店为主的保健品零售渠道近年来遭遇增速放缓。叠加各地陆续出台更严格的医保控费政策,以医保卡结算保健品的行为将成为历史。预计,2019年全国药品终端市场的增速仅为4%。截止1Q2019,药店零售非药品占比进一步下降至23.7%,其中保健品销量录得MAT352亿元,增速仅为2%。

药店渠道全品类增速(%)

数据来源:公开资料整理

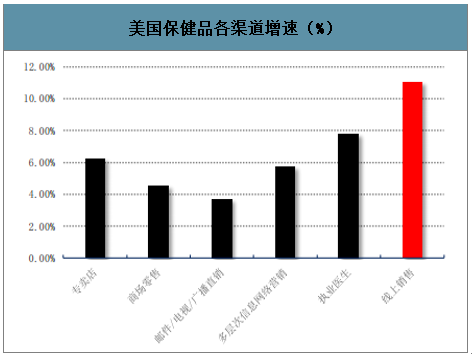

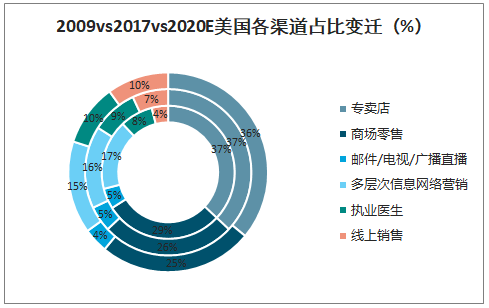

药店渠道陷入深度调整期,给予了新进入中国保健品市场的品牌以弯道超车的机会;而传统保健品商为了持续获得新增市场份额,也必须考虑如何拥抱全渠道策略。再来看美国市场,由于其发展时间早,渠道较为固定,所以渠道变迁进程相对缓慢。其位居前三的销售渠道分别为线下专门店(37%)、商超(26%)和直销(16%),而增速方面,发展最快的线上渠道增速为11.0%,其次为药剂师(7.8%)和线下专门店(6.2%)。

美国保健品各渠道增速(%)

数据来源:公开资料整理

2009vs2017vs2020E美国各渠道占比变迁(%)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国促进消化保健品行业市场竞争态势及投资潜力研判报告

《2025-2031年中国促进消化保健品行业市场竞争态势及投资潜力研判报告》共九章,包含2020-2024年中国促进消化保健品行业竞争格局分析,主要促进消化保健品企业或品牌竞争分析,2025-2031年中国促进消化保健品行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国中医药保健品行业发展现状、产业链分析及未来趋势研判:行业整体发展潜力巨大,正从规模扩张转向质量升级图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)