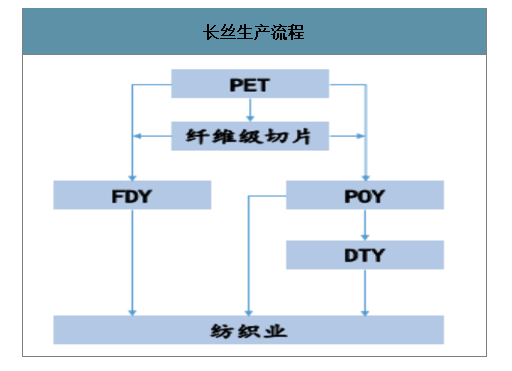

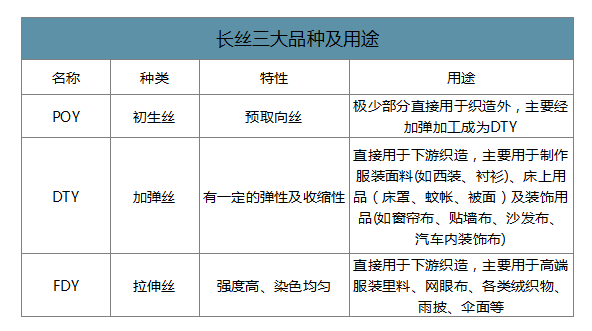

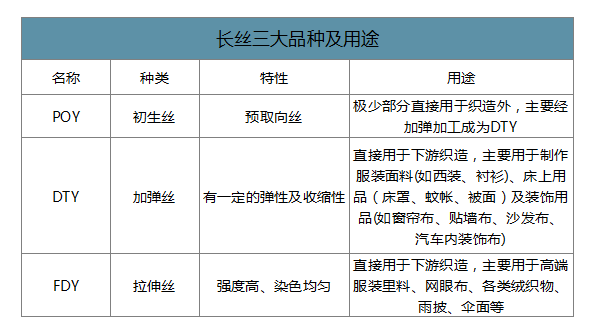

涤纶长丝按照不同加工程度主要包括POY(预取向丝)、DTY(拉伸变形丝)和FDY(全拉伸丝)。其中POY为初生丝,除极少部分直接用于织造外,主要经加弹加工成为DTY;DTY具有一定的弹性及收缩性,直接用于下游织造,主要用于制作服装面料、床上用品及装饰用品;FDY具有强度高、染色均匀等特点,直接用于下游织造,主要用于高端服装里料、网眼布、各类绒织物、雨披、伞面等。从下游用途来看,单独使用DTY或FDY的最终产品非常少,主要应用领域服装、家纺产品和产业用纺织都需要DTY和FDY混纺。FDY的透气性差,手感相对于DTY较硬,衣着类一般用其仿丝绸特性;DTY透气性比FDY更优,手感更柔软,使用走向以磨毛为主。POY是预取向丝,没有完全拉伸,剩余伸长要在50%以上;而FDY是全拉伸丝,剩余伸长一般在40%以下,比较稳定。

长丝生产流程

数据来源:公开资料整理

长丝三大品种及用途

数据来源:公开资料整理

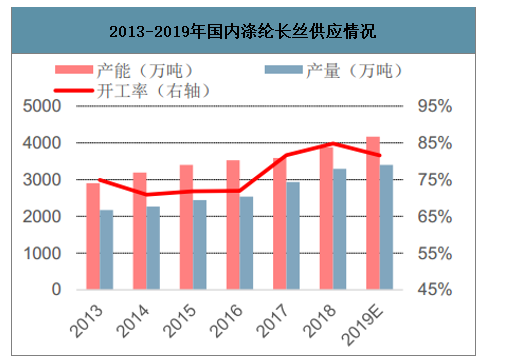

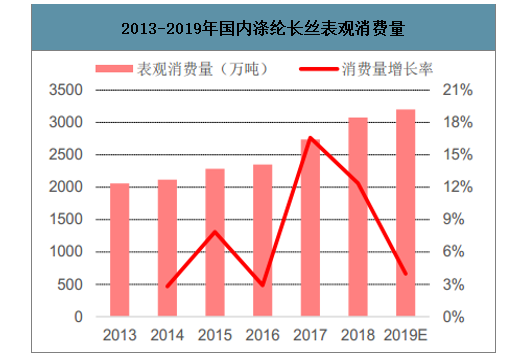

智研咨询发布的《2020-2026年中国涤纶长丝行业发展动态分析及未来发展前景报告》数据显示:受经济及人口增长的拉动,未来全球纤维消费及人均消费量还将保持增长势头。预计2020年全球人均纤维消费量超13.5公斤/人,比2015年提高0.8公斤/人。全球经济风险:一是贸易摩擦一发多发,冲击全球经济;二是债务水平居高,增大了金融市场的风险;三是国际经济政策协调的难度加大,影响全球的复苏进程。人口方面:联合国预计2020年全球人口77.6亿,较2015年净增4.1亿,年均增长1.09%;预计2020-2030年间还将净增8.1亿人至8.5亿人,年均增长0.9%;2050年达到97亿,90%左右的新增人口在亚洲及非洲。国内涤纶长丝供需:产能方面,从2013年的2900万吨增长到2018年的3880万吨,复合年均增长率为6%,2018年较2017年产能增加290万吨,增幅达8.1%;需求方面,从2016年2349万吨增加至2017年2739万吨,增幅达16.6%,2018年国内涤纶长丝表观消费量为3078万吨,较2017年2739万吨增长339万吨,增长率达12.4%,超过2018年的产能增量。出口方面,近三年维持在150-180万吨之间;产能利用率从2014年71%稳步上升,目前维持在82%左右,涤纶长丝行业供需基本平衡。

2013-2019年国内涤纶长丝供应情况

数据来源:公开资料整理

2013-2019年国内涤纶长丝表观消费量

数据来源:公开资料整理

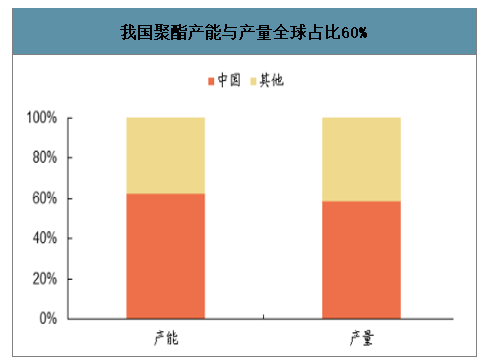

我国聚酯产能与产量全球占比60%

数据来源:公开资料整理

长丝在涤纶产品中占比近八成

数据来源:公开资料整理

涤纶在化纤产品中占比近八成

数据来源:公开资料整理

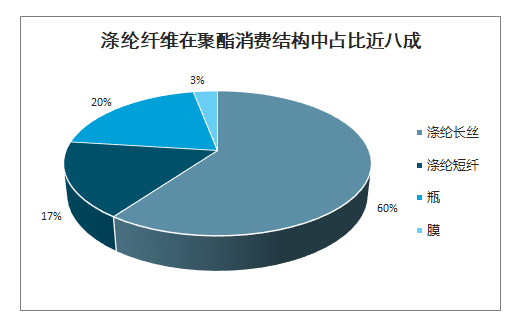

涤纶纤维在聚酯消费结构中占比近八成

数据来源:公开资料整理

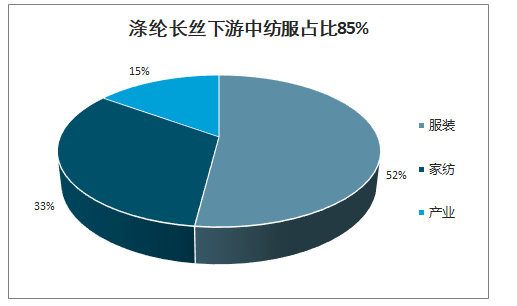

涤纶长丝下游中纺服占比85%

数据来源:公开资料整理

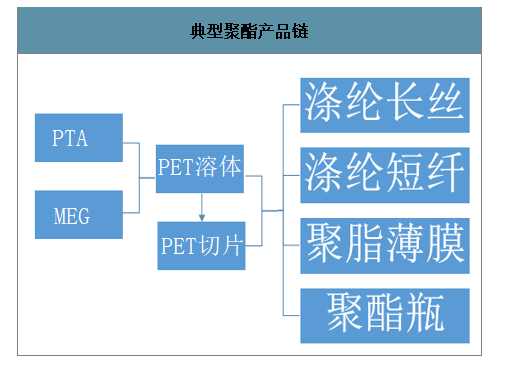

典型聚酯产品链

数据来源:公开资料整理

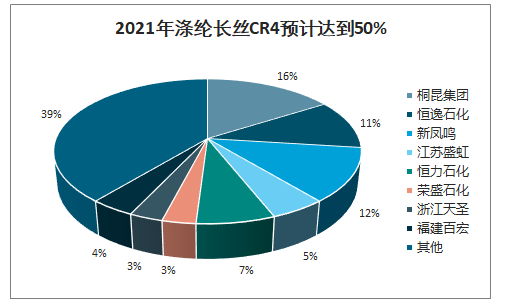

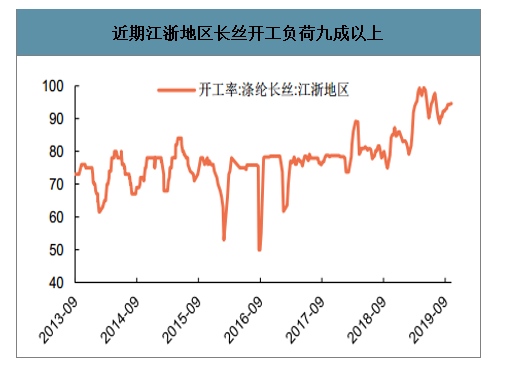

长丝集中度也在逐步提升,2019年CR5为46%,随着龙头产能的不断扩张,2021年CR5将增加至51%。截至2019年8月最新,涤纶长丝表观消费量增速11.7%(2180万吨),产量增速10.7%(2355万吨),江浙地区长丝实际负荷在95%,需求旺盛态势与2018年相比依旧不减。出口将成为拉动涤纶长丝消费的新动能。

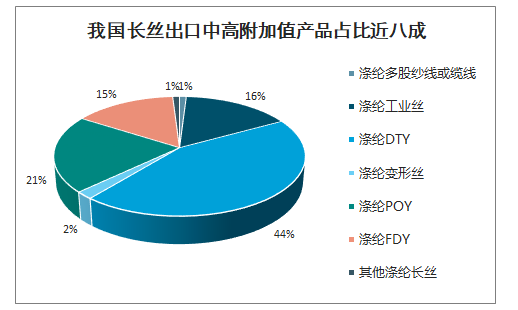

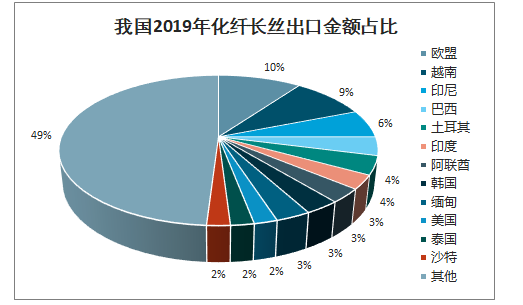

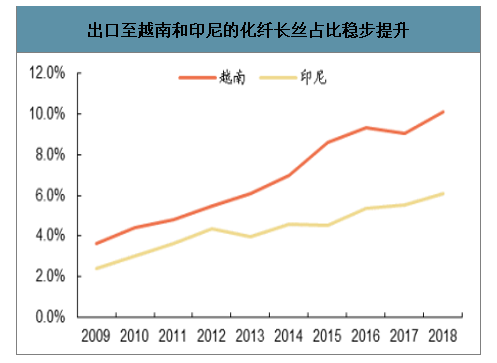

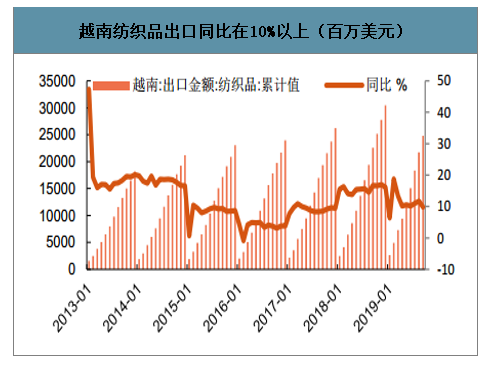

我国长丝出口量一直维持正增长态势,2018年出口227万吨,增速超10%,2019年前八个月出口量已超180万吨,全年出口量有望突破260万吨(增速14%)。从出口比例来看,相对高附加值的产品占比近八成(如DTY44%、FDY15%、工业丝16%)。化纤长丝出口金额自2015年开始稳步提升,2018年增速14%,2019年前八个月亦达到10%。我国向越南、印尼出口占比也呈现稳步增长态势(分别由2013年的6%增至10%、4%至6%),而越南近三年纺织品出口增速稳定在10%以上,其纺织发展势头强劲。

这也印证了尽管下游服装制造领域由于关税、人工成本等因素,存在向东南亚地区转移的可能,但我们认为我国在聚酯等化纤领域多年积累了规模、技术、贸易、市场等综合优势,我国对涤纶环节有充分的把控能力,无需担忧下游纺服转移对聚酯生产端的影响。

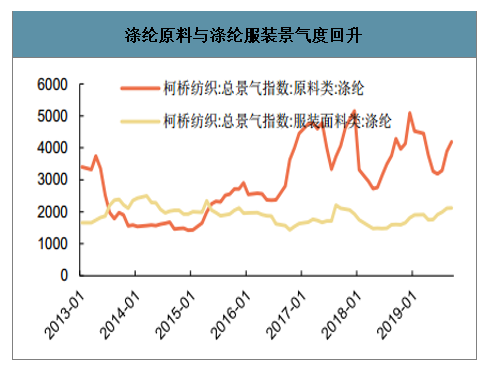

国内纺服业景气回升叠加国外需求的增加支撑了长丝行业需求。

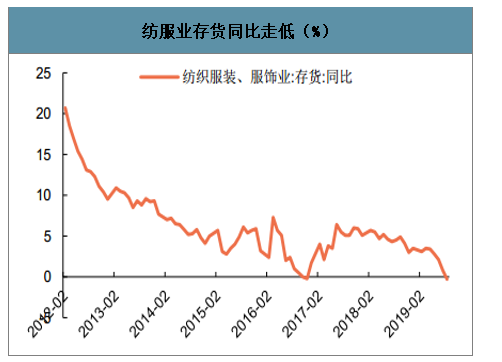

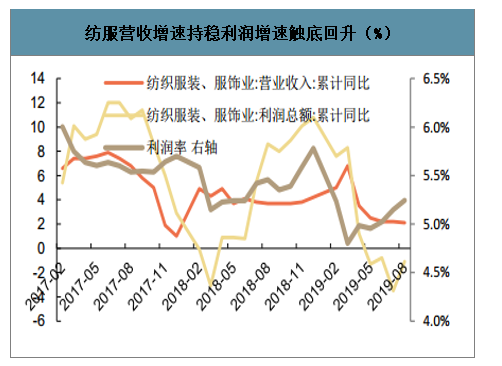

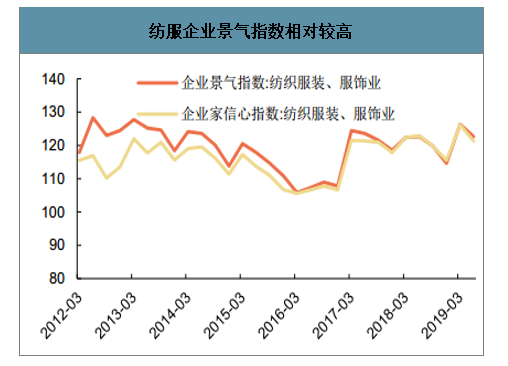

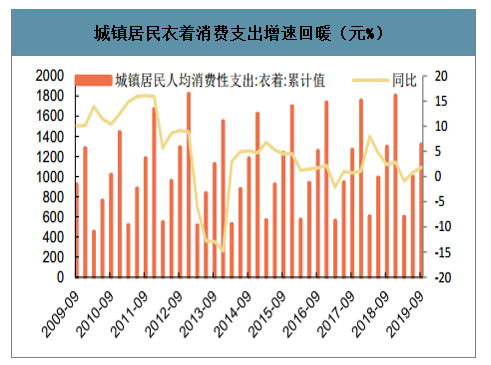

下游纺服存货同比自2017年中以来一路走低,零售额同比则自4月份短暂触及-1%后重回上涨通道,近期增速回升至5%,江浙织机负荷率78%左右。纺服营收增速持稳,利润增速触底回升,利润率也由4月份低点回升至5.25%。近期涤纶原料端成本降低有望带动纺服利润重回增长。纺服业景气指数处于近年相对高位,人均衣着消费呈现回暖迹象,人均可支配收入增速在6%以上。短期来看,秋冬与国内外节日催生纺服需求增加,长远来看,随着国内收入增加、人口结构优化、消费升级的不断推进及“一带一路”成果不断显现等,纺服行业将持续好转。

与上游原料相比有序扩能将提升长丝在化纤产业链中的话语权。长丝原料端主要为PX、PTA及乙二醇(MEG),长丝主要材料占据其生产成本的90%以上。未来产能释放来看,前期压抑已久的PX从2019年已经开始大幅扩张;乙二醇未来三年巨量释放,由于低油价下乙烯项目的扩张,叠加合成气制乙二醇在未来的集中释放(技术进步、煤价确保成本竞争力、产品色度指标优化)。PTA与上述两种产品相比相对温和,但也高于长丝端。此外长丝未来扩张集中于龙头,CR5有5pct的提升,因而温和的扩张将为长丝端获取更加有利的话语权。

2019年涤纶长丝CR4为46%

数据来源:公开资料整理

2021年涤纶长丝CR4预计达到50%

数据来源:公开资料整理

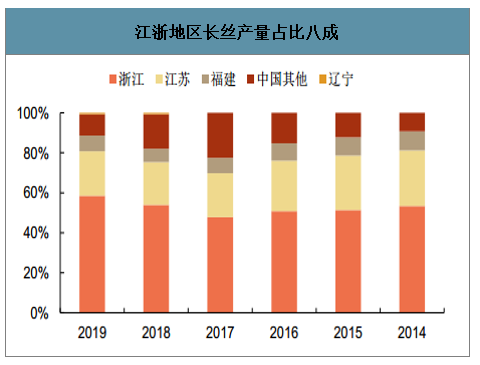

江浙地区长丝产量占比八成

数据来源:公开资料整理

近期江浙地区长丝开工负荷九成以上

数据来源:公开资料整理

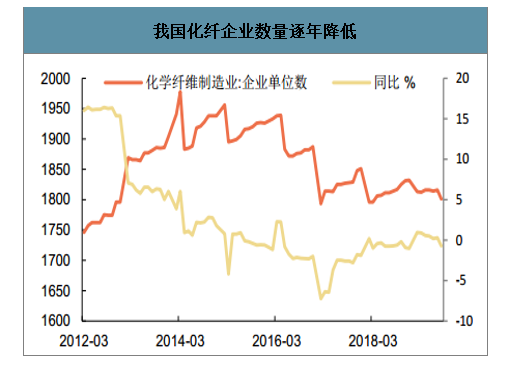

我国化纤企业数量逐年降低

数据来源:公开资料整理

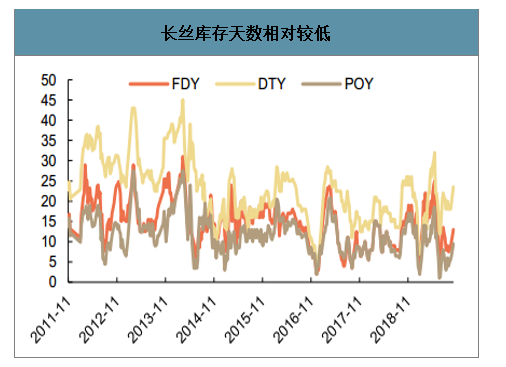

长丝库存天数相对较低

数据来源:公开资料整理

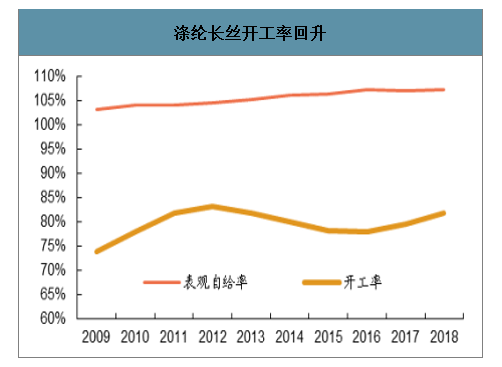

涤纶长丝开工率回升

数据来源:公开资料整理

涤纶长丝出口稳步增长(万吨)

数据来源:公开资料整理

我国长丝出口中高附加值产品占比近八成

数据来源:公开资料整理

我国2019年化纤长丝出口金额占比

数据来源:公开资料整理

我国化纤长丝出口金额稳步提升(亿美元)

数据来源:公开资料整理

出口至越南和印尼的化纤长丝占比稳步提升

数据来源:公开资料整理

越南纺织品出口同比在10%以上(百万美元)

数据来源:公开资料整理

涤纶原料与涤纶服装景气度回升

数据来源:公开资料整理

纺服业存货同比走低(%)

数据来源:公开资料整理

近期纺织业存货同比-8%(万元%)

数据来源:公开资料整理

纺服零售额触底回升

数据来源:公开资料整理

纺服营收增速持稳利润增速触底回升(%)

数据来源:公开资料整理

纺服企业景气指数相对较高

数据来源:公开资料整理

城镇居民衣着消费支出增速回暖(元%)

数据来源:公开资料整理

全国居民人均可支配收入增速在5%以上(元%)

数据来源:公开资料整理

长丝扩张与其上游原料相比最为有序

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国涤纶长丝行业发展动态及投资规划分析报告

《2025-2031年中国涤纶长丝行业发展动态及投资规划分析报告》共十五章,包含中国涤纶长丝部分企业发展现状分析,2025-2031年中国涤纶长丝产业发展趋势预测分析,2025-2031年中国涤纶长丝行业发展投资风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询