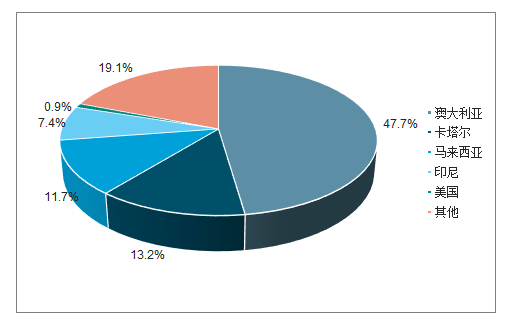

今年前9个月,我国液化天然气(LNG)进口量达604.2亿立方米,同比增长17.9%。进口来源方面。1-9月,澳大利亚保持了我国LNG进口第一大来源的地位,进口量287.36亿立方米,占比达47%,比例较去年同期不降反升约4.2pct。卡塔尔和马来西亚分列我国LNG进口来源的第二、三位,其中卡塔尔进口占比下降,马来西亚则稳中有升。

今年前9个月,我国管道天然气累计进口量达386.17亿立方米,同比基本持平。进口来源方面,土库曼斯坦仍是我国最重要的管道气进口来源,1-9月份其进口量达258.57亿立方米,占比约67%,份额较去年同期略有下降;1-9月对哈萨克斯坦的天然气累计进口量达54.4亿立方米,占比达14.1%;缅甸进口气占比则有所恢复,1-9月进口量35.33亿立方米,占比9%,较去年同期份额提高3pct,而乌兹别克斯坦来源的管道气占比则相应减少。

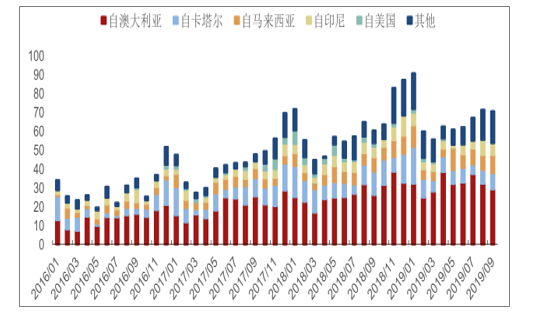

2016年至今主要LNG进口来源地(单月,亿立方米)

数据来源:公开资料整理

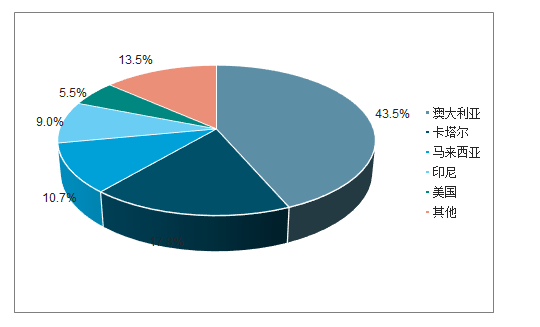

2018年1-9月LNG进口来源占比(亿立方米)

数据来源:公开资料整理

2019年1-9月LNG进口来源占比(亿立方米)

数据来源:公开资料整理

一、管道气增量

我国天然气的进口有管道进口和沿海LNG进口两种途径,我国现有已建成的天然气进口管道主要包括中亚天然气管道和中缅天然气管道。中俄东线天然气管道目前还处于建设期,预计在今年年末投产;中俄西线天然气管道目前尚未最终确定。

中亚天然气管道目前具有A、B、C三条线,合计运输能力550亿方,D线目前在建设中,投产时间由预定的2022年推迟至2024年,运输能力300亿方;中缅天然气管道运输能力52亿方。若中俄东线管道如期投产,我国管道进口的总运输能力将增至982亿方。2020年也将成为近6年来首次迎来管道气运输规模增长的年份。

2018年我国管道气进口量为508亿方,按照我国当时在运管道气的总设计进口产能602亿方测算,产能利用率84%左右。今年前三季度我国管道气进口量386亿立方米,测算进口管道利用率也达到了85.5%。考虑到中俄东线管道投运后的4-5年内可能难有新建管道投产,因此从这一角度来看,未来我国管道气增量依然有限。

我国天然气进口管道情况

管道名称 | 运输能力 (亿立方米) | 投产时间 | 供气方 | 长度 (公里) | 主要供应区域 |

中亚天然气管道A线 | 150 | 2009.12 | 土库曼斯坦萨满德普气田 | 1833 | 广州、深圳等沿海地区 |

中亚天然气管道B线 | 150 | 2010.10 | 土库曼斯坦萨满德普气田 | 1833 | 广州、深圳等沿海地区 |

中亚天然气管道C线 | 250 | 2014.5 | 土库曼斯坦萨满德普气田 | 1830 | 福建、厦门、广州等东南沿海 |

中亚天然气管道D线 | 300 | 2024E | 土库曼斯坦复兴气田 | 1000 | 浙江等沿海地区 |

中缅天然气管道 | 52 | 2013.7 | 缅甸近海油气田 | 2520 | 云南、贵州、四川等地区 |

中俄东线天然气管道 | 380 | 2019.12 | 俄罗斯科维克金和恰杨金气田 | 4000 | 东北、内蒙、河北、山东等地 |

中俄西线天然气管道 | 300 | 未定 | 俄罗斯西西伯利亚气田 | - | - |

数据来源:公开资料整理

管道天然气进口方式供给稳定,一般采用长约模式,双方具有良好的合作关系,但投资规模大,建设周期长,难于解决短期的供需矛盾。LNG进口市场化运作,供需双方参与主体多,有长协也有现货,操作比较灵活,但现货供应往往不够稳定。LNG接收站相对陆上长输管道的建设周期短,投资规模相对较小,能够解决短中期供需矛盾。

随着我国天然气需求量的快速增长,仅靠管道气已经不能满足国内天然气的消费增长,LNG进口迎来了快速发展。我国从2006年开始进口LNG,当年的进口量仅为10亿立方米,2018年达到748亿立方米,年复合增速达到43.2%。

截至今年9月底,我国建成投产的LNG接收站共计22座,合计接收能力为6975万吨,储罐总仓储能力为970万立方米(液态)。2020年在建项目主要有宁波LNG二期、唐山LNG扩建、申能洋山LNG扩建等项目,预计项目建成后新增接卸能力650万吨/年。

我国已经投产的LNG接收站(万吨/年)

接收站名称 | 投产时间 | 规模 | 股权结构 |

广东大鹏LNG接收站 | 2006 | 680 | 中海油33%,BP30%,当地企业37% |

上海五号沟接收站 | 2008 | 50 | 申能股份 |

福建莆田LNG接收站 | 2008 | 630 | 中海油60%,福建投资发展集团40% |

上海洋山LNG接收站 | 2009 | 300 | 申能55%,中海油45% |

辽宁大连LNG接收站 | 2011 | 300 | 中石油75%,大连港20%,大连建设投资集团5% |

江苏如东LNG接收站(一期) | 2011 | 650 | 中国石油55%,太平洋油气公司35%,江苏国信10% |

广东东莞LNG接收站 | 2012 | 100 | 广东九丰集团100% |

浙江宁波LNG接收站(一期) | 2013 | 300 | 中海油51%,浙江能源集团29%,宁波电力发展有限公司20% |

广东珠海LNG接收站 | 2013 | 350 | 中海油30%,广东天然气25%,广东粤电集团25%,其他20% |

河北唐山LNG接收站 | 2013 | 650 | 中国石油51%,河北天然气20%,北京控股集团29% |

天津LNG接收站 | 2013 | 220 | 中海油 |

海南洋浦LNG接收站 | 2014 | 300 | 中海油65%,海南省发展控股35% |

山东青岛LNG接收站 | 2014 | 610 | 中石化99%,青岛港1% |

海南深南LNG接收站 | 2014 | 60 | 中石油昆仑能源90%,北燃蓝天10% |

广西北海LNG接收站 | 2016 | 300 | 中石化100% |

粤东LNG接收站 | 2017 | 200 | 中海油 |

江苏启东LNG接收站 | 2017 | 115 | 广汇能源100% |

天津LNG接收站 | 2018 | 300 | 中石化 |

迭福LNG接收站 | 2018 | 400 | 中海油 |

新奥舟山LNG接收站 | 2018 | 300 | 新奥100% |

广西防城港LNG接收站 | 2019 | 60 | 中海油 |

深圳燃气华安LNG | 2019 | 100 | 深圳燃气 |

合计 | - | 6975 | - |

数据来源:公开资料整理

放开LNG接收站建设不等于未来LNG接收站可以无限扩张,其未来一定是稀缺资源。目前我国排名前30的港口有一半已经有LNG接收站或者正在建设LNG接收站,排除一些中西部地区的港口和位置与目前已建LNG接收站非常近的港口,剩下没有建设LNG接收站的优质港口位置已经不多。

二、民营企业

目前已投产的民营LNG接收站有3座,分别为广东东莞九丰LNG接收站、广汇能源启东LNG接收站和新奥舟山LNG接收站。

东莞九丰接收站今年上半年LNG进口量约为43万吨,利用率86%左右,分销主要通过槽车运输进行。

广汇能源启东接收站今年上半年进口量约为55万吨,利用率超过90%。当前启东-南通管道仍在建设中,项目预计最快今年年底建成,未来将于中石油西气东输管道系统相连接。

新奥舟山LNG接收站于2018年底建成,新奥集团持有接收站100%股权。今年上半年进口量约为23万吨。由于配套的舟山-宁波海底管道仍在建设过程中,限制了接收站接卸能力的发挥。舟山LNG在投产初期仅可通过滚装船托运槽车这一条外输途径。今年8月,新奥舟山LNG接收站获准通过舟山跨海大桥以槽车进行液态LNG陆路运输,短期看解决了部分运输问题,但从中长期角度看,舟山接收站能力的发挥仍需要依靠海底管道瓶颈的彻底打通。

相关报告:智研咨询发布的《2020-2026年中国液化天然气LNG产业前景规划及投资规模预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国天然气行业市场发展现状及竞争格局预测报告

《2025-2031年中国天然气行业市场发展现状及竞争格局预测报告》共十四章,包含2025-2031年天然气行业投资机会与风险防范,天然气行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询