内容概况:近年来,我国政府出台了一系列节能减排和环境保护的政策,使得煤炭等高碳排放的能源消费在我国能源结构中比重逐年下降,而天然气作为清洁能源的消费占比逐年提升。2021年来,受益于经济持续复苏以及煤、电资源紧平衡的情况下天然气替代和补充作用的充分发挥,我国天然气消费量快速增长,随着供暖领域煤改气进程的不断深入,叠加“双碳”目标下压减燃煤发电的刚性要求,我国天然气消费量或进一步上升。数据显示,2023年我国天然气产量为2324.3亿立方米,同比增长5.6%;消费量约为3847.3亿立方米,同比增长5.6%。

关键词:天然气行业发展趋势 天然气产量 天然气消费量 天然气进出口贸易

一、概述

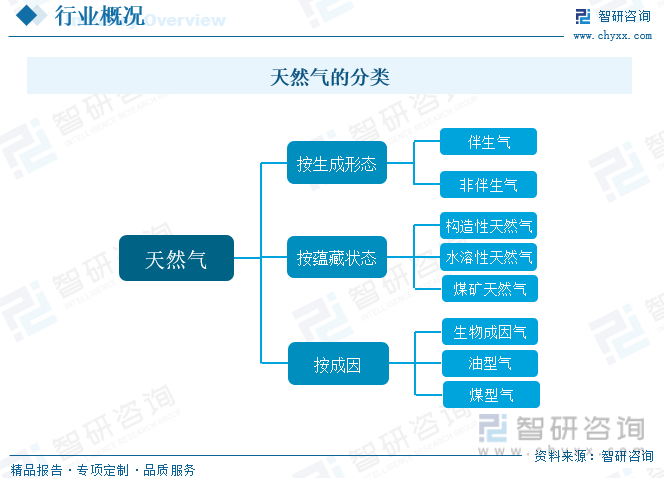

天然气是指自然界中天然存在的一切气体,包括大气圈、水圈、和岩石圈中各种自然过程形成的气体(包括油田气、气田气、泥火山气、煤层气和生物生成气等)。而人们长期以来通用的“天然气”的定义,是从能量角度出发的侠义定义,是指天然蕴藏于地层中的烃类和非烃类气体的混合物。在石油地质学中,通常指油田气和气田气。其组成以烃类为主,并含有非烃气体。天然气按生成形式可分为伴生气和非伴生气;按蕴藏状态可分为构造性天然气、水溶性天然气、煤矿天然气;按成因可分为生物成因气、油型气和煤型气。按在地下的产状可以分为油田气、气田气、凝析气、水溶气、煤层气、及固态气体水合物等。

二、行业政策

政策驱动下,国内天然气基础设施不断完善,市场体制建设加快。近年来,国家多次提出要有序引导天然气消费,加快建设天然气基础设施与市场机制,“全国一张网”和全国储气能力建设工作持续加快推进。据中国天然气发展报告(2023),2022年全国长输天然气管道总里程11.8万千米(含地方及区域管道),新建长输管道里程3000千米以上。同时,油气体制改革深入实施,市场体系加快建设,全年共挂牌出让广西、黑龙江、新疆等7省(自治区)42个石油天然气、页岩气区块。基础设施与市场体制的完善进一步促进了全国范围内天然气的高效流动,降低了天然气消费成本,能够促进更多消费主体的加入,将为未来我国天然气消费量进一步提供助力。

三、产业链

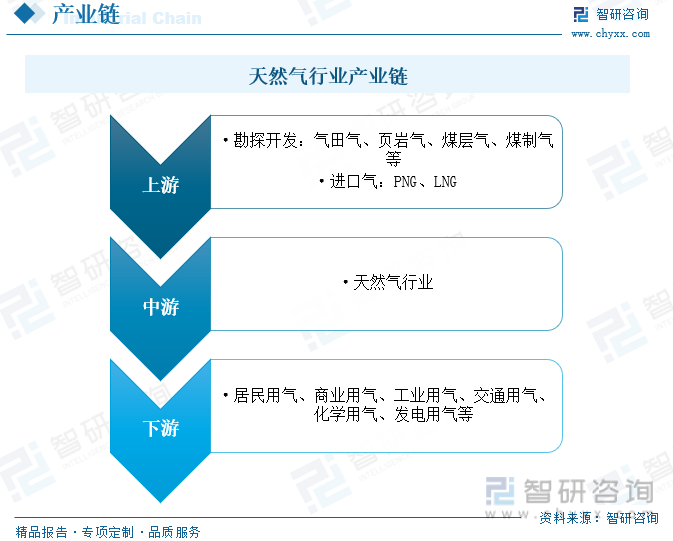

天然气产业链的上游主要是勘探开发天然气和进口天然气,在开采环节中参与企业较少,垄断性强,经营模式简单,但资金及技术需求很高,该环节涉及的天然气出厂价由主要监管价格转变为间接调控价格;中游为天然气的储存与运输,中国目前形成的四条天然气进口通道中,气态天然气以进口管道气为主,进口项目周期长、投资规模大,通常需要签订长协,因此进口管道气价格主要受前期签订的长协影响;下游主要是天然气的直供分销,终端应用包括居民燃气、工业燃料、天然气发电、化工原料。

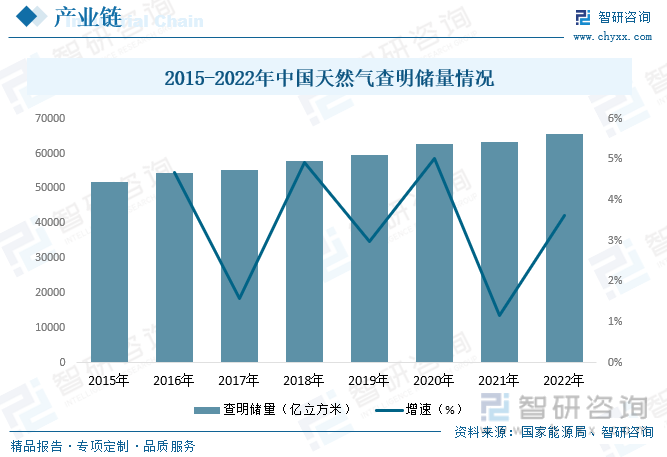

天然气作为世界的主要能源和重要原材料,在国民经济发展、国家战略安全、地缘政治中持续发挥着重要作用。近年来,国家加大了天然气勘查投资,新增天然气探明储量持续增加。数据显示,2022年我国天然气查明储量为65690.1亿立方米,同比增长3.6%。

四、发展现状

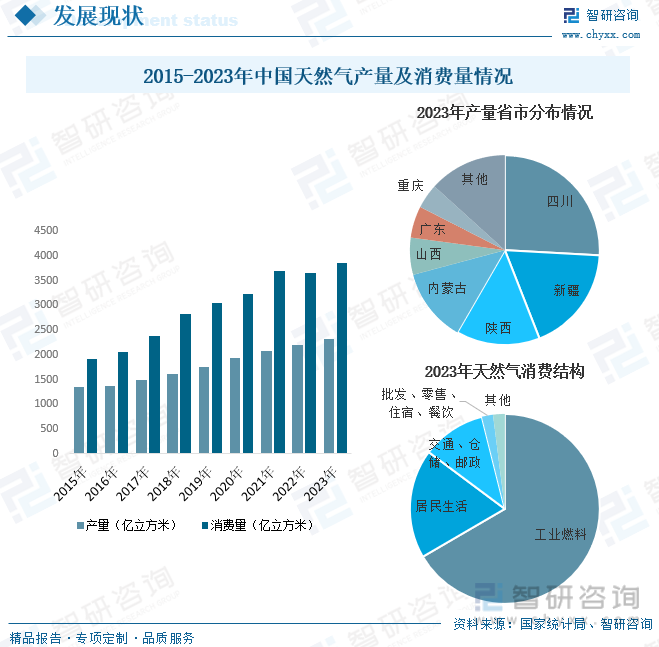

近年来,我国政府出台了一系列节能减排和环境保护的政策,使得煤炭等高碳排放的能源消费在我国能源结构中比重逐年下降,而天然气作为清洁能源的消费占比逐年提升。2021年来,受益于经济持续复苏以及煤、电资源紧平衡的情况下天然气替代和补充作用的充分发挥,我国天然气消费量快速增长,随着供暖领域煤改气进程的不断深入,叠加“双碳”目标下压减燃煤发电的刚性要求,我国天然气消费量或进一步上升。数据显示,2023年我国天然气产量为2324.3亿立方米,同比增长5.6%;消费量约为3847.3亿立方米,同比增长5.6%。从产量分布来看,2023年我国天然气产量排名前三的省份分别为四川、新疆和陕西,产量占比分别为25.9%、18.2%和14.3%。

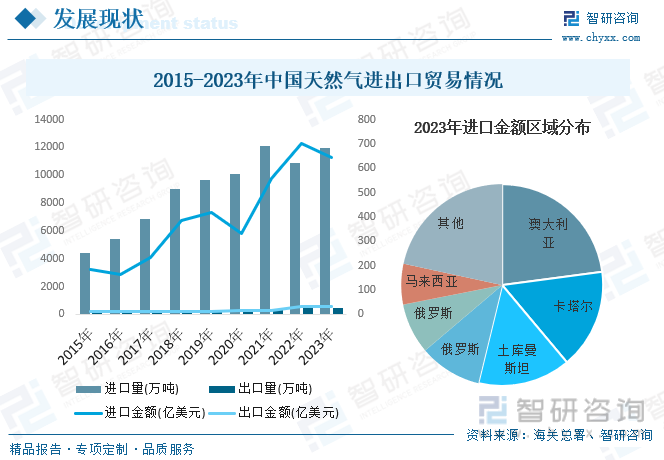

目前,我国天然气主要以进口为主,随着国家“煤改气”等政策的推动,加上我国城市化进程加快等方面影响,我国天然气需求稳步上升,我国天然气的进口量也逐年稳步提升。2021年,由于受疫情停工停产等方面的影响,天然气市场遭受打击,价格走低,随着后续我国疫情的有效控制,企业的复工复产,天然气市场需求也随之快速回升,但国内生产供给方面并不能补足需求缺口,使得进口量激增。数据显示,2023年我国天然气进口量为11985.86万吨,同比增长9.8%,进口金额为466.49亿美元,同比下降8.1%;出口量为643.66万吨,同比增长10.3%,出口金额为30.57亿美元,同比下降4.6%。

相关报告:智研咨询发布的《中国天然气行业市场发展现状及竞争格局预测报告》

五、竞争格局

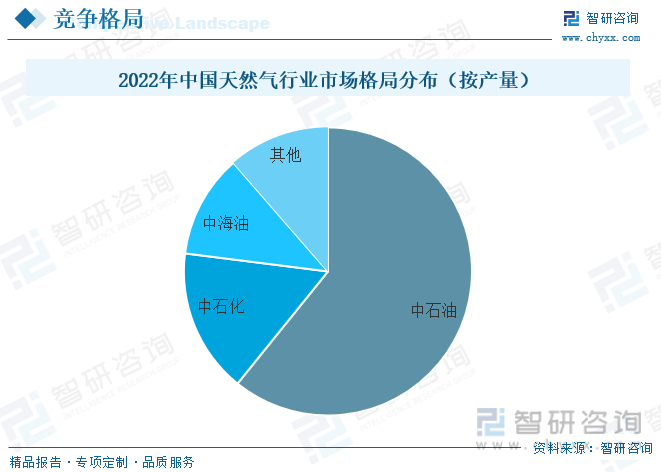

目前,我国天然气行业整体呈现出中石油、中石化、中海油三个巨头和若干省域天然气管输企业同时存在的竞争格局。三大巨头作为集天然气采集、长输干线以及下游化工为一身的全国性公司,在全国范围开展业务,实力雄厚,具有十分强大的竞争优势,尤其是中石油拥有我国绝大部分的天然气长输干线管网。由于历史原因,中石油在全国天然气管网中占有大部分市场份额,中国石油化工股份有限公司、中国海洋石油总公司市场份额相对较小;随着中国石油化工股份有限公司“川气东输”项目的实施,中国石油化工股份有限公司市场份额有所增加,但近期仍无法改变中石油的市场份额占优的局面。具体来看,2022年,中石油天然气产量为1324亿立方米,市场占比为60.8%;中石化天然气产量为353.7亿立方米,市场占比为16.2%;中海油天然气产量为252.9亿立方米,市场占比为11.6%。

六、发展趋势

“双碳”政策助力行业快速发展。随着“碳达峰、碳中和”的国家双碳能源发展目标的深入推进,作为优质清洁能源的天然气在优化能源结构、改善城市环境、加速城市现代化建设和提高人民群众生活水平等方面的作用日益突出。在“双碳”的大背景下,高热值、低碳排放的天然气将成为我国向低碳化产业转型的重要能源组成部分。在双碳目标要求实现清洁能源替代的趋势下,天然气行业也将迎来业务规模顺势增长的良好机遇。

对外依存度较高,大量进口局面仍将持续。我国天然气整体储量较为丰富,但受制于埋藏深,勘探难等原因,近期可用的天然气资源仍相对不足。而随着我国城市化进度的不断提高,节能减排需求的不断提升,我国天然气整体需求扩张速度持续递增。天然气供需缺口的不断扩大导致我国天然气对外依存度的不断提高,相应的如中缅、中亚等跨国管道以及LNG接收站的建设进度也不断推进,预期未来我国天然气的进口量也将继续提升。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国天然气行业市场发展现状及竞争格局预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国天然气行业市场发展现状及竞争格局预测报告

《2025-2031年中国天然气行业市场发展现状及竞争格局预测报告》共十四章,包含2025-2031年天然气行业投资机会与风险防范,天然气行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询