从第三方支付行业的产业链来看,主要包括监管部门、商业银行、第三方支付公司、清算机构、商户、用户及基础支持供应商。第三方支付机构作为第三方支付产业链中的中介机构,将商户与用户、商户与商业银行相联系,为支付交易提供便利。

(1)中国人民银行:监管部门,依法制定了《非金融机构支付管理办法》、《银行卡收单业务管理办法》等监管规章。

(2)商业银行:负责处理本机构所属的账户的支付交易。

(3)商户:第三方支付机构的客户,使用第三方支付机构提供的服务向自己的客户收取交易资金,是大多数第三方支付交易应用的付费者。

(4)第三方支付机构:商户与客户之间支付及结算的中间方。

(5)中国银联、网联公司:中国人民银行指定的支付清算机构,为商业银行、支付机构提供交易处理、资金清算等基础服务。

(6)基础支持供应商:通讯运营商、软硬件技术供应商、渠道服务机构。

第三方支付产业链

数据来源:公开资料整理

一、行业发展现状

自从2011年年5月央行签发首批第三方支付牌照起,第三方支付行业的法律地位得到了正式认可,也正式纳入央行监管体系,行业逐步开启规范发展。。同时,国务院、发改委、工信部、央行等陆续出台规范第三方支付发展、完善手续费定价机制、积极鼓励互联网金融、普惠金融发展的一系列政策文件。

牌照发放逐步收紧,第三方牌照价值逐步凸显。第三方支付高速发展的同时随之而来的还有盗码、切机、二清泛滥等行业乱象,2015年起央行开始收紧对第三方支付机构的监管。央行自2015年4月起,停止颁发第三方支付牌照,并吊销、注销、合并第三方支付业务牌照合计33张;2018年,央行对多家银行、第三方支付公司开出天价罚单,严肃规范第三方支付行业乱象。截止2019年年初,支付牌照银行卡收单机构资质的仅剩61家;此61家中,拥有全国范围内收单资质的机构共33家,区域性收单资质的机构共28家。由于目前央行已停止颁发第三方业务牌照,且对企业的规范运作、资质认证提出了较高要求,提高了行业门槛,第三方支付的牌照价值已经凸显。

“96”费改促进市场化定价,手续费定价机制得以完善。2016年9月6日,国家发改委、中国人民银行共同颁布了《关于完善银行卡刷卡手续费定价机制的通知》,“96”费率改革将原有的依据行业划分收费标准,改为依据卡种划分费率,并降低了发卡行和清算机构的政府指导价格,第三方支付公司实行市场调节价。此举一定程度上降低了部分商户支付的服务费,提升了小商户布放POS机的积极性,同时助力了第三方支付公司向综合金融服务平台发展的意愿。

手续费率政策

时间 | 颁布机构 | 具体内容 |

2013年1月 16日 | 发改委 | 发卡机构、收单机构和中国银联按照7:X:1的比例分享手 续费。发卡机构与中国银联实行政府定价,收单服务费X 由收单机构根据行业指导价格与商户协议约定,以基准收 单服务费(刷卡手续费的20%)为基础上下浮动。不同 商户根据所处类别(餐娱类、一般类、民生类和公益类) 分别适用不同的银行卡刷卡手续费标准。 |

2016年9月 6日 | 发改委、央行 | 发卡机构、中国银联收取的服务费实行政府指导价、上限 管理,收单服务费实行市场调节价,由收单机构与商户协 议约定。所有商户按统一标准费率收费,个别满足条件的 商户实行优惠费率。 |

2018年9月 6日 | 银联 | 继续对满足条件的商户实行优惠费率,其他商户费率不 变。 |

数据来源:公开资料整理

监管重点关注防范洗钱风险,备付金管理日益规范。为避免第三方支付机构绕开监管,防范洗钱风险,2017年起,央行颁布了支付机构客户备付金集中存管、所有支付机构与银行须接入网联平台的通知。2019年年初,所有支付机构均已将客户备付金100%交存人民银行集中存管,并取消在商业银行开立的备付金账户。至此,第三方支付公司的备付金全面纳入央行监管。随着央行关于客户备付金交存的监管政策落地,尚存的专业、合规、机制灵活的支付机构有望胜出,在第三方支付领域取得长足发展。

2018年监管政策

时间 | 监管政策 | 主要内容 |

2018年12月 | 《关于支付机构撤销人民 币客户备付金账户有关工 作的通知》 | 支付机构应在2019年1月14前撤销 开立在备付金银行的人民币客户备付金账 户。 |

2018年6月 | 《中国人民银行办公厅关 于支付机构客户备付金全 部集中交存有关事宜的通 知》 | 自2018年7月9日起,按月逐步提高支 付机构客户备付金集中交存比例,到2019 年1月14日实现100%集中交存 |

2018年5月 | 《支付机构客户备付金集 中存管账户试点开办资金 结算业务的通知》 | 在支付机构和银行积极接入网联平台的基 础上,备付金集中存管账户以后将直接在 人民银行有关部门开立,专项用于所有支 付业务资金清算 |

数据来源:公开资料整理

二、行业发展趋势

第三方支付公司依附中小商户数量的快速增长和网络支付的迅速普及,逐渐成长为具有成熟科技的支付机构,并向综合金融服务商靠拢。根据汇付天下招股说明书,小微商户从2012年的3780万家增长至2017年的8100万家,年复合增长率为16.5%,预计在2018-2021年,小微商户的年复合增长率有望在12.7%,处于较高水平,这也为第三方支付行业提供了进一步发展的机会。

智能硬件的普及助推网络支付快速发展。智能POS终端与智能手机是进行第三方支付的必要硬件设备。近年来,智能POS支付设备单价逐步下降,高性价比的智能POS在各类商户间加速推进,带来第三方支付商户数量的持续增长。在2012年-2015年期间,我国联网POS终端保持着年复合47%的增长。根据人民银行公布的统计数据,截至2017年末,联网POS机具3,118.86万台,较上年末增加665.36万台,预计2018-2021年仍将保持高速增长,在中小商户中不断普及。除智能POS机终端的推广外,智能手机渗透率也是决定第三方交易规模的重要因素。根据工业和信息化部统计数据显示,截至2017年末,国内手机用户数量达到14.2亿户,移动电话普及率达到102.5部/百人,4G移动电话用户总数达到9.97亿户,在移动电话用户中的渗透率达到70.21%。三、四线城市的智能POS终端推广率和智能4G手机渗透率不及大中城市,移动支付的硬件设备布局有待进一步扩大,为第三方交易规模的快速增长奠定坚实的基础。

移动支付的消费习惯在大中城市以及年轻人中已经成形,在中小城市、县镇和中老年用户中的渗透率有待进一步提高。据中国支付清算协会发布的《2017移动支付用户调研报告》,在第三方支付领域,一二线城市渗透相对较高,县级及以下地区仍具备广阔空间。直辖市与省会城市是移动支付的用户的绝对主力,其中直辖市用户占比为21.50%,省会城市用户占比为34.50%,两者合计占比为56%;而县级地区及乡镇占比分别为10.70%、3.40%。县级地区及乡镇有着大量的人口,也具备拓展的潜力,其渗透率有望快速提升,从而带来增量需求持续释放。30岁以下人群是移动支付绝对主力,随着更多青年成为目标群体,及老用户逐步上升的学习曲线发挥效应,用户数将保持增长,并不断贡献增量需求。2017年,移动支付用户中,30岁以下人群占比为80.9%,31-40岁人群占比为14.4%,是移动支付主要用户。随着青少年逐步进入到消费阶段,将带来无现金支付人群比重进一步上升,同时年龄较大人群对无现金支付的接受度也将逐步提升,无现金支付用户数将继续保持较快增长。

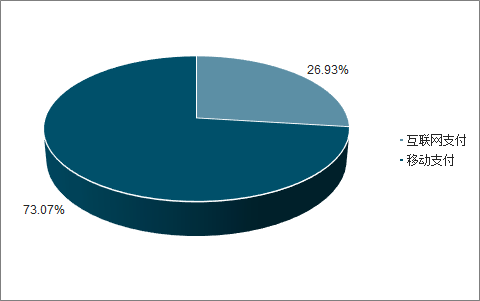

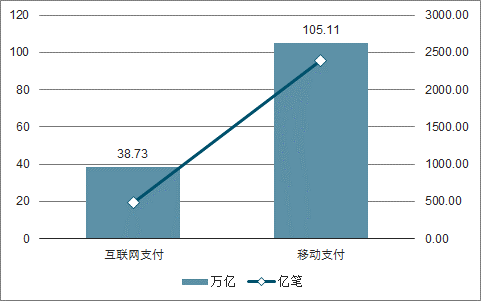

随着第三方支付所必要的硬件设备不断渗透,以及人们网络支付消费习惯的养成,移动支付规模呈现爆发式增长且将进一步扩大。根据中国支付清算协会发布的数据显示,2017年非银行支付机构互联网支付和移动支付业务金额占网络支付总业务金额的比重分别为27%和73%,互联网支付及移动支付是最主流的网络支付方式。受到移动支付替代效应的影响,互联网支付的业务规模增速放缓或出现下降,2017年非银行支付机构共完成483.28亿笔互联网支付交易,交易金额达38.73万亿元,比上年分别下降27.14%、28.61%。另一方面,智能手机和更高速的移动网络环境,推动了移动支付的爆发式增长。2017年,非银行支付机构共处理移动支付业务2,392.62亿笔,金额为105.11万亿元,同比分别增长146.53%和106.06%;笔均业务金额为439.3元,日均发生业务6.56亿笔,金额为0.29万亿元。

第三方支付交易结构

数据来源:公开资料整理

网络支付交易规模

数据来源:公开资料整理

三、交易佣金模式

第三方支付收入模式多样化,交易佣金模式居主导地位。从第三方支付收入获得的方式来看,主要盈利模式包括:接入费用模式、服务费模式、交易佣金模式及其他创新营收模式。目前主流盈利模式为交易佣金模式。接入费用模式即商户首次接入第三方支付机构支付系统需缴纳的费用,一般为一次性费用,几百元到数千元不等,但随着支付行业竞争的不断加剧,现在接入费已经很少收取。服务费模式一般是第三方支付机构一次性或定期向商户收取的服务费用。交易佣金是商户根据具体的交易情况向第三方支付机构支付的佣金费用。一般按交易金额的分成比例进行付费,或者按交易笔数付款,针对不同规模、类型商户会可能存在不同的佣金比例。该模式也系现行的主流模式。第三方支付机构与商户达成合作意向后,签订商户服务协议,由第三方支付公司通过智能POS机等终端产品为入口,为商户提供收单服务。

收单交易流程参与方众多,交易佣金由第三方支付公司、银联/网联、发卡行/支付宝、。微信、分别收取。(1)商户终端受理刷卡/扫码交易,交易上送至拉卡拉收单POSP系统,拉卡拉POSP系统将交易上送中国银联/网联公司;(2)中国银联/网联公司返回交易承兑结果至拉卡拉收单POSP系统,POSP系统将交易承兑结果返回商户各类支付终端,完成交易;(3)拉卡拉针对收单商户的交易流水进行风险监控及管理,并根据风险控制规则对商户终端、交易、账务进行处理(终端关闭、冻结或暂缓清算);(4)拉卡拉收单POSP系统将商户交易流水同步至清结算系统处理,清结算系统进行交易计费处理;(5)拉卡拉完成商户账务处理及清分归并,生成商户的结算划款文件;(6)拉卡拉总部核对划款文件,T+X或D+X日(大多为T+1日)为商户进行划款。

对于银行卡支付,发卡行向商户收取的手续费借记卡交易不超过交易金额的0.35%、借记卡单笔收费不超过13元,贷记卡交易不超过0.45%。对于扫码支付,支付宝、微信端等向商户收取的手续费率由支付宝、微信自主确定,根据2019年1月支付宝和微信发布的费率公告显示,目前手续费率为0.6%。银联、网联收取的服务费,实行政府指导价、上限管理,费率水平降低为不超过交易金额的0.065%,单笔交易的收费金额不超过6.5元,由发卡行、收单机构各承担50%。商户使用第三方支付公司的智能POS机终端收取款项的服务费率,由第三方支付公司与商户协议约定,手续费率实行市场调节价。

第三方支付交易流程

数据来源:公开资料整理

市场化定价助力交易佣金模式脱颖而出。交易佣金盈利模式下,发卡行、清算机构实行政府指导价,上限管理,支付宝、微信付款终端与第三方支付公司实行市场调节价。由于受政府指导价影响,发卡行与清算组织手续费收入有限,而第三方支付机构可通过与商户约定不同的费率实现差异化服务从而获取超额利润。这一盈利模式使得第三方支付公司可根据规模庞大的支付数据为客户定制个性化服务方案,并积极开展多元化金融服务满足不同商户需求,提高公司的盈利能力。

第三方支付收入取决于交易规模与收单净费率,成本来自商户拓展服务机构的分润。第三方支付的交易规模持续增长,人们支付习惯的养成促使收单净费率进一步提升,包括支付宝、微信等在内的各第三方支付公司均于2019年提高了收单费率。第三方支付公司的营业成本主要来自向商户拓展服务机构的分润。分润是指第三方支付公司将商户拓展服务外包给专门的拓展服务机构,根据其推广成果向其支付费用,其分润计算方式为:交易规模*(签约费率-基准费率)*分润比例。分润比例通常为阶梯式,即交易规模越大,相应区间的分润比例越高。由于商户拓展的大力推广和行业竞争加剧,近年来服务分润大幅提高。

四、盈利模式

收单业务收入为扣除发卡行、清算组织服务费之后拉卡拉取得的收单净收益,主要由当期商户交易规模、平均收单净费率决定。2016至2018年平均刷卡费率分别为0.36%、0.44%和0.45%,平均收单净费率为0.12%、0.12%和0.14%。2016年至2018年,公司收单业务的交易规模分别为1.10万亿元、1.97万亿元和3.65万亿元,对应同比增速79%和85%。目前来看,交易规模快速增长是收入增长的主要驱动力。由于竞争加剧,公司加强了与商户拓展服务机构的合作,服务分润规模明显增长,在一定程度上造成收单业务成本上升、毛利率水平下降。2017年度和2018年度,服务分润分别较上年增长143.45%和185.69%。

2016-2018年交易规模(万亿元)、收单净费率

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国第三方支付行业市场专项调研及投资前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国第三方支付行业发展现状调查及市场前景趋势报告

《2025-2031年中国第三方支付行业发展现状调查及市场前景趋势报告》共十一章,包含中国第三方支付产业投融资与机会分析,中国第三方支付产业发展趋势与前景分析,中国第三方支付产业市场格局分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国第三方支付行业发展浅析:第三方支付已是我国金融发展领域中不可或缺一部分,市场高度集中和分布不均[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2021年中国第三方支付产业现状及发展趋势分析:牌照已成为各大企业“标配”[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![个人收款码市场调整在即,3月1日起个人收款码将不能用于经营,对银行、支付机构影响几何?[图]](http://img.chyxx.com/2022/02/23847GBE18_m.jpg?x-oss-process=style/w320)