一、 我国电力市场供需关系将改善,利好水电

1. 我国“十三五”电力需求年均增速为 3.6-4.8%之间

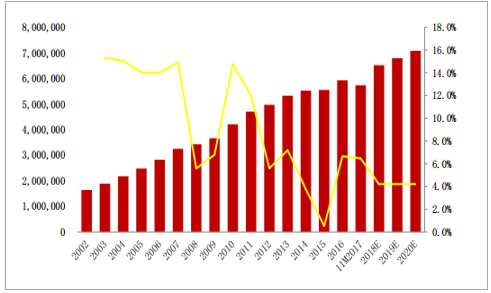

经济发展新常态下我国用电特征出现重要变化: 新常态下我国经济呈现出以下几个主要特征:一是经济增速由高速转为中高速;二是经济结构不断优化升级,第三产业消费需求逐步成为主体;三是经济发展驱动力从要素驱动、投资驱动转向创新驱动。用电需求与经济发展关系密切,新常态下经济特征的转变使得用电需求的驱动力与发展特征均出现重要变化。 我国“十三五”电力需求年均增速为 3.6-4.8%之间: 经济新常态下,以高端制造业为代表的第二产业、以现代服务业为代表的第三产业、新型城镇化驱动下的居民生活用电成为驱动用电增长的新动能。我国现阶段已基本完成重工业化,正从工业化中期向后期过渡,未来我国用电难以再出现类似“十五”、“十一五”时期的两位数高速增长。目前我国人均用电水平与发达国家相比还存在较大差距,从中长期来看,我国用电量还会有一定增长。参考相关国家及地区相似发展阶段的历史用电情况,“十三五”期间我国用电需求仍将维持中速增长。 根据国家电力规划研究中心专家们综合采用电力弹性系数法、人均用电量法、分行业用电量法和数量经济模型预测法等多种方法进行预测分析, 2020 年我国全社会用电量为 6.8-7.2 万亿千瓦时,“十三五”年均增速为 3.6-4.8%。

2002-2020E 我国全社会用电量(吉瓦时)

数据来源:公开资料整理

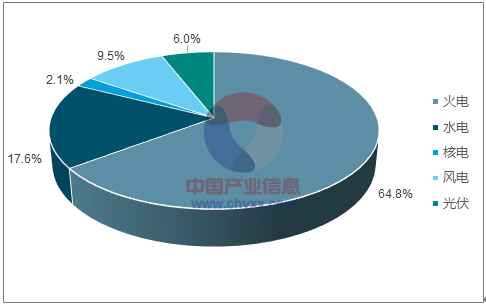

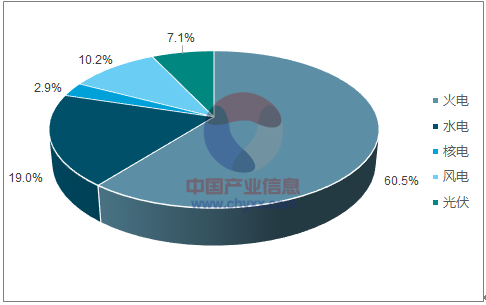

2. 装机结构依然以火电和水电为主,未来装机增速将放缓

根据能源局于 2016 年 12 月份发布的“能源发展十三五规划”, 2020 年我国装机容量目标为2000GW 左右。其中:1. 煤电装机规模控制在 1100GW 以内,取消一批、缓建一批和停建煤电项目,新增投产规模控制在 200GW 以内。2. 常规水电规模达到 340GW,外加大型抽水蓄能水电站在运规模达到 40GW。3. 核电在运装机规模达到 58GW,在建规模达到 30GW。4. 风电装机规模达到 210GW 以上。5. 光伏装机规模达到 110GW, 其中分布式光伏 60GW、光伏电站 45GW、光热发电 5GW。 光伏发电力争实现用户侧平价上网。从装机规模来看,截至 11M2017,我国总装机规模达 1679GW, 2020 年目标为 2000GW,2018-2020 年 CAGR 达 6.0%。从装机结构来看,我国目前以及 2020 年依旧是火电为主体,11M2017 为 64.8%,至 2020 年将微降至 60.5%。 水电为装机占比第二大的电力种类, 11M2017为 17.6%,至 2020 年将微升至 19.0%。

我国装机容量分类型占比(截至 11M2017)

数据来源:公开资料整理

我国装机容量分类型占比(截至 2020)

数据来源:公开资料整理

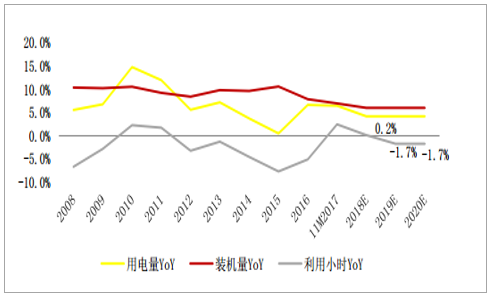

3. 2018-2020 年电力供需情况好转

综合上文,从电力供需来看: 2018-2020 年我国全社会用电量有望保持 4.2%的 CAGR,装机量保持 6.0%的 CAGR,总体装机增速依然高于用电增速,电力市场供需要好于 2012-2015 年,但仍供过于求。 水电作为清洁优先上网竞争力强的电源,电力供需好转将优先利好水电。

我国用电量、装机量及利用小时 YoY 情况

数据来源:公开资料整理

二、水电: 清洁优先上网、电价成本低,竞争力强

1. 水电优势明显

水电与其他电力相比的主要优势为:清洁环保、优先上网、电价较低和成本低廉。清洁环保: 水电是将河流、湖泊或海洋等水体所蕴藏的水能转变为电能的发电方式,是一种清洁环保的可再生能源,与火电相比不需要化石能源作为燃料,也不会对环境造成污染。优先上网: 根据 2012 年国家发改委发布的《节能发电调度办法(试行)》 , 无调节能力的水能、风能、太阳能、海洋能等可再生能源发电机组享有优先上网的权利。我国主要电力种类的上网顺序为:水=风=光>核>火电。电价较低:比较 2016 年各电力的上网电价,水电为 0.2~0.4 元/kWh,低于火电的 0.3~0.5 元/kWh、核电的 0.43 元/kWh,更显著低于风电的 0.51~0.61 元/kWh 和光伏的 0.85~1.1 元/kWh。成本低廉: 水电的运营成本主要由固定成本构成, 2016 年水电行业平均为 0.1~0.15 元/kWh,相对比较稳定且显著低于其他电力种类。伴随着煤炭行业去产能,火电燃料成本不断上升, 2016 年火电度电成本为 0.25~0.4 元/kWh 左右且 2017 年依然维持在高位。

2. 水电行业盈利驱动因素

从收入端来看,水电公司的营收=发电量*上网电价。发电量=装机容量*利用小时,利用小时主要由来水量决定。 常规水电站的装机容量计算公式=8*Q*H。其中 Q 是每秒来水量,即动能。 H 是水流落差,即势能。 8 为调节系数,按电站设计运行方式不同在 7~9 之间调整。数值越大,代表其发电特性偏向均衡。因此,水流量和落差为控制电站装机规模的关键。水电机组利用小时和流域来水量高度相关,参照下图长江电力的三峡电站利用小时与长江流域平均流量。 一个水电站的理论发电量主要取决于所处流域的资源禀赋。我国主要水电基地的流域开发归属权主要分配给了五大发电集团以及三峡集团等行业龙头,因此政策层面决定了每个公司运营水电机组的盈利能力。

水电行业盈利驱动因素

数据来源:公开资料整理

水电上网电价有三种定价机制: 1. 成本加成电价:适用于 2004 年以前投产的水电站及 2009 年后新投产的大中型水电站。 2. 标杆电价: 2004 年以后在 10 个水电装机容量比较大的地区推行,在2009 年后暂停,在 2014 年发改委规定标杆电价依然是水电上网电价的主要形式。 3. 落地端倒推电价,适用于 2014 年 2 月后投产的跨省区送电的水电站。 落地端倒推电价适用的主要水电站也包括一些 2014 年 2 月之前投产的大型水电机组,如长江电力的三峡、向家坝、溪洛渡水电站和华能集团的澜沧江洛扎渡水电站。 落地端倒推电价主要是为了保障外送水电的经济效益,也侧面反映了大型发电集团/水电厂与定价部门议价时拥有更大的话语权。

从成本端来看:我们测算了四家水电上市公司:长江电力、桂冠电力、川投能源、黔源电力的2012-2016 年营业成本拆分。 发电成本中 70%左右为固定成本,其中 35-42%来自于折旧, 24-28%来自于财务费用, 4%来自于管理费用。 其中折旧和财务费用(大部分使用于在建项目)均由水电工程造价决定,因此水电前期投资为成本端的关键因素。

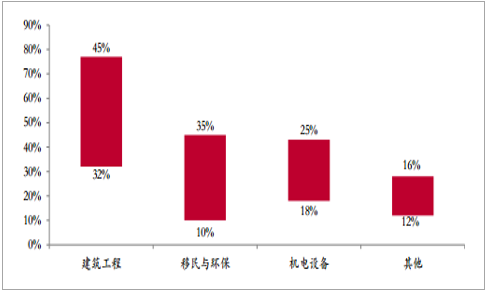

目前,中国水电的建设成本其主要由以下几部分构成。1. 永久性建筑工程(例如大坝、溢洪道、输水隧洞等),约占总成本的 32%~45%。2. 库区移民安臵费、水库淹没损失补偿费、以及环保费用等, 约占 10%~35%。 移民费用是中国水电的重要支出,因为各个水电站情况条件不一样,因此数值浮动较大。3. 机电设备的购臵和安装费,约占 18%~25%。4. 临时工程(施工队伍的房建投资和施工机械的购臵费),约占 14%~20%。

中国水电的建设成本

数据来源:公开资料整理

3. 营收端: 利用小时、电价较稳定

(1) 水电利用小时相对稳定

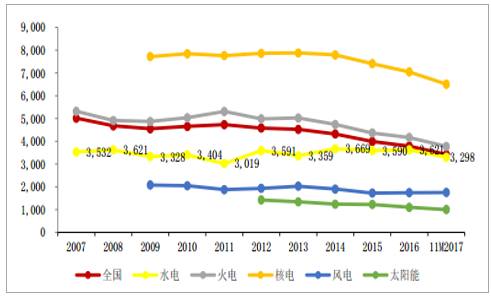

受用电需求减缓及发电装机增速较快的影响, 2007 年以来我国发电机组利用小时逐步下行。由2007 年的 5011 小时下滑 24.5%至 3785 小时。 其中火电和核电的利用小时下滑比较明显,火电由2007 年的 5316 小时下滑至 2016 年的 4165 小时;核电由 2009 年的 7716 小时下滑至 2016 年的6504 小时。 2007-2016 年,水电利用小时相对稳定,在 3000-3700 小时区间波动。电改 9 号文提出有序放开发用电,中短期内利空火电。 对于存量煤电机组, 2017 年有序缩减发用电计划, 2018 年以后逐步扩大市场化电量比例;对于电改 9 号文发布后核准的煤电机组,原则上不再安排发电计划。 水电作为优先上网的清洁能源, 不存在政策层面的利空。 各水电机组利用小时主要由各地的降水量和流域来水量决定。

全国电力分类型利用小时

数据来源:公开资料整理

(2)电价相对稳定,大型外送水电电价有望上涨

电价方面我们在上文已有提及, 其中落地端倒推电价适用于 2014 年 2 月后投产的跨省区送电的大型水电站。 主要适用于长江电力、华能水电、国投电力、川投能源和三峡集团(长江电力母公司)的部分机组。落地端倒推电价公式为: 水电上网电价 = 落地火电标杆电价- 电网输配费。 煤电联动将使各地火电标杆电价上调,此外随着电改不断推进电网输配费将进一步下调,大型外送水电电价有望上涨。

落地端火电标杆电价上调:2017 年 6 月,国家发改委发布《关于取消、降低部分政府性基金及附加,合理调整电价结构的通知》, 取消向发电企业征收的工业企业结构调整专项资金,将国家重大水利工程建设基金和大中型水库移民后期扶持基金征收标准各降低 25%, 要求各省市利用基金降低空间上调燃煤标杆电价。预计全国火电标杆电价的上调幅度为 1.29 分/千瓦时。 长江电力的溪洛渡右岸送广东电价上调 0.25 分/千瓦时,向家坝送上海电价上调 1.07 分/千瓦时,与落地端火电标杆电价上调幅度一致。2016 年 1 月,国家发改委印发《关于完善煤电价格联动机制有关事项的通知》(以下简称《通知》),完善后的煤电价格联动机制自 2016 年 1 月 1 日起开始实施。 《通知》规定,煤电价格实行区间联动, 煤电价格联动机制电价调整的依据是中国电煤价格指数。 受煤炭行业去产能及 276 个工作日法严格执行,叠加用电需求的回暖, 2016 年 5 月份以来电煤价格指数上涨迅速。 我们判断,在现行煤炭去产能, 火电行业业绩下滑严重、 用电量回暖的大环境下,煤价将继续维持在高位,因此煤电标杆电价依然有上行空间。 2018 年煤电联动带来的调价在 0.5-1.0 分/千瓦时。

2014-2017 年发改委电煤价格指数-全国平均

数据来源:公开资料整理

电网输配费下调:电改 9 号文同时提及改革和规范电网企业运营模式。电网企业不再以上网电价和销售电价价差作为收入来源,按照政府核定的输配电价收取过网费。确保电网企业稳定的收入来源和收益水平。规范电网企业投资和资产管理行为。 截至 2016 年末输配电价改革实现省级电网全覆盖,初步建立了科学、规范、透明的电网输配电价监管框架体系。交易机构组建工作基本完成,为电力市场化交易搭建了公平规范的交易平台。截至 2017 上半年,发改委已批复输配电价水平的第一批、第二批共18 个省级电网及深圳电网,累计核减电网准许收入 300 多亿元,降价空间全部用于降低工商业电价水平。 随着电改的不断推进,电网输配费有望进一步下调。

4. 成本端: 水电发电成本较低,竞争力强

美国能源信息署发布的 2015 年能源展望对各类型机组做了平准化度电成本测算。 平准化度电成本(LCOE, Levelized Cost of Energy),就是对项目生命周期内的成本和发电量进行平准化后计算得到的发电成本,即生命周期内的成本现值/生命周期内发电量现值。 2020 年投产机组中,水电机组每兆瓦时成本为 83.6 美元,低于传统煤电的 95.2 美元和传统燃气的 141.6 美元,处于所有机组的较低水平。

美国各类型机组平准化度电成本(2020 年投产机组, 美元/兆瓦时)

电厂类型 | 利用率(%) | 平准化资本成本 | 固定成本 | 变动成本(包含燃料) | 配售电网投资 | 合计平准化度电成本 |

传统煤电 | 85 | 60.4 | 4.2 | 29.4 | 1.2 | 95.2 |

先进煤电 | 85 | 76.9 | 6.9 | 30.7 | 1.2 1 | 15.7 |

传统燃气 | 30 | 40.7 | 2.8 | 94.6 | 3.5 | 141.6 |

先进燃气 | 30 | 27.8 | 2.7 | 79.6 | 3.5 | 113.6 |

先进核电 | 90 | 70.1 | 11.8 | 12.2 | 1.1 | 95.2 |

地热 | 92 | 34.1 | 12.3 | - | 1.4 | 47.8 |

生物质能 | 83 | 47.1 | 14.5 | 37.6 | 1.2 | 100.4 |

风能 | 36 | 57.7 | 12.8 | - | 3.1 | 73.6 |

海上风能 | 38 | 168.6 | 22.5 | - | 5.8 | 196.9 |

光伏 | 25 | 109.8 | 11.4 | - | 4.1 | 125.3 |

太阳热能 | 20 | 191.6 | 42.1 | - | 6 | 239.7 |

水电 | 54 | 70.7 | 3.9 | 7 | 2 | 83.6 |

数据来源:公开资料整理

我们同时测算了不同类型机组的度电成本,以 2017 上半年为例,长江电力和桂冠电力的度电成本分别为 0.149 元/千瓦时和 0.168 元/千瓦时,显著低于火电的 0.42-0.49元/千瓦时、风电的 0.31-0.33元/千瓦时和核电的 0.23-0.26 元/千瓦时。

我国各类型发电机组度电成本

元/千瓦时 | 2015 | 2016 | 1H2016 | 1H2017 |

火电 | ||||

华能国际 | 0.318 | 0.327 | 0.281 | 0.481 |

华电国际 | 0.312 | 0.319 | 0.285 | 0.428 |

水电 | ||||

长江电力 | 0.125 | 0.061 | 0.177 | 0.149 |

桂冠电力 | 0.126 | 0.125 | 0.113 | 0.168 |

风电 | ||||

龙源电力 | 0.406 | 0.379 | 0.341 | 0.329 |

华能新能源 | 0.459 | 0.368 | 0.315 | 0.316 |

核电 | ||||

中广核电力 | 0.225 | 0.217 | 0.221 | 0.236 |

中国核电 | 0.249 | 0.275 | 0.271 | 0.259 |

数据来源:公开资料整理

5. 大型水电增值税政策落地,不确定性清除

根据财政部、国家税务总局发布的《关于大型水电企业增值税政策的通知》(财税[2014]10 号)的规定,装机容量超过 100 万千瓦的水力发电站(含抽水蓄能电站)销售自产电力产品,自 2013年 1 月 1 日至 2015 年 12 月 31 日,对其增值税实际税负超过 8%的部分实行即征即退政策;自2016 年 1 月 1 日至 2017 年 12 月 31 日,对其增值税实际税负超过 12%的部分实行即征即退政策。市场此前虽有预期优惠能够延续,但依旧对政策的不确定性有所担心。 2017 年 9 月国家能源局发布《关于减轻可再生能源领域涉企税费负担的通知》 ,明确了单个项目装机容量 5 万千瓦及以上的水电站销售水力发电电量,增值税税率按照 13%征收;超过 100 万千瓦的水电站(含抽水蓄能电站)销售自产电力产品,自 2018 年 1 月 1 日至 2020 年 12 月 31 日,对其增值税实际税负超过12%的部分实行即征即退政策。 此前的政策增值税退税对于大型水电企业来说金额较大, 2016 年占到水电企业税前利润的 6%-11%。此次征求意见稿明确大型水电企业增值税退税还将持续 3 年,而且将水电增值税率定为 13%,即使优惠到期后也只增加 1 个百分点的税负,基本消除了政策性的不确定性。

相关报告:智研咨询发布的《2018-2024年中国水电行业市场行情动态及投资前景预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国水电行业发展现状调查及市场分析预测报告

《2025-2031年中国水电行业发展现状调查及市场分析预测报告》共十四章,包含中国水力发电重点企业经营状况分析,水电行业投融资分析,2025-2031年水电行业前景趋势分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询