本文核心关键词:草甘膦产业政策、草甘膦生产工艺、草甘膦市场供需、草甘膦竞争格局、草甘膦发展趋势

一、草甘膦相关概述

草甘膦又称草干膦、膦甘酸、镇草宁或农达,是一种内吸传导型广谱灭生性的有机磷除草剂。草甘膦主要施用于耐草甘膦的转基因玉米、大豆、棉花等作物,还可施用于果园、桑园、茶园、道路和林业等非耕地除草及稻田等少耕或免耕作物种植。

目前市场上灭生性除草剂品种主要有草甘膦、百草枯和草铵膦。尽管它们之间作用机制有所不同,但具有共同特点是对植物的伤害无选择性,在使用的一定范围内能够同时杀死杂草和作物。百草枯具有快速触杀杂草能力,但不能除根。草甘膦和草铵膦均是茎叶除草剂,可以长期控制杂草生长,但见效时间慢于百草枯。草铵膦在防治多年生恶性杂草方面优于草甘膦更强,但价格贵。

由于百草枯毒性较大,目前全球已有20多个国家禁止了百草枯的使用。2016年7月1日起,国内全面禁止了百草枯产品的使用和流通,仅保留企业产品出口。国内百草枯的逐步停止使用将为草甘膦等低毒高效产品让出市场空间,有利于草甘膦产品的需求增长。

草甘膦、百草枯、草铵膦对比分析

资料来源:智研咨询整理

二、草甘膦行业政策环境

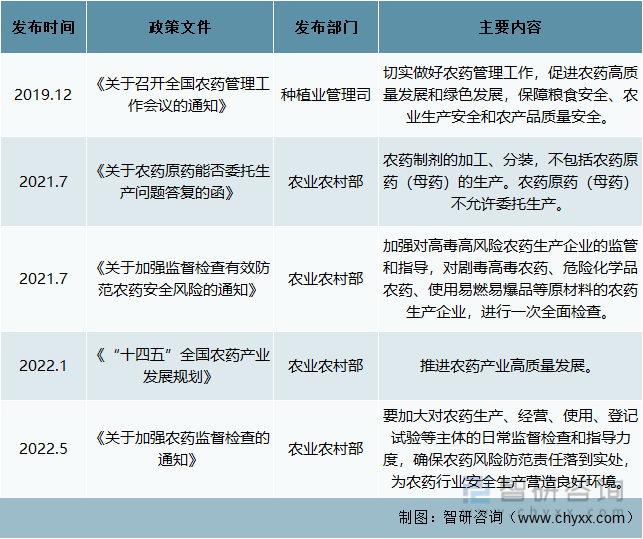

(一)国家政策为草甘膦行业安全生产营造良好环境

近年来,我国相关部门发布了一系列政策规范农药行业的发展。如2022年5月,农业农村部发布的《关于加强农药监督检查的通知》提到,要加大对农药生产、经营、使用、登记试验等主体的日常监督检查和指导力度,确保农药风险防范责任落到实处等,为草甘膦行业安全生产营造了好环境。

农药相关政策

资料来源:智研咨询整理

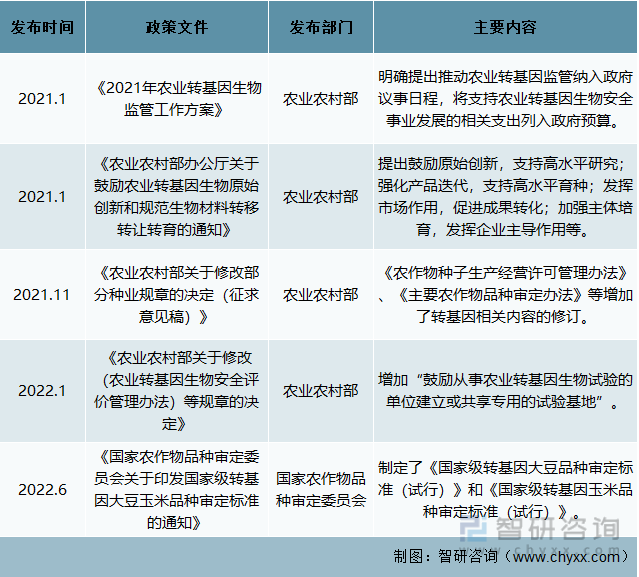

(二)国家支持转基因作物研究拉动草甘膦需求

发展转基因是我国重大战略决策,国家支持转基因作物研究。近年来颁布了《2021年农业转基因生物监管工作方案》、《农业农村部办公厅关于鼓励农业转基因生物原始创新和规范生物材料转移转让转育的通知》等一系列政策推动转基因作物行业的发展。未来,伴随国内转基因作物的推广,对草甘膦的需求量或将增加。

转基因作物相关政策

资料来源:智研咨询整理

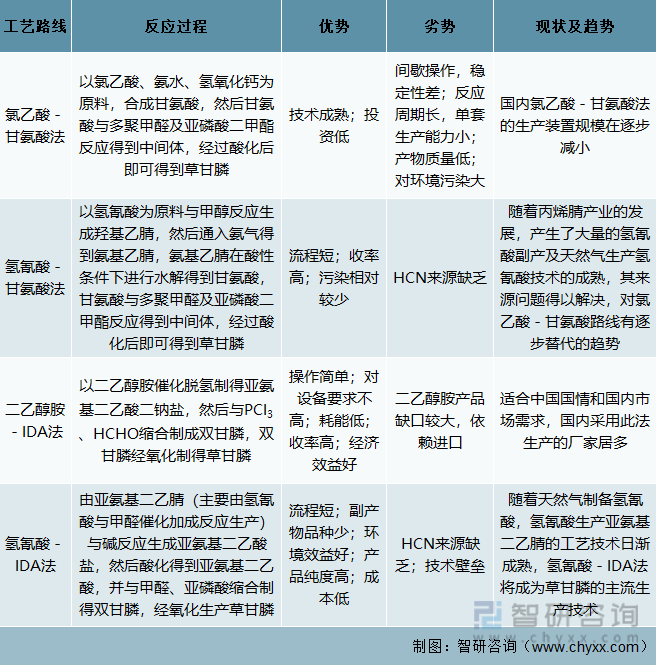

三、草甘膦生产技术路线

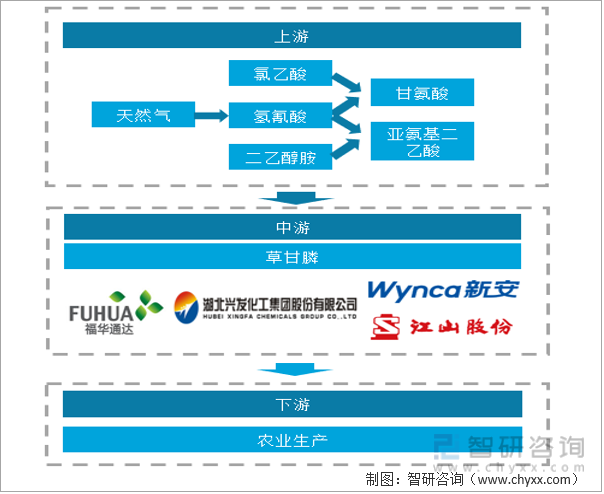

目前草甘膦的工业化生产主要包括甘氨酸法和IDA(亚氨基二乙酸)法两大路线。根据起始原料的不同,甘氨酸法包括氯乙酸法和氢氰酸法两条路线,IDA法包括二乙醇胺法和氢氰酸法两条路线。

甘氨酸法生产路线在我国应用较早,技术较为成熟,目前是我国草甘膦的主要生产路线,但是其存在着产品杂质多、环境污染大等劣势,未来或将被IDA生产工艺取代。

由于我国二乙醇胺产能不足,主要依赖于进口,随着国际油价的上涨,该原料将成为制约二乙醇胺-IDA法工艺进一步发展的主要因素。随着天然气制备氢氰酸,氢氰酸生产亚氨基二乙腈的工艺技术日渐成熟,氢氰酸-IDA法生产工艺将成为草甘膦的主流生产技术。

草甘膦不同生产路线比较

资料来源:智研咨询整理

四、草甘膦发展现状分析

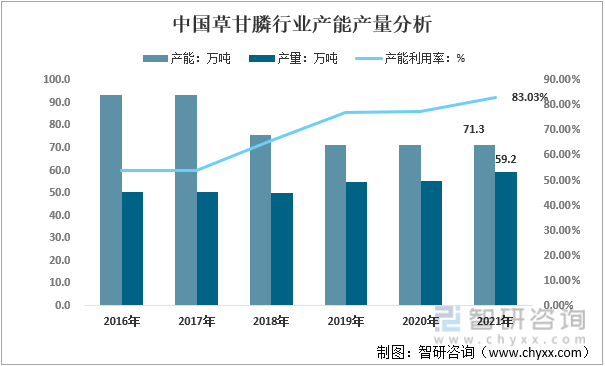

(一)草甘膦产能下滑明显,同时产能利用率不断上升

2016年来,我国供给侧改革的推进加上严厉的环保督察行动,多家环保不达标、产能落后的中小草甘膦生产企业陆续关停退出,2021年我国草甘膦产能为71.3万吨,与2009年103万吨相比下滑了31.7万吨,行业集中度提高明显。同时,草甘膦产能利用率不断上升,2021年草甘膦产量59.2万吨,产能利用率达83.03%,行业发展趋势向好。

2016-2021年中国草甘膦产能产量分析

资料来源:智研咨询整理

内容摘自智研咨询发布的《2022-2028年中国草甘膦行业市场全景评估及投资机会分析报告》

(二)草甘膦大量出口至海外

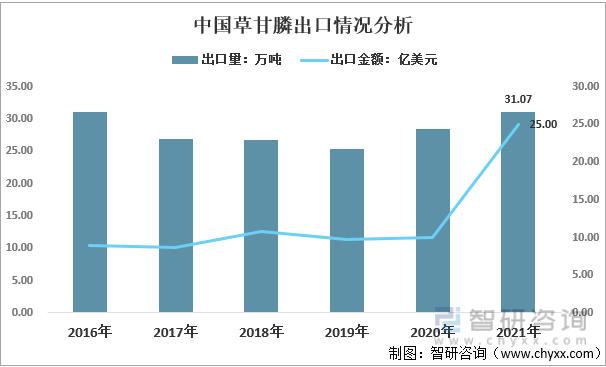

我国是草甘膦生产第一大国,加上草甘膦的需求与转基因作物种植面积强相关,而目前转基因作物种植面积主要分布在美国、巴西、阿根廷、加拿大、印度等海外国家,因此国内草甘膦大量出口至海外市场。2019年,受中美贸易摩擦、气候、禁限用加大等因素影响,全球草甘膦需求减少,我国草甘膦出口量也有所减少。不过,在疫情之下,全球粮食安全被高度关切,刺激了巴西、阿根廷等粮食生产大国的农资需求,草甘膦国际需求出现了恢复性增长。2021年我国草甘膦出口量为31.07万吨,出口金额为25亿美元。

2016-2021年中国草甘膦出口情况分析

资料来源:智研咨询整理

(三)受供需两端影响,2021年草甘膦价格大幅上涨

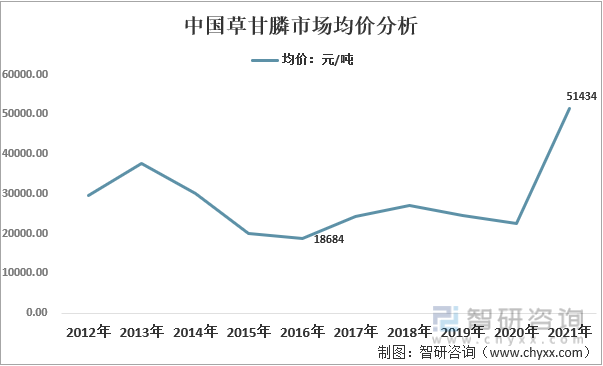

由于后期环保力度减弱,中小企业复产,加上2012-2013年草甘膦价格的上涨刺激国内草甘膦企业产能扩张,供给大幅扩张导致2014年起草甘膦价格开始下跌,直到2016年最低为18684元/吨。随后,在低库存、低开工、环保趋严及海外需求旺季带来之时,价格开始反弹。进入2021年,疫情引发的粮食安全担忧助推了全球大宗农产品的需求强劲,草甘膦需求增长显著,加上在库存低位运行的背景下,草甘膦产能得到控制,导致草甘膦价格大幅上涨,达到51434元/吨。

2012-2021年中国草甘膦市场均价分析

资料来源:智研咨询整理

五、草甘膦产业链分析

不同工艺生产草甘膦所需的原材料有所不同,甘氨酸法生产原材料主要有氯乙酸、氢氰酸、多聚甲醛、甲醇等,IDA法生产原材料主要有二乙醇胺、氢氰酸、甲醛、三氯化磷等。

草甘膦下游主要应用于农业生产,特别是耐草甘膦的转基因玉米、大豆、棉花等作物。现阶段,北美转基因作物种植面积增速正在放缓,但发展中国家转基因作物种植面积还有增长的空间,从长期看,这将推动草甘膦需求的增长。

草甘膦产业链结构

资料来源:智研咨询整理

六、草甘膦行业竞争格局分析

受供给侧改革、环保督察等影响,行业整合大势己定,生产企业数量不断缩减,行业格局向好。现阶段我国草甘膦行业内主要企业有兴发集团、福华通达、新安化工、江山股份等。其中,兴发集团国内草甘膦行业龙头,现有草甘膦产能18万吨,占比达25.24%,生产工艺为甘氨酸法。福华通达草甘膦产能位居第二,为15.3万吨,占比21.46%,生产工艺为甘氨酸法。

2021年中国草甘膦企业产能情况

资料来源:智研咨询整理

七、草甘膦行业发展趋势分析

1、需求将持续向好

一方面,全球极端天气的持续和新冠疫情加剧了全球粮食供给体系的不稳定性和不确定性,粮食安全重要性凸显,草甘膦国际需求有望增强;另一方面,我国大豆、玉米等粮食供给高度依赖进口,为满足不断增长的粮食需求,保障粮食安全问题,我国对转基因作物的需求应运而生,近年来我国的转基因产品审批明显加快。此外,我国不断增长的果园、茶园种植面积也将拉动草甘膦的需求。

2、行业整合持续推进,迈向寡头格局

环保约束下,草甘膦行业新增产能受限,行业进入存量博弈的阶段。长远来看,在产业成熟、迭代升级、品牌稳定等多股力量的推动下,走向寡头格局对草甘膦行业而言是大势所趋。未来的草甘膦市场,将会呈现龙头竞争加剧,中小企业无法进入的趋势。

3、复配混合的多元化

复配混合有利于增加产品的效果,提高产品的见效速度。如草甘膦与二甲四氯、二四滴酸、氯氟吡氧乙酸异辛酯等激素类除草剂混用,不但对阔叶杂草增效提速不说,还大幅提升了让草甘膦的性价比。

4、向环保剂型的转变

鉴于农业执法部门已明确规定禁止含量低于30%的草甘膦销售使用,而对于环保要求及差异化的追求,更多的草甘膦向高含量、粉剂或颗粒剂型演变。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国草甘膦行业市场全景评估及投资机会分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国草甘膦行业市场全景评估及投资机会分析报告

《2022-2028年中国草甘膦行业市场全景评估及投资机会分析报告》共十章,包含中国草甘膦产业优势企业经营数据统计分析,2022-2028年中国草甘膦产业发展趋势预测分析,2022-2028年中国草甘膦产业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国草甘膦行业重点企业对比分析:兴发集团VS新安股份[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)