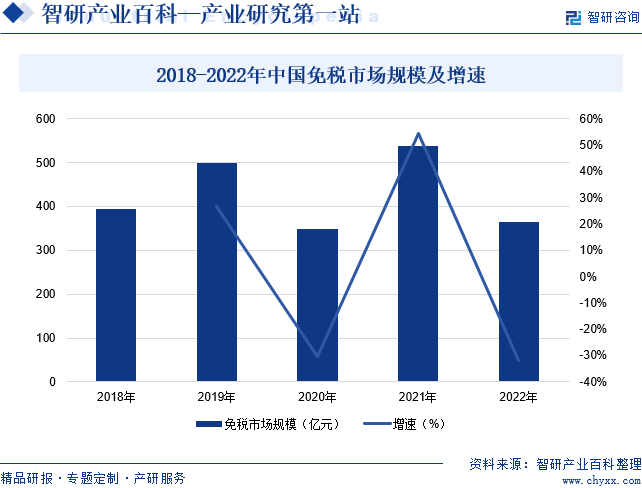

摘要:2018-2019年,中国免税市场保持较好的增长态势,增长速度超过30%。2021年中国免税市场规模达到历史高峰,为537.30亿元,同比增长54.52%。2022年中国免税市场规模仅为365.31亿元,同比下降32.01%,主要是旅游业受到冲击,客流量大幅减少,进而影响免税行业的市场规模。未来,随着国内经济的稳步恢复以及政策的不断利好,我国免税行业的市场规模有望呈现增长趋势。

一、定义及分类

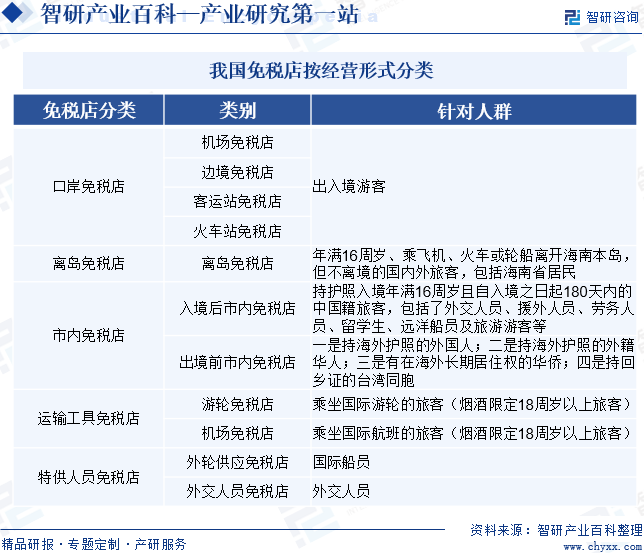

免税是指国家为实现一定的政治经济政策,给某些纳税人或征税对象的一种鼓励或特殊照顾。减税是从应征税款中减征部分税款;免税是免征全部税款。免税购物免去的税种通常是进口环节的关税、消费税和增值税,且一般都有场景限制。目前,我国免税店按照经营形式可分为口岸免税店、离岛免税店、市内免税店、运输工具免税店以及特供人员免税店。

二、行业政策

2000年以来,我国免税行业进入了规范性发展阶段,国家对免税行业实行了更加严格和规范的监管政策。2023年3月,海关总署、财政部、税务总局印发《关于增加海南离岛免税购物“担保即提”和“即购即提”提货方式的公告》,提出离岛旅客凭有效身份证件或旅行证件和离岛信息在海南离岛免税商店(不含网上销售窗口)购买免税品时,除在机场、火车站、码头指定区域提货以及可选择邮寄送达或岛内居民返岛提取方式外,可对单价超过5万元(含)的免税品选择“担保即提”提货方式,可对单价不超过2万元(不含)且在本公告附件清单内的免税品选择“即购即提”提货方式。2024年1月,财政部、海关总署、税务总局印发《关于横琴粤澳深度合作区个人行李和寄递物品有关税收政策的通知》,提出要对经“一线”进入合作区的个人行李和寄递物品,以自用、合理数量为限且符合有关管理规定,除国家法律、行政法规明确规定不予免税的外,海关予以免税放行。免税放行后的个人行李和寄递物品,可以正常消费使用。

三、发展历程

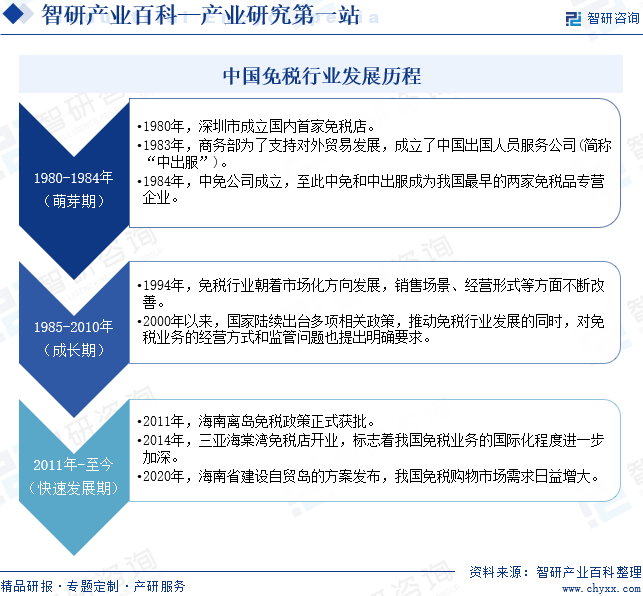

我国的免税行业起源于1979年,国务院批准了原国家旅游局提交的《关于开办免税品销售业务的请示报告》,同意由其所属中国旅游服务公司统一管理免税品销售业务,办理组织货源。我国免税行业的发展历程共经历了三个阶段,分别是1980-1984年的萌芽期、1985-2010年的爆发期和2011年至今的创新期。1983-1984年,我国最早的两家免税店专营企业中国出国人员服务公司(简称“中出服”)和中国免税公司(简称“中免”)成立。步入21世纪后,我国政府不断出台有关政策文件对免税行业发展做出明确的指导规划意见。2011年,海南离岛免税政策正式获批,海南省成为全国首个可以离岛不离境消费免税商品的地区。

四、行业壁垒

1、市场准入壁垒

当前免税市场的参与者均为具有长期行业经营历史的国有企业。对免税项目的投标需要经过综合评估,包括门店布局设计、营销和客户服务策略、业务计划和品牌介绍。与拥有丰富免税业务经验的成熟企业相比,新进入免税行业的企业难以提供全面且可获利的业务计划。

2、供应壁垒

免税业务通常吸引较高端品牌,尤其是精品品牌。这些品牌通常只和成熟的免税品运营商进行业务合作。免税经营者通常需要拥有良好的声誉和大量的采购订单,以取得与品牌方的议价能力。此外,免税业务需要稳定的供应来满足客户需求,这需要强大的供应能力和丰富的供货商资源。因此,新进入免税行业的企业具有较强的供应壁垒。

3、政策与监管壁垒

为了确保国家财政收入的稳定、维护市场秩序和保障消费者权益,免税业务必须经过国务院或其授权的政府部门的批准。免税品经营受财政部、商务部、文化和旅游部、海关总署、国家税务总局等政府部门监管。因此,新进入免税行业的企业具有较强的政策与监管壁垒。

五、产业链

1、行业产业链分析

免税行业产业链上游主要是免税商品的供应,包括香水、化妆品、衣服、箱包等免税商品。产业链中游为免税商品的流转环节,包括免税业运营商和免税商店,免税业运营商负责链接供应商和免税商店;免税商店则是销售渠道,设立在机场、边境口岸、市内等地点。产业链下游主要是免税商品的销售对象,主要包括出入境旅客、离岛旅客和特供人群。

范思哲(中国)商业有限公司

范思哲(中国)商业有限公司  普丝(上海)香水化妆品有限公司

普丝(上海)香水化妆品有限公司  上海黎甘香水化妆品有限公司

上海黎甘香水化妆品有限公司  纪梵希(上海)商贸有限公司

纪梵希(上海)商贸有限公司  圣罗兰化妆品(深圳)有限公司

圣罗兰化妆品(深圳)有限公司  克丽丝汀迪奥商业(上海)有限公司

克丽丝汀迪奥商业(上海)有限公司  乔治阿玛尼(上海)商贸有限公司

乔治阿玛尼(上海)商贸有限公司  香奈儿(中国)贸易有限公司

香奈儿(中国)贸易有限公司  广东骆驼服饰有限公司

广东骆驼服饰有限公司  范思哲(中国)商业有限公司

范思哲(中国)商业有限公司  普拉达时装商业(上海)有限公司

普拉达时装商业(上海)有限公司  泰州市云泰织造有限公司

泰州市云泰织造有限公司  蔻驰贸易(上海)有限公司

蔻驰贸易(上海)有限公司  乔治阿玛尼(上海)商贸有限公司

乔治阿玛尼(上海)商贸有限公司  广东威豹实业有限公司

广东威豹实业有限公司  海南阳羡箱包零售有限公司

海南阳羡箱包零售有限公司

2、行业领先企业分析

(1)中国免税品(集团)有限责任公司

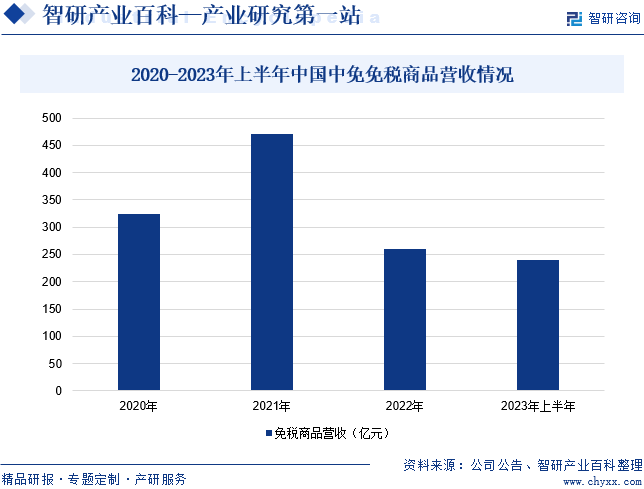

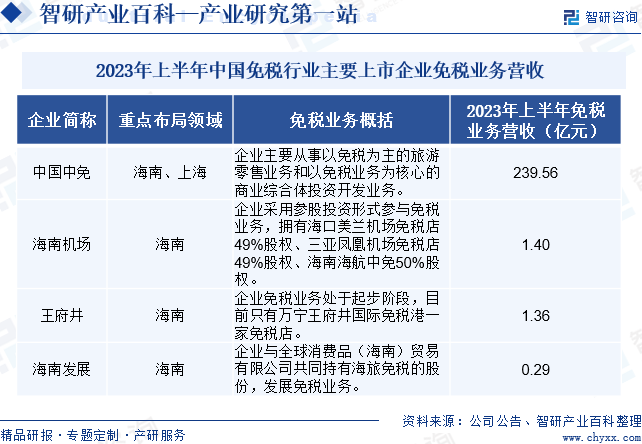

中国免税品(集团)有限责任公司主要从事以免税为主的旅游零售业务,包括烟酒、香化、精品、服饰、电子产品等免税商品的批发、零售等业务。此外,企业还从事以免税业务为核心的商业综合体投资开发业务。企业下属全资子公司中免公司、中免投资公司分别负责公司的免税业务、旅游目的地商业综合体投资开发业务。2023年上半年,企业紧抓消费全面复苏和出入境政策放开的机遇,同时秉承“诚信经营、优质服务”理念,持续推进业务布局优化和结构调整,推动资源向主业集中,企业核心竞争力持续增强,主营业务稳步发展。据统计,2023年上半年,企业免税商品营收同比增长47.89%至239.56亿元。

(2)海南机场设施股份有限公司

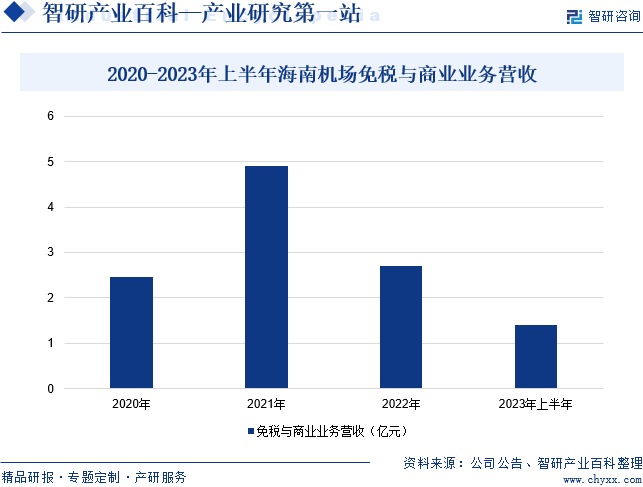

海南机场设施股份有限公司成立于1993年,并于2002年在上海证交所成功上市。企业主要经营机场管理业务、免税与商业业务、房地产业务以及物业管理业务。在免税及商业业务中,企业主要向中免凤凰机场免税店提供机场场地租赁,向中免海口日月广场免税店、海控全球精品免税城提供日月广场场地租赁,从而产生租金收入。同时,企业也参股美兰机场免税店、凤凰机场免税店等离岛免税运营主体,及海南海航中免等口岸免税运营主体,产生投资收益。据统计,2023年上半年,企业免税与商业业务营收达到1.4亿元。2023年上半年,企业整体离岛免税租赁面积7.19万平方米,其中包含自持物业提供场地租赁面积5.4万平方米、参股投资公司租赁面积1.79万平方米。

六、行业现状

2018-2019年,中国免税市场保持较好的增长态势,增长速度超过30%。2021年中国免税市场规模达到历史高峰,为537.30亿元,同比增长54.52%。2022年中国免税市场规模仅为365.31亿元,同比下降32.01%,主要是旅游业受到冲击,客流量大幅减少,进而影响免税行业的市场规模。未来,随着国内经济的稳步恢复以及政策的不断利好,我国免税行业的市场规模有望呈现增长趋势。

七、发展因素

1、有利因素

(1)政策不断利好

在国家对免税行业支持力度加大、政策红利增多的环境下,国内免税购买品种、购买额度上的限制不断放宽,促进免税品消费不断增长,对免税行业所处企业的免税业务形成利好趋势。从中长期看,我国经济长期向好的趋势没有改变,国民的高品质消费需求将不断释放,国内奢侈品市场将保持较高增速。在利好政策推动下,境外消费回流趋势进一步延续,加之海南岛免税市场潜力巨大,将为免税行业未来发展带来新的机遇,未来我国免税行业市场规模将保持持续扩张之势。

(2)消费升级带动免税行业发展

随着经济的发展和人们收入水平的提高,消费者的购买力不断增强,对高端商品的需求也在逐渐增加。高端商品往往代表着品质、精致和独特性,能够满足消费者对品质生活的追求和对品牌的认同感。而免税行业提供的商品往往以高端、奢侈品为主,免税行业不仅满足了消费者对品质和品牌的追求,还提供了丰富的商品选择和优质的购物体验。随着消费者对高端商品需求的增加,免税行业得以快速发展。

(3)旅游业繁荣促进免税行业发展

免税行业与旅游业之间存在着密切的关联,两者相互促进,共同繁荣。旅游业的繁荣为免税行业提供了广阔的市场空间,而免税行业也为旅游业增添了独特的吸引力。近年来,我国旅游业的发展带来了大量的游客流量,为免税行业提供了庞大的潜在消费者群体。随着我国旅游业的不断发展,免税行业将继续受益于旅游业的增长,迎来更加广阔的发展前景。

2、不利因素

(1)免税零售牌照稀缺

由于免税行业的经营业务涉及免税商品的监管、国家税收的征缴、外汇管理等多方面的问题,具有一定的行业特殊性,我国免税行业为国企主导的特许经营模式。根据现行规定,除了经国务院批准有权经营免税商品销售的企业外,其他企业和个人不得经营免税销售业务。这些政策为具备经营权的免税企业赋予了市场竞争中的相对优势地位,不仅造成免税店经营业务条块分割,而且造成除中免集团外,其他免税经营企业规模较小、管理粗放、竞争力不强的市场格局。

(2)免税商品供给有限,国内供给品种偏少

目前国内免税店以进境免税店、出境免税店为主,经营面积基本都在500平方米以下,经营品种主要集中在酒、香化产品、烟草、糖果、时装配饰等少数品类,不能满足市场需求变化。同时,我国商品进入免税店的渠道不畅通,我国本土商品缺乏从保税区直接进入免税店的途径。而韩国各大免税店都有为数众多的韩国本土商品柜台,销售韩国制造商品是免税店获得经营许可的前置条件。

(3)离境退税便利度不高,制约入境游客消费

当前,我国购物离境退税商店少,尽管随着离境退税政策在全国实施,我国具有离境退税资格的商店的数量不断增加,但目前仅为一千多家。与日本全国有4万家退税店相比,我国退税店数量远远不足,难以满足我国入境旅游市场需求。同时,我国退税渠道单一、退税手续繁琐。与巴黎、新加坡等地自助退税以及日本、韩国即刻退税制度相比,我国退税便利性不高。

八、竞争格局

目前,我国免税行业上市公司的业务大多集中布局在海南地区,中国中免通过子公司日上免税在上海地区也有业务分布。中国中免和王府井的免税业务范围包括免税业运营和经营免税店,海南机场参与免税业务的方式是参股投资免税店。从业绩表现来看,中国中免的业绩表现最为突出。2023年上半年,中国中免、海南机场、王府井免税业务营业收入分别为239.56亿元、1.4亿元和1.36亿元。

九、发展趋势

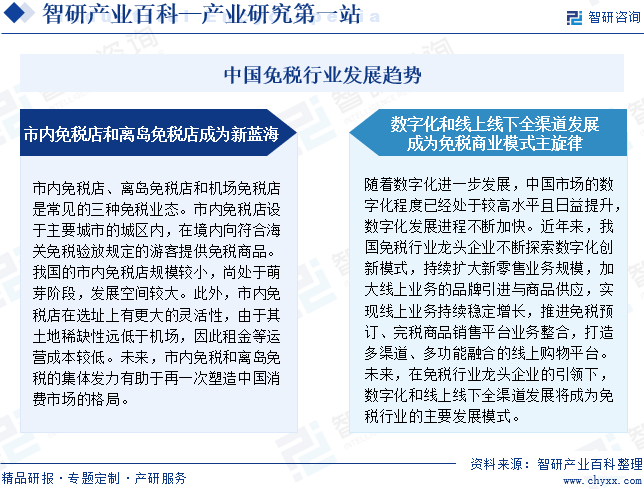

市内免税店、离岛免税店和机场免税店是常见的三种免税业态。市内免税店设于主要城市的城区内,在境内向符合海关免税验放规定的游客提供免税商品。我国的市内免税店规模较小,尚处于萌芽阶段,发展空间较大。此外,市内免税店在选址上有更大的灵活性,由于其土地稀缺性远低于机场,因此租金等运营成本较低。未来,市内免税和离岛免税的集体发力有助于再一次塑造中国消费市场的格局。此外,近年来,我国免税行业龙头企业不断探索数字化创新模式,持续扩大新零售业务规模,加大线上业务的品牌引进与商品供应,实现线上业务持续稳定增长,推进免税预订、完税商品销售平台业务整合,打造多渠道、多功能融合的线上购物平台。未来,在免税行业龙头企业的引领下,数字化和线上线下全渠道发展将成为免税行业的主要发展模式。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国免税行业市场现状简析:复苏不及预期,免税零售额再降[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

2023年中国免税行业市场现状简析:复苏不及预期,免税零售额再降[图]

2020年全球免税行业市场规模约202.97亿美元,2021年全球主要地区疫情开始缓步复苏,免税零售额有所回升,但随着2022年亚洲地区等主要免税消费地区疫情反复至整体免税消费额再度下降,2022年全球免税零售额月260.3亿美元,较2021年下降约18.62%。

![2022年中国免税行业全景速览: 市场规模持续扩张,全渠道发展成免税商业模式主旋律[图]](http://img.chyxx.com/images/2022/0728/019d39bc993572c484732320a16ba096baed879c.jpg?x-oss-process=style/w320)

2022年中国免税行业全景速览: 市场规模持续扩张,全渠道发展成免税商业模式主旋律[图]

2021年中国免税品销售收入达到481亿元,同比增长46.2%,相较2017年增加了182亿元。在常态化的疫情防控、出境游客回流及国内市场的强大支持下,预计2022年中国免税品市场规模将有望达到595亿元。

![2022年免税行业重点企业-中国中免分析:收入稳健增长,毛利率持续下降[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

2022年免税行业重点企业-中国中免分析:收入稳健增长,毛利率持续下降[图]

随着旅游产业的不断升级,各国特别是中国出境旅客人数逐年增加, 旅客购买能力不断增强,免税行业得到快速发展。中国中免免税业务收入逐年增长。