作为光伏系统中唯一智能化的设备,逆变器具有最大功率点追踪(MPPT)及孤岛效应保护等功能。逆变器只占系统总成本不到8%,却直接影响发电效率,运行稳定性和使用寿命。

逆变器按应用场景可分为集中式、组串式、集散式和微型逆变器。集中式逆变器应用于大型地面电站,输出功率通常在500KW以上;组串式逆变器在每个光伏组串(1-5kW)上安装逆变器完成MPPT追踪;集散式逆变器兼顾集中式“集中逆变”和组串式“分散MPPT跟踪”的特点;微型逆变器具备组件级(“MLPE”)最大功率点跟踪,功率小于等于1kW。传统的逆变是将所有的直流电全部串并联在一起,通过逆变器转成交流电接入电网,微型逆变器则对每块组件进行逆变。

集中式、组串式、微型三种逆变器综合比较

项目 | 集中式逆变器 | 组串式逆变器 | 微型逆变器 |

组件级别关断 | 不具备 | 不具备 | 具备 |

系统发电效率 | 一般 | 高 | 最高 |

分布式中小型工商业屋顶电站 | 不适用 | 适用 | 适用 |

分布式户用屋顶电站 | 不适用 | 适用 | 适用 |

最大功率跟踪对应组件数量 | 数量较多的组串 | 1-4个组串 | 单个组串 |

最大功率跟踪电压范围 | 窄 | 宽 | 宽 |

最大功率点MPPT跟踪 | 不适用 | 适用 | 适用 |

安装占地 | 需要独立机房 | 不需要 | 不需要 |

室外安装 | 不允许 | 允许 | 允许 |

资料来源:智研咨询整理

1995年组串式逆变器问世,当时的光伏电站容量仅为1~2kW左右。随着行业电站容量的扩大和对经济性的考虑,2002年以SMA为首的各大逆变器厂商相继推出了集中式逆变器,被广泛应用于地面电站。2013年以来,组串式逆变器技术进步,成本已经接近集中式逆变器,因组串式可以提供更好的灵活性,被越来越多的业主所接受。

德国老牌逆变器厂商SMA主打大功率逆变器,产品广泛应用于大型地面电站。Solar Edge和Enphase聚焦美国户用市场,市占率达到80%,主推微型逆变器和功率优化器。锦浪科技以组串式逆变器为主,是20kW以下细分赛道龙头。华为主推组串式逆变器,最低可覆盖功率达3kW。阳光电源主攻500kW以上集中式逆变器。

主要光伏逆变器企业进入市场时点梳理

进入时间 | 逆变器厂商 | 产品功率范围 | 2019年营收情况 |

1985 | SMA | 3kW-4.6MW | 72.9亿元 |

1997 | 阳光电源 | 3kW-3.4MW | 130.03亿元 |

2000 | 特变电工 | 60kW-2MW | 75.84亿元(2019年新能源产业收入) |

2005 | 锦浪科技 | 0.7kW-125kW | 11.39亿元 |

2006 | 正泰 | 3kW-1.5MW | 103.75亿元 |

2006 | SolarEdge | 1kW-100kW | 99.46亿元 |

2006 | Enphase | 235W-460W | 43.55亿元 |

2008 | 科士达 | 3kW-3600kW | 5.92亿元(2019年光伏逆变器及储能收入) |

2010 | 古瑞瓦特 | 1kW-630kW | 5.86亿元(2019出口) |

2011 | 固德威 | 0.7kW-80kW | 9.45亿元 |

2012 | 上能电气 | 3kW-3.125MW | 8.51亿元(2019年光伏逆变器收入) |

2013 | 华为 | 3kW-193kW | 35.2亿元(2019出口) |

资料来源:智研咨询整理

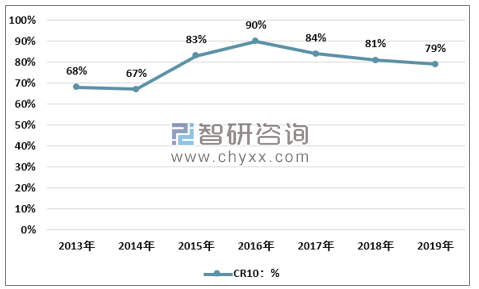

智研咨询发布的《2020-2026年中国光伏逆变器行业竞争格局及风险管控分析报告》指出:来自BNEF的数据表明,2019年全球逆变器产量为126GW,行业集中度从2016年开始呈现分散趋势,前五名光伏逆变器巨头企业市占率逐步降低。2019年全球光伏逆变器市场CR5为54%,比2017年市场CR5下降9%。可以看出,光伏逆变器市场竞争愈发激烈,新加入者和其他厂商在不断瓜分龙头企业占领的市场。我们认为未来随着行业技术进步,竞争格局优化,集中度将进一步提升。

2013-2019年全球前十大逆变器厂家市场份额

资料来源:BNEF、智研咨询整理

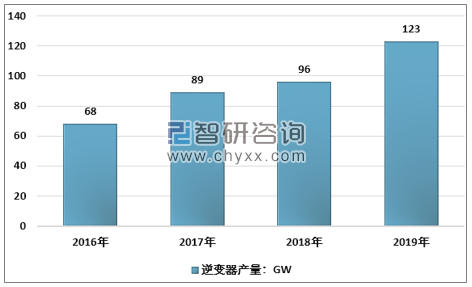

受益于分布式蓬勃发展和替换需求放量,预计2025年逆变器市场可达180亿美元。根据Wood Mackenzie数据,2019年全球逆变器出货量达到126.7GW,同比增长18%,营收达到85.9亿美元,同比增长15.5%。随着户用光伏的蓬勃发展,以及替换需求的不断放量,预计到2025年全球逆变器市场空间将达到300GW,对应营收180亿美元,前景广阔。

2016-2019年全球逆变器产量

资料来源:智研咨询整理

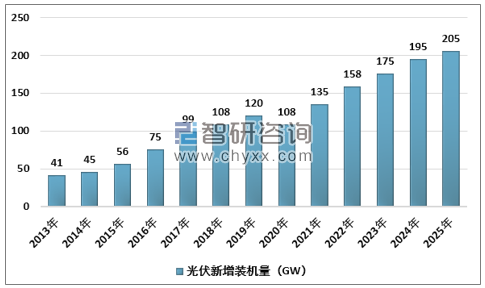

全球分布式市场蓬勃发展,2025年预计新增装机64GW。根据BNEF数据显示,2011-2019年全球新增光伏装机量CAGR为19.4%,2019年装机量达到120GW,其中分布式光伏34.1GW。2018年由于“531”光伏新政出台,淘汰落后中小企业产能,行业加速出清,国内新增光伏装机量同比下降16.4%。2019年光伏竞价政策出台较晚、项目建设时间短,国内光伏新增装机再度下降至30.1GW,同比下降32%,其中地面电站和工商业项目显著收缩,分布式光伏装机量上升。未来随着国内外疫情逐步稳定,产业复工复产,预计2025年光伏新增装机量可达到205GW。

20013-2025年全球光伏新增装机量及预测

资料来源:智研咨询整理

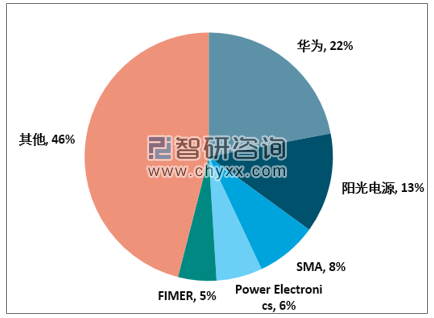

Wood Mackenzie数据显示,2019年全球逆变器的出货量为126.7GW,同比增长18%。其中Solar Edge排名第七,市占4%,2019年出货量达5.62GW,同比增长43.35%。按出货金额算,2019年全球逆变器销售额为85.86亿美元,同比增长15.5%。其中Solar Edge出货金额13.7亿美元,占比16%。可见Solar Edge销售单价明显高于行业平均水平。2019中国逆变器产量占到全球逆变器产量的60%左右,居全球第一。中国逆变器企业包括华为、阳光电源、上能电气、古瑞瓦特、锦浪科技、固德威、科士达等。

2019 年全球逆变器出货量格局

资料来源:Wood Mackenzie、智研咨询整理

2019 年全球逆变器出货金额格局

资料来源:Wood Mackenzie、智研咨询整理

光伏逆变器产业上游核心原材料为IGBT半导体元器件、IC半导体集成电路材料。其中IGBT元器件主要生产厂商为德国英飞凌公司(Infineon)和美国安森美半导体公司(ON Semiconductor),IC半导体主要生产厂商为美国德州仪器公司(TI)、意大利意法半导体公司(ST)和荷兰恩智浦公司(NXP)。

生产上述部件的国内生产商较少且与进口部件相比,产品稳定性,技术指标存在一定差异。

下游客户包括Sunrun、SunPower、Vivant、Segen、浙江正泰等光伏系统集成制造商。传统的销售模式当中,生产商将逆变品产品销售给客户之后便基本完成任务,售后工作以维修为主。但对于系统安装商而言,不同的项目因为选用的组件和安装条件都存在差异,系统安装商必须进行整体设计,若选择不当,可能会导致系统效能大幅下降。部分逆变器生产商将产品与组件捆绑销售,将配臵好的系统进行出售。

目前我国光伏逆变器仍以组串式为主,“组串式+关断”作为过渡方案。根据数据,组串式逆变器2019年占到市场份额的42%,预计2025年将增长到48%。从效率上来说,微型逆变器尚不如组串式和集中式逆变器,目前市场上以昱能科技为代表,采用“组串式+关断”作为过渡方案。

2016-2025年中国逆变器分类市场比重及预测

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国光伏逆变器行业市场运行格局及战略咨询研究报告

《2025-2031年中国光伏逆变器行业市场运行格局及战略咨询研究报告》共十七章,包含2023年中国光伏逆变器相关产业运行分析,2025-2031年中国光伏逆变器市场前景展望,2025-2031年中国光伏逆变器项目投资分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![专精特新专栏:某光伏逆变器企业顺利通过2024年江苏省专精特新中小企业认定[图]](http://img.chyxx.com/general_thumb/news/2.png?x-oss-process=style/w320)

![2023年中国光伏逆变器行业全景速览:行业市场景气度延续,市场规模有望持续扩张[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2023年中国光伏逆变器产业现状:国内外光伏需求大增带动产量和出口大幅度增长[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2022年中国光伏逆变器行业重点企业(阳光电源 vs锦浪科技vs固德威)对比分析:企业需重视研发创新[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)