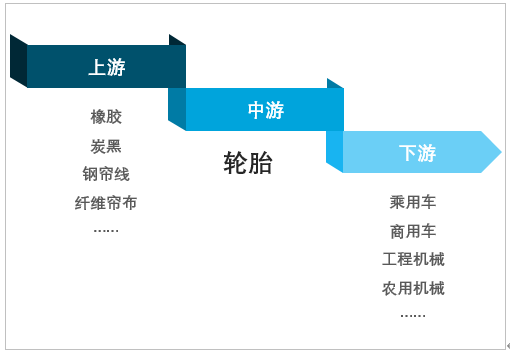

一、轮胎行业产业链

轮胎的主要生产工艺相似,主要包括密炼、零部件、成型、硫化和测试。上游原材料包括天然橡胶、合成橡胶、炭黑、钢帘线及纤维帘布。半钢轮胎的原料结构不同于全钢轮胎。半钢轮胎的天然橡胶含量较低,采用纤维和钢线作为骨架材料。根据金额,全球轮胎下游需求的75%左右来自替换需求,这与车辆拥有率和利用率有关,约25%来自与汽车生产相关的配套需求。

轮胎产业链

资料来源:智研咨询整理

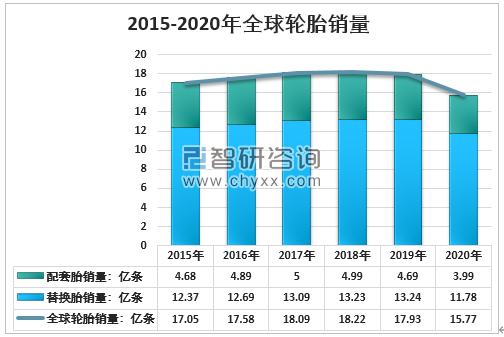

二、全球轮胎行业总销量

智研咨询发布的《2021-2027年中国轮胎行业产销情况分析及投资趋势预测报告》显示:轮胎市场按需求可分为配套市场和替换市场。配套市场,即配套新产的汽车,其需求量主要取决于下游车企的产量;替换市场指用于替换旧胎的轮胎需求,其需求量主要取决于目前的汽车保有量和轮胎的替换频率。全球替换胎销量占比提高,替换胎市场逐渐成为各大轮胎品牌的主战场。据米其林年报数据,2015-2020年全球轮胎销量分别为17.05/17.58/18.09/18.22/17.93/15.77亿条,其中替换胎销量分别为12.37/12.69/13.09/13.23/13.24/11.78亿条,替换胎销量占比始终保持在七成以上并逐步提高,2020年替换胎销量占比高达74.7%。

2015-2020年全球轮胎销量

资料来源:米其林、智研咨询整理

2015-2020年全球替换胎市场占比

资料来源:米其林、智研咨询整理

全球汽车产销进入低增长时期,配套胎市场增量或受限。自21世纪开始,全球汽车产销量迈入高速发展轨道,汽车保有量不断提升,汽车产销基数已经达到较高水平,汽车的产销或将进入一个短暂的调整期。从中国来看,我国经济从高速发展逐渐转到中高速发展,同时车辆购置税减半政策逐渐退出市场,消费者的购车意愿较低。中国作为全球最大的汽车产销市场,对全球汽车产销量影响重大。受中国汽车产销低增长影响,全球汽车产销或进入低速发展期,对应的轮胎配套市场未来增量有限且强依赖于汽车产销市场的复苏。

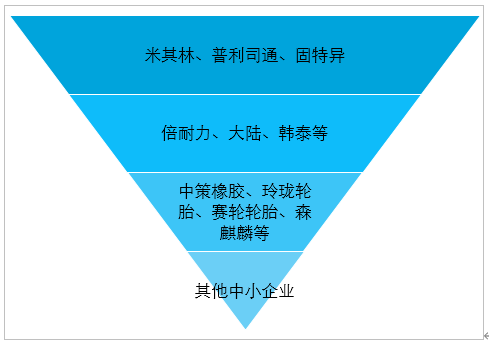

三、全球重点企业轮胎销售及兼并重组情况分析

全球轮胎行业寡头格局基本形成,三大巨头处于领先地位。轮胎行业经过多年发展已经进入成熟阶段,行业集中度较高,基本竞争格局已经形成。目前全球轮胎行业可以分为四个梯队:第一梯队为米其林、普利司通、固特异,三大巨头企业优势地位明显,销售额常年占据行业前三,其产品集中于高端乘用车、轻卡子午胎市场;第二梯队为大陆、倍耐力、韩泰等,其多供货于中高端乘用车、轻卡子午胎市场;第三梯队为新兴轮胎企业,包括中策橡胶、玲珑轮胎、赛轮轮胎、三角轮胎、森麒麟、正新等,其正在从中低端市场向中高端市场过渡;第四梯队以中小型轮胎民营企业为主,定位于低端市场。

全球轮胎企业梯队构成

资料来源:智研咨询整理

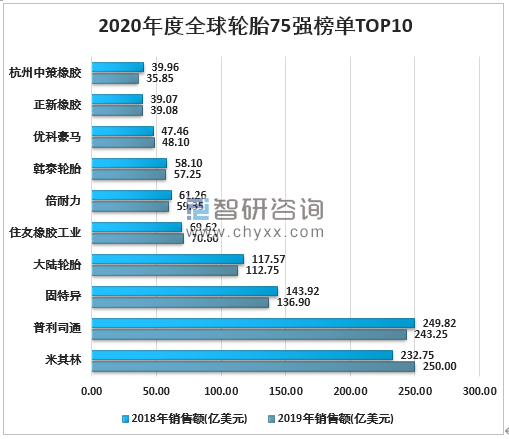

美国《轮胎商业》发布了“2020年度全球轮胎75强榜单”,该名单按2019年企业轮胎制造相关的销售额排名。来自法国的米其林以250亿美元的销售额高居榜首,普利司通和固特异分别以243.25亿美元和136.9亿美元的销售额紧随其后,分列二三位。

2020年度全球轮胎75强榜单TOP10

资料来源:《轮胎商业》、智研咨询整理

在整体市场饱和,东亚轮胎企业蓬勃向上之际,海外轮胎企业出现较多重大出售、并购事件。典型的如2015年倍耐力出售给中国化工、2018年锦湖轮胎45%股权出售给双星集团等,米其林持续并购全球各国的优质品牌企业,2021年美国第一大轮胎厂商固特异对第二大轮胎厂商库珀发起并购等。

2015-2021年全球轮胎企业并购重组情况

时间 | 并购方 | 被并购方 | 实施情况 |

2021年2月 | 固特异 | 库珀 | 拟以25亿美元完成收购 |

2019年10月 | 巨星科技 | 中策橡胶 | 以58亿元收购46.95%股权 |

2019年1月 | 米其林 | PTMultistradaArahSaranaTBK | 以4.39亿美元收购80%股份 |

2018年11月 | 米其林 | 卡摩速 | 以14.5亿美元收购 |

2018年7月 | 双星集团 | 锦湖轮胎 | 以约39亿元获得最终45%股权 |

2017-2018年 | 山东昊华 | 华东橡胶、山东龙跃 | - |

2018年 | 永盛橡胶 | 恒宇集团 | - |

2015年3月 | 中国化工 | 倍耐力 | 以73亿欧元完成收购 |

资料来源:智研咨询整理

四、中国轮胎行业产量

2020年疫情期间,海外轮胎企业大面积关停工厂,后续趁疫情因素部分低端、老旧工厂则彻底关闭,其中低端订单向中国率先复产的龙头企业转移。得益于中国疫情的有效控制,经济快速的回暖,汽车市场逐步复苏,中国轮胎行业完成情况好于预期。据国家统计局统计:2020年,中国橡胶轮胎外胎产量8.18亿条,小幅下降3.1%。

2011-2020年中国橡胶轮胎外胎行业产量

资料来源:国家统计局、智研咨询整理

五、国内重点轮胎企业产销统计分析

国内轮胎行业低端产能过剩,开工率常年处于低位。经历了数年的粗犷式发展,中国在成为世界轮胎生产大国的同时,也面临着轮胎低端产能过剩,轮胎品牌小且杂,低端产能过多、市场竞争力不足的困局。

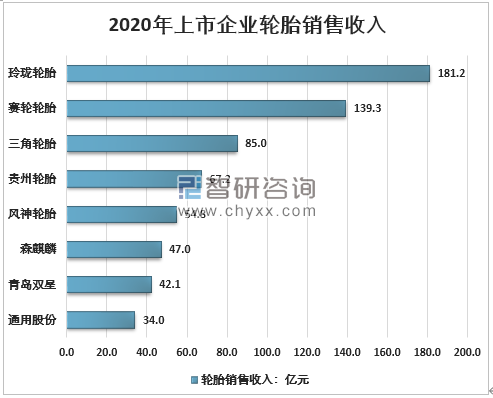

2015年起,在美国“双反”制裁、国家环保条例趋严、银行加强放贷审批力度的背景下,许多中小规模的轮胎企业难以继续经营。而龙头企业的主导优势更加明显。2020年玲珑轮胎产销量分别达到6597.0万和6332.5万,轮胎销售额达到181.2亿元,远远超过其他上市企业。赛轮轮胎企业轮胎产销4155、4260.3万条,轮胎销售额193.3亿元,位列上市轮胎企业第二位。

2020年上市企业轮胎产销情况

资料来源:公司财报、智研咨询整理

2020年上市企业轮胎销售收入

资料来源:公司财报、智研咨询整理

六、轮胎企业扩产布局

随着中国头部轮胎企业顺利打开海外市场,中国轮胎品牌的全球市占率不断提高,国内头部轮胎企业也迈开了扩产步伐。以赛轮轮胎为例,2021年Q1公司投资总计约49亿元用于“赛轮(越南)年产300万条半钢子午线轮胎、100万条全钢子午线轮胎及5万吨非公路轮胎项目”、“赛轮(潍坊)年产120万套高性能全钢载重子午线轮胎和600万套高性能半钢子午线轮胎项目”和“柬埔寨年产500万条半钢子午线轮胎项目”。我们认为,国内头部轮胎企业资金实力雄厚,融资渠道多样,产能战略规划清晰,客户结构多元,能够有序推进自身的扩张计划。随着新产能的释放,头部轮胎企业的市占率有望再度提升。

国内头部轮胎企业扩产提速

轮胎企业 | 近年轮胎企业扩产计划 |

赛轮轮胎 | (1)2020年,公司投资沈阳年产300万套全钢子午线胎项目(2)2021年,公司投资越南年产300万条半钢子午线轮胎、100万条全钢子午线轮胎及5万吨非公路轮胎项目(3)2021年,公司投资年产120万套高性能全钢载重子午线轮胎和600万套高性能半钢子午线轮胎项目(4)2021年,公司投资柬埔寨年产500万条半钢子午线轮胎项目 |

玲珑轮胎 | 2020年,公司投资长春年产1,400万条高性能子午线轮胎和20万条翻新轮胎项目 |

森麒麟 | 2020年,公司投资泰国年产600万条半钢子午线轮胎及200万条全钢子午线轮胎项目 |

中策橡胶 | 2019年,公司投资春秋厂区年产670万条全钢轮胎项目 |

山东昊华 | (1)2020年,公司投资山东年产300万条全钢胎项目(2)2020年,公司投资斯里兰卡2,000万条子午线轮胎项目 |

资料来源:智研咨询整理

七、轮胎行业发展潜力

中国新能源汽车与国外发展同步,国产轮胎有望借助新能源车切入中高端市场。我国轮胎行业发展与汽车行业发展相伴而生,而我国汽车行业起步较晚且在发展初期以经济适用的低端车型为主。彼时,国外中高端整车厂已与国外一线轮胎企业形成了绑定关系。起步晚、中高端整车厂配套轮胎验证时间长等多种因素导致中国轮胎企业错过了进入车企配套胎供应链的最佳时机。不同于传统燃油汽车,中国新能源汽车与国外新能源汽车起步时间基本一致,且产品定位更加多元,不乏中高端定位的蔚来、小鹏等造车新势力。近几年,国产新能源汽车也是频出爆款。分析认为这是中国轮胎企业切入整车厂的一个关键窗口期,若能成功切入新能源的爆款车型,或将直接提高国牌轮胎的品牌知名度,为进一步切入中高端市场奠定基础。新能源汽车对轮胎提出新要求,国牌轮胎积极布局新产品。新能源车将传统内燃机换成电动机,这一重大变化也对轮胎性能提出了新的需求。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国轮胎行业市场全景调查及投资潜力研究报告

《2022-2028年中国轮胎行业市场全景调查及投资潜力研究报告》共九章,包含2021年中国轮胎细分行业运营分析,2021年中国轮胎市场竞争格局分析,2022-2028年中国轮胎业投资分析及前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询