一、钛白粉行业竞争格局

我国钛白粉发展于50年代中期,最早利用硫酸法生产电焊条用和搪瓷用非颜料级钛白粉,80年代转为生产涂料用颜料级钛白粉,然而产能规模小、工艺技术落后,发展较为缓慢。进入90年代后,我国通过引进捷克和波兰的钛白粉先进生产线,在此基础上不断吸收消化,行业得以快速发展,2000年后我国钛白粉行业开始参与国际竞争。伴随着中国经济的高速发展,我国钛白粉产能于2011年超越美国,成为全球最大的钛白粉生产国,2019年我国钛白粉产能占全球总产能的46%。

中国钛白粉产能占比不断提高

数据来源:公开资料整理

钛白粉产能分布依托于钛资源分布。全球92%左右的钛资源(钛精矿、酸溶性钛渣、高钛渣)都用于生产钛白粉,我国高钛渣主要分布在辽宁、河南等地,酸溶性钛渣主要分布于四川和云南,以上省份也是我国钛白粉的生产大省。我国钛精矿主要依靠进口。

全球钛白粉产能分布

数据来源:公开资料整理

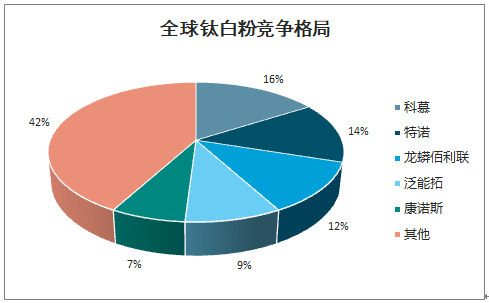

海外钛白粉产能高度集中,我国行业集中度持续提高。尽管我国占据了全球42%的钛白粉生产能力,但国内大部分企业产能规模较小,与海外依旧存在较大的差距。全球钛白粉企业主要集中在科慕、特诺、龙蟒佰利联、范能拓、康诺斯五家企业手中,共计占全球产能的58%。我国钛白粉行业在经历了以龙蟒佰利联为首的兼并收购后,2019年已形成了以龙蟒佰利联、中核钛白、山东东佳、金浦钛业、攀钢集团等大型集团为主的供给格局,以上五家钛白粉产能占我国总产能的一半。然而除这些大型集团外,我国有将近20家钛白粉生产企业产能位于5-10万吨/年之间,产能小于5万吨/年的企业多达16家,另有部分小产能处于停产状态,整体而言单个企业的产能规模依旧有较大的提升空间。

全球钛白粉竞争格局

数据来源:公开资料整理

我国钛白粉竞争格局(按母公司分)

数据来源:公开资料整理

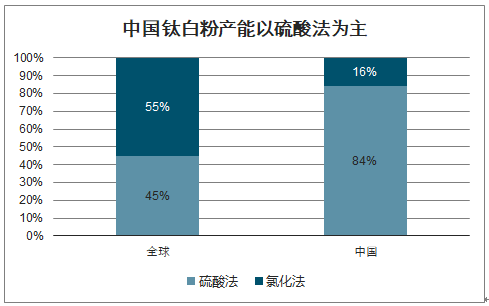

二、钛白粉行业生产工艺对比

钛白粉生产工艺主要有硫酸法和氯化法,我国以硫酸法为主。硫酸法生产工艺始于1918年,主要以钛精矿或酸溶性钛渣为原料,用硫酸将钛原料分解成偏钛酸,再进行除杂、分离获得钛白粉。氯化法工艺发展较晚,用富钛料(如天然金红石、人造金红石、高钛渣等)与氯气反应生成四氯化钛,再经氧化、后处理得到钛白粉。由于氯化法工艺具备流程短、产能大、环保压力小、产品品质高等优势,全球约有55%的钛白粉产能采用氯化法工艺,但我国依旧有84%的产能使用高污染的硫酸法。

现价下,假设同等用电、人工成本,硫酸法产品盈利能力略强于氯化法。外采高钛渣(90%)的氯化法原料+能源成本较硫酸法高出约3500元/吨(扣税),假如高钛渣自供,考虑高钛渣单吨盈利1000-2000元/吨,预计氯化法成本较硫酸法高出1500-2500元/吨(扣税)。而当前国产氯化法价格较硫酸法仅高出1300-1700元/吨(扣税),硫酸法产品盈利能力略强于氯化法。

硫酸法和氯化法主要物料成本情况

硫酸法 | 氯化法 | ||||||

项目 | 规格 | 单耗(吨) | 现价 | 项目 | 规格 | 单耗(吨) | 现价 |

钛精矿 | TiO246% | 2.4 | 1390 | 高钛渣 | TiO290% | 1.3 | 6600 |

硫酸 | 0.98 | 4 | 155 | 液氯 | >=99.6% | 0.3 | 450 |

铁屑 | >=99% | 0.15 | 3700 | - | - | - | - |

电 | - | 1200度 | 0.35 | 电 | - | 1200度 | 0.35 |

小计 | - | - | 4931 | 小计 | - | - | 9135 |

数据来源:公开资料整理

硫酸法和氯化法性能比对

- | 硫酸法 | 氯化法 |

产品性能 | 分散性较氯化法差10%;遮盖率较氯化法差15%,同样效果的用量较氯化法多5%-15%。 | 分散性较硫酸法强10%;遮盖率较硫酸法强15%;同样效果的用量较硫酸法少5%-15%。 |

生产评价 | 污染高,对原料纯度要求低,产品价低。 | 工艺简单,能耗低,对原料要求高,产品价高。 |

数据来源:公开资料整理

中国钛白粉产能以硫酸法为主

数据来源:公开资料整理

前五大钛白粉生产企业氯化法占比

数据来源:公开资料整理

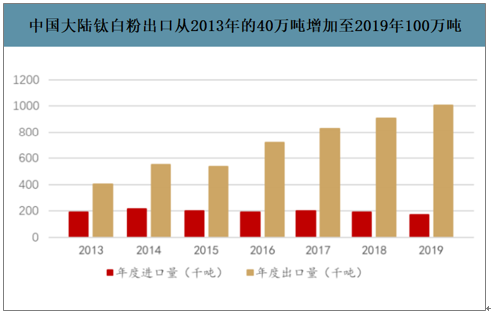

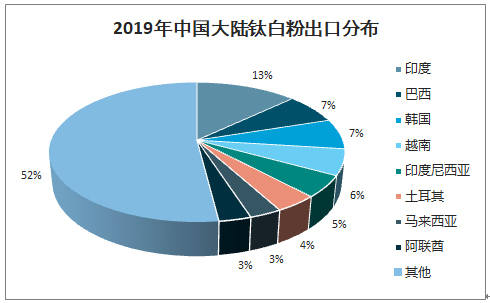

三、钛白粉行业进出口量

我国对海外钛白粉进口量稳定在约20万吨,出口量从40万吨增加至逾100万吨。出口结构近7年来发生了较大变化,2013年,中国大陆出口以中国台湾、美国、澳大利亚、日本等发达地区为主;至2019年,中国大陆出口结构转向以亚洲地区为主,包括印度、韩国、越南等国,巴西也成为主要出口国之一。我国产品在涂料领域具更高性价比,当新兴国家的需求出现,能够成功挤出海外企业抢占市场。

中国大陆钛白粉出口从2013年的40万吨增加至2019年100万吨

数据来源:公开资料整理

2019年中国大陆钛白粉出口分布

数据来源:公开资料整理

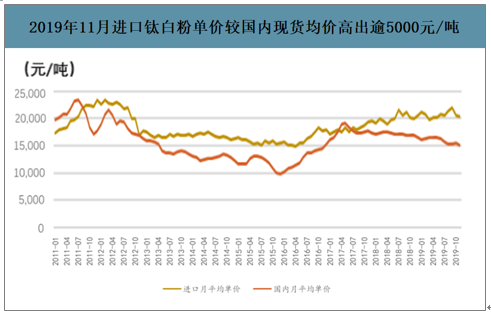

海外品牌氯化法金红石型钛白粉售价较国内金红石产品高出5000元/吨以上,从进口单价来看,2019年11月进口钛白粉单价较国内现货均价高出逾5000元/吨,预计该价差由品牌认知、品质差异等因素造成,尤其考虑到高端下游往往认证周期时间较长,国内产品导入仍需时日。

2019年11月进口钛白粉单价较国内现货均价高出逾5000元/吨

数据来源:公开资料整理

钛矿价格上涨有望支撑钛白粉价格上行。由于钛矿下游90%用于生产钛白粉,钛白粉与钛矿价格走势具备较强的联动性。2011年越南禁止钛矿出口到中国,叠加欧美地区因环保问题大规模关闭钛白粉产能,导致钛白粉与钛矿价格双双上涨;2012-2015年随着中国钛白粉产能大幅扩张,钛白粉价格陷入低谷,压低钛矿价格中枢;2016年主产区攀西钛矿产量减少,下游钛白粉需求好转,两者价格再次步入上行通道。2019年以来,国内钛矿价格在环保压力下维持高位,海外钛矿价格攀高,成本端支撑较为强劲。未来随着国内氯化法产能不断增加,将进一步提升对海外高品位钛矿的需求,成本端有望支撑钛白粉价格上行。

钛矿价格对钛白粉价格支撑较强

数据来源:公开资料整理

四、2020年钛白粉行业企业产能

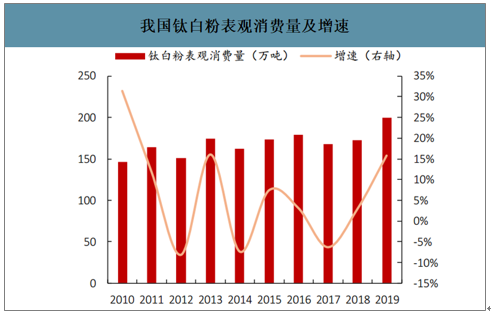

智研咨询发布的《2020-2026年中国钛白粉行业市场竞争状况及投资机会预测报告》数据显示:2011年以来全球钛白粉消费市场,发展中国家和地区的钛白粉消费增速领先全球,中东、非洲、中国在2011-2017年间钛白粉消费复合增速分别为8.5%、4.4%和5.0%,超过全球3.2%的平均水平。2019年我国钛白粉表观消费量为199.7万吨,同比增加16%。

我国钛白粉表观消费量及增速

数据来源:公开资料整理

2020年我国钛白粉生产企业(>5万吨/年)

企业 | 厂区 | 产能(万吨/年) | 地点 |

龙蟒佰利联 | 龙蟒佰利联 | 46 | 河南 |

龙蟒钛业(德阳) | 22 | 四川 | |

龙蟒钛业(襄阳) | 15 | 湖北 | |

云南新立 | 6 | 云南 | |

中核钛白 | 40 | 甘肃 | |

山东东佳集团 | 24 | 山东 | |

金浦钛业 | 南京钛白 | 18 | 江苏 |

江苏钛白 | 5 | 江苏 | |

鲁北化工 | 金海钛业 | 15 | 山东 |

宁波新福钛白 | 宁波新福钛白 | 12 | 浙江 |

中国化工 | 裕兴化工 | 12 | 山东 |

广西蓝星大华 | 7 | 广西 | |

攀钢集团 | 重庆钛业 | 11.5 | 重庆 |

攀枝花东方 | 10 | 四川 | |

安纳达 | 10 | 安徽 | |

山东道恩 | 10 | 山东 | |

广西金茂 | 10 | 广西 | |

攀枝花钛海 | 8 | 四川 | |

云浮惠沄 | 6.5 | 广东 | |

中信钛业 | 6 | 辽宁 | |

兴茂钛业 | 6 | 河南 | |

武汉方圆 | 6 | 湖北 | |

顺风钛业 | 6 | 广西 | |

攀枝花海峰鑫 | 6 | 四川 | |

瑞康钛业 | 6 | 四川 | |

攀枝花钛都 | 6 | 四川 | |

云南大互通 | 云南大互通 | 6 | 云南 |

攀枝花大互通 | 5 | 四川 | |

富民龙腾 | 6 | 云南 | |

苏州宏丰 | 5 | 江苏 | |

江西添光 | 5 | 江西 | |

攀枝花兴中 | 5 | 四川 | |

数据来源:公开资料整理

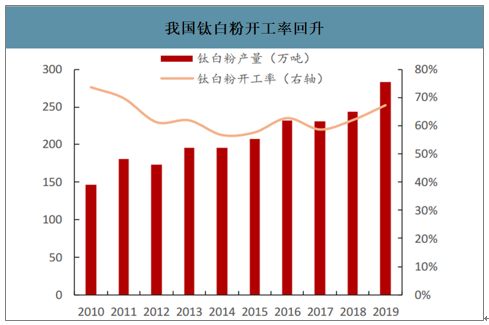

行业集中度回升,头部企业优势显现。我国钛白粉行业长期存在“小、散、乱”的问题,2010年国内仅三家企业年产量超过10万吨,前10名企业钛白粉总产量仅占国内总产量的45.8%。2011年由于国际钛白粉供不应求,行业盈利能力大幅提高,吸引大批民营企业投资建设钛白粉装置。接下来的五年内我国钛白粉产能大幅上升,行业集中度不断下滑。然而由于无序投资导致低端产能过剩,我国钛白粉行业竞争日趋激烈,2015年6月行业内第二大上市公司佰利联并购行业第一的龙蟒钛业,形成新龙头龙蟒佰利。在之后的两年里,在环保检查与供给侧改革的双重催化下,不具备竞争优势的小企业逐渐退出,进一步提升了行业集中度,头部企业也在此过程中获得了更多的市场份额。2019年我国钛白粉产量为283.3万吨,开工率为67.3%,已连续三年上升。其中仅龙蟒佰利的钛白粉产量就达到62.99万吨,占全国总产量的22%。

我国钛白粉开工率回升

数据来源:公开资料整理

我国钛白粉产业集中度(按厂区分)

数据来源:公开资料整理

未来我国钛白粉新增产能以氯化法为主。2019年随着龙蟒佰利20万吨/年氯化法钛白粉产能投产,以及子公司云南新立6万吨/年氯化法产能的复产,我国氯化法工艺取得了实质性的进步。2020-2022年,攀钢集团、金海钛业、宜宾天原、中信钛业等企业均有氯化法项目投产计划,新增钛白粉产能总计达59万吨/年。而硫酸法新增产能不但面临政策的限制,还将因环保原因不断被淘汰。整体而言未来我国钛白粉供给格局向好。

2020-2022年国内钛白粉行业新增产能

预计投产时间 | 企业 | 新增产能(万吨/年) | 制备工艺 |

20201Q | 攀钢集团 | 6 | 氯化法 |

20201Q | 金海钛业 | 16 | 氯化法6万吨,硫酸法10万吨 |

20203Q | 宜宾天原 | 5 | 氯化法 |

20203Q | 淮安飞洋 | 10 | 氯化法 |

20211Q | 中信钛业 | 6 | 氯化法 |

20213Q | 衡阳玉兔化工 | 5 | - |

20221Q | 衡阳玉兔化工 | 5 | - |

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国钛白粉行业市场全景调查及投资潜力研究报告

《2025-2031年中国钛白粉行业市场全景调查及投资潜力研究报告》共十三章,包含2025-2031年中国钛白粉行业发展趋势预测,2025-2031年中国钛白粉行业投资机会与风险分析,钛白粉行业研究结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询