一、全球航发产业格局:寡头垄断逐步加深

全球民用航发市场:六大巨头垄断近九成份额

美英法德日等少数国家的寡头企业垄断了世界航发和燃气轮机市场。军用领域真正形成航空发动机产业并具有相当规模的国家只有美、俄、英、法、中等少数几个国家。民用领域垄断程度更深,美、英两国的三家公司(美国的通用电气、普•惠公司以及英国的罗•罗公司)及其成立的合资公司(CFM、IAE、EA公司)几乎占据了民用航发市场份额的90%。

世界主要航空发动机公司概况

世界主要航空发动机公司概况 | |||

企业名称 | 简介 | 发动机型号 | 装备飞机 |

GE通用电气 | 世界上最大的综合性动力和设备制造商,它的发动机以可靠性强、性价比高而著称,世界上单台引擎推力最强的民航发动机GE90、最优越的民用引擎CF6-80C/E、最强大的涡轮轴发动机CT7-8系列都是GE的杰作,波音737系列以及空客320系列使用的CFM56发动机也是GE牵头研发。 | CF | 6A300、A330,B767、B747,DC10 |

CF34 | CRJ100/200/700、CL601/604、E-Jets、Drnir728、ARJ21 | ||

GE90 | B777 | ||

Genx | B787、747-Advanced、A350 | ||

RR罗尔斯·罗伊斯 | 民用涡扇发动机领域里仅次于GE的品牌,英国主导的国际型企业。它的发动机市场占有率也相当高,包括像波音787使用的低噪音发动机"遄达"1000系列、世界上噪音最小的客机产品A330/340系列使用的"遄达"500/700系列都是RR的杰作,号称世界最先进中型直升机的AW101使用的RTM332也是RR的产品 | RB211-524 | B747、B767-300、L-1011 |

RB211-535 | B757、TU-204 | ||

TRENT700 | A330 | ||

TRENT800 | B777 | ||

TRENT500 | A340-500/600 | ||

TRENT900 | A380 | ||

PW普拉特·惠特尼 | 世界知名的直升机用涡轮轴发动机、民航及军用涡桨/涡扇发动机制造商,像F-16的标配动力之一就是PW的,目前世界上最领先的6吨级中型直升机AW139使用的发动机和我国武直-10目前使用的PT6C-67C都是PW的产品,中国最先进的支线客机新舟600的引擎也是普惠的技术。 | PW2000 | B757、IL-96 |

PW4000-94 | B747-400、B767-200/300、MD-11、A300-600、A310-300 | ||

PW4000-100 | A330 | ||

PW4000-112 | B777 | ||

PW6000 | A318 | ||

ODK联合发动机制造公司 | ODK控制了俄航空发动机制造业85%以上的行业资产,包括"土星"科研生产联合体、克里莫夫公司、航空发动机公司、乌法发动机科研生产联合体、"马达"科研生产企业、库兹涅佐夫公司、车尔尼雪夫机械造制造公司等下属单位。 | RD | 米格-29、枭龙 |

AL-55I | HJT-36 | ||

AL-31F | 苏-30MKI、苏-30MKM | ||

117S | 苏-35 | ||

TV7-117V | 米-28、卡-50、卡-52、米-382、米-383 | ||

TV3-117 | 米-14、米-24 | ||

VK-800V | 卡-226、米-54 | ||

VK-2500 | 米-8MT、米-17、米-14、米-24、卡-32、卡-50、卡-52、米-28N | ||

CFM国际公司 | GE与法国的SNECMA公司各占50%股权合资成立,其明星产品CFM-56系列,产品按数量计算占全球民用航空发动机市场50%的市场份额。 | CFM56 | B737-300/400/500、A320、A340-200/300 |

IAE国际航空发动机公司 | PW公司、RR公司(现将股份转给PW)、日本航空发动机公司(JAEC)和德国航空发动机公司(MTU)合资成立,主打产品为V2500系列航空发动机,主要与CFM56发动机争夺市场。 | V2500 | A319、A320、A321、ARJ、MD-90 |

EA发动机联盟公司 | GE和PW两家公司各投资50%成立开发、制造新一代超大型宽体长航线客机系列的发动机(GP7200系列),作为A380的选装发动机。 | GP7200 | A380 |

数据来源:公开资料整理

全球民用航空发动机整机市场呈现3+3寡头垄断格局。世界民用航空发动机市场基本

由美国通用电气(GE)和普拉特•惠特尼(PW)、英国的罗尔斯•罗伊斯(RR)以及这三家公司同法国赛峰集团(Safran)相互间合资成立的斯奈克玛国际CFM(Safran/GE)、IAE(RR/PW)和EA(GE/PW)等公司高度垄断,特别是大型客机和运输机的大涵道比涡扇发动机市场基本被上述欧美巨头集团垄断。这六家公司具有独立研制航空发动机整机的能力,在全球大型民用航发的核心技术研发、总装集成、销售及客户服务等全产业链上处于主导及控制地位。近年来,产业垄断趋势不断增强。GE与波音、RR与空客近年来在部分新机型上实行“手拉手”合作,一款机型唯一选用一款发动机。

三大整机公司成立的合资公司情况介绍

三大整机公司成立的合资公司情况介绍 | ||||

- | 成立公司 | 持股比例 | 负责任务 | 合作研制发动机简介 |

CFM | GE、法国Safran集团旗下的Snecma | 50:50:00 | 负责生产CFM56发动机,GE公司负责最重要的核心机部分,Snecma公司负责低压涡轮部分和风扇。 | CFM56装配于空客A320和波音737客机。CFMInternational的另一款未来明星产品LEAP型发动机将逐步取代CFM56,包括用于A320neo的LEAP-1A,用于波音737max的LEAP-1B,以及用于国产大飞机C919的LEAP-1C。 |

EA | GE、普惠 | 50:50:00 | 最初为波音公司计划在747基础上推出的450座级,四发747-500/600项目设计一款大推力高涵道比涡扇发动机,后项目流产。EA公司转而和空客公司合作,推出了专为A380设计的GP7200发动机,GE负责核心机,普惠负责低压部分 | 作为A380两个发动机选择之一(另一选择是罗罗公司的Trent900)。 |

IAE | 最初由普惠公司、罗罗公司、德国MTU和日本航空发动机公司JAEC共同联合成立,2011年10月,罗罗公司将IAE的股份全部卖给了普惠公司 | 为150座级客机市场提供V2500发动机。其中,普惠公司负责提供燃烧室和高压涡轮模块,罗罗公司负责生产高压压气机模块,日本航空发动机公司负责风扇和低压压气机,MTU公司负责生产低压涡轮模块。 | ||

数据来源:公开资料整理

世界商用喷气式发动机厂商市场份额(按交付数量计)

数据来源:公开资料整理

智研咨询发布的《2020-2026年中国航空发动机行业投资潜力分析及投资前景评估报告》数据显示:既有竞争又有合作,三大整机公司成立合资公司专门生产某一款发动机,实现优势互补。GE和SNECMA各持股50%,于1974年联合成立CFM公司,负责CFM56涡扇发动机的合作研制、生产和销售。IAE是PW、RR、JAEC(日本)和MTU(德国)于1983年合资成立的公司,为150座级客机市场提供V2500发动机。RR已于2011年退出IAE。EA由GE、PW于1996年成立,最初为波音公司计划在747基础上推出的450座级,四发747-500/600项目设计一款大推力高涵道比涡扇发动机,但项目流产,后和波音合作,生产GP7200发动机,用于装机A380,以对抗罗罗的Trent9000。

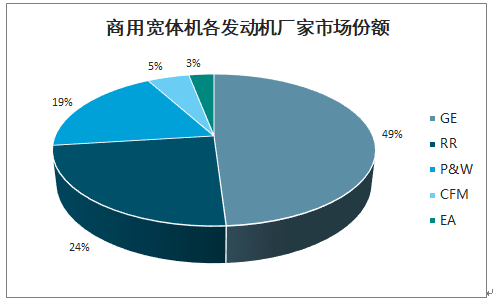

航发巨头的合作或是出于政治及技术方面的考量。由于航发产业本身的战略意义,上述民用航发市场的合资合作并不是纯粹的商业行为。首先,合作的实现无法脱离各国之间基本的政治背景。法美合作的CFM是在当时法国政府推动、美国政府首肯之下才实现的。即便如此,美国军方为防止核心技术外泄,直到通用电气承诺在合资过程中采取必要措施之后才放行。而德、日、意等国能与英、美有关企业合作也脱离不开这些国家与美国在政治上的亲密关系。其次,有效的合作离不开有关方面在技术水平上的接近,优势互补。GE占据宽体客机半壁江山。宽体客机发动机市场主要在GE、RR和PW三大巨头之间展开,GE市场份额接近50%,RR份额24%,PW份额19%。GE拥有CF6-80、GE90和GEnx三种型号,其中CF6-80系列用于空客A330,GE90是波音777的动力装置,GEnx是波音747-8的唯一动力,也可供波音787选装。

商用宽体机各发动机厂家市场份额

数据来源:公开资料整理

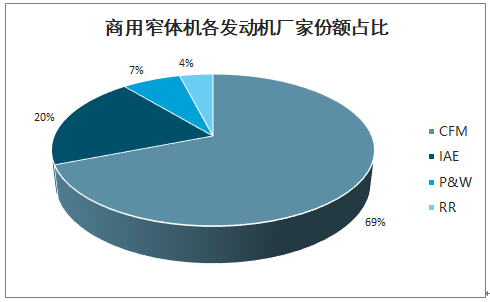

CFM在窄体客机发动机市场份额领先。新一代窄体客机发动机市场的竞争主要在CFM国际和IAE两个合资公司之间展开,CFM市场份额约69%,IAE市场份额约20%,PW市场份额约7%。CFM的LEAP系列发动机和普惠公司的GTF系列发动机是占据明显优势的两款产品。RR公司自2011年退出IAE以后,就退出了窄体机市场,4%市场份额是其存量,近年来罗罗公司宣布要重新进入窄体机发动机市场,分享窄体客机快速增长带来的红利。

商用窄体机各发动机厂家份额占比

数据来源:公开资料整理

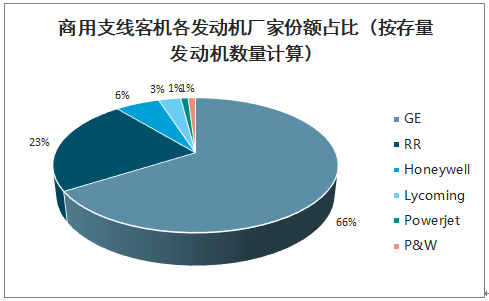

GE领跑支线客机发动机市场。新一代支线客机发动机市场的竞争主要在GE、RR和PW三大公司之间展开。从现役机队存量发动机市场份额来看,GE占66%,排名第一,其次是RR占22%,霍尼韦尔占比6%,普惠份额较小。

商用支线客机各发动机厂家份额占比(按存量发动机数量计算)

数据来源:公开资料整理

全球军用航发市场:美、英等五国垄断

全球军用航空发动机市场基本被美、英、法、俄、中等五国的寡头公司垄断。目前世界上仅有美、俄、英、法、中五国独立掌握大推力航空发动机的独立设计制造技术。但是中国军用航空发动机谱系不全;民用航空发动机仍为空白,行业尚处于起步阶段。全球主要的军用航空发动机基本被美国的GE和PW、英国的RR、法国的SNECMA、俄罗斯的联合发动机制造集团、中国的航发集团垄断。

在军用和小型航发领域,法国斯奈克玛(Snecma)、美国霍尼韦尔(Honeywell)、德国MTU、意大利Avio以及俄罗斯土星、礼炮公司等是主要代表性企业,它们具有较完整的生产能力,除了进行整机研发与销售外,还作为一级供应商为顶级企业提供大部件和核心机部件。

军用航空发动机主要供货商及其代表型号

军用航空发动机主要供货商及其代表型号 | ||||

公司 | 国家 | 主要发动机产品 | 应用机型 | 说明 |

通用电气 | 美国 | F110、F404、F414、F120 | F15、F16、F18 | 为美国舰载机主力F-18等提供动力F04 |

罗罗 | 英国 | F136(合作)、EJ2000 | F35、台风 | 斯贝发动机,用于飞豹战斗轰炸机EJ200涡扇发动机用于欧洲战斗机 |

普惠 | 美国 | F100、F119、F135 | F15F16F22 | 是美国主力战机F-22和F-35的唯一动力供应商,用于F-22先进战斗机的F119发动机是世界上第一种带二元推力矢量喷管的战斗机发动机。 |

俄罗斯联合发动机公司(UEC) | 俄罗斯 | AL-31f、AL-41f、117S、RD-93 | Su27/30/35/37 | 整合俄罗斯航空发动机企业组成,分别是:萨留特公司、土星公司、鄂姆斯克厂、乌法公司、彼尔姆以及隶属于米格公司的克里莫夫设计局和切尔尼契夫生产厂。占行业总资产的85%;发动机产品覆盖军用及民用航空、商业项目、发电供热用途、抽气系统、船用燃气轮机等 |

SCNECMA | 法国 | M59-p20、M88-2 | 幻影2000、阵风 | 斯奈克玛公司,主要为军民用飞机、直升机、导弹、卫星和运载火箭提供广泛的航空发动机 |

数据来源:公开资料整理

二、民用航空发动机

1、民用航空发动机产品

近百年来,航空发动机制造企业一直在不断地追求着更高的安全性、可靠性、经济性、环保性和低噪音等,主要通过改进气动设计、材料应用、低排放燃烧室、高效叶片冷却技术、智能化监测系统等方式。具体到产品参数,推力大小一直是评价航空发动机的核心技术指标之一。图表7汇总了过去六十年部分经典航空发动机的首次试验时间及推力数据。可见,科技的进步和经验的积累使得研制大推力甚至超大推力航空发动机成为可能。GE90型航空发动机是GE公司为波音777客机研制的一款高涵道比超大推力涡扇发动机,其1995年投入商业运营,至今已经衍生出两个子型号,即最大推力为94000磅的GE90-94B和最大推力115000磅GE90-115。目前,GE90-115仍然是世界上推力最大的民用航空发动机。2016年,它的改进型GE9X型首次在地面进行测试,预计将在2019年为波音777-9的首次飞行提供动力,并将于2020年正式投入使用。GE9X配备更大的风扇,采用更先进的陶瓷基复合材料,更高的涵道比和压缩比,虽然推力有所减弱,但是燃油效率将提升10%左右。

2、民用航空发动机市场现状

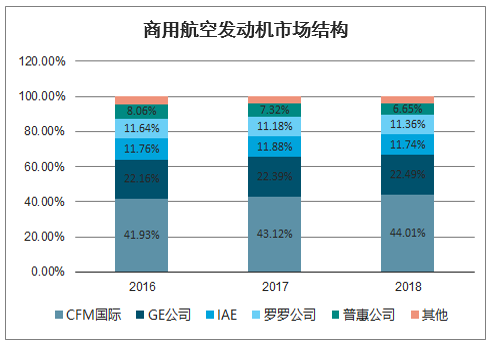

民用航空发动机市场主要由GE、RR、PW及其主导或合资成立的CFM国际、IAE公司垄断。2018年全球商用航空发动机存量市场规模是52107台,较2016年的48609台新增3498台。上述五家公司合计占据了该市场的份额高达96.26%,其中,CFM国际22934台、GE公司11718台、IAE公司6118台、罗罗公司5920台和普惠公司3466台。

商用航空发动机市场结构

数据来源:公开资料整理

近三年,CFM国家的产品销量较好,2016年市场占有率为41.93%,2017年增至43.12%,2018年达到了44.01%。但是,普惠公司产品数量却由2016年的3919台降至3466台,市占率由2016年的8.06%降至2018年的6.65%。

窄体客机发动机市场:该细分市场的存量为31690台,其中CFM国际市占率为71.13%,IAE市占率19.31%,PW市占率5.55%。这三家头部企业产品合计占据了市场总额95.99%,而且几乎所有在生产的窄体客机都选配了CFM国际的CFM56或LEAP系列发动机,包括中国商飞研制的C919客机。宽体客机发动机市场:该细分市场的存量为12701台,其中GE市占率为51.21%,RR市占率为28.31%,PW市占率为13.42%。目前,这三家头部企业产品合计占据了市场总额92.95%,在产的宽体客机主要选配了GE公司的GE90、GE9X和GEnx发动机,和RR公司的Trent系列发动机。支线客机发动机市场:该细分市场的存量为7214台,其中GE市占率为72.28%,RR市占率为17.08%,霍尼韦尔市占率为6.27%。目前,这三家头部企业产品合计占据了市场总额95.62%,在产的支线客机主要选配了GE的CF34系列发动机。

3、民用航空发动机市场发展趋势

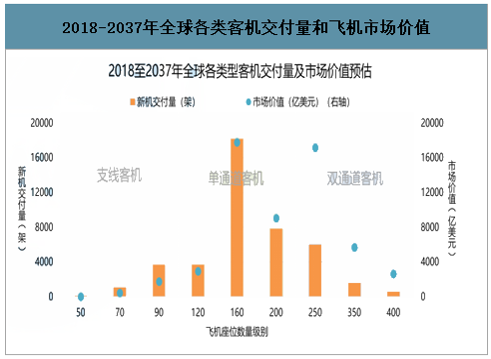

2018-2037年全球各类客机交付量和飞机市场价值

数据来源:公开资料整理

未来二十年现有民用客机机的81%(18266架)将逐步退役。此外,民机市场还需要超过24436架的新增客机。因此,全球市场至2037年预计将有超过42702架新机交付,用于代替和支持民机市场的发展,其中,预计三分之二为单通道窄体客机。为了迎接需求旺盛的市场,各大航空发动机制造企业在过去十年已经先后启动了多款新型号产品的研制项目。2008年至2018年,有八款重要型号进行了首次试车,其中四款将用于窄体客机,三款用于宽体客机,一款将用于支线客机。

全球发动机订单情况及市场结构

数据来源:公开资料整理

未来即将入市的新型号飞机及其配套发动机

序号 | 飞机型号 | 航空发动机型号 | 航空发动机制造商 | 预计入市年份 |

1 | Embraer E-Jet E195-E2 | PW1900G | 普惠 | 2019 |

2 | Irkut MC-21 | PW1400G | 普惠 | 2020 |

3 | Irkut MC-21 | Aviadvigatel PD-14 | 联合发动机制造集团 | 2020 |

4 | Mitsubishi MRJ | PW1200G | 普惠 | 2020 |

5 | Boeing 777X | GE9X | GE | 2020 |

6 | Embraer E-Jet E175-E2 | PW1700G | 普惠 | 2021 |

7 | Comac C919 | Leap-1C | CFM国际 | 2020-21 |

8 | Comac C919 | CJ-1000AX | ACAE | 2022 |

数据来源:公开资料整理

现有民机航空发动机订单数据及即将入市的新型号飞机动力系统可参见图表12。CFM国际获得全球市场订单的57.13%,共计5792台;罗罗公司获得了30.80%,共计3122台,GE公司获得了11.20%,共计1135台,其中CFM国际的Leap系列和罗罗公司的PW1000G系列发动机将继续占据市场的较大份额,主要用于A320neo、737MAX、C919、A220等机型。

2019年至2022年即将入市的民用机型包括波音777X、MC-21、E-jet175/195等,其装备的航空发动机型号可参见图表13。我国自主研制的C919已获得了近千架订单,其正式入市之后也将较大的影响着相关型号发动机市场的格局和发展。

三、军用航空发动机市场

1、军用航空发动机产品及市场

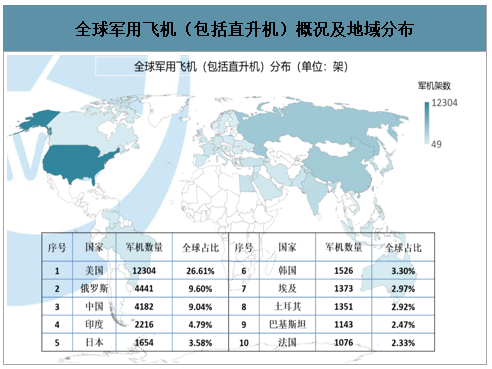

全球军用飞机(包括直升机)概况及地域分布

数据来源:公开资料整理

军用航空器主要包括战机、运输机、直升机、轰炸机等,其中以直升机、战机和运输机为主,规模相对较大。2018年,美国军队配备有12304架包括直升机在内的军用飞机,占全球军机占比为26.61%,其次是俄罗斯和中国,分别为4441架和4182架,占全球军机占比为9.60%和9.04%。军用飞机装载的动力系统主要为涡浆发动机、涡扇发动机和涡桨发动机,主要制造企业是GE、普惠、俄罗斯联合发动机集团和中国航空发动机集团。此外,LycomingEngines、HoneywellAerospace、AllisonEngineCompany、法国透博梅卡、马达西奇等公司也为世界范围内的军机提供了相对少量的航空发动机产品。

现役战机中,美国F-16和F-18战机数量最多,达2269架和1118架,动力系统是普惠F100系列和通用的F414/F404系列。俄罗斯制造的苏-27和其升级版苏-30服役数量为967架,动力系统是俄罗斯联合发动机集团下属的土星公司研制的AL-31系列。

全球最著名运输机的当属美国C-130“大力神”、C-17“环球霸王”和俄罗斯伊尔-76,现役数量分别为889架、274架和182架,其搭载的动力系统分别是罗罗的T56系列、普惠PW2000系列和俄罗斯联合发动机集团下属的索洛维耶夫设计局研制的D-30系列。

美国黑鹰S-70/SH/UH-60是服役数量最多的军用直升机,多达3842架,其动力系统采用了GE公司的T700。此外,俄罗斯的Mi-8中型运输机也在全球范围内大量服役着,其搭载着乌克兰马达西奇的产品。

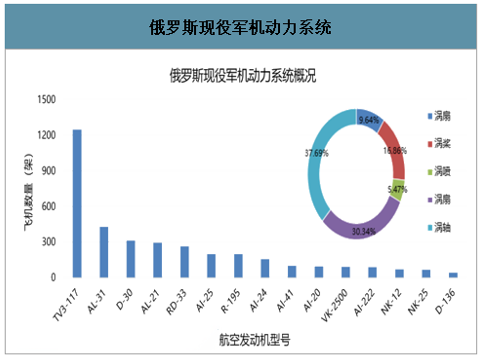

2、俄罗斯军机动力系统概况

俄罗斯的经济实力相对于美国和中国较弱,但是其空军实战能力却受到世界瞩目,因此存在一些值得我国借鉴和学习的方面。截止2018年底,在两年半的叙利亚反恐战事中,俄罗斯空军累计触动了3.6万架次作战飞行,但仅损失了5架军机。俄战略技术分析中心出版《残酷的天空—当代冲突中的空军》书籍,称赞其空军的实战表现是近20年来全球最成功的。俄罗斯现役军机4441架,包括军用直升机1505架,攻击机783架和战斗机751架。此外,俄军还装备有多用途飞机523架,例如运输机、侦察机、加油机等。其中,1247架直升机,包括Mi-8/17、Mi-24/35、Ka-27/28/29/52等型号,装备着TV3-117系列涡轴发动机;429架战机,包括Su-27/30/33/34/35等型号,装备着AL-31F系列涡扇发动机;314架运输机及其改装的平台机,包括Il-76/78、Tu-134/154等型号,装备着D-30系列涡扇发动机。

俄罗斯现役军机动力系统

数据来源:公开资料整理

TV3-117系列涡轴发动机:是世界上产量最大的涡轴家族之一,也是世界上最可靠的发动机之一,配装在95%的米系列和卡系列直升机上。为了适应各型直升机的要求,TV3-117系列发动机发展出了20多种改进型,产量超过3万台,累计飞行时间超过1200万小时。我国军/民用直升机规模及市场增长迅猛,而且拥有极长的边境线,迫切需要装备高性能发动机的直升机。但是,国内的军工涡轴发动机的性能及稳定性相对不足,是我国目前正在大力发展的方向之一。D-30系列涡扇发动机:最大推力为12.5吨,翻修寿命3000小时左右,主要装配于大中型飞机,包括俄制Il-76/78、Tu-134/154、中国制轰-6系列、运-20系列飞机等。该型号发动机对中国空军有着非常重要的意义。

3、军用航空发动机发展趋势

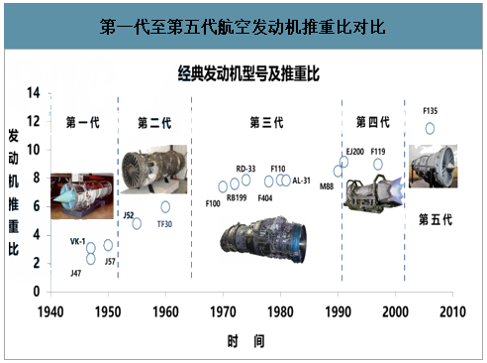

第一代至第五代航空发动机推重比对比

数据来源:公开资料整理

美国企业(PW和GE)的军用航空发动机技术代表着世界最高水平,其发展方向和趋势就是其他国家和地区相关企业的努力方向。结合实际使用情况以及性能的要求,美国和欧洲依据推重比将军用航空发动机分为五代。

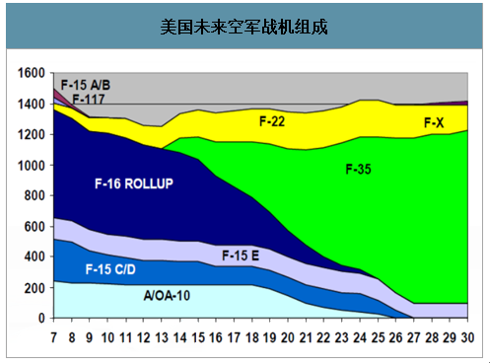

美国未来空军战机组成

数据来源:公开资料整理

其中,第五代发动机以美国普惠的F135型号为代表(推重比超过11),已经大批量的列装F-35战斗机。依靠其强大的技术研发能力,美国已经开始第六代航空发动机的设计及研制,预计推重比将达到15以上,而且第七代航空发动机也可能开展了预研。据报道,2018年美国空军采购70架搭载F-135发动机的F-35战斗机,后来又增购了24架,2019年美国空军计划采购77架F-35战斗机,这样到2020年美国空军F-35战斗机数量可能会突破400架,这个数字将会超过F-15成为美国空军第二大战斗机,仅次于F-16,并且按照这个装备速度,F-35将会在2025年之前超过F-16成为美国空军第一大战斗机,也就是说美国空军可能在2025年之前基本上完成从三代战斗机到四代战斗机升级。世界航空发动机企业之中,普惠公司在军用航空发动机方面的能力尤为突出。它的近11000台军用发动机在22个国家的服役,其中包括:用于F-35的F-135系列,用于F-22的F-119系列,用于F-15和F-16的F100系列,用于C-17的F-117系列等。所以,该公司的军用航空发动机的研制方向很可能就是未来其他国家军用航空发动机的发展方向。

世界先进战机及动力系统概况

序号 | 型号 | 服役规模 | 动力系统 | 发动机机制造企业 |

1 | F-22 | 187 | F119 | 美国普惠 |

2 | F-35 | 320+ | F135 | 美国普惠 |

3 | J-20 | - | WS-10B (WS-15) | 中国航发 |

4 | Su-57 | - | AL-41F | 俄罗斯联合发动机制造集团 |

5 | J-31 | - | WS-13E | 中国航发 |

6 | Su-35 | 85 | AL-41F | 俄罗斯联合发动机制造集团 |

数据来源:公开资料整理

目前,全球现役战机之中,四代半及五代战机占比极低。未来,随着现役军机的退役及新战机的补充,全球范围内的普惠的F-135系列、俄罗斯联合发动机制造集团的AL-41F系列、以及中国的WS-15系列等先进军用航空发动机数量将逐渐增多。

四、无人机航空发动机市场

自上世纪90年代开始,无人机由于在战争中的出色表现迎来了迅猛的发展,并且呈现出察打一体化和高空长航时的发展趋势。目前,全世界有超过30个国家装备了无人机系统,并在军队中组建了无人机机队。其中,以美国军队装备的无人机型号最为众多,并且其技术也引领着世界的发展方向。

美军部分无人机性能及动力系统情况

美军部分无人机性能及动力系统情况 | |||||||

序号 | 名称 | 风展(m) | 杭程(km) | 制造数量 | 发动机型号 | 发动机类型 | 发动机制造厂商 |

1 | MQ-1捕食者 | 14.8 | >2000 | 360 | Rotax 914 | 活塞发动机 | Rotax (奥地利) |

2 | RQ-2先峰 | 52 | 185 | 175 | UEL AR-741 | 活塞发动机 | Sachs (德国) |

3 | RQ-3潮星 | 21.3 | 925 | - | Williams FI44 | 涡扇发动机 | Williams Iterrstional (美国) |

4 | RQ4全球鹰 | 39.9 | 22779 | 42 | F137-R.100 | 涡用发助机 | 罗罗(英国) |

5 | RQ-5墙人 | 10.6 | 125 | - | HFE Diesel | 活塞发动机 | 奔驰 |

6 | MQ-8火力侦察兵 | - | - | 30 | Alison Model 250 | 涡融发动机 | 罗罗(英国) |

7 | MQ-9收制者 | 20 | 5926 | 163 | TPE331 | 测桨发动机 | 霍尼韦尔(美国) |

8 | RQ-11A渡蒋 | 1.4 | 10 | > 19.000 | Aveox 27/26/7-AV | 电动马达 | - |

9 | RCQ-170兵 | 20 | - | <20 | TFE731或TF34 | 涡桨发动机 | 霍尼事尔或通用电气(美国) |

10 | GNAT-750 | 10.8 | - | >22 | Rotax 582 | 活塞发动机 | Rotax (奥地和) |

11 | X-47B | - | 3889 | 2 | F100 | 润鼎发动机 | 普惠(美国) |

数据来源:公开资料整理

全球现役第五代战机及动力系统

全球现役第五代战机及动力系统 | ||||||

序号 | 发助机类型 | 速度(km /h) | 使用高度(m) | 续航时间(h) | 起飞质量(kg) | 适用的无人机类型 |

1 | 活塞发动机 | 110 = 259 | 2500 - 9750 | 1-48 | 30- 1150 | 长航时,侦腺,监视。反辐射等 |

2 | 涡轴发动机 | 160一390 | 4000 - 6100 | 3-4 | 658 - 1100 | 规距/叠直起降无人机 |

3 | 讽家发动机 | 357 - 500 | 14000- 16000 | 25- 32 | 1650 - 3200 | 中空长航时,攻击无人机 |

4 | 讽喷发动机 | 700一1100 | 3000 - 17500 | 0.2-3.0 | 160 - 2500 | w机。高速侦察机。攻击无人机 |

5 | 讽南发动机 | 500-1000 | 3000 - 20000 | 3-42 | 600 - 12000 | 中高空长航时侦察,监视及无人作战飞机 |

数据来源:公开资料整理

无人机采用的动力装置主要包括活塞发动机、涡喷发动机、涡扇发动机、涡桨发动机和涡轴发动机。此外,微型无人机通常使用了电池驱动的电动机。无人机发动机的选择主要与其所要求的性能有关,可参见图表23。例如,活塞发动机适用于低速、中低空的侦察、监视无人机及长航时无人机,飞机起飞质量较轻;涡喷发动机适用于飞行时间较短的中高空、高速侦察机及靶机、无人攻击机,飞机起飞质量可达2500kg;涡轴发动机适用于垂直起降无人机;涡扇发动机适用于高空长航时的大型无人机,例如美国“全球鹰”RQ-4。由于历史、技术、使用经验等原因,目前大部分现役无人机均采用活塞发动机,局限性较大。未来,推力更大、耗油率低、高空性能好的涡扇发动机有望在在无人机动力装置中将占有越来越重要的地位。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国航空发动机行业市场专项调研及投资前景规划报告

《2025-2031年中国航空发动机行业市场专项调研及投资前景规划报告》共十二章,包含2025-2031年航空发动机行业前景及趋势预测,2025-2031年航空发动机行业投资机会与风险防范,航空发动机行业发展战略研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国航空发动机行业发展现状:中产阶级的扩大,空中旅行的需求持续增加,带动行业快速发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)