服务业占比的不断提升,是未来经济结构从投资和出口驱动转向更多以消费驱动而出现的必然结果。当前我国生活服务行业市场规模已经突破20万亿,但产品和服务水平仍处在早期阶段。新业态、新模式的不断涌现诞生了如休闲餐饮、医美、教育、新零售等众多生活服务场景。在未来3-5年,美团点评、阿里巴巴等为首的综合型平台企业有望依托商家资源和用户价值成为推动整个服务业发展的中坚力量。

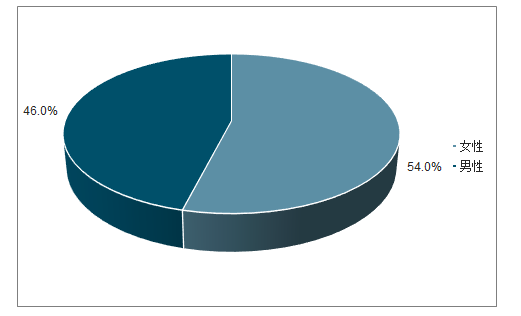

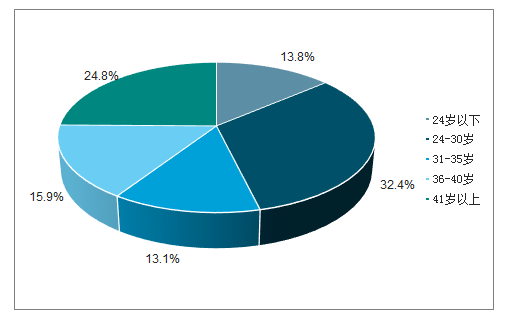

中国本地生活服务市场规模涵盖本地餐饮/住宿、电影/演出、商超便利店、洗衣/家政、美容洗护、休闲娱乐、社区、结婚等商业领域;本地信息服务、OTA度假旅游、交通出行、个人微信支付不包含在内。时间轴中的H代表半年度。生活服务行业用户性别分布均匀,且较为平均地覆盖各个年龄层。

生活服务行业用户性别占比

数据来源:公开资料整理

生活服务领域移动APP用户年龄分布

数据来源:公开资料整理

一、餐饮市场消费

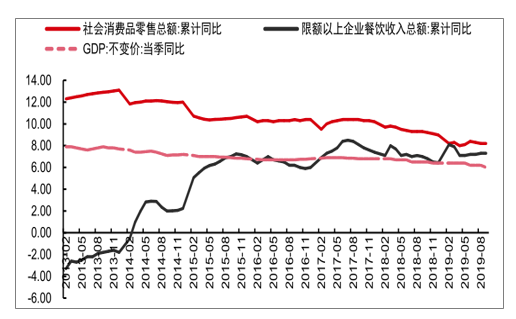

国家统计局数据显示,2019年前三季度全国餐饮收入32565亿元,同比增长9.4%,增幅高于社会消费品零售总额增幅(+8.2%)。其中限额以上单位餐饮收入6862亿元,同比增长7.3%(VS2018年前三季度+0.3pct),大中型餐饮企业、品牌餐饮企业发展平稳。国内餐饮市场作为拉动社零总额增长的重要动能,自2015以来的复苏趋势延续,但整体增速趋缓。

餐饮市场复苏趋势延续(%)

数据来源:公开资料整理

各级别城市中,新一线城市客单价在90-120元及以上的餐饮门店增速可达19%,中高端价位餐饮消费潜力逐步释放。而在三四线城市,客单价在61-90元的餐饮门店增速可达20%-25%,大众休闲餐饮逐渐成为主流,麦当劳、肯德基、海底捞等大型餐饮连锁品牌正加速推进门店下沉战略,争先布局低线空白市场。从消费者年龄分布来看,低线城市的中、低年龄段消费群体占比显著高于一、二线城市,小镇青年有钱有闲的同时对生活质量要求更高。

餐饮作为终端消费场景,一方面受宏观经济增速放缓影响,同时行业属性偏向于完全竞争,因此在餐饮业规模增速趋稳背景下,越来越多餐企将面临效率提升压力,倒逼餐企在未来3-5年由过去追求门店和收入规模扩张逐渐转向对自身成本结构的优化,降低损耗,实现时效、坪效和人效的提升。在行业面临不断洗牌过程中,应择优挑选标准化程度高、异地复制能力强的品类进行布局。

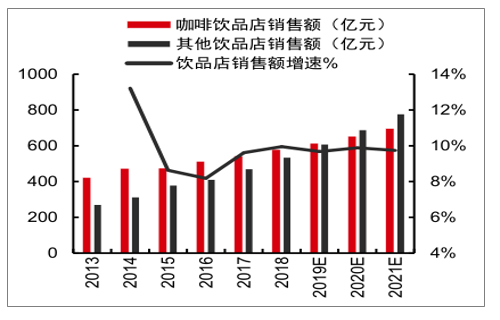

2013-2021年快消饮品类的需求快速增长

数据来源:公开资料整理

二、到店与外卖

本地生活服务可分为到店和到家两个业务场景,其本质在于利用O2O平台模式将消费者与众多线下商家建立强关联。以美团为例,通过建立一站式平台使得消费者在消费前可以获得更多店铺的信息和消费优惠,同时也满足了商家对流量、曝光度的需求,成为商家线上销售服务产品的渠道。到店业务的收入模式为平台佣金抽成以及广告等精准营销或增值服务。到家业务的收入主要为平台扣点、交易配送费及推广收入。

截至2018年本地生活服务到店餐饮/服务APP用户规模近5亿人,安装渗透率45.2%。据调查数据统计,从目前主流本地生活服务移动端MAU户数来看,美团系(美团点评、大众点评、美团外卖、摩拜)占据第一梯队,饿了么和滴滴打车位居第二梯队,整体活跃用户数增长趋于稳定。

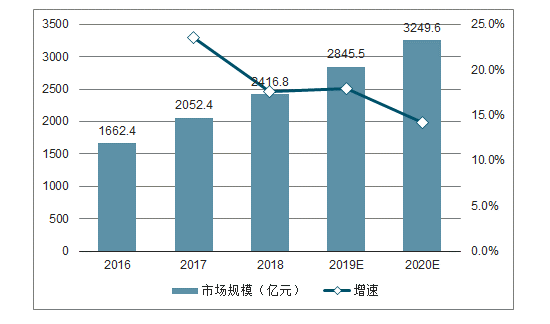

到店业务在本地生活市场继续占据主导地位。2019H1国内到店业务市场交易规模约5572.6亿元,同比增长18.9%,以餐饮为入口到生活服务全品类额线上化水平不断加速。平台持续为商家进行引流和拉新,解决了商家经营时面临的时间和空间限制,实现了降本增效。根据调查数据统计,预计2019年餐饮外卖市场交易规模继续保持约30%高速增长,外卖行业渗透率有望进一步提升至14.2%。

2015-2019H1到店业务市场交易规模及增速

数据来源:公开资料整理

2016-2020年中国在线餐饮外卖市场规模及预测

数据来源:公开资料整理

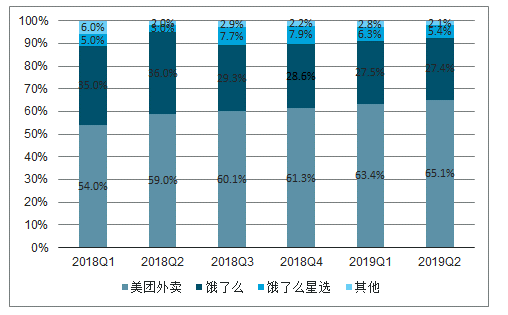

2019Q2美团外卖市场份额提升至65.1%,较此前“631”市场格局已出现明显变化。2018年以前,美团和饿了么烧钱做补贴对于用户习惯的养成和外卖渗透率的提升起了很关键的作用。如今美团市占率的不断提升主要得益于低线城市的先发优势以及单量增长后精细化运营带来的效率提升。美团在区域覆盖力度、商家渗透率、骑手数量(2800市县,590万活跃商家,约78万骑手DAU)等方面均显著高于饿了么(96个核心城市,合并口碑350万商家,50万骑手DAU)。因此我们判断外卖市占率波动有望在接下来1-2年内走向平缓,随着订餐场景的日益丰富,下午茶及夜宵时段单量增长显著,非正餐外卖以及非餐饮品类即时配送需求凸显,带动行业整体需求保持较快增长。

2018Q1-2019Q2外卖行业市场份额占比

数据来源:公开资料整理

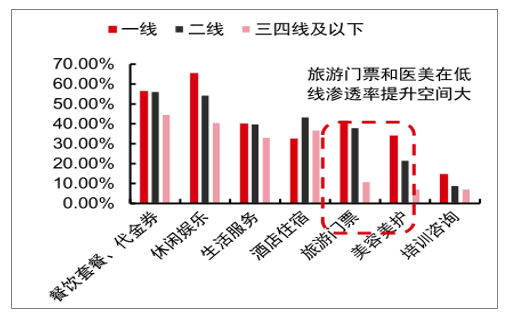

美团和大众点评新增用户30天留存率分别为61.8%和56.2%,显著高于口碑和百度糯米的42.6%和59.4%,核心在于美团和大众点评的商家覆盖面以及社交属性保障了用户的选择面和体验度,从而为商家侧推广带来更高的转化和ROI。随着到店、酒旅等生活品类商家的不断扩充,活跃商家数的高速增长以及商家ARPU值的稳步提升将为本地生活服务平台带来更高的综合变现率和盈利弹性。从品类来看,餐饮和休闲娱乐仍然是高线城市使用频率最高的到店服务,旅游门票、医美、培训市场在下沉市场的发展空间较大。

2019H1到店类服务用户渗透率

数据来源:公开资料整理

以美团和阿里为代表的综合型平台有望凭借较低的获客成本和完善的生态体系对当前服务类的垂直型平台造成冲击。美团点评以即时配送体系为根基,建立吃喝玩乐一站式平台将餐饮外卖的高频用户流量向中频、低频业务进行分发,通过数据积累对产业链上下游商家赋能,推动整个餐饮产业的优化升级和效率提升。阿里则利用自身在移动支付和云计算方面优势,将多个平台之间的底层用户数据打通实现流量互导,为商家提供数字化运营的解决方案。未来美团与阿里的主战场也将由餐饮外卖市场逐渐延伸到本地生活服务的各个细分赛道,竞争的焦点将主要体现在大数据和人工智能的技术渗透;优化服务品质、提升用户体验;拓宽品类,融合新零售。

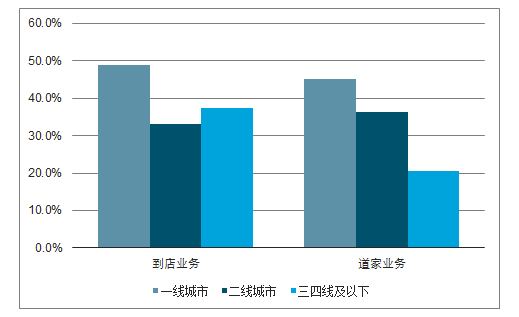

目前本地生活服务平台在一线城市的业务布局更为完善,用户能接触更多种类的本地生活服务,对于本地生活服务的消费意愿也因此更强。而下沉市场到家服务仍有较大发展空间,随着城镇化建设加强,下沉市场对各品类到家服务使用需求将进一步激活,因此对于下沉市场配送服务品类进行拓展的必要性也变得更强。

2019年上半年中国各线城市网民对本地生活服务产品消费到店与道家占比

数据来源:公开资料整理

但本地生活服务在二线城市的发展超出预期,二线城市用户到店服务和到家服务的月均消费额在各线城市中最高。一线城市外来人口多于二线城市,在消费力上可能不敌二线城市的众多本地定居居民,再加上二线城市的服务业基础设施已趋近完善,居民对本地生活服务的需求均较为旺盛,或成为未来一段时间内本地生活服务行业的主要市场。

三、中国本地生活服务行业发展趋势预测

1、本地生活服务市场往头部平台集中两强竞争将长期存在

中国本地生活服务市场空间巨大,但随着美团和饿了么两大平台将服务覆盖场景不断拓展,以及在平台综合建设上的加强,本地生活服务市场越来越往头部集中。两强之间的竞争虽然趋于激烈,但也有利于本地生活服务生态的建设,能互相促进服务质量、产品和技术的提升,两大平台之间的竞争仍将长期存在。

2、行业服务面将进一步扩大商家赋能及快递场景是拓展方向

随着本地生活服务头部平台不断发展,现阶段行业在到家及到店服务覆盖场景上已趋于完善,但面对消费者多样化需求,行业服务面仍将进一步扩大。

未来本地生活服务平台将继续加强对商家的赋能,如利用用户数据挖掘,为商家提供运营反馈。此外,利用配送运力团队的基础,发展快递业务也是本地生活服务平台业务拓展的一大方向。

3、城镇化发展带来机遇本地生活服务加强下沉市场开发

本地生活服务能在人流密集的市场快速发展,而随着政府大力推动城镇化建设,下沉市场发展潜力被进一步激发。本地生活服务平台在一二线主流城市的竞争已趋于白热化,下沉市场的广阔空间一直受到平台关注,未来头部平台将加强对下沉市场的开发,下沉市场的竞争加剧也能为当地消费者带来升级消费体验。

相关报告:智研咨询发布的《2019-2025年中国本地生活服务市场专项调查及发展趋势分析报告》

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国塑料吹膜机行业市场政策、产业链、发展现状、竞争格局及发展趋势:市场竞争较为激烈[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国串番茄行业市场政策、产业链、发展现状、竞争格局及发展趋势研判:鲜食消费占比最大[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![2025年中国数字化智能控制系统及设备行业发展现状、产业链结构及未来趋势研判:行业应用领域广泛,市场规模不断提升[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判2025!中国网民网络视频行业产业链、市场规模及重点平台分析:网络视频行业市场规模持续攀升,内容多元化到技术赋能全面重塑视听生态[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![研判2025!中国管道检测工程行业发展历程、市场规模及发展趋势分析:行业市场规模持续增长,技术创新推动智能化升级[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2025年中国医药B2B电商行业发展历程、产业链、销售额、竞争格局及未来趋势研判:数字化转型和个性化服务融合,医药B2B电商将引领未来健康新趋势[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)