一、锂电池正极材料分类及发展历程

锂电池主要由正极材料、负极材料、隔膜、电解质和电池外壳几个部分组成。正极材料是锂电池电化学性能的决定性因素,直接决定电池的能量密度及安全性,进而影响电池的综合性能。另外,由于正极材料在锂电池材料成本中所占的比例达30-40%,其成本也直接决定了电池整体成本的高低,因此正极材料在锂电池中具有举足轻重的作用,并直接引领了锂电池产业的发展。锂电池一般按照正极材料体系来划分,可以分为钴酸锂、锰酸锂、磷酸铁锂、三元材料等多种技术路线。

正极材料基本情况介绍

项目 | 钴酸锂(LCO) | 锰酸锂(LMO) | 磷酸铁锂(LFP) | 三元材料 | |

镍钴锰酸锂(NCM) | 镍钴铝酸锂(NCA) | ||||

比容量(mah/g) | 140-150 | 100-120 | 130-140 | 150-220 | 180-220 |

循环寿命(次) | 500-1000 | 500-1000 | >2000 | 1500-2000 | 1500-2000 |

安全性 | 适中 | 较好 | 好 | 较好 | 较好 |

成本 | 高 | 低 | 低 | 较低 | 较低 |

优点 | 充放电稳定,工艺简单 | 锰资源丰富,成本低,安全性好 | 成本低,高温性能好 | 电化学性能好,循环性能好,能量密度高 | 能量密度高,低温性能好 |

缺点 | 钴使用量大,较贵 | 能量密度低 | 低温性能差 | 部分金属较贵 | 部分金属昂贵 |

应用领域 | 电子产品 | 专用车辆 | 商用车 | 乘用车 | 乘用车 |

资料来源:智研咨询整理

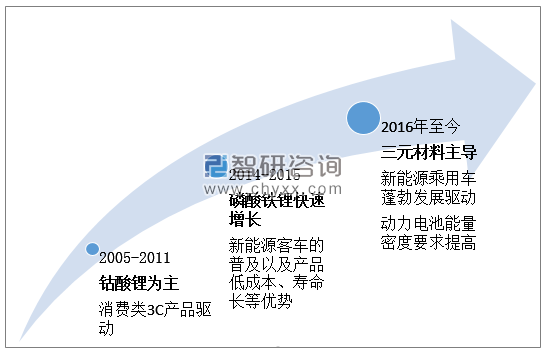

基于下游应用市场的驱动,锂电池正极材料经历了三个发展阶段。第一阶段受消费电池驱动,正极材料以钴酸锂为代表;第二阶段,随着新能源汽车市场放量,磷酸铁锂快速增长;第三阶段,受新能源乘用车对长里程需求与国家政策的推动,三元材料已成为市场需求主导。

正极材料发展历程

资料来源:智研咨询整理

二、锂电池正极材料市场现状及竞争格局

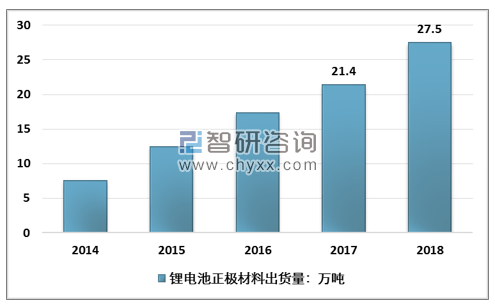

受益于新能源汽车产销增长和动力电池需求增长,锂电池关键材料出货量有不同程度的增长,2018 年锂电池正极材料出货量分别为 27.5万吨,同比增长 28.5%。

2014-2018年中国锂电池正极材料出货量统计

资料来源:智研咨询整理

2018 年以来正极材料的价格有所下跌,正极材料中磷酸铁锂价格较 2018 年年初下跌 41.76%至 4.95 万元/吨,NCM523 价格较 2018 年年初下跌 29.41%至 15.00万元/吨,较 2018 年峰值(24 万元/吨)下跌 37.50%。

2018年中国正极材料总出货量为27.5万吨,同比增长28.5%,其中杉杉能源的正极材料出货量为2.11万吨,同比增长21.26%,市占率为由8.37%下降至7.67%,排名滑至第二位。

主要正极材料企业产能及客户 单位:万吨

公司 | 现有产能 | 规划新增产能 | 规划总产能 | 主要客户 |

杉杉能源 | 5 | 15 | 20 | ATL、比亚迪、LG、力神电池、哈光宇等 |

宁波容百 | 1.7 | 20 | 21.7 | 比克、三星SDI、LG、ATL等 |

当升科技 | 1.6 | 11.8 | 13.4 | 比亚迪、三星、LG、比克、孚能、卡耐等 |

厦门钨业 | 2 | 3 | 5 | 松下、CATL、三星SDI、LG等 |

格林美 | 1.2 | 3.3 | 4.5 | 三星SDI、ECOPRO、桑顿、容百科技、振华、捷威等 |

天津巴莫 | 2.5 | / | / | 比亚迪、力神电池、三星、LG、哈光宇、维科精华等 |

长远锂科 | 3.6 | 7.9 | 11.5 | 比亚迪、CATL、力神电池、创明、亿纬锂能 |

北大先行 | 2.5 | / | / | CATL、ATL、哈工大、力神、维科精华等 |

振华新材料 | 3 | 4 | 7 | ATL、CATL、比亚迪、微宏动力等 |

科恒股份 | 1.7 | / | / | CATL、优特利、格林德等 |

资料来源:智研咨询整理

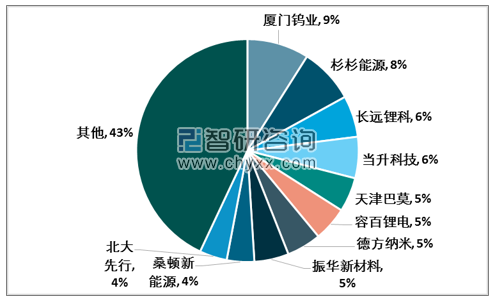

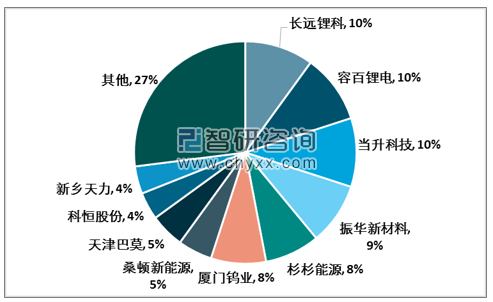

2018 年中国正极材料市场竞争格局

资料来源:公司年报、智研咨询整理

三、三元正极材料市场现状及竞争格局

动力电池按照不同正极材料分为三元材料、磷酸铁锂、钴酸锂、锰酸锂电池。

2018年不同正极材料动力电池产量占比

资料来源:智研咨询整理

磷酸铁锂是目前最安全的锂离子电池正极材料,新能源汽车发展的早期阶段都采用磷酸铁锂电池作为储能装置。但随着补贴政策标准的更新以及消费者对于新能源汽车续航里程要求的逐渐提高,目前大多数新能源乘用车已经转向使用三元材料电池。

目前,行业主流的NCM型号包括333、523、622和811四种型号。三元正极材料主要是通过提高镍含量、充电电压上限和压实密度使其能量密度不断提升,高镍正极通常指镍相对含量在0.6(含)以上的材料型号。

三元正极材料基本情况介绍

型号 | 电池模组能量密度 | 性能特点 | 应用领域 |

NCM333 | 150wh/kg | 兼具能量密度、倍率性能及安全性能 | 消费电子、汽车、高倍率电池 |

NCM523 | 165wh/kg | 高容量和热稳定性,工艺成熟 | 电动车、电动工具等 |

NCM622 | 180wh/kg | 加工性能好 | 电动车、高端笔记本电脑 |

NCM811 | >200wh/kg | 高容量,循环性能好 | 电动车,消费电池 |

NCA | >200wh/kg | 高容量,循环性能好 | 电动车,主要特斯拉在用 |

资料来源:智研咨询整理

根据智研咨询发布的《2019-2025年中国锂电池正极材料行业市场供需预测及投资战略研究报告》数据显示:2018年我国NCM三元正极材料的市场规模达230亿元,同比增长33.72%。

我国NCM三元正极材料的市场规模市场呈现快速增长,主要受益于国内车用动力电池、3C电池的低钴化、电动工具、电动自行车等应用市场的快速发展,带动了NCM三元正极材料市场需求的持续增长。

2014-2018年中国三元正极材料市场规模及增速

资料来源:智研咨询整理

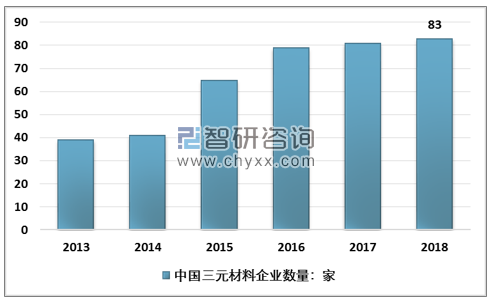

2013至2018 年国内三元材料企业数量逐年呈增长趋势,截至 2018 年底国内共计拥有 83 家三元材料企业;同时,各大正极材料企业纷纷研发布局高镍三元材料、扩大产能、布局三元前驱体以提升竞争力。

2013-2018年中国三元正极材料企业数量

资料来源:智研咨询整理

2017年开始我国三元材料企业数量增长还是放缓,多数企业在各自细分领域深耕,但整体行业集中度依旧没有出现明显的集中趋势。

2018 年国内三元材料市场竞争格局

资料来源:智研咨询整理

目前行业竞争格局较为分散,三元正极材料市场中主要竞争对手包括当升科技、杉杉能源、振华新材、长远锂科等,在高镍领域,容百科技全球领先。

国内主流厂商的三元材料总产能已超过14万吨/年,但正极材料市场格局整体分散度较高,截至2018年国内三元材料总产能为33.67万吨,较2017年新增12.93万吨,增量来自于湖南杉杉,北京当升,天津巴莫,厦门厦钨,荆门格林美,宁波容百,贵州振华,四川科能,江苏翔鹰,中化河北,湖南邦普,宜宾锂宝等企业。

此外,国内主流厂商高镍材料总产能已超过5万吨,且主流厂商此后的大规模扩产计划也主要针对的是高镍三元材料,其中NCM811和NCA的扩产计划居多。

生产厂商 | 三元材料产能(吨) | 高镍材料产能(吨) | 备注 |

容百科技 | 18710 | 8700 | 贵州厂区10万吨正极材料项目推进中,预计2025年全部达产 |

长远锂科 | 15000 | 6200 | 2019年将达到30000吨/年前驱体、35000吨/年的正极材料产能,2022年将达到115000吨/年的正极材料总产能 |

湖南杉杉 | 27000 | 17200 | 在宁夏建设的正极项目产能约7200吨,可生产NCA高镍三元材料,材料产品已送样特斯拉、松下 |

当升科技 | 14000 | 6000 | 现有622产能部分可兼容811,江苏当升三期18000吨高镍三元材料建设中,另有10万吨产能规划中,首期建设5万吨,两个项目自2019年起分批投产 |

厦门钨业 | 7000 | / | / |

天力锂能 | 10000 | 3000 | / |

振华新材 | 5000 | / | / |

贝特瑞 | / | 3000 | 后续将在江苏常州新建1.5万吨高镍正极材料生产线 |

桑顿新能源 | 20000 | 6000 | / |

格林美 | 15000 | / | 在建2.5万吨三元NCA和NCM产能 |

北大先行 | 2000 | / | / |

湖南瑞翔 | 3000 | / | / |

科隆新能源 | 3000 | / | / |

乾运高科 | 1500 | / | / |

合计 | 141210 | 50100 | / |

资料来源:智研咨询整理

四、锂电池正极材料发展趋势

三元正极材料未来市场广阔,中国到2020年,新增200万辆汽车,到2025年,新增700万辆新能源汽车。2020年新能源汽车平均每辆车装50KWh,到2025年新能源汽车平均每辆车装70KWh计算。三元装机按照70%计算,每瓦时三元材料需求按照1.5-2g计算。具体新能源汽车行业对三元材料需求如下表所示。

新能源汽车对三元材料需求情况预测

时间 | 新能源汽车销量 | 平均装机量 | 总装机量 | 三元装机 | 每瓦时三元材料含量 | 三元材料总量 |

2020年 | 200万辆 | 50KWh | 100GWh | 70GWh | 1.5g-2g | 10.5-14万吨 |

2025年 | 700万辆 | 70KWh | 490GWh | 343GWh | 1.5g-2g | 51.45-68.6万吨 |

资料来源:智研咨询整理

从3C走向动力,产品技术壁垒陡增。技术壁垒较高,产品循环性、安全性有待提高;对高镍材料这些缺点的内在机理的认识及解决方案,不仅牵涉到材料本身能否适应高能量密度电池的各项技术指标需求,还进一步决定了高镍材料在规模化生产中和电池产品应用中的相关策略。几种元素的配比组成仍在不断的调整摸索中;需要权衡成本、产率、性能等诸多因素后 进行市场推广。

兼顾优化产品的性能指标和成本二者,决定了三元正极材料未来技术升级快,而高镍三元正极材料需从工艺、设备和上下游供应链三大环节实现逢山开路。元素高镍化是资源和能量密度限制下的必由之路。目前已探明的地壳钴金属储量只有700万吨左右,年产量为12万吨左右,显然在总储量和年供应量上都难以满足新能源汽车发展锂电池供应的需求,三元正极材料资源依赖性较高。

国内目前已有的高镍材料产能在5万吨左右,而实际能够释放的值低于5万吨,加之目前大部分高端产品生产商的高镍产线仍在供应NCM523产品,实际可供应量进一步缩水,即便厂商新建产能正在持续释放,但新建产能爬坡需要时间,因此到2020年高镍材料总体处于供需紧张的状态。

此外,高镍材料分品类来看,由于目前的政策对于能量密度提高的态度略有放缓,而对安全性的重视程度进一步提高,因此高镍材料的发展重心短时间内可能偏向NCM622,NCM811和NCA的脚步或暂时放缓,但鉴于需求端对于高续驶里程及汽车轻量化的追求,高镍化长期趋势不变。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国锂电池正极材料行业产业链图谱、发展历程、发展现状、产业链下游以及发展趋势分析:锂电池正极材料的市场需求呈现高速扩张态势 [图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2025年中国塑料吹膜机行业市场政策、产业链、发展现状、竞争格局及发展趋势:市场竞争较为激烈[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国串番茄行业市场政策、产业链、发展现状、竞争格局及发展趋势研判:鲜食消费占比最大[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![2025年中国数字化智能控制系统及设备行业发展现状、产业链结构及未来趋势研判:行业应用领域广泛,市场规模不断提升[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判2025!中国网民网络视频行业产业链、市场规模及重点平台分析:网络视频行业市场规模持续攀升,内容多元化到技术赋能全面重塑视听生态[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![研判2025!中国管道检测工程行业发展历程、市场规模及发展趋势分析:行业市场规模持续增长,技术创新推动智能化升级[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)