中国船舶制造产业整体大而不强。中国已成为全球船舶制造大国,但在高附加值的高端船型制造、核心船舶配套产业上面临结构性技术与产能缺失问题,国际竞争力较弱。

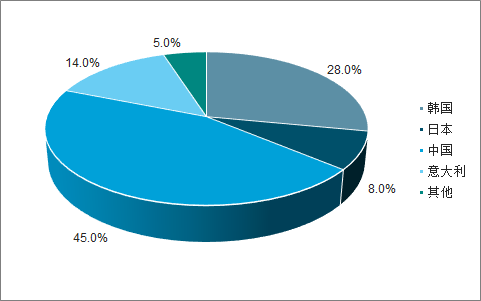

近年来,全球约90%的船舶由中日韩三国的造船厂制造。根据调查数据显示,从新接订单情况来看,2018年中国船企新接订单为915万CGT,市场份额为32%,居全球第二;今年一季度,中国船企接获35艘新船订单,共计258万CGT,接单量位居全球第一,占全球市场份额约为45%。

2019Q1全球新接订单市场占比

数据来源:公开资料整理

中国船舶制造业面临的核心问题在于结构性缺失,即低端产能过剩、高端产能不足,体现在高附加值的高端船型、船舶配套产业相对落后,使得国际竞争力不足,盈利能力较弱。

中国船企在高端船型上的国际竞争力不足。根据克拉克森数据,2018年,中国船企在热门/高端船型上(大型LNG船、超大型VLGC船、超大型油船等)共接获订单20艘、占比约8%,总金额约13亿美元,占比不足6%。与此同时,中国船企在散货船和支线型箱船领域优势显著,以2018年新接订单计算,进入全球前三的新时代造船、外高桥造船、江苏新扬子品牌船型主要是散货船、支线型箱船与VLOC船,接单程度贡献至少达50%。

中国船企在高端船型上的国际竞争力不足

船型 | 大型液化天然气 (LNG)船 | 超大型液化气船 (VLGC | 超大型集装箱船 (14000TEU及以上) | 万箱级集装箱船 (14000TEU |

全球订单(艘) | 65 | 16 | 35 | 30 |

中国:接获订单(艘) | 0 | 5 | 0 | 5 |

接单占比 | 0% | 31% | 0% | 17% |

船型 | 阿芙拉型原油船 | 超大型油船(VLCC) | MR型成品油船 | 2018年全部船型接单 |

全球订单(艘) | 22 | 41 | 49 | 1195 |

中国:接获订单(艘) | 0 | 1 | 9 | 463 |

接单占比 | 0% | 2% | 18% | 39% |

数据来源:公开资料整理

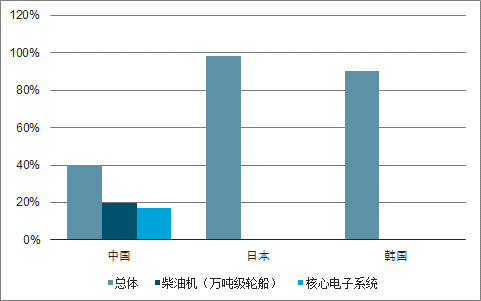

船舶配套领域研发投入不足,总体技术水平较为滞后。目前,中国造船行业配套设备本土化率不足40%,远远落后于日本的98%-100%、韩国的90%以上;在高技术配套领域本土化率更低,万吨级轮船的柴油机本土化率不到20%,重要电子系统的本土化率不到17%。因此,中国需进口欧洲、日本、韩国等国家的配套产业,不仅大大压缩船舶行业的利润空间,且不利于国际竞争力的提升。

中国船舶配套技术水平、本土化率落后于日韩

数据来源:公开资料整理

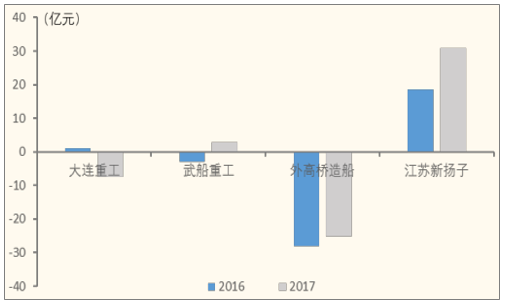

2019年一季度开始企稳。由于高附加值船型及船舶配套制造相对落后,叠加船用钢板、劳动力成本、财务费用、物流成本的刚性上涨蚕食船企利润,给造船企业带来较大的成本压力。随着船用钢板价格回落、船舶制造集中度提升,今年一季度造船企业经济效益止跌企稳。2018年中国船舶工业企业实现利润总额91.4亿元,同比-35.5%5;2019年一季度,船舶行业80家重点监测企业实现主营业务收入533亿元、同比+4.9%,利润总额3.5亿元、同比+66%。

中国主要船厂盈利水平情况

数据来源:公开资料整理

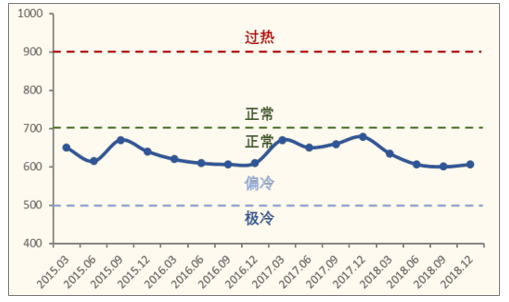

2018年,中国造船产能利用率处于较低的63%水平;根据中国船舶工业行业协会,2013年以来,中国造船产能利用监测指数(CCI)始终处于500至700点位(偏冷区域),2018年为607点,相比2017年下降71点、同比-10.5%,预计2019年将维持平稳走势。由此可见,中国造船低端产能仍有较大的去化空间。

2015-2018年中国造船产能利用监测指数(季度)

数据来源:公开资料整理

船舶在全球造船业深度探底调整背景下,如何更快更好地去除过剩产能、加快结构升级成为中国造船行业能否在危机中生存、实现弯道超车的关键。

进入“十三五”期间,针对船舶工业发展的政策主要聚焦科技创新、过剩产能化解、先进高效制造、中国品牌构筑、培育优强企业与军民融合六项主要工作,以实现船舶工业由大到强的跨越。

围绕船舶行业整合、发展的政策频频颁布,主要聚焦压减低端过剩产能、支持自主创新以及培育优强企业。我们认为,推动船舶工业结构性转型已从顶层设计走向加速落地,“十三五”后期有望迎来更多配套政策。

船舶行业已调整10年之久,作为国民经济的重要支柱产业及军民融合重点领域之一,加快行业整体转型升级、战略性重组已成为维持中国经济稳定发展的迫在眉睫的任务。

对于涉及国民经济的核心产业,国内外均有推动重组整合以优化产业结构、提升综合竞争力的动力。截至目前,中国国企深化改革、美国推动军舰制造合并提供了成功经验。船舶制造作为全球经济产业支柱之一,重组整合是优结构、补短板的必要手段。国企深化改革推进中,重组整合下的“强强联合”是提质提效、增强国际竞争力行之有效的方式。

2008年金融危机以来,中国大量造船企业资金链断裂,经历了破产与重组,船舶行业竞争格局重构,集中度稳步提升。

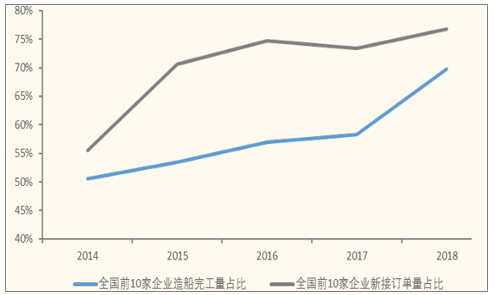

2018年前10家造船企业市场占有率相比2014年提升19.2ppt、21.3ppt,骨干企业优势显著。

2014-2018年中国前10家造船企业市场占有率稳步提升

数据来源:公开资料整理

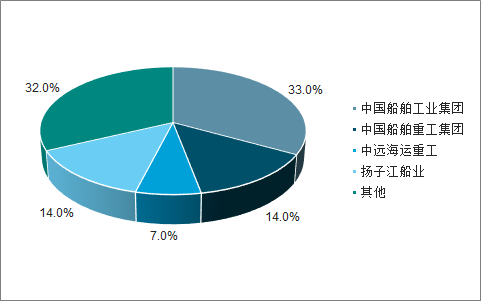

中国主要有四大骨干造船集团,分别是中船工业集团、中船重工集团、中远海运重工与扬子江船业,合计全国市占率达90%以上。根据调查数据显示,2018年初,以手持订单的修正总吨计算,四大骨干船企合计国内市占率达93%;2018年上半年,扬子江船业、外高桥造船、新时代造船、广船国际南沙以及沪东中华列席国内造船厂手持订单量排名前五。

2018年初中国船企手持订单占比(DWT)

数据来源:公开资料整理

2018年初中国船企手持订单占比(CGT)

数据来源:公开资料整理

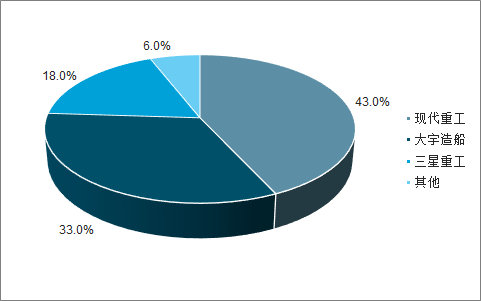

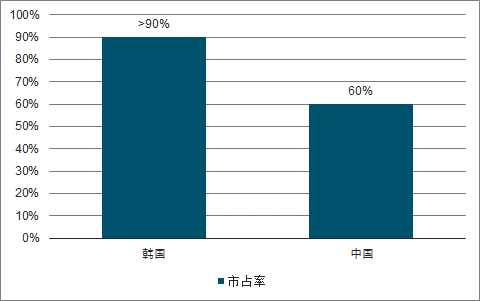

尽管近年来中国船舶制造行业集中度不断攀升,但相比同是造船大国的韩国,集中度仍有较大的提升空间。2018年初,以手持订单修正总吨计算,韩国前三大船企的国内占比高达94%,中国同期前三大船企的国内市占率仅约为60%。

2018年初韩国船企手持订单占比(CGT)

数据来源:公开资料整理

中韩2018年初国内前三大船厂市占率对比

数据来源:公开资料整理

同根通源:南北船是在国企改革背景下分拆而来;军品延续分拆前的分工:北船侧重船舶设计与配套、南船制造,协同关系居多;民品不因合并形成垄断:两船合并在手订单约占国内30%,并未形成垄断问题。

北船资产集中了中国船舶系统设计的绝大部分,尤其是军用船舶,在上游设计、中游制造总装、下游核心配套三块产业链中,上游和下游80%-90%在北船;南船的建造能力相对更为突出,拥有新接订单排名全球前十的外高桥造船、中国历史最悠久的军舰制造厂江南造船。近年来,中国的海军舰艇多由北船设计配套、南船建造总装。

南船的主要造船厂有江南、沪东中华、外高桥、广船国际、黄埔文冲及桂江造船,其中,按照手持订单总吨数排名,外高桥、沪东中华和黄埔文冲分列国内第二、第五与第九位;旗下共有9家科研院所,业务以民船为主,涉及民船设计、柴油机动力研究、工程设计等。

北船是中国最大造修船集团之一,旗下有大连船舶、渤海船舶、武昌船舶、山海关船舶、青岛北海船舶以及天津新港船舶等造船厂;拥有28家科研院所,集中了中国船舶系统设计的绝大部分,同时涵盖舰船动力、舰船电子、水中兵器、海洋工程、特种试验等各个方面。

两船的军舰业务仍然延续拆分之前的分工,属于深度合作关系;民品领域,仍有较大的整合空间,需减少无效竞争以形成合力、提升海外竞争力。

军品领域,军舰的建设仍然延续拆分前的分工——海军主战装备多数由北船研发设计,包括航母、核潜艇、常规潜艇等;南船仅设计部分辅助类舰艇,主要承担驱逐舰、护卫舰、补给舰和军辅船的制造工作。大部分配套产品、试验设备留给北船,南船需向北船采购所需产品。

民船领域,南北船若重组成功,未必形成垄断,且有助于开发高附加值船型,形成合力、规避无效竞争,以抢占海外市场。我们粗略估计,除去军舰制造,南北两船在全国的民船订单量占30%左右,并未形成垄断。同时,南北船战略性重组有助于实现船舶行业的高质量发展,开发油轮、LNG运输船、海洋平台等高技术、高附加值的船型,形成合力抢占海外市场。

船舶在全球造船业深度探底、震荡下,如何更快更好地产能去化、加快结构升级成为中国造船行业能否实现弯道超车的关键。对比韩国等造船强国,中国造船业集中度仍有较大的提升空间,重组整合是大势所趋。

南北船旗下上市公司市值

数据来源:公开资料整理

十三五”改革的发力时期,在改革深度、执行力度方面都将比过去两年更强,改革释放的红利弹性也将超出以往,但是军工改革进程不达预期将一定程度影响相应上市平台的业绩股价表现。

相关报告:智研咨询发布的《2019-2025年中国船舶主机市场竞争格局及投资风险预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国船舶推进器行业市场发展规模及未来趋势预测报告

《2022-2028年中国船舶推进器行业市场发展规模及未来趋势预测报告》共十章,包含船舶推进器所属行业进出口现状与趋势,船舶推进器行业风险分析,船舶推进器行业发展前景及投资机会 等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询