一、长安汽车销售、经营情况分析

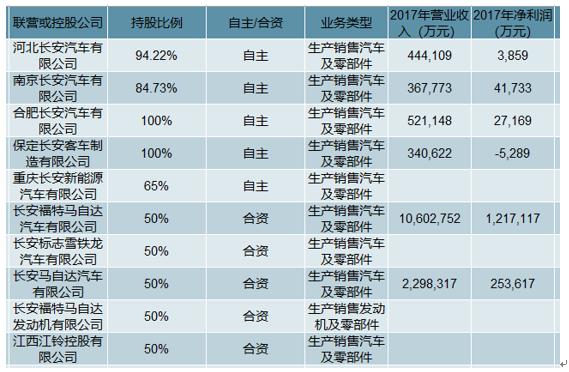

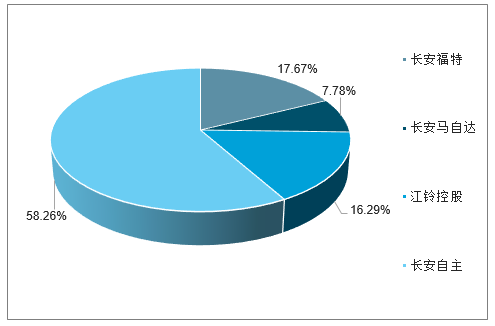

长安自主、长安福特、长安马自达、长安标致雪铁龙、江铃控股。合资公司均属于50%控股联营企业,营收利润未并表主要算作投资收益。目前长安自主和长安福特的销量占比较大,2018年分别达到74.5%以及17.7%。

长安自主15年基本实现盈亏平和,但由于加大产品研发亏损继续放大,长安马自达盈利增长稳定,长安标致雪铁龙与长安铃木处于亏损状态,江铃控股处于微盈利状态。

长安汽车联营或控股公司

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国汽车行业市场监测及未来前景预测报告》

2018年长安汽车各子品牌车型销售占比

数据来源:公开资料整理

长安汽车历年各部分利润(亿元)

数据来源:公开资料整理

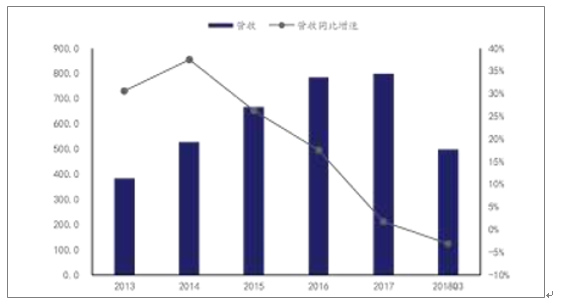

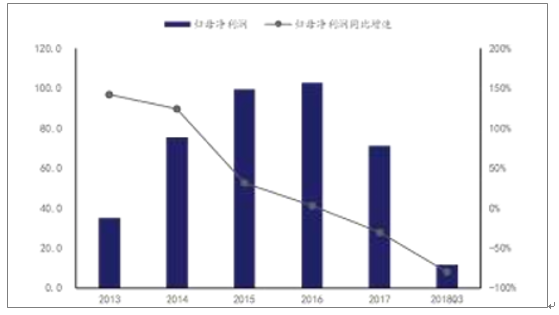

2017年销售汽车287.2万辆,2018年销售汽车213.78万辆,2017年实现营收800亿元,同比基本持平,实现归母净利润71.4亿元,同比下滑31%。2018年前三季度实现营收498.5亿元,同比基本持平,实现归母净利润11.6亿元,同比下滑80%,业绩主要受到行业整体增速放缓以及长安福特业绩下滑拖累。

长安汽车营收及同比增速(亿元)

数据来源:公开资料整理

长安汽车归母净利润及同比增速(亿元)

数据来源:公开资料整理

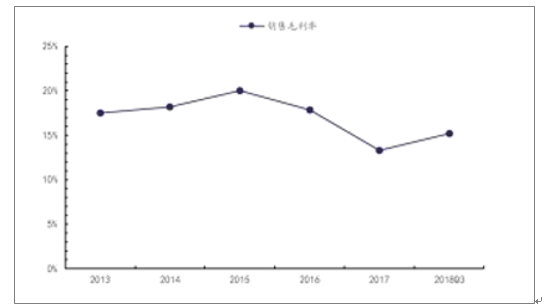

长安汽车毛利率

数据来源:公开资料整理

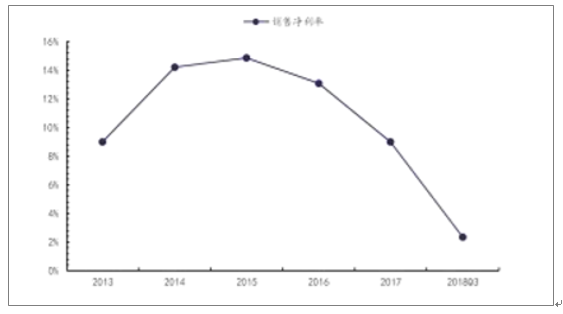

长安汽车净利

数据来源:公开资料整理

二、福特中国销售情况分析

连续3年无新车直接导致长安福特销量的断崖下滑,车型老旧的背后是对中国市场的车型定制不足。福特在中国的销售主要为长安福特、江铃福特、林肯(进口)、福特(进口)以及商用车。近两年,福特在华销售持续下滑,2018年整体销量为75.2万辆,同比下滑36.9%,其中长安福特下滑超过50%,是福特销量下滑的最主要因素。长安福特断崖式下滑直接原因是缺乏新车以及原有车型老旧,背后深层的原因是相较于大众、通用等竞争对手,福特对中国市场车型的定制化程度较低。

福特2018年在华销量下滑36.9%(单位:万辆)

数据来源:公开资料整理

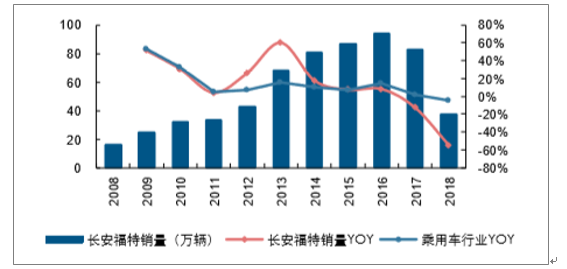

自2012年以来,长安福特的销量变化可分为两个阶段:2012-2015年的快速增长和2015年至今的快速下滑。1)2012-2015年长安福特开启的新车周期,期间推出翼博、翼虎、福睿斯、金牛座等车型,销量节节攀升。2012-2015年,长安福特销量从42.5万辆增长到86.9万辆,复合增速为26.9%,同期行业复合增速为10.9%。2)2015年以后,公司长期未推出新车,同时老车型生命周期接近尾声,公司销量迅速下滑。2018年,长安福特销量仅为37.8万辆,同比下滑54.4%,大幅低于行业-4.1%的增速。

2018年长安福特销量下滑54.4%

数据来源:公开资料整理

自2016年以来,长安福特长时间未推出新车

数据来源:公开资料整理

各品牌引入车型数量占比

数据来源:公开资料整理

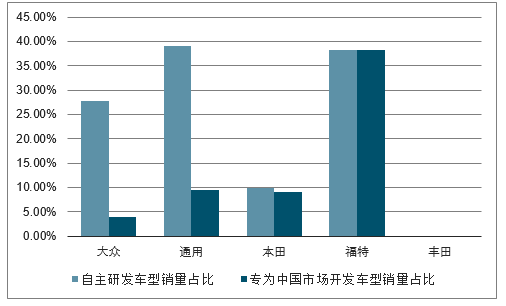

各品牌引入车型销量占比

数据来源:公开资料整理

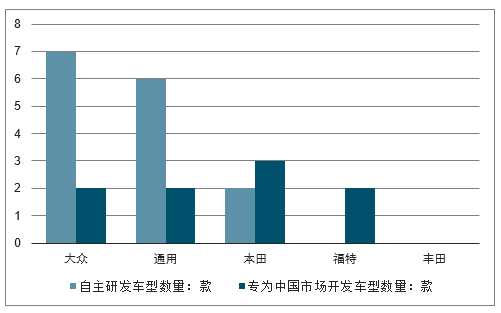

从全行业看,合资车企针对中国市场推出专供和自主研发车型普遍都能获得较好的成绩,针对中国市场的定制是合资间竞争的一大重要决胜点。大众、通用、本田、福特专门面向中国市场研发和销售的车型分别为2款、2款、3款、2款,销量贡献分别为4%、9%、9%和38%(2017年专供中国市场车型销量占比整体销量),福特针对中国的产品主要为金牛座和福睿斯,并未在SUV等上做中国区的专门优化。合资品牌推出自主研发车型是合资品牌国产化的最高层次。大众和通用在中国合资公司的自主研发车型数量分别达到7款和6款,销量贡献达到27.7%和39.0%(2017年自主研发车型占比整体销量);本田在中国合资公司的自主研发车型为2款,销量贡献为9.8%;而福特在中国合资公司没有推出自主研发的车型。

大众和通用在中国合资公司的自主研发车型数量较多

数据来源:公开资料整理

大众和通用自主研发车型销量占比较高

数据来源:公开资料整理

二、福特“2025”销售战略分析

战略车型研发渠道多维度调整,“2025”战略有望重振长安福特福特于2017年底提出“2025”战略,整体战略层面,中国市场战略地位跨过亚太福特,上升为与北美市场同等重要的业务单元。具体表现在车型、渠道和研发三个维度:

第一,车型层面:加大投放力度,计划在2025年之前福特将在中国推出超过50款新车型,其中8款全新SUV,至少15款电动车型,同时引入豪华子品牌林肯实现国产化。

第二,渠道层面:整合长安福特、进口福特、江铃福特渠道,统一由NDSD下辖,并且长安福特从福特亚太手中完全接管NDSD,本土化需求把控能力和效率得到提升。

第三,研发层面:进一步投资长安福特工厂开发中心(TDC),新扩建的重庆研发中心规划在2021年具备车型的中期改款研发能力,2025年具备自主研发新车型的能力。

福特于2011年提出的“1515”计划,主要是从车型、产能、渠道三个维度进行调整:

第一,车型层面:引入翼博、翼虎、锐界三款车型,实现从小型、紧凑型、中型SUV的全面布局,补齐长安福特之前的SUV短板。

第二,产能层面,“1515”战略后长安福特产能扩张从起初的25万辆扩充至96万辆,产能利用率回归到相对合理的90%附近。此外,“1515”战略期间,长安福特还投资了重庆变速器工厂和发动机工厂,新扩建变速箱与发动机产能各40万台/年。

第三,渠道层面:销商网络从2010年的340家增加到约700家,新的经销商网络主要下沉到增长潜力较大的三四线市场。

对标“2025”战略与“1515”战略,差异点主要体现在以下三点:

第一,车型层面,“2025”战略投放车型强度更大;虽然两者均对车型进行调整,但“2025”期间车型导入的强度比“1515”更大,“1515”主要是包括翼虎、翼博、锐界以及第三代福克斯换代在内的四款核心车型,而“2025”战略将会有50款包括中期改款、换代、新能源以及全新车型,其中有8款全新SUV,同时导入了旗下的林肯豪华子品牌。

第二,渠道层面,长安福特实现对渠道的完全把控;虽然两者均对渠道进行调整,“1515”战略重心在于扩建渠道,而“2025”战略重心在于整合福特国内市场渠道,最重要的是长安福特实现对于NDSD的全权把控,跨过亚太福特后更加有利于制定本土化的营销策略与灵活的应对机制,同时执行效率得到提升。

第三,加强本土研发,从本质上加强长安福特车型的产品能力和推出速度;“1515”计划和“2025”战略的不同点在于“1515”计划解决产能瓶颈,而“2025”战略则加强本土研发。产生差异的原因在于“1515”期间中国汽车行业销量仍然较为可观,对于整车厂而言产能供给更加重要,而“2025”期间中国汽车行业国内市场保有量提升,增速下行,本土化研发对于加强车型本土需求把握以及提升投放速度至关重要,车型导入是较为表面的增加国内市场车型数量,而本土研发能力加强才能从本质上提升产品力以及提升新车型、换代、中期改款的车型周期。

1515计划:完善SUV产品布局,扩产能缓解产能瓶颈,扩建与下沉渠道

福特于2011年发布福特中国“1515”计划,主要是从车型,产能以及渠道三个层面进一步加强。车型层面,到2015年在中国市场推出15款新车,产能层面,将产能从起初的25万辆扩充至96万辆。渠道层面,授权经销商数量从2010年的340家提升到680家。

车型层面:完善产品线,补齐SUV短板,享受行业SUV高增长盛宴

“1515”计划期间,长安福特推出了小型SUV翼博、紧凑型SUV翼虎、中型SUV锐界共计三款SUV车型,并且专门针对中国市场投放了福睿斯紧凑型轿车,同时实现了核心车型福克斯和蒙迪欧的换代。整体来看,1515期间长安福特的产品线迅速扩张,从之前的蒙迪欧(中型轿车)、福克斯(紧凑型轿车)、嘉年华(小型车),麦克斯(小型MPV)组成的轿车系列扩展到SUV产品矩阵,并且基本实现了小型、紧凑型以及中型SUV的完善布局。

具体时间节点来看,核心走量的小型SUV翼博以及紧凑型SUV翼虎均于2012年11月上市,国内SUV高增长时间段主要位于2013-2016年,同时长安福特在2015年初推出中型SUV锐界完善SUV产品谱系,因此能够分享国内SUV高增长的红利,销售体量迅速上升。

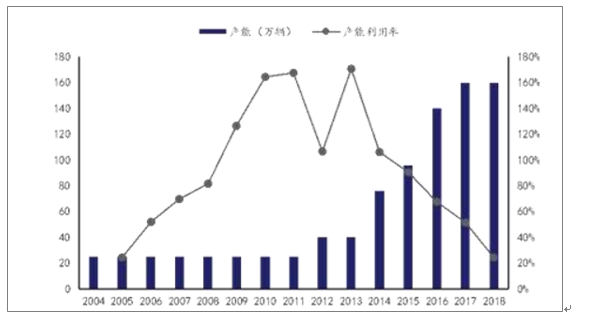

产能:“1515”战略后产能从25万扩张至96万,解决产能瓶颈问题长安福特2011年之前国内产能仅25万,产能利用率逐年提升。随着销量增长产能成为制约销量的瓶颈。长安福特产能利用率在2011年达到顶峰。2012年长安福特二工厂投产,初期产能15万,2015年扩产至35万。2014年长安福特三工厂投产,带来产能增量36万辆。2016年重庆一工厂持续扩产19万辆,因此“1515”计划后长安福特产能扩张至96万辆,产能利用率回归到相对合理的90%附近。此外,“1515”计划期间,长安福特还投资了重庆变速器工厂和发动机工厂,贡献变速箱与发动机产能各40万台/年

长安福特产能及产能利用率测算

数据来源:公开资料整理

渠道:数量增加,下沉至三四线城市“1515”计划中长安福特的经销商网络从2010年的340家增加到近700家,新的经销商网络主要分布在增长潜力较大的三四线市场。

2025计划:中国市场战略地位提升,林肯国产,整合渠道,加强本土研发2017年10月福特发布“2025”战略,主要从车型、渠道、研发、战略等多个维度对中国福特市场进行多维度调整。整体来看,“2025”战略营收目标是在2025年实现在华营收额比2017年增长50%,达到约1590亿元的营收目标。战略地位提升:中国市场战略提升至北美市场同等重要“2025”战略之前,中国市场属于亚太市场下辖,“2025”战略后福特重新定位中国市场,中国市场与北美市场并列成为公司的两大核心市场。福特中国升级为独立运营的业务单元;升级后的福特中国将直接向全球总部汇报。决策流程上福特中国董事长兼CEO可以直接向福特全球CEO汇报,而无需经过福特亚太总部,该战略调整可提升中国市场的决策效率,同时决策将更加基于中国市场现状考虑,而避免出现福特亚太纳入全球范畴考虑而错误定位中国市场的情况。

车型:2019年密集投放新车型,林肯国产化有望带来自身2倍以上体量增长福特计划在2025年底在中国推出超过50款新车型,其中8款全新SUV,至少15款福特和林肯的电动车型。

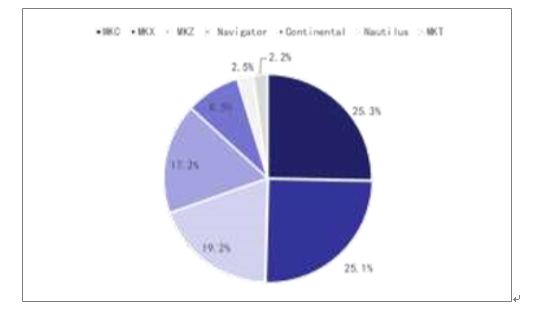

为了分析林肯品牌后期在国内市场的空间,将林肯与凯迪拉克进行对标分析。林肯与凯迪拉克两个品牌具备较高的相似性,同为美系车品牌,林肯属于福特旗下高端子品牌,凯迪拉克属于通用旗下子品牌,此外,林肯与凯迪拉克均定位二线豪华车品牌。

与林肯对标的美系二线豪华品牌凯迪拉克同样经历了从海外进口到中国本土化生产的历程。凯迪拉克2013年国产,当年销售4.44万辆,相较2012年进口时同比增长51%,凯迪拉克国产的6年期间,相对2012年进口量同比增长720%。

从美国市场销售体量来看,林肯的品牌力略微弱于凯迪拉克,综合参照两者品牌力以及在中、美市场的表现,预计林肯在中国市场的总体销量存在2倍以上的提升空间,预计达到15万辆的整体销售体量,10万辆的增量对应福特2018年37.77万辆的销售体量大致对应26.48%的增量弹性。

品牌横向比较来看,2018年林肯和凯迪拉克在美国市场的销量分别为10.38万辆以及15.47万辆,美国市场林肯总销量与凯迪拉克总销量的比例为66.96%,且该比例从2013年的44.75%开始逐年提升,年均提升4.44%。2018年林肯和凯迪拉克中国市场的销量分别为5.53万辆以及22.80万辆,中国市场林肯总销量与凯迪拉克总销量的比例为24.26%。

市场横向比较来看,2018年凯迪拉克中国市场和美国市场的销量分别为22.80万辆以及15.47万辆,凯迪拉克中国市场和美国市场的销量比例为147.38%。2018年林肯中国市场和美国市场的销量分别为5.53万辆以及10.35万辆,林肯中国市场和美国市场的销量比例为53.40%。

林肯细分车型销量(美国市场)

数据来源:公开资料整理

林肯美国市场车型占比情况(2018年)

数据来源:公开资料整理

新一代福克斯产品力加强,2019年开启福特产品新周期

整体来看,福特目前完成了核心车型福克斯的换代以及福睿斯的中期改款。新款福克斯作为福特的核心走量车型,完成换代后产品力提升较为显著:

外观层面:新款福克斯前脸采用马丁脸设计,车身线条感更明显,车前大灯变得更加狭长,整体外观辨认度有所提升,更加富有运动感。

2019-2020年将累计推出3款全新车型,2款车型以及1款中期改款车型。此外,锐界有望在年中实现中期换代,翼虎有望在年底实现换代车型上市,金牛座有望在年中实现换代车型上市,探险者有望在明年一季度国产。林肯车型层面,年底MKC车型有望国产,明年一季度领航员有望国产。在2019年年中至2020年上半年,长安福特将累计推出3款全新车型,3款换代车型以及1款中期改款,而换代福克斯以及中期改款的福睿斯也将在2019年贡献销量增量

福特2018年底-2020年车型规划

子品牌 | 车型 | 类型 | 时间 | 级别 | 核心车型 |

福特 | 福克斯 | 换代 | 2018年11月 | 紧凑型车 | ☆ |

- | 福睿斯 | 中期改款 | 2018年11月 | 紧凑型车 | - |

- | 锐界 | 中期改款 | 2019年上半年 | 中型SUV | ☆ |

- | 翼虎 | 换代 | 2019年下半年 | 紧凑型SUV | ☆ |

- | 金牛座 | 换代 | 19年上半年 | 中型车 | - |

- | 探险者 | 新车型 | 2020年一季度 | 中大型SUV | ☆ |

- | 蒙迪欧 | 换代 | 2020年 | 中型 | - |

林肯 | MKC | 新车型 | 2019年下半年 | 中型SUV | ☆ |

- | 领航员 | 新车型 | 2020年一季度 | 7座SUV | ☆ |

- | MKX | 新车型 | 2020年四季度 | 中型SUV | ☆ |

数据来源:公开资料整理

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国塑料吹膜机行业市场政策、产业链、发展现状、竞争格局及发展趋势:市场竞争较为激烈[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国串番茄行业市场政策、产业链、发展现状、竞争格局及发展趋势研判:鲜食消费占比最大[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![2025年中国数字化智能控制系统及设备行业发展现状、产业链结构及未来趋势研判:行业应用领域广泛,市场规模不断提升[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)