一、基建投资增长率下降

2017年基建政策多变,环保趋严、PPP新规严控新增项目、清理存量项目,并限制央企的参与,据基建通大数据分析,明年基建市场投资增长率下降是肯定的,预计总的基建市场投资增长率将会由2017年的15.6%降至2018年的10%以下甚至是负增长。

1、换届的调整和激励效应往往对经济有较明显的影响。从历史经验来看,换届当年和次年基建投资往往稍高于其他年份。而且目前各行业都在转型的关键阶段,此时保持基建平稳过渡非常关键。

2、随着2018年地产销售进一步下行,环保压力不减,经济面临一定的下行压力,基建投资仍然是最立竿见影的稳增长手段。特别是十九大报告提出建设交通强国的目标,各地纷纷相应提出了交通强省的新定位,包括浙江、江苏、四川、海南等地交通部门先后召开会议,提出建设交通强省,加快下一步的交通投资步伐。从国家“十三五”规划来看,未来几年,地方政府基建投资意愿仍在。

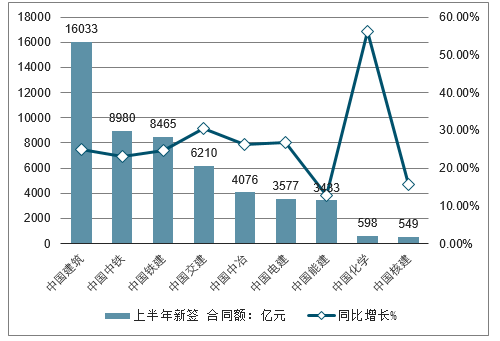

3、由于2017年前3季度新签合同额同比增长29%,高于2015年、2016年的同比增速(分别为9%和24%)。因此过去一年间的订单项目充足,直接导致未来几个季度的建筑业活动仍将保持景气。

大央企2017前三季度新签合同额

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国住宅建筑建设行业市场调查及发展趋势研究报告》

二、PPP投资方向结构性调整

2017年可以说是PPP的转折年,从先前的鼓励PPP项目的发展,到近期财政部、国资委等部委出台的PPP“降温”政策,一系列政策也引发了市场对于明年PPP项目落地和基建投资的担忧。

从发起项目的地方政府端和参与投资的企业端,都会带来一定的降温作用,明年PPP的总体市场规模有所减缓是大概率事件,但是这种减缓伴随的将是行业领域上的结构优化调整。

1、从目前PPP项目占比看,市政工程、交通运输、生态建设和环保3 类项目合计占PPP管理库比例58.6%。近期媒体报道,包头、西安等城市地铁项目均被叫停,与此次PPP项目新规结合看,政策层显然对于PPP投资方向有所考虑。

未来PPP清理退库过程中可能会对项目构成产生一定的结构性影响,市政工程类项目占比或将下滑,而作为目前政策重心的环保生态建设类项目则可能占比提升(链接:格局大变,17.8万亿会是最高点么?2018年PPP市场六大预测),这也符合十九大中对于环保领域的会议精神。

鉴于此,这次对PPP监管的收紧并不是“一刀切”, PPP强监管并不会导致明年基建投资出现“无米下锅”的情况。

2、加强政策监督的目的是剔除不合条件、质量不高的PPP项目,如人口密度不足的城市的地铁项目。但是即便如此,和政府引导的区域合作计划(如广东“大湾区”蓝图、雄安新区以及长三角城市群)相关的战略性项目仍将得到预算支出和政府债务发行的支持。

三、建筑行业龙头央企发展情况分析

1、央企经营业绩情况分析

在基建预期不断强化的基础上,基建央企和设计类企业受益最多。

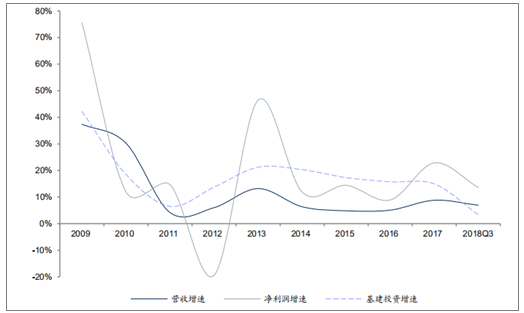

基建固定资产投资增速提高,基建设计板志营收增速大概率提高

数据来源:公开资料整理

央企业绩稳定估值低,在手订单充沛业绩有望加速释放基建市场份额集中于央企基建行业受整体投资波动影响较大,且中间的传导过程基本没有滞后,复盘前几轮基建周期可以发现,行业整体业绩的波动基本与基建投资的周期重合。2018 年以来受到基建投资疲软的拖累,行业业绩出现明显下滑,在基建补短板的推动下,预计 2019 年行业净利润增速可回升至 15%左右 。

基建行业的业绩波动基本与基建投资周期重合

数据来源:公开资料整理

基建项目的工程体量大、技术复杂,进入壁垒也较高,因此基建行业是市场集中度最高的建筑子行业之一,中国中铁、中国铁建等央企占据了绝大多数的市场份额,且近几年市场占有率仍在逐步提升,2017 年央企的市占率(仅统计上市公司的数据)最高曾达到 84.87%.。

央企占据了绝大多数的基建市场份额

数据来源:公开资料整理

今年基建补短板依然是政策重点,大批基建项目将加速落地,随着投资回暖行业业绩将整体回升。考虑到行业市场集中度高的特点,中国中铁、中国铁建等央企依然是本轮基建周期的最大受益方。央企在手订单创下历史新高,业绩确定性强,海外扩张力度不减。

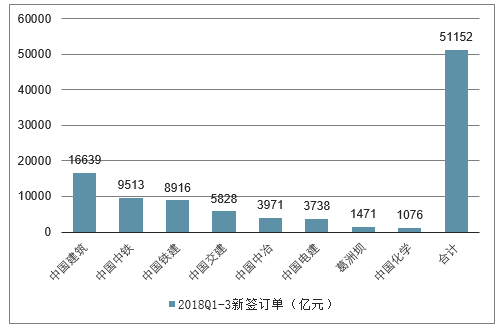

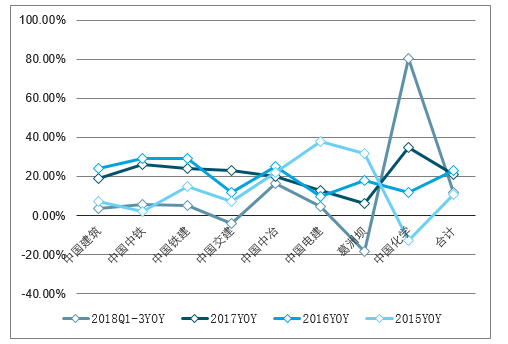

八大建筑央企 2018 年前三季度新签订单合计 5.12 万亿元,同比增长 11.7%,尽管受基建投资大幅下滑、国际环境变化等因素影响,但整体仍保持稳健增长态势,近三年 CAGR 达到 16.4%。

八大建筑央企 2018 年前三季度新签订单 5.12 万亿元

数据来源:公开资料整理

八大建筑央企 2018 年前三季度新签订单同比增长 11.7%

数据来源:公开资料整理

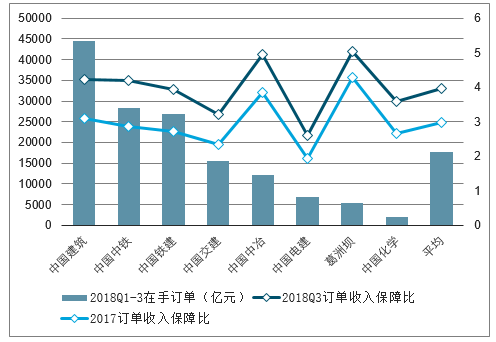

目前央企订单充沛,在手订单(即未完成合同额)已创下历史新高。截至 2018年三季度末,八大央企的平均在手订单约为 17704.87 亿,平均订单收入保障比达到 3.97 倍 。

截至 2018Q3 央企在手订单创下新高,平均订单收入保障比达到 3.97 倍

数据来源:公开资料整理

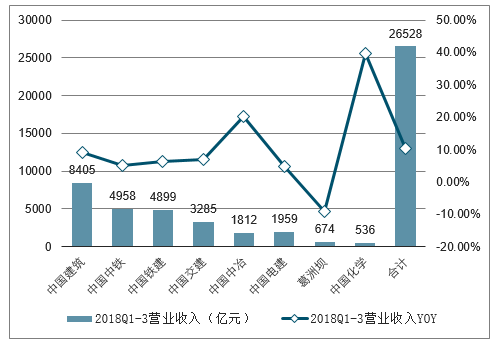

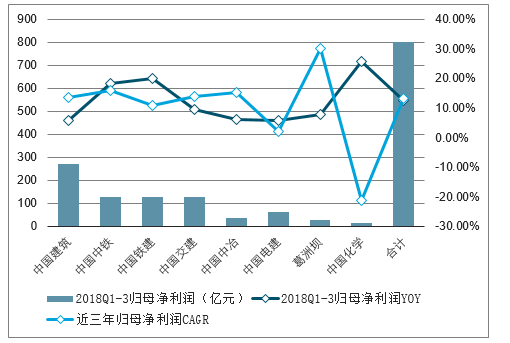

2018 年前三季度,八家建筑央企合计营业收入超 2.65 万亿元,同比增长 10.36%;合计归母净利润为 801 亿元,同比增长 12.40%,近三年 CAGR 达到 13.3%。

国家建筑央企 2018 年前三季度营业收入超 2.65 万亿元

数据来源:公开资料整理

国家建筑央企 2018 年前三季度净利润达 801 亿元

数据来源:公开资料整理

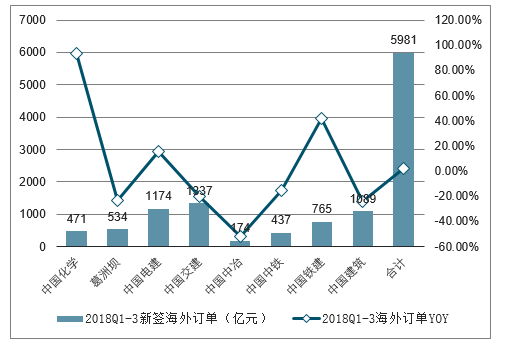

八大建筑央企近几年海外订单也保持了快速增长,2015-2017 年海外订单CAGR 达到 20.4%。其中 2017 年新签海外订单约 9103 亿元,海外新签订单占比 12.1%,同比增长 10.0%。受到海外市场景气度下降、国际政治环境不稳定以及 2017 年同期基数较高等影响,2018 年前三季度新签海外订单 5981 亿元,同比提升 1.97%,增速有所放缓。

大建筑央企2018Q1-3新签海外订单情况

数据来源:公开资料整理

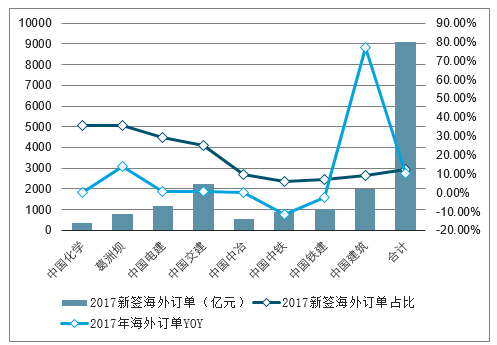

大建筑央企2017新签海外订单情况

数据来源:公开资料整理

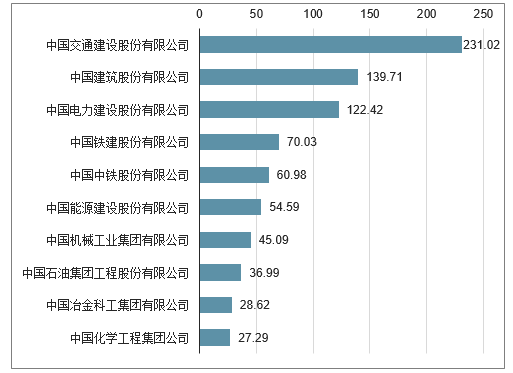

去年 8 月,美国《工程新闻纪录》(ENR)发布了 2018 年度“全球最大 250 家国际承包商”排行榜,榜单主要依据公司的海外收入进行排名,是全世界范围内最权威的国际工程承包商排行榜。中国企业成绩再创新高,共有 10 家公司进入全球 50 强,且全部都是央企,中国交建更是稳居全球前三的席位,到今年为止中国交建已连续三年保持在全球前三强行列。

2018 年度 ENR 国际承包商 250 强内地企业前 10 强全部是央企

数据来源:公开资料整理

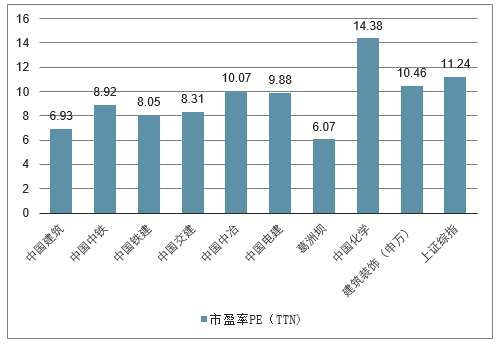

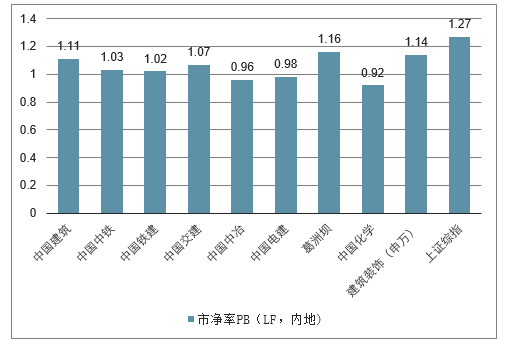

央企估值低,安全边际高建筑央企整体估值偏低,除中国化学外市盈率远低于行业平均水平和上市公司平均水平,处在估值洼地。部分建筑央企的市净率(PB)跌破 1.0,处在绝对安全区域,配置价值较高

八个建筑央企市盈率大部分低于行业和 A 股平均值

数据来源:公开资料整理

部分央企市净率跌破 1.0,估值处在安全区域

数据来源:公开资料整理

在成熟的国际工程市场中,ACS、霍克蒂夫、万喜等国际建筑巨头的平均 PE估值大约为 22.93 倍,PB 估值大约为 2.37 倍,央企的平均估值相比之下明显偏低。未来中国建筑市场将逐渐向国际成熟市场融合,央企作为龙头企业整体估值还有较大的提升空间。

与国际建筑巨头相比,央企的估值明显偏低

公司名称 | 所属国家市盈率 | 市盈率 | PE市净率 |

PBACS | 西班牙 | 13.06 | 2.88 |

霍克蒂夫 | 德国 | 19.84 | 4.62 |

万喜 | 法国 | 16.84 | 2.67 |

STRABAG | 奥地利 | 13.40 | 1.47 |

TECHNIPFMC | 英国 | 64.03 | 0.92 |

布伊格 | 法国 | 10.97 | 1.42 |

斯堪斯卡 | 瑞典 | 17.06 | 2.58 |

法罗里奥 | 西班牙 | 28.20 | 2.37 |

国际平均 | -- | 22.93 | 2.37 |

央企平均 | 中国 | 9.19 | 0.92 |

数据来源:公开资料整理

2、央企有望受益行业集中度提升

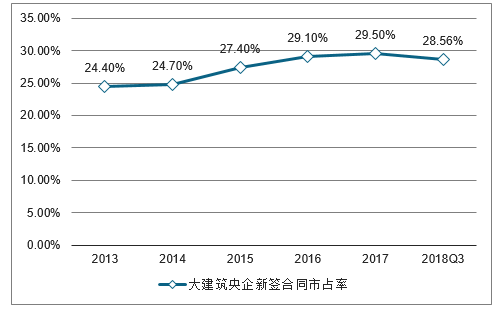

2015 年以来,建筑行业龙头优势越来越明显,市场占有率逐步提高,行业集中度持续提升。八大建筑央企新签订单市场占有率从 2013 年的 24.4%提升至2017 年的 29.5%。2018 年至今央企受到国资委降杠杆以及 PPP 总量控制的要求,订单份额占比有所下降。

随着固定资产投资增速放缓及资金成本提升,未来行业竞争越发激烈,龙头企业在资质、品牌、资金等方面与中小企业相比具有无可比拟的竞争优势,特别是对于大体量项目的管控能力和经验更是深受业主青睐。明年在基建补短板背景下,势必会有更多大型工程项目落地,届时建筑龙头将最能从中直接受益,市占率还将进一步提升 。

大建筑央企新签合同市占率逐渐提升

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国建筑行业竞争战略分析及市场需求预测报告

《2025-2031年中国建筑行业竞争战略分析及市场需求预测报告》共十五章,包括中国建筑业发展存在的问题及对策,2025-2031年中国建筑业发展前景及趋势,2025-2031年中国建筑业投资策略探讨等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询