一、人口绝对规模和相对规模的增长,带来国内卫生巾行业庞大的消费规模

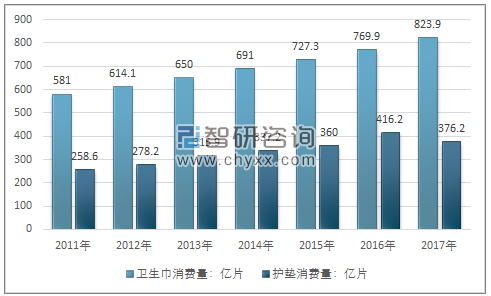

2011年全国女性总人口数量65667万人,占比48.7%,到2017年,全国女性总人口数量上升至67871万人,占比48.8%。女性人口绝对规模和相对规模的增长,刺激了国内卫生巾的消费量提升了卫生巾市场的需求规模。2017年全国卫生巾消费量上升至823.9亿片,同比提升7.01%。

2011-2017年全国卫生巾、护垫消费量走势图

资料来源:智研咨询整理

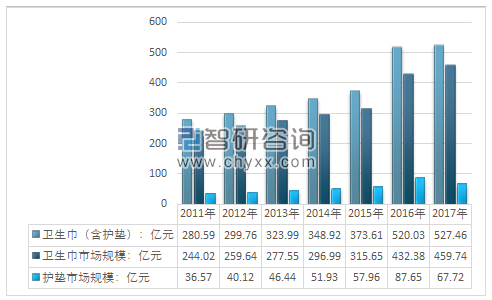

智研咨询发布的《2019-2025年中国卫生巾市场竞争格局及投资风险预测报告》数据显示:2011 年至2017年,卫生巾(含护垫)消费量从839.6亿片增加到1200.1 亿片。市场规模从280.59亿元扩大至527.46亿元,具体情况如下:市场规模从280.59亿元扩大至527.46亿元,具体情况如下:

2012-2017年中国卫生巾(含护垫)市场规模

资料来源:智研咨询整理

二、我国卫生巾市场竞争情况

(1)我国卫生巾市场品牌

经过多年发展,女性卫生用品市场相对较为稳定,新进入的大型企业很少。2017年,生活用纸委员会统计在册的卫生巾 / 卫生护垫生产企业约635家,总体集中度仍然较低,市场竞争者仍由多个生产商组成,领先生产商主要集中在上海、福建、广东等地,包括本土生产商 / 品牌:恒安、景兴、啟盛;国际生产商:宝洁、尤妮佳、金佰利、花王。高端市场的品牌集中度很高,国际性品牌有苏菲、护舒宝、高洁丝、乐而雅等;本土企业全国性品牌有七度空间、ABC、安尔乐等;区域性品牌有洁婷、U 适、小妮、佳期、自由点、倍舒特、洁伶、好舒爽、日子等。

2017年,适龄女性(15 ~ 49岁)人口继续减少,女性卫生用品的消费人群基数继续缩小。同时,进口卫生巾 ( 海关商品编号96190020下的进口商品 ) 数量继续保持两位数增长,再加上电商、微商等互联网品牌卫生巾的发展,导致国内领先品牌增速放缓,甚至出现负增长。

宝洁公司年报显示,2017年宝洁公司在发展中地区(包括中国市场——编者注)的女性卫生用品销售量出现了低一位百分数的下降,主要是由于市场竞争以及减少对委内瑞拉分公司的出口造成的。

金佰利公司年报显示,2017年,金佰利在发展中地区和新兴市场的个人护理用品销售额增长了6%,销售量增长了5%。主要的驱动力来自于拉丁美洲(尤其是阿根廷和巴西)、中国、东欧和中东 / 非洲地区。

恒安集团年报显示,2017年恒安集团卫生巾业务的销售收入增长约6.1%,增至约69.72亿元,约占集团整体收入的35.2%(2016年为34.1%),毛利率维持稳定,约72.2%(2016年为72.6%)。

花王公司公布的数据,花王乐而雅卫生巾销售额获得增长,虽然该品牌在日本国内市场面对巨大的竞争压力,但其在亚洲市场仍保持稳定增长。

尤妮佳公司公布的年报表明,尤妮佳在中国市场积极开拓大城市的年轻女性消费者市场,进展顺利,带动了中国业务的增长。

维达控股发布的年报显示,2017年,维达女性护理业务获得显著增长。轻曲线 Libresse 重新登陆中国的跨境电商平台及精品护理店,薇尔 VIA 通过成功的社交媒体推广以及全新裤型产品的推出,有效吸引了年轻消费者。

女性卫生用品销售额增长显著的其他企业及其增长率:上海申欧增长50%,杭州余宏增长40%,广东川田增长36%,杭州川田增长29%,上海亿维增长29%,湖南千金增长25%,佩安婷增长23%,康那香增长19%,佳通增长18%,上海月月舒增长16%。另一方面,由于受到消费高端化趋势影响以及进口产品和互联网品牌的冲击,许多区域性品牌业绩出现明显下滑,经营压力加大。

2017年度中国卫生巾十大品牌

排名 | 品牌名 | 所属企业情况 |

1 |  | 日本尤妮佳集团旗下女性护理事业部卫生巾品牌,以高性能的夜用卫生巾和护垫为基础,获得了亚洲众多女性的支持。 超熟睡夜用和超薄系列为明星产品。 |

2 |  | 乐而雅是Kao花王旗下的女性卫生用品品牌。1978年诞生于日本。1996年进入中国市场,“零触感”为明星产品 |

3 |  | “七度空间”是恒安集团推出的面向年轻女孩的少女系列卫生巾品牌,创立于2002年,开创七层防护巾身结构 |

4 |  | 宝洁(中国)有限公司,Whisper护舒宝,始于1983年美国。 液体卫生巾属品牌目前主打产品概念之一。 |

5 |  | 美国金佰利公司旗下的女性卫生用品品牌,首个一次性卫生巾品牌,较早对公众进行月经知识教育,全球健康卫生护理领域的知名企业,1994年进入中国市场。2012年,Kotex高洁丝产品全线升级,主打“瞬吸漏斗”为女性提供更好的防漏保护。 |

6 |  | ABC属于广东景兴健康护理实业股份有限公司旗下品牌,自1998年创立以来,ABC一直秉承着“健康、优质、舒适”的理念。自主研发的KMS清凉系列卫生巾属其特色产品 |

7 |  | 稳健医疗集团旗下品牌,诞生于2009年,以其 “全棉水刺无纺布专利工艺”为核心技术载体,成功实现了医用产品向民用产品的拓展。主打产品为纯棉柔巾、奈丝公主系列卫生巾、奈丝宝宝棉尿裤 |

8 |  | 1997年创立的洁婷品牌,隶属于丝宝集团的女性卫生护理品牌。主打产品特点“透气型卫生经” |

9 |  | 于2006年,由世界纸业三强APP金光集团和日本大王制纸株式会社合作引进中国,纯净无添加是其产品特点 |

10 |  | 隶属于湖南千金卫生用品有限公司。由千金药业于2011年投资成立,产品致力于生产妇科专用棉巾 |

资料来源:阿里数据

纵观上榜的TOP10品牌不难发现,它们主要来自于消费者耳熟能详的日化集团,如日本尤妮佳、日本花王、美国宝洁、美国金佰利、日本大王等,且在TOP5中占了四个席位,实力稳坐头部位置。这些集团除了生产卫生巾,旗下的婴儿纸尿裤、卫生纸等产品线同样颇具美誉度。可见,大集团在市场累计的影响力,能惠及旗下子品牌更易博得消费者好感。

(2)卫生巾产量及产能情况

2011-2017年中国卫生巾及护垫产量统计

年份 | 卫生巾产量:亿片 | 护垫产量:亿片 | 卫生巾(护垫)产量:亿片 |

2011年 | 717.0 | 336.7 | 1053.7 |

2012年 | 758.1 | 358.3 | 1116.4 |

2013年 | 793.7 | 374.6 | 1168.3 |

2014年 | 843.0 | 400.0 | 1243.0 |

2015年 | 888.3 | 426.9 | 1315.2 |

2016年 | 927.3 | 491.7 | 1419.0 |

2017年 | 934.0 | 407.1 | 1341.1 |

资料来源:智研咨询整理

2011-2017年卫生巾产能产量统计

年份 | 卫生巾(护垫)产量:亿片 | 卫生巾(护垫)产能:亿片 |

2011年 | 1053.7 | 1102 |

2012年 | 1116.4 | 1150 |

2013年 | 1168.3 | 1220 |

2014年 | 1243.0 | 1350 |

2015年 | 1315.2 | 1488 |

2016年 | 1419.0 | 1575 |

2017年 | 1341.1 | 1625 |

资料来源:智研咨询整理

(3)卫生巾销售市场情况

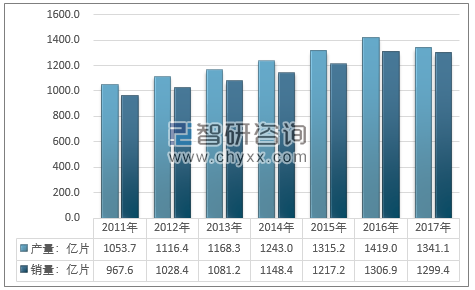

据统计,2012年至2017年,我国卫生巾和护垫销量从1028.4亿片增加到1299.4亿片,实际消费量从892.3亿片增加到1200.1亿片。

2011-2017中国卫生巾(含护垫)行业产销情况

资料来源:智研咨询整理

按照商超渠道销售额统计,2016 年市场占有率前10 名的卫生巾厂商合计占有卫生巾市场80%以上的市场份额。

2016 年全国主要卫生巾厂商商超渠道市场份额

序号 | 公司名称 | 品牌 | 市场份额 |

1 | 福建恒安集团有限公司 | 七度空间、安尔乐、安乐 | 27.4% |

2 | 尤妮佳生活用品(中国)有限公司 | 苏菲、Centerin、佳慕 | 17.1% |

3 | 广东景兴卫生用品有限公司 | ABC、Free | 10.7% |

4 | 宝洁(中国)有限公司 | 丹碧丝、护舒宝、朵朵 | 9.2% |

5 | 桂林洁伶工业有限公司 | 洁伶、淘淘氧棉 | 4.4% |

6 | 金佰利(中国)有限公司 | 高洁丝、舒而美 | 3.9% |

7 | 重庆百亚卫生用品股份有限公司 | 自由点、妮爽 | 2.9% |

8 | 花王(中国)投资有限公司 | 乐而雅 | 2.7% |

9 | 湖北丝宝卫生用品有限公司 | 洁婷、伊倍爽 | 2.4% |

10 | 北京倍舒特科技发展有限公司 | 倍舒特、怡悦清爽 | 1.3% |

合计 | 82.0% | ||

资料来源:公开资料整理

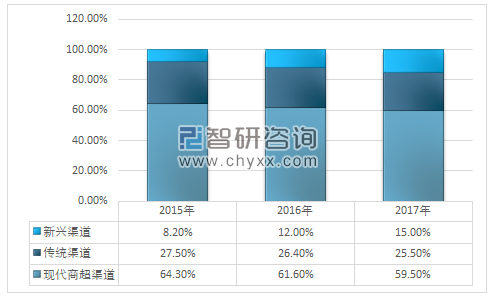

卫生巾的销售终端为商超、便利店、卫生间自动售卖机、电商平台。外资品牌企业主要通过商超、电商平台销售其产品,本土品牌企业在销售终端下沉方面通常具有一定优势,在二、三线城市及乡镇的中小型超市和便利店的覆盖率相对较高。

卫生巾的销售终端为商超、便利店、卫生间自动售卖机、电商平台。外资品牌企业主要通过商超、电商平台销售其产品,本土品牌企业在销售终端下沉方面通常具有一定优势,在二、三线城市及乡镇的中小型超市和便利店的覆盖率相对较高。

2015-2017年中国卫生巾销售渠道占比

资料来源:智研咨询整理

三、卫生巾成本构成:原料及价格分析

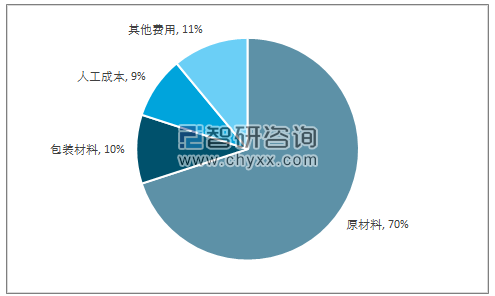

卫生巾行业营业成本由原材料成本、包装材料成本、人工成本以及其他四部分构成,营业成本结构相对稳定,原材料成本及包装材料成本合计占营业成本的比例始终保持在 80%以上。卫生巾成本具体构成情况如下:

卫生巾成本具体构成

资料来源:公开资料整理

卫生巾原材料始终为棉、无纺布、无尘纸、PE膜、离合纸、高分子、胶、浆板等。其中,膜、胶在原材料成本中的占比变动较小,无纺布占比呈现持续上升态势,高分子及浆板成本呈现出下降趋势。

无纺布在卫生巾中主要作为面层、隔边、底层材料使用,可以提升产品的干爽性和柔软性,能够更好的满足消费者对于产品舒适性、贴身性的要求。随着卫生巾产品结构向中高端方向调整,在产品中使用了更多的无纺布来提升产品的干爽性和柔软性,因此无纺布使用量明显上升,导致无纺布成本在原材料成本中的占比由上升。

高分子是一种高效的吸水材料,且吸水膨胀后能够有效防止液体的再次渗出,是生产超薄复合芯体的重要原材料之一。

浆板是用于卫生巾中的一种吸水材料,但以浆板作为吸水材料会导致产品较厚并影响消费者的使用体验。近年来,为降低产品厚度、提升消费者使用体验,降低浆板使用量,使产品能够有效降低厚度,提高穿着舒适度。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国卫生巾行业市场供需态势及发展前景研判报告

《2025-2031年中国卫生巾行业市场供需态势及发展前景研判报告》共八章,包含国内卫生巾生产厂商竞争力分析,2025-2031年中国卫生巾行业发展前景及投资策略,卫生巾企业投资战略与客户策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国卫生巾行业发展现状:供给侧结构性改革加快,产业向高质量发展迈进[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)