内容概况:2022 年上半年,国内烧碱市场整体呈现小幅震荡上行走势。烧碱装置整体生产正常,产量保持相对稳定,除局部地区受疫情影响或企业安排常规停车检修等情况外,其他企业生产负荷较足,市场货源供应充足。下游氧化铝企业新增产能陆续释放,带动局部地区烧碱需求量增加,价格实现突破。2022年国内液碱市场均价为3543.8元/吨,同比增长56.4%。

关键词:液碱、液态氢氧化钠、液态烧碱

一、液碱综述

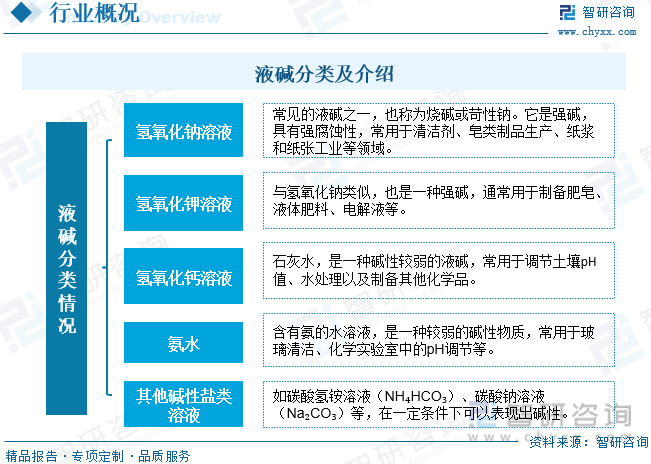

液碱是指具有碱性的液体物质,通常是水溶液。液碱的碱性来源于其中所含的碱性物质,主要是碱金属氢氧化物或碱金属碳酸盐等化合物。液碱在化学工业中有着广泛的应用,例如用作清洁剂、去除污渍、调节pH值等。一般而言,液碱主要氢氧化钠(NaOH)或氢氧化钾(KOH)溶液,液碱的pH值通常在12以上,具有极强的腐蚀性。另外,纯液体烧碱被称为液碱,为无色透明液体。液碱可根据化学成分主要分类如下:

二、液碱行业相关政策梳理

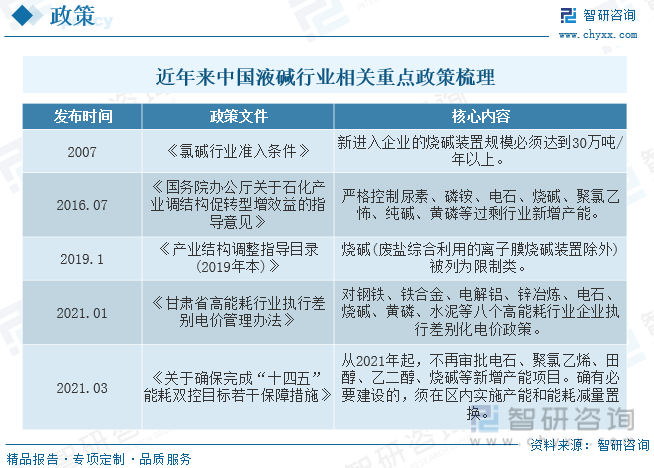

受供给侧改革驱动,烧碱生产限制增加。2007年起,国家发布氯碱行业准入条件,生产规模小的企业难以进入市场,新增产能受限。随后,在2016、2019年,烧碱被列入产能过剩行业、限制类产业,产能增长持续受限。2021年,受能耗双控政策影响,部分省份,如甘肃、内蒙等,出台高耗能行业管理办法,对烧碱生产进一步提出限制。

三、液碱行业现状分析

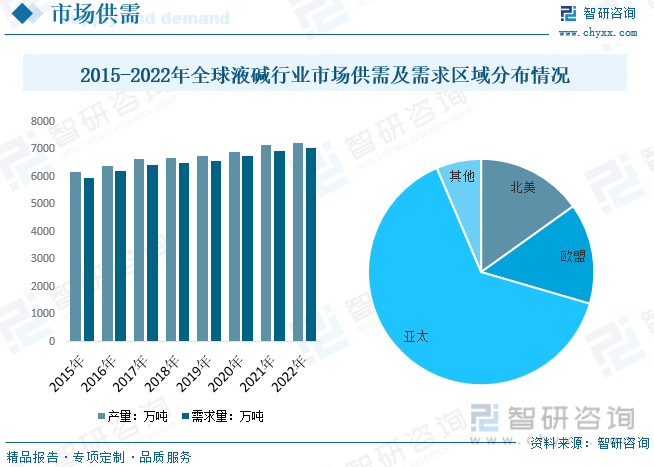

由于全球各地区烧碱供应与需求不平衡以及价差的存在,烧碱国际贸易比较活跃。2022年受新冠肺炎疫情影响的海运运输受阻有所缓解,区域间烧碱贸易流通节奏加快,全球烧碱贸易量约占产量15%以上,主要为液碱产品,固碱产品由于产量相对较低,流通量相对较少。据数据显示,2022年全球液碱行业市场产需量分别为7223.4、7059.7万吨,分别同比增长11.3%、15.4%。分区域看,全球液碱需求主要集中在亚太、欧盟以及北美。2022年亚太地区液碱需求量占全球总需求的64.08%,其中亚太需求主要集中在中国;欧盟地区液碱需求量占全球比重约14.39%,需求的增长点主要集中在化工、纸浆、皂业等领域;北美地区2022年占比为15.12%,主要集中在美国,主要下游为化工、纸浆、造纸等。

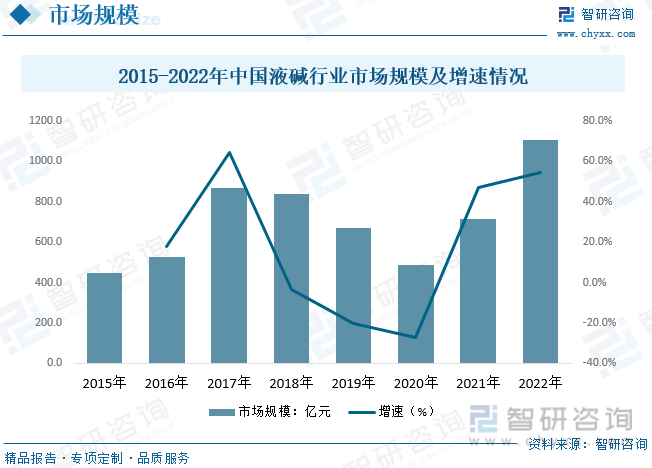

中国烧碱行业最早兴起于 20 世纪 20 年代末,中国实业家通过开办氯碱化工厂,以期振兴中国化工产业。中国烧碱行业发展受国家政策影响较大,先后经历体质改革、生产技术革新、产业结构调整等事件。自“十二五”以来,中国政府颁布多项环保政策,要求烧碱企业提高自身三废处理能力,同时伴随去产能政策的不断落地,烧碱行业新增企业数量及产能增速放缓。现阶段,液碱行业内污染大、规模小的中小企业被兼并收购或被淘汰,行业整体趋于平稳发展。据统计,2022年中国液碱行业市场规模达到1104.1亿元,同比增长54.6%。

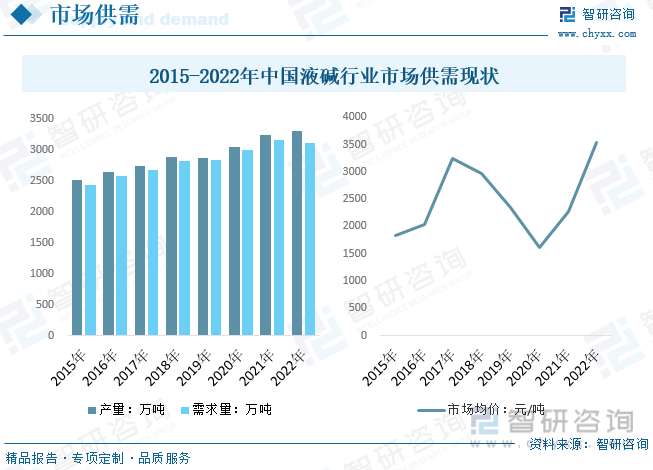

就市场供需而言,据数据显示,2022年我国液碱行业产需量分别为3299.0、3115.6万吨,分别同比增长2.08%、-1.15%。市场均价方面,2022 年上半年,国内烧碱市场整体呈现小幅震荡上行走势。烧碱装置整体生产正常,产量保持相对稳定,除局部地区受疫情影响或企业安排常规停车检修等情况外,其他企业生产负荷较足,市场货源供应充足。下游氧化铝企业新增产能陆续释放,带动局部地区烧碱需求量增加,价格实现突破。2022年国内液碱市场均价为3543.8元/吨,同比增长56.4%。

相关报告:智研咨询发布的《中国液碱行业市场竞争力分析及投资发展潜力报告》

四、液碱行业竞争格局

因基础化工品的经济附加值不足,运输费用相对较高,在氯碱工业中,生产需要产业链上下配套项目共同进行,以提高生产效率、降低成本,从而提升利润。因此,烧碱生产企业相对集中于原盐资源丰富、产能高的地区,行业呈现出区域性分布。从生产区域分布来看,华东、华北、西北地区为我国烧碱主要生产区域。

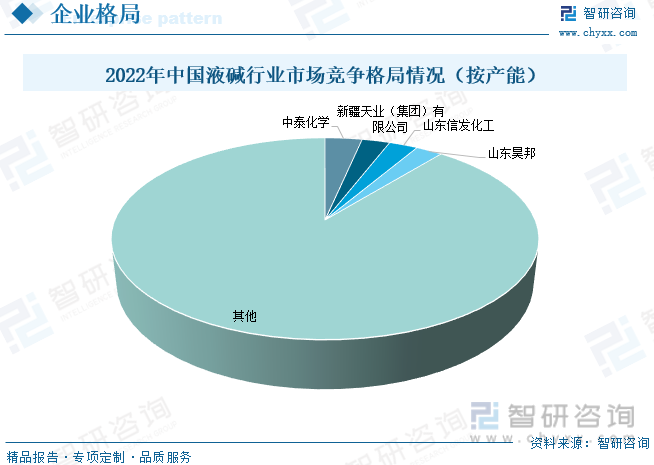

从集中度来看,当前我国液碱行业竞争格局较为分散,中小规模企业数量众多。目前我国液碱行业重点企业中泰化学、新疆天业、山东信发化工、山东昊邦、聊城信源等企业产能在100吨以上,年产能高于60万吨的企业约10家。行业以中小企业为主,属竞争型市场。不过在“双碳”目标下,供给侧结构性改革为液碱行业内龙头企业的存量资产优势带来发展机遇,低效小企业、落后产能或将迫于政策压力清出,液碱行业集中度将进一步提高,供需格局有望持续改善。

五、液碱行业未来发展趋势

液碱作为基础工业原料,应用范围广泛,与国民经济的发展密切相关。国内液碱消费以轻工、化工、冶金、纺织四大行业为主,其它应用行业还有医药、石油、电力、水处理和军工等,烧碱市场需求量通常与制造工业密切相关。根据下游行业发展趋势,作为液碱重要需求领域的氧化铝行业增速将有所放缓。造纸、纺织、印染等行业对烧碱的需求增速将保持平稳。在新型城镇化稳步推进的带动下,液碱终端产品市场需求仍将保持较快增长。新型城镇化和消费升级将拉动基础设施和配套建设投资,促进建材、家电、服装及日用品的等需求增加,进而拉动液碱产品需求持续增长。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国液碱行业市场竞争力分析及投资发展潜力报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国液碱行业市场竞争力分析及投资发展潜力报告

《2025-2031年中国液碱行业市场竞争力分析及投资发展潜力报告》共十一章,包含2025-2031年液碱投资建议,2025-2031年中国液碱未来发展预测及投资前景分析,2025-2031年中国液碱投资建议及共研观点等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国塑料吹膜机行业市场政策、产业链、发展现状、竞争格局及发展趋势:市场竞争较为激烈[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国串番茄行业市场政策、产业链、发展现状、竞争格局及发展趋势研判:鲜食消费占比最大[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![2025年中国数字化智能控制系统及设备行业发展现状、产业链结构及未来趋势研判:行业应用领域广泛,市场规模不断提升[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判2025!中国网民网络视频行业产业链、市场规模及重点平台分析:网络视频行业市场规模持续攀升,内容多元化到技术赋能全面重塑视听生态[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)