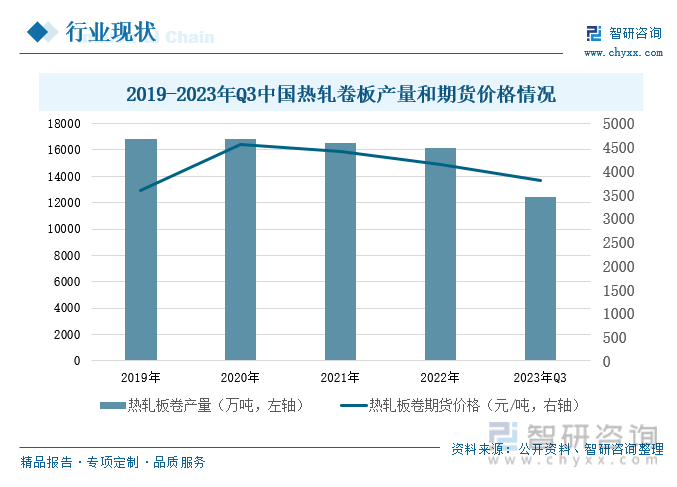

内容概况:近几年,由于房地产、制造业等领域市场不活跃,带动2021、2022年中国热轧卷板市场产量分别同比下滑1.76%和2.44%。随着我国经济不断提振,房地产回暖政策的不断颁布,基建的加速投建,制造业生产节奏不断加快,2023年1-3季度,我国热轧卷板产量为12442万吨,同比增长2.38%。但从价格来看,2023年9月28日,热轧卷板期货收盘价格为3795元/吨,创下近三年新低。主要原因在于2020年受到疫情影响,市场面临供给困难问题,带动市场价格巨增,近两年热卷价格一直在消化2020年的增量,而现在的价格震荡区间已在2020年疫情之前的正常水平。

一、热轧卷板概况

热轧卷板生产的原材料包括铁矿石、煤炭、废钢、石灰石、萤石等,其生产过程通过将焦炭转化为一氧化碳,利用一氧化碳将铁矿石中的铁还原出来,石灰石和萤石的作用是与铁矿石中的其他杂质发生反应并沉淀去除,废钢可以起到冷却作用,也可以调配炼钢成本。同时,某些钢厂炼钢能力大于炼铁能力,多吃废钢少消耗铁水,可以增加钢厂产能。钢厂将以上过程得到的钢水再进行脱硫、脱硅、脱磷、脱碳,再精炼一次,然后通过板坯连铸机生产板坯。板坯进入加热炉加热后,通过粗轧和精轧两部分,然后卷取,热轧卷板就此诞生。

热轧卷板一般包括中厚宽钢带、热轧薄宽钢带和热轧薄板。中厚宽钢带是其中最具代表性的品种,其产量占比约为热轧卷板总产量的三分之二。

二、上游供给充沛,原材料成本压力加剧

1、铁矿石

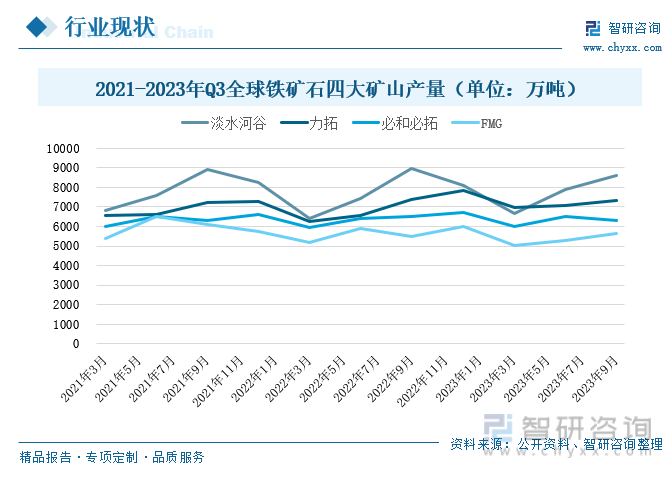

铁矿石是生产热轧卷板最主要的原材料之一,也是全球重要的大宗商品之一。根据物理形态不同,可以将铁矿石分为粗粉矿、精粉矿、块矿、球团矿等;根据铁元素含量不同可分为低品位(58%)、中品位(62%)和高品位(65%),品位越高,其冶炼过程消耗的成本越低。目前,全球铁矿石生产矿山主要以四大矿山为主,包括淡水河谷、力拓、必和必拓、FMG。这些矿山生产出的铁矿石价格低、品位高,深受市场喜爱。2023年第三季度淡水河谷铁矿石产量同比下降3.86%至8624万吨;力拓铁矿石产量同比下降0.66%至7324万吨;必和必拓铁矿石产量同比下降2.82万吨至6324亿吨;FMG铁矿石产量同比增长2.55%至5620万吨。2023年第三季度四大矿山铁矿石总产量为2.79亿吨,处于近五年同期均值低位。

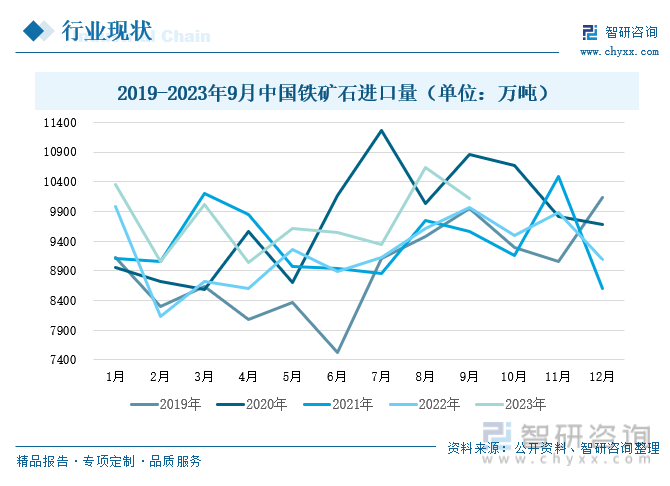

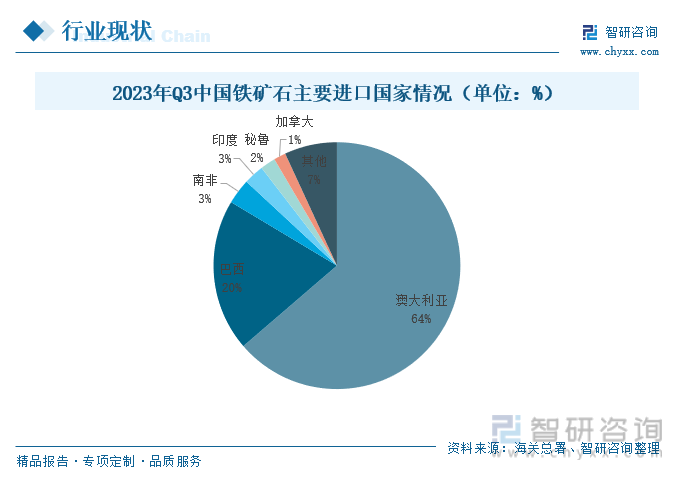

全球铁矿石进口国主要以中国、日本、韩国等为主。近年来,随着我国基础建设、工业建设、钢铁行业的高速发展,我国逐渐成为全球钢铁产量最大的国家,推动我国铁矿石消费量不断增加。截至2023年9月,我国铁矿石进口量同比增长1.47%至10118万吨,处于近两年同期高位水平。我国铁矿石主要进口国家为澳大利亚和巴西,从海关总署数据显示,截止2023年第三季度,我国铁矿石从澳大利亚进口金额为4358亿元,占比64%;从巴西进口金额为1362亿元,占比20%。

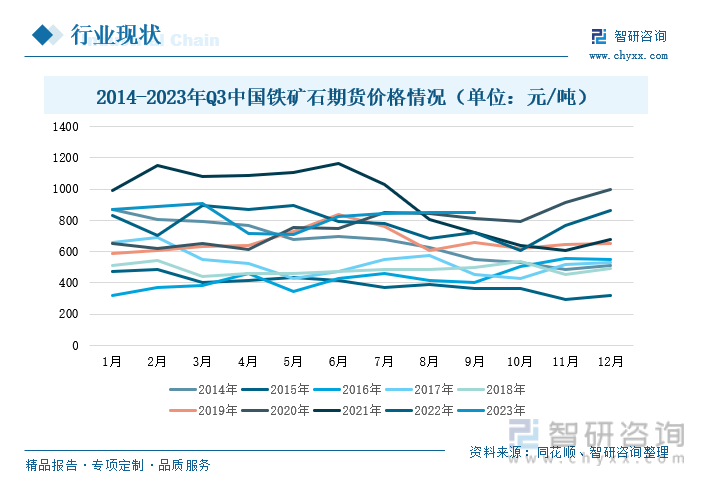

在面对我国铁矿石进口量较去年水平不断增长的情况下,我国铁矿石期货价格也处于不断增长。2023年9月28日,铁矿石期货收盘价格为898元/吨,达到近九年最高位水平。我国铁矿石对国外(澳大利亚和巴西)需求过度依赖,因此澳大利亚和巴西的主流矿商的市场议价能力较强,虽然中国铁矿石原矿产量不低,但其矿石品质偏低,因此很难掌控铁矿石价格浮动。对外依赖度高也导致我国铁矿石价格还受到海运影响,包括天气因素和运费因素,根据东方财富网数据显示,2023年9月29日海岬型运费指数为2474,同比增长26.61%。铁矿石价格不断攀升带动热轧卷板成本不断上升。

相关报告:智研咨询发布的《中国热轧卷板行业市场竞争态势及前景战略研判报告》

2、焦炭

钢是由铁和碳元素组成的,碳元素主要来自焦炭,而且在钢的冶炼过程中,焦炭还起着生产热量、加热、加速熔化铁水的作用。目前,我国是全球最大的焦炭生产国和出口国。我国焦炭消费方面,钢铁行业的焦炭消费量占比为85%。

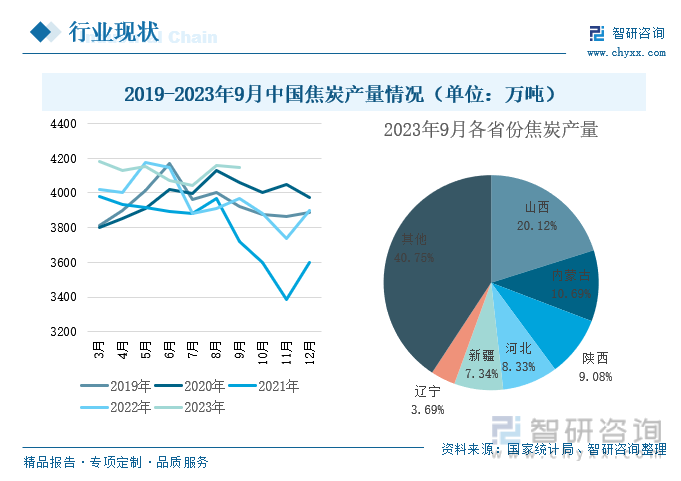

根据国家统计局数据显示,2023年整年焦炭产量位居近四年最高位,截至2023年9月我国焦炭产量为4144万吨,其中山西生产的焦炭位居第一,其产量为834万吨,占全国产量的20.13%。

随着钢铁和焦化行业产能过剩问题不断突出,焦炭行业利润被不断侵蚀,炼焦煤的价格将决定焦炭行业的生产成本和利润水平。近4个月,焦煤期货价格上涨,助涨焦炭期货价格。而钢铁行业是焦炭最主要的销售领域,焦炭的主要消费流向是位于华北、华东等地区的钢厂。焦炭主要用于钢铁行业,其流向也以华北、华东等地区的钢厂为主。2023年9月28日中国焦炭期货收盘价格涨至2540元/吨,增加钢厂生产成本。

三、热卷价格回归疫情前水平,产量相比去年同期有所上升

近几年,由于房地产、制造业等领域市场不活跃,带动2021、2022年中国热轧卷板市场产量分别同比下滑1.76%和2.44%。随着我国经济不断提振,房地产回暖政策的不断颁布,基建的加速投建,制造业生产节奏不断加快,2023年1-3季度,我国热轧卷板产量为12442万吨,同比增长2.38%。但从价格来看,2023年9月28日,热轧卷板期货收盘价格为3795元/吨,创下近三年新低。主要原因在于2020年受到疫情影响,市场面临供给困难问题,带动市场价格巨增,近两年热卷价格一直在消化2020年的增量,而现在的价格震荡区间已在2020年疫情之前的正常水平。

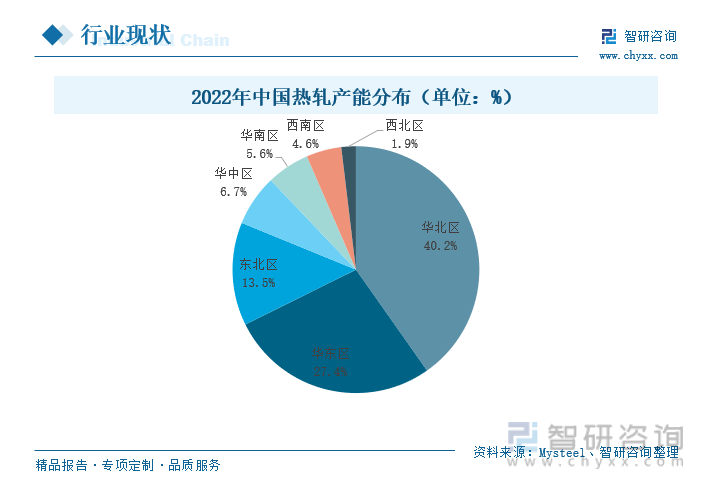

2022年中国热轧产能分布主要以华北地区、华东地区、东北地区为主。其中全国热卷产能占比最高区域为华北区域,其产能占比达到40.2%,仅比去年同期水平减少0.7%;华东地区热卷产能占全国比重为27.4%,较去年同期水平增加2.9%。华南地区新增1条生产线,华北地区新增2条淘汰1条生产线,华东新增2条生产线。其产能增量明显,北方地区增量不及南方,这增加北材南下的难度。根据Mysteel数据显示,2023年预计全年新增热轧生产线6条,预计产能为1500万吨左右,主要以南方地区增加为主。产能结构会逐步呈现出南北持平态势。

四、汽车产量不断增长,行业政策持续利好

热轧卷板是现代工业建设最重要的钢材品种,其特点包括:热轧卷板具有高强度,能够承受较大的力和压力,同时还具有较好的韧性的,能够在受到外力冲击时不易断裂,有助于提高产品的安全性和耐久性;其次,热轧卷板具有良好的可塑性和可加工性,可以通过各种加工工艺进行切割、弯曲、冲压等操作,以满足不同产品的形状和尺寸要求;另外,热轧卷板具有良好的可焊接性,可以与其他材料进行焊接,用于制造复杂的结构和组件,提高产品的整体性能和功能。热轧卷板被广泛应用于船舶、汽车、桥梁、建筑、机械、压力容器等制造行业,其销量情况好坏反映的是工业化需求情况。

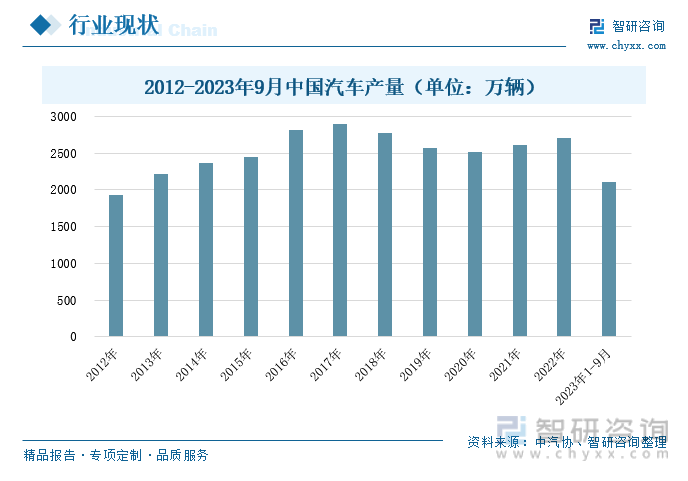

汽车方面,热轧卷板主要用于组成汽车车身零部件。不同车型用钢需求不一样,乘用车耗钢量为1.725吨/辆,热轧占比4%,商用车耗钢量为4.62吨/辆,热轧占比20%。2023年9月,我国汽车累计产量为2108万辆,其中乘用车累计产量为1817万辆,耗热轧钢量约为125万吨;商用车累计产量为291万辆,耗热轧钢量约为269万吨;合计耗热轧钢量约为394.3万吨,占热卷产量的25.02%。2023年,我国汽车销量整体趋势向好,2023年9月中国汽车累计产量同比增长7.3%,其增速是近六年来最快。从细分层面来看,重型货车和轻微型货车领跑市场增长,这主要受益于下游基建、物流运输行业等需求拉动,中国现阶段市场经济在暗流涌动,向着好的方向而去。

五、船舶企业满负荷生产,现阶段环保压力迫使转型升级

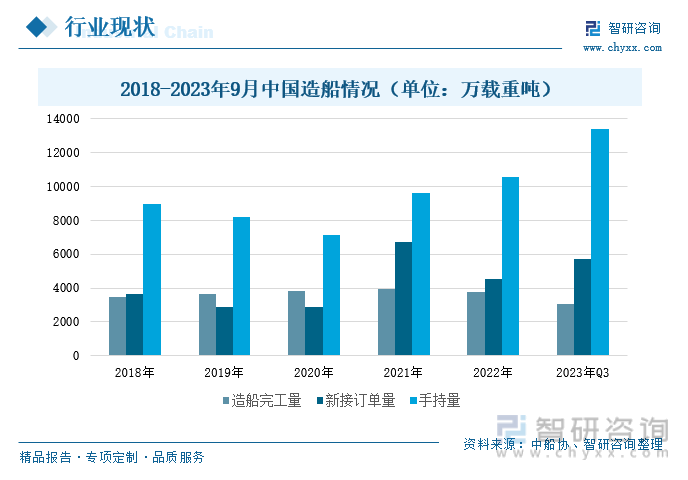

根据中船协数据显示,造船完工量方面,近几年我国造船完工量增速缓慢。截至2023年9月,全国造船累计完工量同比增长10.6%至3076万载重吨;而新接订单量在2021年达到顶峰,主要原因在海运费的暴涨,推动海运输行业的发展,且中国造船技术的不断提高,2021年中国新接订单量同比增长131.8%至6707万载重吨,随后新接订单回归正常水平。2023年9月中国累计新接订单量为5734万载重吨,同比增长76.7%。而随着新接订单量的不断增长,中国造船手持量不断增加。2023年9月,中国造船手持量同比增长30.6%至13393万载重吨。而随着船舶订单的增加,中国造船完工量增幅却并没有接订单的速度快。船企还面临劳动力不足、《2023年IMO船舶温室气体(GHG)减排战略》的出台等问题。这些问题如不解决,未来将持续影响船舶生产效率。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国热轧卷板行业市场竞争态势及前景战略研判报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国热轧卷板行业市场竞争态势及前景战略研判报告

《2024-2030年中国热轧卷板行业市场竞争态势及前景战略研判报告》共十二章,包含2019-2023年热轧卷板行业各区域市场概况,热轧卷板行业主要优势企业分析,2024-2030年中国热轧卷板行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国塑料吹膜机行业市场政策、产业链、发展现状、竞争格局及发展趋势:市场竞争较为激烈[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国串番茄行业市场政策、产业链、发展现状、竞争格局及发展趋势研判:鲜食消费占比最大[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![2025年中国数字化智能控制系统及设备行业发展现状、产业链结构及未来趋势研判:行业应用领域广泛,市场规模不断提升[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判2025!中国网民网络视频行业产业链、市场规模及重点平台分析:网络视频行业市场规模持续攀升,内容多元化到技术赋能全面重塑视听生态[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)