内容概况:我国长租公寓市场规模从2016年的136.01亿元增长至2021年的513.89亿元,2022年在疫情影响出租率下降的同时叠加新建长租公寓速度下降,市场规模增速下降明显,2022年我国长租公寓市场规模约580.39亿元,同比2021年增长12.9%左右。

关键词:长租公寓品牌格局 市场规模 出租率

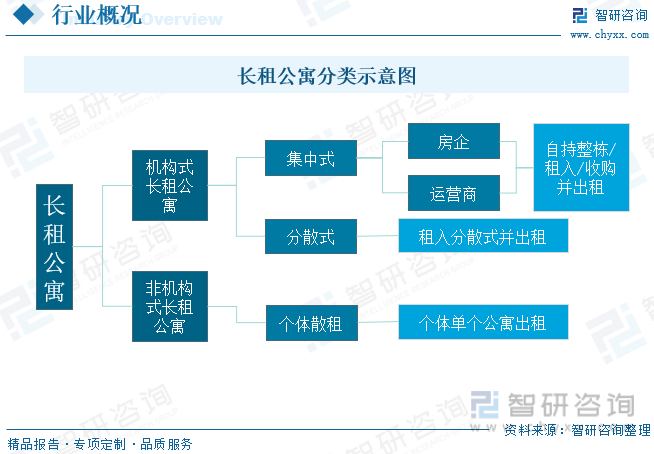

一、长租公寓产业概述

长租公寓,是向特定人群提供长期居住空间和居住服务的产业,顾客以本地工作、生活人口为主。随着资本的涌入,企业的看好和追逐,国民对生活品质的追求等等因素的发酵,长租公寓登上了历史的舞台。新的创意,新的品质,新的社交方式等等开始进入寻常百姓家,开启了住宿业的变革。

以运营模式为标准,机构式长租公寓企业可分为集中式公寓企业和分散式公寓企业。具体来看,集中式公寓,房源分布相对较集中,优点是易产生规模效应、后期管理成本较低,主要由开发商自建或由机构房东提供房源;分散式公寓优点是覆盖的客户群体层次相对丰富,前期投入较小、投资回收期相对较短,主要通过长租公寓企业与个人业主签订长期包租合同来获取房源。

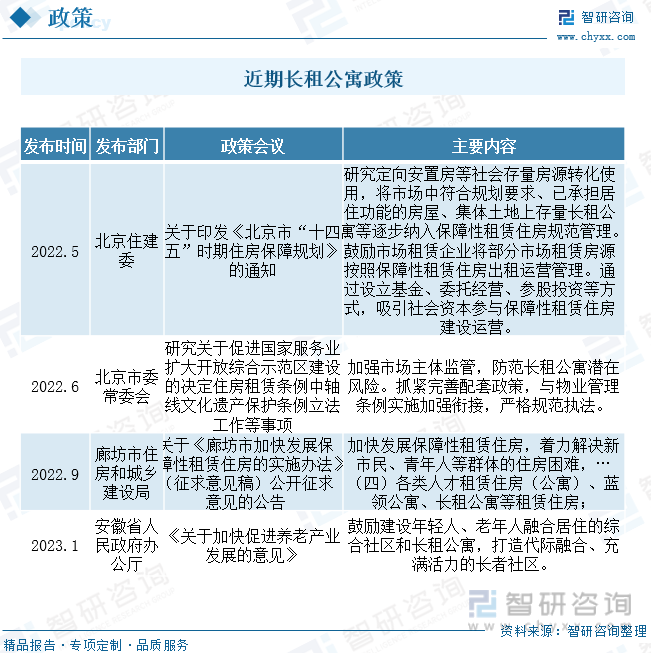

二、长租公寓政策背景

自十九大以来,“房住不炒”的发展定位一直贯彻始终,且未来仍将作为房地产行业发展的主要方向。值得关注的是,过往房企依靠高杠杆加速企业发展、扩张的发展模式已经难以为继,因此,探索一个新的发展模式,使其不但可以满足居民的居住需求,促进行业的健康发展,同时降低由于行业的波动导致的金融风险就变得格外迫切。政府工作报告重新提出了“租售并举”,同时,将“加快发展长租房市场,推进保障性住房建设”作为工作重点,这些进一步说明,未来房地产行业在供应层面将会看到租与售双轨并行的结构性转变。受益于此,长租公寓、保障性租赁住房将会迎来政府进一步的政策倾斜,该板块的发展也有望进入快车道。

三、长租公寓产业链

长租公寓产业链整体较为复杂,上游主要为公寓建设的原材料供给商、融资商等;中游长租公寓商业模式种类较多,《中国长租公寓市场发展报告》将目前长租公寓主流品牌的盈利模式进行总结,归纳为“租金差+装修投资溢价”、“生态社区+增值服务”、“代建+运营”、“资产收购+持有经营”四类。

长租公寓下游渠道主要采取线上线上同步进行的方式。一方面通过地标性的建筑,以公寓外墙的彩色涂覆作为招牌性形象视觉吸引,尽量与同业竞争者实现差异化产品设计;另一方面通过线下租房中介通过合作,待形成一定用户规模后也通过老客户介绍的方式快速引流。线上主要是通过自建网站,APP,以及与其他的第三方房屋租赁平台商(58同城、百姓网等)的合作,植入广告,发布相关产品和服务的消息。

四、长租公寓产业现状

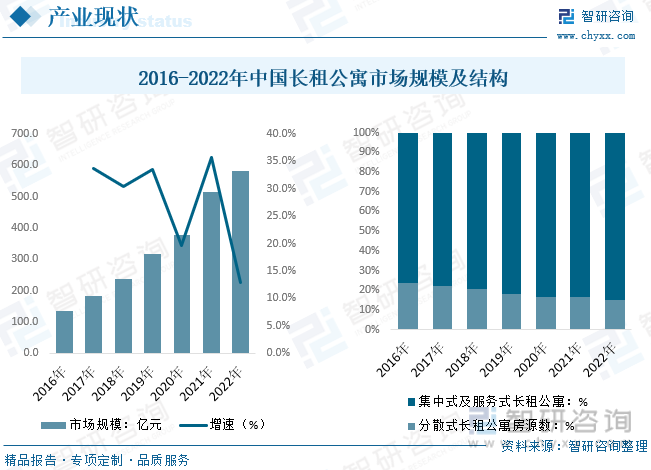

我国长租公寓市场规模情况而言,随着购房压力大、住房流动性频繁、新生一代购房观念的转变、老龄化趋势、单身率上升等多因素渠道,整体长租公寓需求量持续增长,加之人均收入水平、消费水平提升,主要基本保障的住房需求消费意愿提升,整体长租公寓市场规模快速扩张,数据显示,我国长租公寓市场规模从2016年的136.01亿元增长至2021年的513.89亿元,2022年在疫情影响出租率下降的同时叠加新建长租公寓速度下降,市场规模增速下降明显,2022年我国长租公寓市场规模约580.39亿元,同比2021年增长12.9%左右。细分品类来看,企业集中式和服务式发展较早,分散式存在管理复杂,规模化程度低致成本高等问题,集中式和服务式占比较高。

相关报告:智研咨询发布的《中国长租公寓行业市场运行格局及发展策略分析报告》

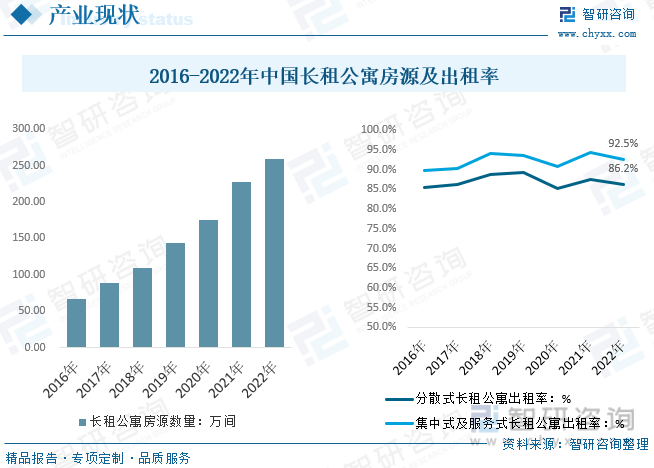

我国长租公寓供给情况而言,下游需求持续增长带动我国长租公寓房源持续增长。数据显示,2016年我国长租公寓房源数量仅为67.3万间左右,至2022年我国长租公寓房源数据已增至258.8万件,较2021年增长约31.6万件,其中集中式及服务式长租公寓房源212.1万件,长租公寓房源数为46.7万件,主要集中在一线城市和新一线城市等高线城市,主要受城市人口迁动影响较大,三四线城市发展潜力较小。出租率情况而言,2022年受整体疫情反复影响,消费者收入受到影响后一定程度减少固定开支降低风险,导致出租率有所下降。

我国长租公寓月均价变动情况而言,随着上游房地产材料、人工等成本持续增长,叠加通胀等因素驱动,我国长租公寓均价持续走高,集中式及服务式相较分散式整体外观和附加值服务更完备,整体租赁均价略高,数据显示,2022年我国长租公寓中式及服务式和分散式月租赁均价分别为2095元/月/间和1805元/月/间。

五、长租公寓竞争格局

我国长租公寓竞争格局而言,我国长租公寓发展较早,早期主要以创业型品牌为主,如魔方生活等,随着政策推动主流房企持续布局,具备资金优势和产业链联通优势的主流房企快速布局并抢占市场份额,目前国内主要长租公寓内全部主流房企基本已完成相关布局,目前主要处于持续增量阶段,其中万科泊寓和龙湖冠寓整体开业规模位列一二,2022年开业规模分别为16.66万件和11.6万件,同时管理规模也位于前二位。

万科是最早进入长租住房市场的房企,从2007年就开始尝试,早期是各地区分公司开始部分地区项目,进入2016年,万科整合旗下各个分公司长租公寓项目,制作统一的管理平台以统筹项目拓展、运营管理、价格审批及财务结算等,并统一为“泊寓”品牌。作为国内目前长租公寓管理规模和开业规模最大的品牌,随着行业整体需求带动,整体管理规模和开业规模持续增长,数据显示,2021年万科泊寓长租公寓管理规模和开业规模分别为21.51万间和15.95万间,2022年公共卫生事件影响租赁需求,整体增速有所下降,2022年万科泊寓长租公寓管理规模和开业规模分别为16.66万间和21.51万间,整体营收达32.4亿元。

六、长租公寓发展趋势

在2023年整体经济复苏的背景下一二线的住房租赁市场将逐渐复苏,三四线的住房租赁市场将受到本地行业、就业、外来人口等因素的影响。在全国范围内,各大主要城市的房租会稳步上升,而在一二三四线不同城市中租金水平也会进一步分化,缺少优质工作岗位和大量外来人口的城市住房租金将会进一步下降。加之2023年中国经济的恢复向好、中国住房租赁市场的巨大成长潜力政府优惠政策的叠加和公募REITS的开放,除了国有企业之外,民营企业和外资企业等更加多元化的市场主体将会更积极地参与到长租房行业的发展中,从而推动市场百花齐放。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国长租公寓行业市场运行格局及发展策略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国长租公寓行业市场运行格局及发展策略分析报告

《2025-2031年中国长租公寓行业市场运行格局及发展策略分析报告》共十二章,包含2025-2031年长租公寓行业投资分析,2025-2031年长租公寓行业面临的困境,长租公寓行业发展战略研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2024年中国互联网+长租公寓行业产业链图谱、市场规模、竞争格局及趋势研判:城市租房人口持续扩大,行业内企业正寻求新的发展突破口[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2023年中国长租公寓行业全景速览:国家政策不断利好,推动市场规模持续扩大[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)