内容概述:2017年该时段我国提出由制造大国向制造强国转变的总方针,结合此时供给侧改革相关政策频繁出台,各地方政府逐步清退落后产能,同时叠加高端和次高端产品横向挤压中低端市场需求,整体需求渐趋饱和背景下,中国酱酒行业销售收入呈现下降态势,国内酱酒市场从2018年开始,便进入产能提速阶段,名优企业纷纷扩产,酱酒热从2018年开始就已出现,2019年逐渐升温。

一、酱酒概述

酱香型亦称茅香型,以茅台、蜚声中外的美酒为代表,属大曲酒类。其酱香突出,幽雅细致,酒体醇厚,回味悠长,清澈透明,色泽微黄。

以酱香为主,略有焦香(但不能出头),香味细腻、复杂、柔顺含泸(泸香)不突出,酯香柔雅协调,先酯后酱,酱香悠长,杯中香气经久不变,空杯留香经久不散(茅台酒有“扣杯隔日香”的说法),味大于香,苦度适中,酒度低而不变。酱香型白酒的标准评语是:无色(或微黄)透明,无悬浮物,无沉淀,酱香突出、幽雅细腻,空杯留香幽雅持久,入口柔绵醇厚,回味悠长,风格(突出、明显、尚可)。

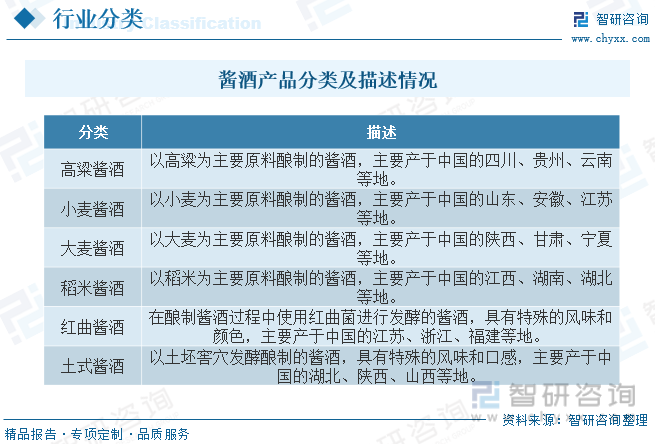

酱酒是一种中国传统的浓香型白酒,它是由发酵和蒸馏过程制成的。根据不同的制作工艺和原料,酱酒可以分为多个分类。以下是常见的酱酒分类:高粱酱酒:以高粱为主要原料酿制的酱酒,主要产于中国的四川、贵州、云南等地。小麦酱酒:以小麦为主要原料酿制的酱酒,主要产于中国的山东、安徽、江苏等地。大麦酱酒:以大麦为主要原料酿制的酱酒,主要产于中国的陕西、甘肃、宁夏等地。稻米酱酒:以稻米为主要原料酿制的酱酒,主要产于中国的江西、湖南、湖北等地。红曲酱酒:在酿制酱酒过程中使用红曲菌进行发酵的酱酒,具有特殊的风味和颜色,主要产于中国的江苏、浙江、福建等地。土式酱酒:以土坯窖穴发酵酿制的酱酒,具有特殊的风味和口感,主要产于中国的湖北、陕西、山西等地。

根据生产工艺,酱酒又分为坤沙、碎沙、翻沙、麸曲、回沙和串沙六大品类,其中坤沙酒,即大曲酱香酒品质最高,严格经历“两次投料、九次蒸馏、八次发酵、七次取酒”的生产周期,发酵周期长,香味浓郁,市场占比最小,代表产品为贵州茅台酒。与坤沙酒相比,碎砂酒的酿造周期更短,出酒率更高,因而口感纯净,不如坤沙酒浓郁、醇厚。翻沙酒则是用坤沙第九次蒸煮后丢弃的酒槽再加入新高粱和新曲药后酿出的酒,很多大品牌的低端酒采取的都是这种工艺,口感略带酱味。串沙酒是用坤沙酒第九次蒸煮后丢弃的酒糟加入酒精和香料蒸馏后的产品,产品质量差,成本低,自酱香的 GB 标准出台后,串沙酒已经不符合酱香酒的标准,严格来说串沙酒现在已经不属于酱香型白酒。

二、政策

中华文化历史悠久、积淀深厚,白酒是不可或缺的重要构成。文化酒深挖中华传统文化内核,是对中华传统文化的直接呈现和升级表达。中国酒业协会秘书长何勇也表示,以文化酒为代表的白酒文创,势必为中国酒文化发展注入全新的动力。年内,多家酒企上新文化酒产品,加强文化与白酒的链接。中央和各地发展白酒的相关政策规范了白酒的流通、质量、品类,贵州省、四川省、安徽省也发布了一系列政策,对白酒企业进行补贴,促进了白酒产业的发展。整体来看,白酒相关政策关心白酒与文化的结合,对白酒的质量提出更高的要求。

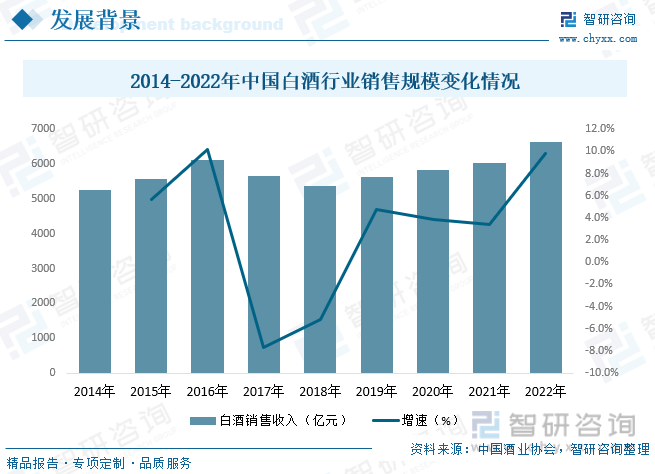

中国白酒销售规模的上涨意味着消费者对白酒的需求增加,这也会带动酱酒行业的发展。更多的消费者会开始关注和尝试不同类型的酱酒,从而扩大了酱酒的市场规模和销售额。根据数据显示,中国白酒行业在近些年呈现上涨态势,2022年中国白酒行业销售收入为6626.5亿元。

三、产业链

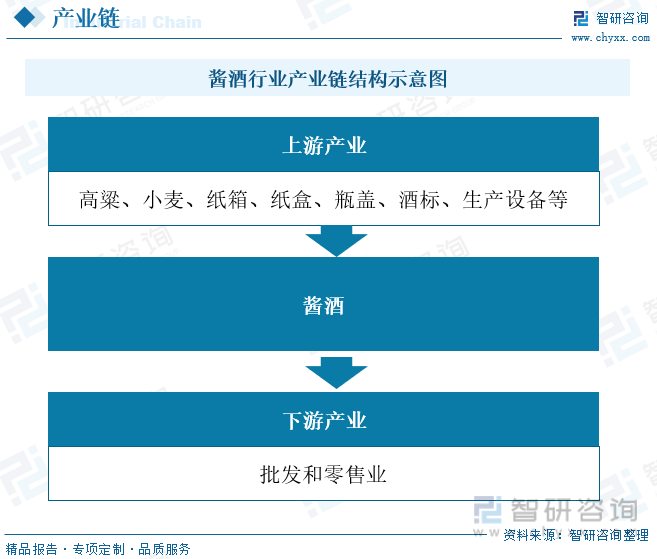

酱酒行业的上游行业主要是包装材料行业、酿酒原料行业、酱酒生产设备供应行业等;包装材料包括酒瓶、纸箱、纸盒、瓶盖、酒标等;酿酒原料包括高粱、小麦等。下游行业是批发和零售业,主要通过经销商、酒店、商超、专卖店、电子商务平台等渠道最终销售到消费者手中。

相关报告:智研咨询发布的《中国酱酒行业市场研究分析及发展前景规划报告》

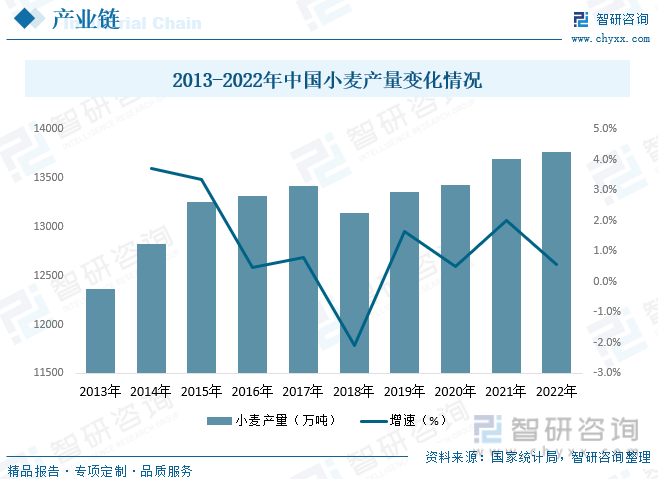

酱酒行业产业链上游主要原材料为小麦及高粱, 根据数据显示,中国小麦产量近两年呈现上涨态势,2022年中国小麦产量为13772.34万吨,小麦产量上涨意味着供应增加,能够满足酱酒生产的需求,确保酱酒行业的稳定发展。另一方面,小麦产量上涨会导致小麦价格的下降,从而降低了酱酒生产的成本,增强了企业的竞争力,也有助于产品价格的稳定。

四、中国酱酒行业发展现状

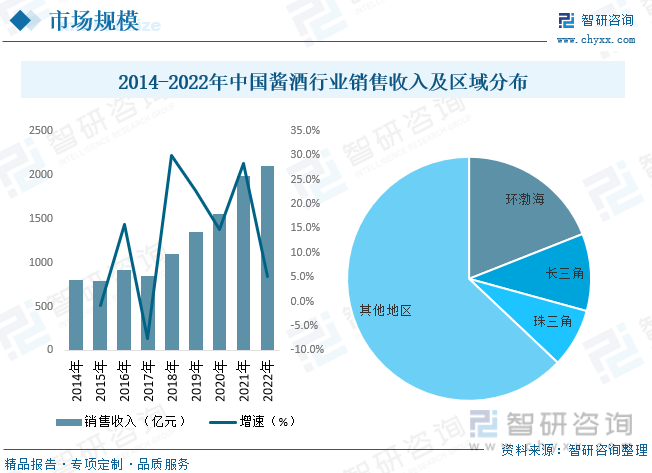

2017年该时段我国提出由制造大国向制造强国转变的总方针,结合此时供给侧改革相关政策频繁出台,各地方政府逐步清退落后产能,同时叠加高端和次高端产品横向挤压中低端市场需求,整体需求渐趋饱和背景下,中国酱酒行业销售收入呈现下降态势,国内酱酒市场从2018年开始,便进入产能提速阶段,名优企业纷纷扩产,酱酒热从2018年开始就已出现,2019年逐渐升温,根据数据显示,2022年中国酱酒行业销售收入约为2094亿元。中国国酱酒行业的主要分布地区以环渤海地区为主,占比为19.02%。环渤海位置地理优势明显,交通便利,也有着丰富的优质水源和传统的酿酒技艺,成为酱酒行业的重要产区。需要注意的是,随着行业的发展和市场的扩大,中国的酱酒产区也在逐渐扩展到其他地区。

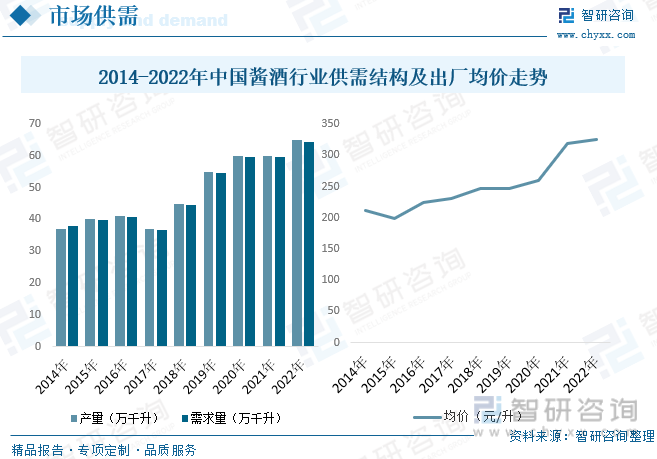

酱酒是中国传统的高档白酒,受到国内市场的广泛欢迎。消费者对高品质酱酒的需求持续增长,特别是对特色、名优、稀缺的产品有较高的追求。消费者结构的变化,特别是新兴消费群体的兴起,如年轻一代消费者、女性消费者的增加,对酱酒行业的需求带来了新的增长动力。根据数据显示,2022年中国酱酒行业产量约为65万千升、需求量约为64.4万千升。政府对酱酒行业的政策调控也可能对价格产生影响。政府限制高档酱酒的销售、调控市场供应量等措施,都可能导致酱酒价格的上涨。2022年中国酱酒均价约为325.18元/升。

五、中国酱酒行业市场竞争格局

白酒行业市场集中度持续提升,“一超多强”竞争格局愈加清晰。贵州茅台独占鳌头,五粮液、洋河股份、泸州老窖等龙头企业业绩稳健。高端白酒行业格局更加简单清晰,飞天茅台(茅台)、普五(五粮液)、国窖1573(泸州老窖)三分天下,茅台占据了将近一半市场。次高端、中低端白酒行业则百花齐放。根据数据显示,贵州茅台产能占比为11.40%。2022年贵州茅台收入为1078亿元。

六、未来中国酱酒行业发展趋势

“白酒生产线”从“限制类”条目中删除,一解困扰行业14年发展的“紧箍咒”。国家政策相继推出,有利与白酒、酱酒行业资本进入市场,推动行业重新洗牌,行业营销渠道多元化、市场渗透率逐步提升,行业规模不断扩大,市场前景未来可期,与此同时,酱酒企业掀起扩产潮,未来供给驱动成长。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国酱酒行业市场研究分析及发展前景规划报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国酱酒行业市场研究分析及发展前景规划报告

《2025-2031年中国酱酒行业市场研究分析及发展前景规划报告》共十二章,包含2025-2031年中国酱酒行业投资风险与建议分析,酱酒企业投资战略与客户策略分析,酱酒行业规划制定战略研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国光提取层材料行业产业链、市场规模及发展趋势分析:多元应用驱动市场规模扩张,技术创新助力行业高速发展[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)