一、基本情况

印染助剂可分为印花助剂和染色助剂。印花助剂包括粘合剂、增稠剂、交联剂、乳化剂、柔软剂、扩散剂和消泡剂等,染色助剂包括匀染剂、固色剂、分散剂、荧光增白剂和柔顺剂等。纺织印染助剂产品作为纺织印染工序中的添加剂,是纺织精品加工过程中的重要组成部分。按其在工序中的作用可分为前处理助剂、染色印花助剂、后整理助剂等。后整理助剂可以在染色印花过程后改进纺织品外观与质量,同时赋予纺织品某些特殊功能,如抗静电、防菌防霉等。近年来,中国印染料和助剂和有机颜料行业的生产与市场发展健康而迅速,染料化学品消费初步增长。纺织业的快速发展大大提高了对染料纺织化学品的需求,染料行业与纺织业的相互依托意味着中国染料行业有着巨大的市场前景。我国印染助剂行业重点企业主要有润禾材料、传化智联和雅运股份。

基本情况

资料来源:智研咨询整理

二、经营情况

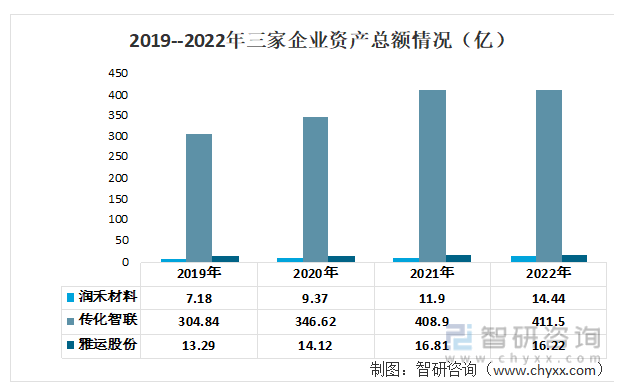

在2019年至2022年期间,润禾材料的资产总额逐年增长,从7.18亿增加到14.44亿。传化智联的资产总额也呈现增长趋势,从2019年的304.84亿上升到2022年的411.5亿。而雅运股份的资产总额在这段时间内也有所增长,从13.29亿增至16.22亿。总体而言,这三家企业在这四年间的资产规模都有所扩大。

2019--2022年三家企业资产总额情况(亿)

资料来源:公司年报、智研咨询整理

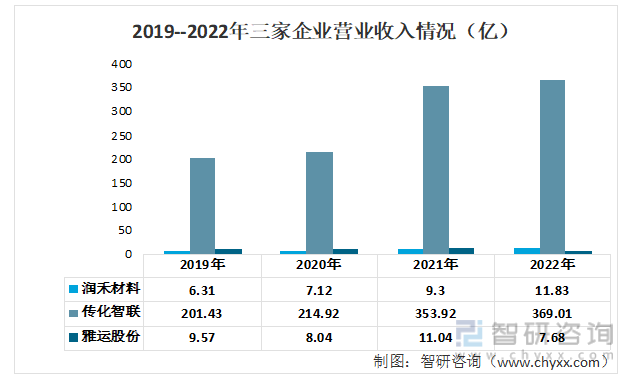

润禾材料的营业收入在这四年间稳步增长,从6.31亿增加到11.83亿。传化智联的营业收入也呈现增长趋势,从2019年的201.43亿上升到2022年的369.01亿。然而,雅运股份的营业收入在这段时间内有些波动,从2019年的9.57亿略微下降至2022年的7.68亿。

2019--2022年三家企业营业收入情况(亿)

资料来源:公司年报、智研咨询整理

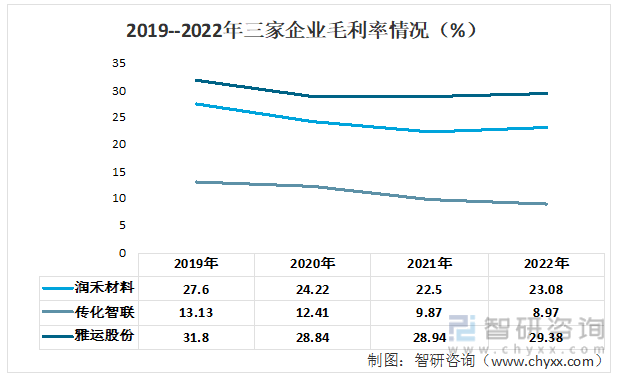

润禾材料的毛利率在这四年间有所波动,但整体保持在较高水平,从2019年的27.6%降至2022年的23.08%。传化智联的毛利率呈下降趋势,从2019年的13.13%降至2022年的8.97%。而雅运股份的毛利率相对稳定,在这段时间内波动较小,维持在较高水平,从2019年的31.8%略微下降至2022年的29.38%。

2019--2022年三家企业毛利率情况(%)

资料来源:公司年报、智研咨询整理

相关报告:智研咨询发布的《中国印染助剂行业市场竞争态势及发展前景研判报告》

三、业务布局

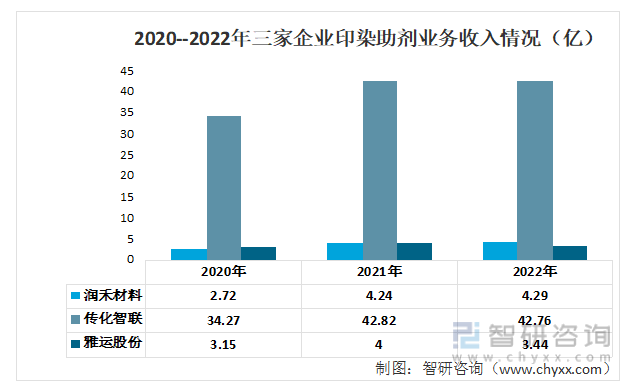

在2020年至2022年期间,润禾材料的印染助剂业务收入呈逐年增长的趋势,从2.72亿增至4.29亿。传化智联在印染助剂业务方面的收入也经历了增长,从2020年的34.27亿上升到2022年的42.76亿。相比之下,雅运股份的印染助剂业务收入有所波动,从2020年的3.15亿略微增加至2021年的4亿,但在2022年又下降至3.44亿。

2020--2022年三家企业印染助剂业务收入情况(亿)

资料来源:公司年报、智研咨询整理

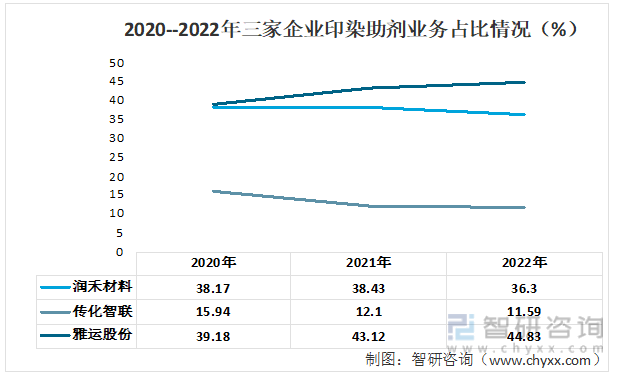

从印染助剂业务收入占总营收比重来看,润禾材料在2020年至2022年期间的印染助剂业务占比相对稳定,从38.17%略微下降至36.3%。传化智联的印染助剂业务占比在这三年间有所减少,从2020年的15.94%下降至2022年的11.59%。与此相反,雅运股份的印染助剂业务占比呈现增长趋势,从2020年的39.18%增加至2022年的44.83%。

2020--2022年三家企业印染助剂业务占比情况(%)

资料来源:公司年报、智研咨询整理

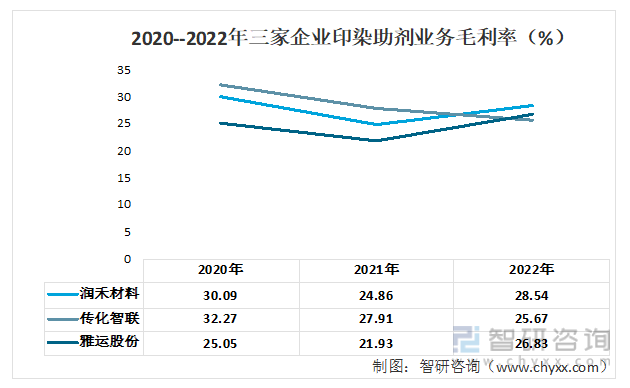

润禾材料的印染助剂业务毛利率在这三年间有所波动,从2020年的30.09%下降至2021年的24.86%,然后再上升至2022年的28.54%。传化智联的印染助剂业务毛利率从2020年的32.27%下降至2022年的25.67%。雅运股份的印染助剂业务毛利率在这段时间内略有波动,从2020年的25.05%下降至2021年的21.93%,然后再上升至2022年的26.83%。

2020--2022年三家企业印染助剂业务毛利率(%)

资料来源:公司年报、智研咨询整理

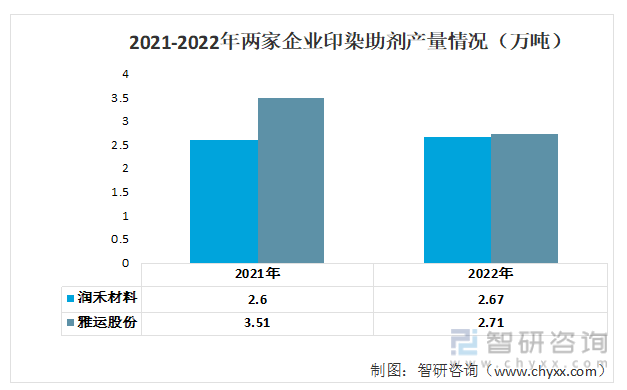

从近年来润禾材料和雅运股份公布的印染助剂的产量数据来看,润禾材料维持稳定增长的态势,而雅运股份出现一定程度的下滑。2022年润禾材料和雅运股份的印染助剂产量为2.67万吨和2.71万吨。

2021-2022年两家企业印染助剂产量情况(万吨)

资料来源:公司年报、智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国印染助剂行业市场竞争态势及发展前景研判报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国印染助剂行业市场竞争态势及发展前景研判报告

《2025-2031年中国印染助剂行业市场竞争态势及发展前景研判报告》共七章,包含中国印染助剂产业链梳理及全景深度解析,中国印染助剂代表性企业案例研究,中国印染助剂行业市场及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![行业全景分析|2024年中国印染助剂行业销量增大,市场前景广阔[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)