内容概况:2021年,纯碱产能前三的企业合计占到我国纯碱行业总产能的30%以上。根据相关上市公司公布的2021年数据,中盐化工的纯碱产能位居全国首位,占全国纯碱行业总产能的12%;三友化工的纯碱产量居于全国首位,占全国纯碱总产量的11.6%。

关键词:纯碱企业格局、中盐化工、三友化工

一、企业格局:纯碱行业集中度高,企业话语权比较强

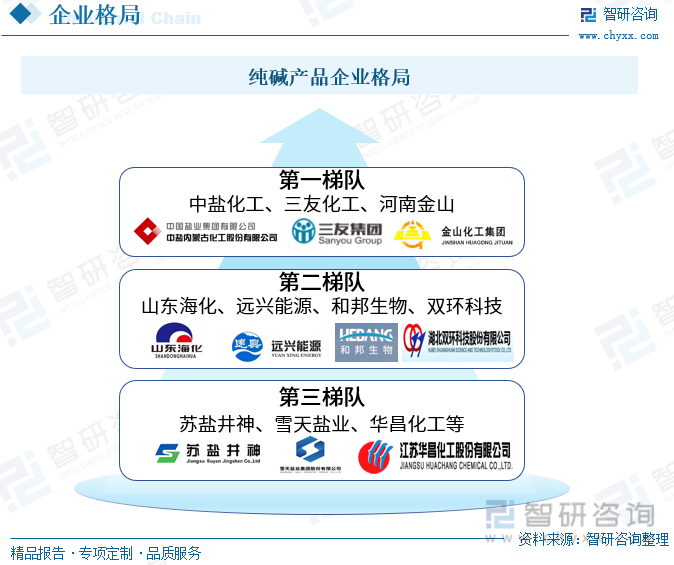

我国纯碱行业以中大型企业为主,集中度相对较高,产能较为集中,纯碱厂家的话语权比较强。依据企业的产能进行划分,位于第一梯队的是中盐化工、三友化工和河南金山三家企业,纯碱产能均超过了300万吨,其中中盐化工的纯碱产能将近400万吨。2021年,这三家企业的纯碱产能合计占到我国纯碱行业总产能的30%以上。根据相关上市公司公布的2021年数据,中盐化工的纯碱产能位居全国首位,占全国纯碱行业总产能的12%;三友化工的纯碱产量居于全国首位,占全国纯碱总产量的11.6%。位于第二梯队的纯碱企业包括山东海化、远兴能源、和邦生物和双环科技。这四家企业的纯碱产能均超过了100万吨,尤其山东海化2021年纯碱产能达到280万吨。另外,位于第二梯队2021年的纯碱产量也均超过了100万吨,其中山东海化的纯碱产量达281.07万吨。位于第三梯队的则是纯碱产能在100万吨一下的企业,包括苏盐井神、雪天盐业、华昌化工以及其他企业。

目前,我国纯碱的生产工艺主要包括联碱法、氨碱法和天然碱法三种。其中,联碱法是目前纯碱生产中运用最多的生产工艺,其产能占比为49.4%,其次是氨碱法,产能占比为45.6%,天然碱法的产能占比最少,仅占5%。氨碱法以原盐、石灰石、焦炭等为原材料,由原盐经过化盐、精制、吸氨、碳化、结晶、过滤,煅烧等多个环节制成纯碱。氨碱法生产出来的产品质量高,但需要排放大量的废渣、废液,对环境的污染较多。目前,三友化工和山东海化就是以这种工艺生产纯碱。联碱法则是将氨碱法和合成氨联合起来,同时生产纯碱和氯化铵两种产品的方法,联碱法生产纯碱的能源消耗主要是电力,因此这一生产工艺相对更为环保,但是联碱法生产出来的纯碱产品的盐分和粒度较氨碱法差,品控难度大。目前,和邦生物、双环科技、雪天盐业、华昌化工都是选取的这一工艺生产纯碱。我国天然碱法生产纯碱的产能少的主要原因是我国自然碱矿数量有限,受制于资源的限制,难以扩大产能。除了以上三种主要的纯碱生产工艺外,苏盐井神凭借其资源优势,自主研发出“井下循环盐钙联产制碱”工艺,大大提高了资源的利用率,得到行业以及国家有关部门的认可和推广。

相关报告:智研咨询发布的《中国纯碱行业市场专项调研及竞争战略分析报告》

二、重点企业:纯碱产销稳定,企业盈利增多

(一)中盐化工:产销量增势稳定,毛利率止跌回升

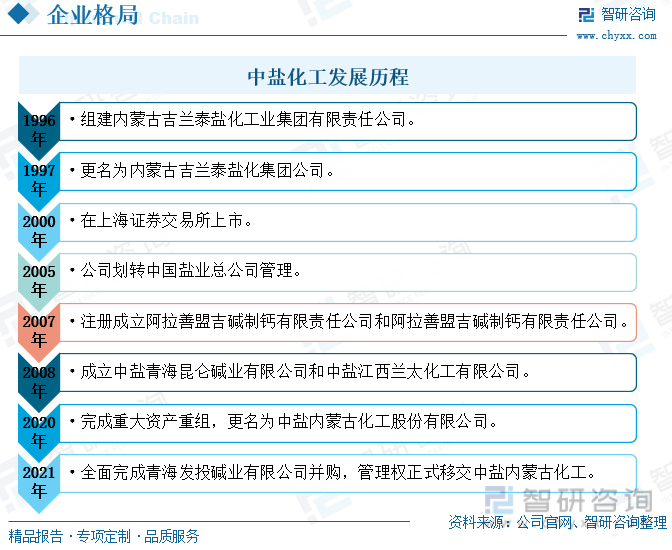

中盐化工是一家以盐化工为主的生产企业,主营业务板块包括基础化工产品、精细化工产品、盐产品以及医药保健产品,纯碱是其基础化工产品中的代表产品之一。中盐化工的前身是吉兰泰盐场,正式建场于1953年,发展历史久远。1996年12月,吉兰泰盐场作为内蒙古自治区建立的现代企业制度试点单位,率先完成企业公司制改革,组建了内蒙古吉兰泰盐化工业集团有限责任公司,次年更名为内蒙古吉兰泰盐化集团公司,并在2000年上市。中盐化工遵循“盐为基础、横向拓宽、纵向延伸、科学发展”的思路,不断进行变革和技术创新,寻求多元化发展。目前。中盐化工已经逐步发展成为横跨内蒙古、青海、江苏、江西四省七地的盐化工企业,纯碱产能位列全国首位。

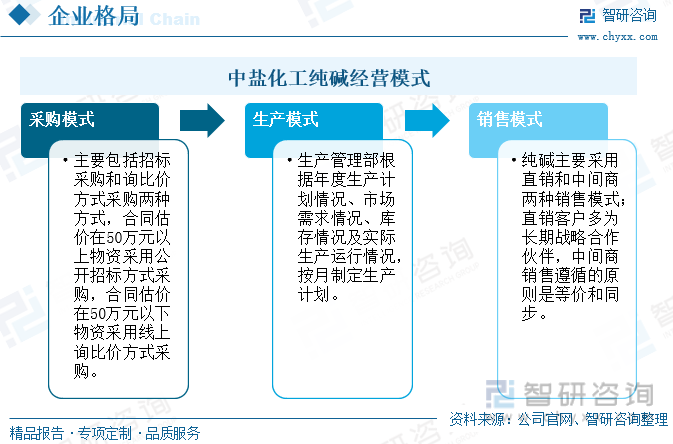

经过数十年的发展,中盐化工已经形成了较为完善的物资采购管理体系,主要原材料的采购基本上都以招标采购和询价采购为主,合同估价在50万元以上的采取招标方式,50万元以下的则采取线上询价的方式,这样能合理的根据生产需求进行采购,尽量降低生产成本。生产模式则采取按计划生产的方式,有生产管理部门根据年度生产计划以及当下市场的实际情况制定月生产计划,这样既能确保年度计划的顺利完成,还能根据市场情况及时调整、灵活变动。在销售模式的选择上,中盐化工根据不同的业务板块选择不同的销售模式。纯碱的销售模式包括直销和中间商两种模式,直销客户多是长期合作的战略客户,因此直销客户是其销售的主要目标客户。

截至2022年上半年,中盐化工的纯碱产能达390万吨,其产能位列全国首位。2017年至2021年,中盐化工的纯碱产量基本保持上涨趋势。2020年年初,由于新冠疫情爆发,工厂开工率受到影响,导致产量略有下滑,减少至254.41万吨,较上一年度减少了1.62%,随后在2021年便很快重回上涨态势。2022年上半年,中盐化工生产纯碱200.03万吨,完成了年度计划的52.36%。中盐化工的纯碱产品覆盖冀、豫、晋、陕、川、沪、赣等多个区域。2017年至2021年,中盐化工的纯碱销量始终保持上涨趋势,2021年上涨至282.66万吨,较上一年度增加了7%。2022年上半年,中盐化工完成纯碱销售239.38万吨,完成年计划的61.88%。2022年,中盐化工的纯碱产销量仍将继续保持上涨趋势。

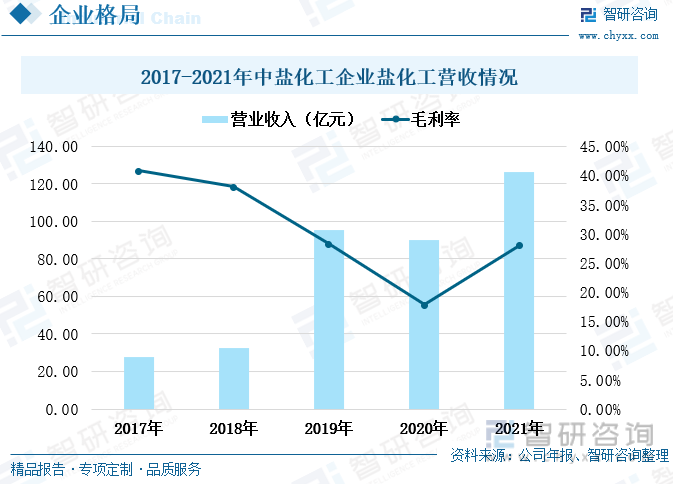

2017年至2021年,中盐化工的盐化工业务营业收入整体来看上涨趋势明显,2020年是由于新冠疫情的影响,复工复产缓慢,经济下行压力大导致纯碱价格有所下滑,继而影响到盐化工业务的营业收入情况,但2021年随着疫情防控政策效果显现,国内经济逐步恢复,中盐化工的盐化工业务营业收入迅速回升。2021年,盐化工营业收入为126.24亿元,较上一年度上涨了39.82%。2017年至2021年,中盐化工的盐化工业务毛利率持续下滑,2020年降至17.86%。但到2021年,纯碱下游需求增多,价格上涨,使得企业毛利率重回上涨趋势,回升至28.04%。

2017年至2021年,中盐化工的盐化工业务营业收入整体来看上涨趋势明显,2020年是由于新冠疫情的影响,复工复产缓慢,经济下行压力大导致纯碱价格有所下滑,继而影响到盐化工业务的营业收入情况,但2021年随着疫情防控政策效果显现,国内经济逐步恢复,中盐化工的盐化工业务营业收入迅速回升。2021年,盐化工营业收入为126.24亿元,较上一年度上涨了39.82%。2017年至2021年,中盐化工的盐化工业务毛利率持续下滑,2020年降至17.86%。但到2021年,纯碱下游需求增多,价格上涨,使得企业毛利率重回上涨趋势,回升至28.04%。

(二)三友化工:产销量平稳运行,纯碱营收出现明显增长

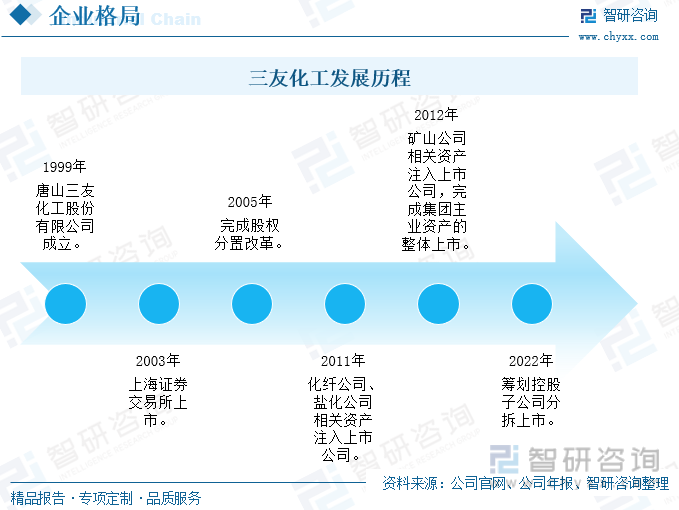

三友化工于1999年成立,并于2003年上市,成立之初,三友化工以经营纯碱业务为主。随后,三友化工不断将化纤公司、盐化公司、矿山公司注入上市公司,并于2012年完成集团主要资产的整体上市。目前,三友化工的经营范围已经扩展至化纤、纯碱、氯碱和有机硅等多产业,实现从单一产业向多元化发展。三友化工还拥有“两碱一化”自循环产业链,以氯碱为中枢系统,生产出的烧碱90%用作粘胶纤维的原材料,而生产烧碱产生的副产品部分可循环利用,其余部分副产品如氯化氢可用来生产有机硅,另外氯碱产业链的主要产品PVC的副产品又可用作纯碱生产。同时三友化工还配备了电力、蒸汽等装置,电力自给率达到60%,具有明显的低成本优势。

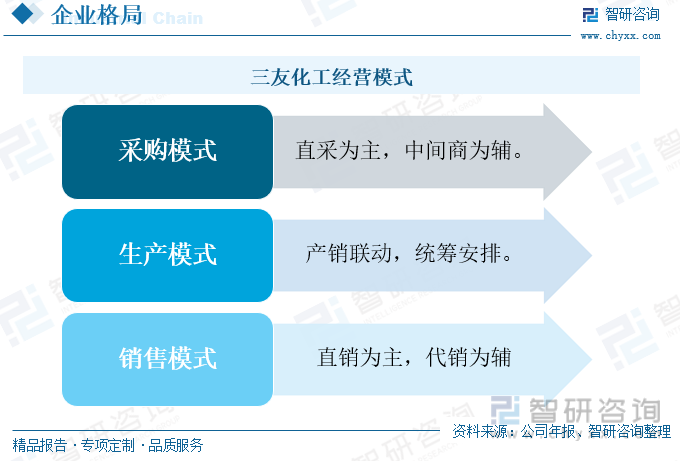

三友化工的采购模式是“直采为主,中间商为辅”,通过与上游供货商达成长期稳定的合作,保障生产的稳定。不过,三友化工已经形成了较为完善的“两碱一化”自循环产业链,在部分原材料上实现了自产自销。产业链的完善,不仅能有效降低三友化工的生产成本,还能实现产品生产的可持续性循环利用。三友化工的生产模式采取的是“产销联动,统筹安排”,根据上一年度或上一季度的销售情况,并结合当下市场的情况,科学合理的制定生产计划。在销售模式上,三友化工以直销为主,代销为辅,直接与下游企业建立稳定的交易与合作关系。

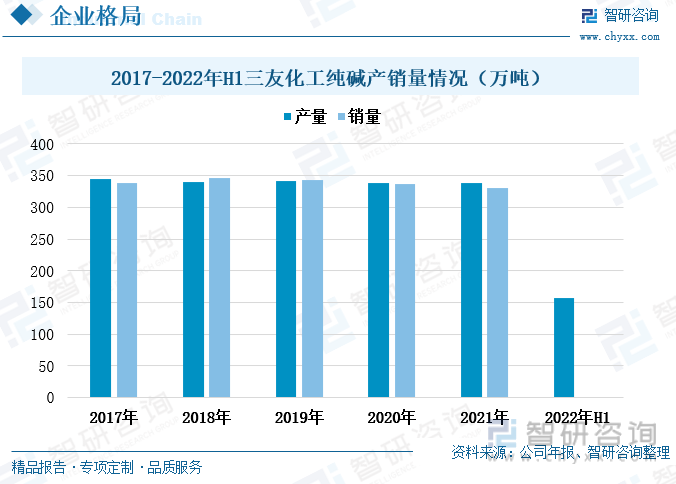

2017年至2021年,三友化工的纯碱产销量上下波动幅度小,基本稳定在330万吨至350万吨之间。2021年,三友化工的纯碱产量为338.25万吨,同比上涨了0.12%;销量为330.62万吨,同比下降了1.74%。三友化工是我国纯碱行业的生产龙头企业,其2021年纯碱产量位列全国首位,占全国纯碱生产总量的11.61%。2022年上半年,其纯碱产量为157.08万吨,完成了年度计划的49.09%,2022年三友化工的纯碱产销量或将平稳运行。

2017年至2019年,三友化工的纯碱营业收入基本稳定在52亿元左右。2020年受新冠疫情的影响,工厂开工率下滑,纯碱需求受到冲击,价格下跌,三友化工的纯碱营业收入出现较大幅度的减少。2020年,三友化工的纯碱营业收入为41.9亿元,较上一年度减少了20.35%。不过,随着2021年国内疫情得到有效控制,复工复产加快,纯碱下游需求回升,三友化工的营业收入迅速回升至62.51亿元,较上一年度增加了49.21%。2017年至2020年,三友化工的纯碱毛利率整体呈下滑的趋势。2019年我国纯碱新增产能多,出现产能过剩,导致供过于求,价格下跌,三友化工的纯碱毛利率下滑。在市场和企业的调整下,2019年三友化工的毛利率略有回升,但2020年受到新冠疫情的冲击,毛利率再一次大幅下跌至18.53%。2021年,三友化工的纯碱毛利率止跌回升至31.47%,较上一年度增加了12.94个百分比。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国纯碱行业市场专项调研及竞争战略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国纯碱行业市场专项调研及竞争战略分析报告

《2025-2031年中国纯碱行业市场专项调研及竞争战略分析报告》共十四章,包含2025-2031年中国纯碱行业投资前景,2025-2031年中国纯碱企业投资战略与客户策略分析,研究结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询