摘要:

一、产业链:上游饲料价格上行,生猪养殖呈恢复性增长

从产业链看,饲料价格、生猪价格及猪肉价格是影响生猪屠宰加工量的重要因素,其中,生猪价格及猪肉价格直接决定屠宰行业的生产成本和销售价格,是最核心的影响因素。上游原材料受国际贸易摩擦以及国内自然灾害等因素影响,国内农产品供求关系紧张,饲料上游主要原材料价格持续高位震荡,2021 年,全年玉米和豆粕价格同比上涨超过20%,导致饲料行业企业成本端面临较大压力,猪饲料生产商产量缩减。从生猪屠宰供给端看,随着国家一系列保障供给的支持性政策出台,2022年上半年,全国生猪出栏量同比增长8.4%,达36587万头;存栏量同比下降1.94%,达43057万头。从消费端看,2020年人均猪肉消费量为18.2千克/人,在人均畜禽肉类消费总量中占比仍达到73.42%。

二、行业现状:政府推行生猪定点屠宰,定点屠宰率大幅上涨

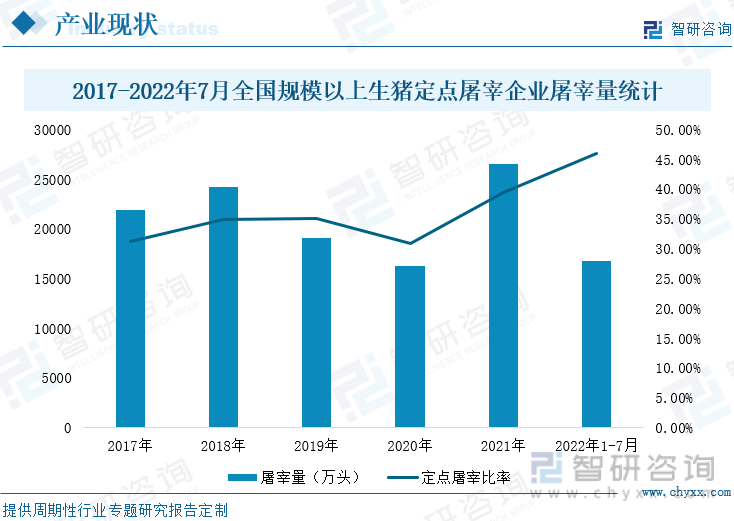

为提高我国生猪屠宰标准化水平,保障猪肉质量安全,政府部门推行生猪定点屠宰。在相关条例规范下,2021年,全国规模以上生猪定点屠宰企业屠宰量大幅上涨,屠宰量为26484.89万头,同比增长62.93%;生猪定点屠宰率上升至39.45%。在相关政策持续有效落实下,2022年1-7月,全国规模以上生猪定点屠宰企业屠宰量达16806.65万头,同比增长28.50%;生猪定点屠宰比率上升至45.94%。

三、企业格局:生猪屠宰加工企业较多,企业在加速扩大生猪养殖及屠宰产能

屠宰加工企业进入门槛相对较低,加工生产企业众多。目前,生猪屠宰A股上市企业包括新五丰、新希望、双汇发展、龙大美食、天邦股份和牧原股份等企业。目前,多数企业在加速扩大生猪养殖及屠宰产能。虽然屠宰加工业务整体利润较低,但市场上生猪存栏量居高不下,市场需求不减,屠宰加工市场庞大。

四、投融资:生猪屠宰管控升级,生猪养殖企业纷纷布局屠宰业务

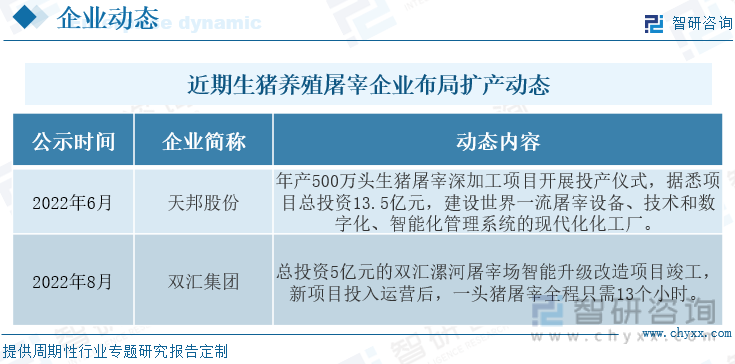

为达到生猪屠宰标准,企业相继对屠宰场进行智能化升级改造,扩大屠宰场产能。2022年以来,天邦股份、双汇集团相继开展生猪屠宰深加工项目,其中天邦股份计划投资13.5亿元,建设先进屠宰设备、工艺技术和智能化年产500万头生猪屠宰加工工厂。双汇集团投资5亿元,对屠宰场进行智能化升级,升级改造后,企业屠宰全程只需13个小时,生产效率大幅提高。融资市场上,近期生猪屠宰行业进行多次融资,融资金额超过300亿元,融资企业包括牧原股份、新希望、温氏股份、天邦股份和大北农,融资金额主要用于扩大生猪养殖产能,升级改造屠宰加工厂。

五、风险:企业资金压力较大,行业竞争激烈

饲料成本占生猪养殖成本的50%以上,在玉米、豆粕等饲料生产原材料价格大幅上涨下,饲料价格也大幅提升,生猪养殖企业经营压力巨大。其次,需求市场上,受疫情影响,酒店、餐饮等行业肉类需求减少,猪肉销量较差,白条猪批发价格普遍较底,猪肉价格下行。屠宰企业处于亏损状态,行业处境艰难。

六、趋势:行业监管趋严,产业链进一步延伸完善

屠宰行业监管政策趋严,政府部门要求生猪定点屠宰,对屠宰场的屠宰设备、运载工具及相关检验消毒设施作出了相关规定,且农业部要求,年屠宰能力15万头及以下的屠宰建设项目不得审批。未来,在相关政策实施下,中小养殖户将因资金、技术、人才等原因逐步退出,行业资源也逐步向优质企业靠拢,行业集中度将逐步提升。

关键词:生猪屠宰产业链全景、生猪屠宰行业现状、生猪屠宰政策、生猪屠宰上市企业对比、生猪屠宰发展趋势

一、生猪屠宰产业链全景:上游饲料价格上行,生猪养殖呈恢复性增长

1、生猪屠宰产业链概述

从屠宰业务的产业链位置看,其上游由生猪养殖,由育种、饲料、动物疫苗及兽药等构成,然后经过屠宰加工,通过物流运送至农贸市场、商超或门店进行销售,最后到达餐饮或消费家庭中。从产业链看,饲料价格、生猪价格及猪肉价格是影响生猪屠宰加工量的重要因素,其中,生猪价格及猪肉价格直接决定屠宰行业的生产成本和销售价格,是最核心的影响因素。

2、原材料价格大幅上涨,饲料生产商产量缩减

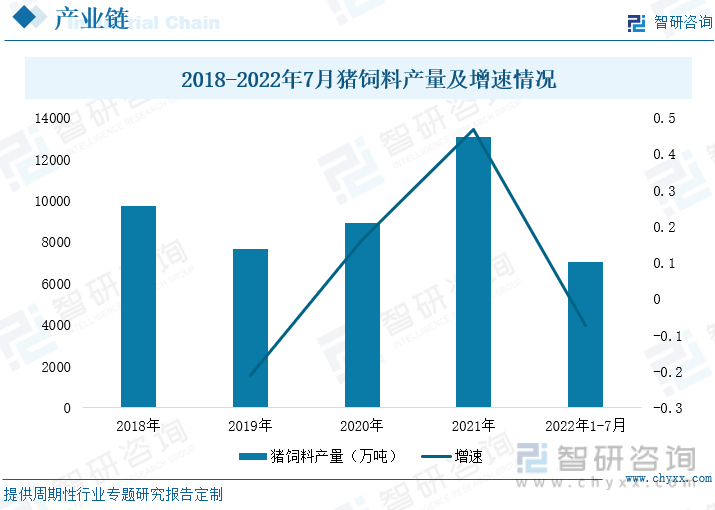

原材料成本在饲料总成本中占比重较高,通常在90%以上。受中美贸易摩擦及非洲猪瘟影响,生猪养殖规模减少,2018-2019年,猪饲料产量呈下降态势,产量减少2056.8万吨。2019年-2021年,在国家扶持及补贴政策下,生猪养殖规模逐步恢复,猪饲料产量逐年递增。2019-2021年,猪饲料产量同比增速分别为-21.16%、16.43%和46.56%,增幅逐步扩大。2021年,受国际贸易摩擦以及国内自然灾害等因素影响,国内农产品供求关系紧张,饲料上游主要原材料价格持续高位震荡,2021 年,全年玉米和豆粕价格同比上涨超过20%,导致饲料行业企业成本端面临较大压力,猪饲料生产商产量缩减,2022年1-7月,猪饲料产量为7014万吨,较去年同期相比下降7.4%。

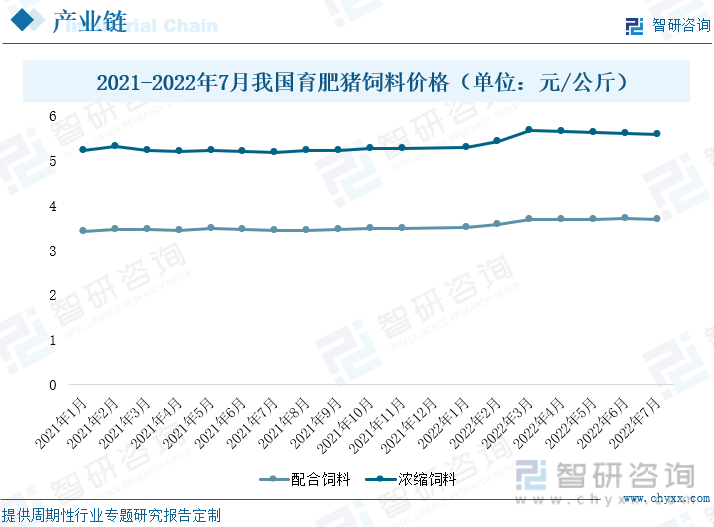

从猪饲料价格看,2021年育肥猪饲料价格总体保持平稳,其中,育肥猪配合饲料处于3.4-3.5元/公斤区间;育肥猪浓缩饲料稳定在5.15-5.3元/公斤区间。随着玉米、豆粕等饲料原料价格大幅上涨,2021年底-2022年初,育肥猪饲料价格也迅速上升。2022年3月,育肥猪配合饲料达到3.69元/公斤,育肥猪浓缩饲料达到5.66元/公斤,较今年年初分别增加0.19元/公斤、0.37元/公斤,环比增长5.43%和6.99%。受俄乌冲突及南美干旱影响,饲料原材料价格仍将保持上升态势。

3、保供稳价等政策下,生猪产能迅速恢复

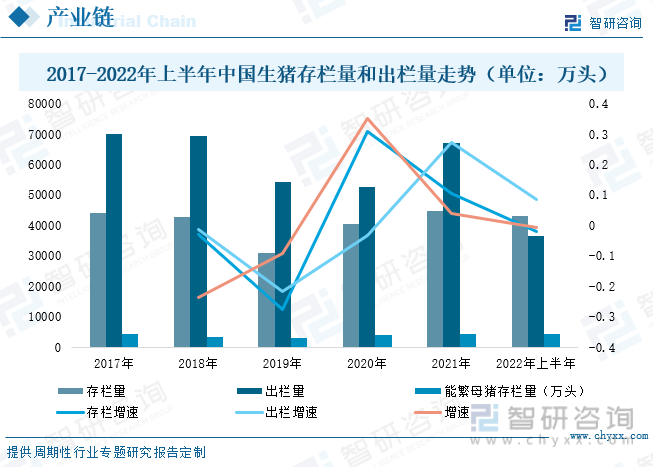

2019年生猪出栏量下降27.50%,存栏量下降21.57%。非洲猪瘟疫情后,国家出台了一系列扶持及补贴政策促进生猪生产恢复,到2021年,生猪存栏量及出栏量分别增长至44922.42万头、67128万头,同比增长10.51%和27.37%。中国生猪出栏量前五的公司分别为牧原股份、正邦科技、温氏股份、双胞胎、新希望,2021 年五家公司合计出栏量为 9003.5万头,占总出栏量的 13.44%,同比增加 4.22%。而同期美国生猪养殖市场前五企业市场占有率约为37%,我国生猪养殖市场与美国等发达市场相比仍有较大提升空间。

从能繁育母猪存栏量看,2018-2021年,能繁育母猪存栏量分别为3397万头、3080万头、4161万头和4329万头,同比增速分别为-23.56%、-9.33%、35.10%和4.04%。2018-2020年,能繁育母猪存栏量呈上升态势,2021年,为了稳定猪肉价格,农业部鼓励淘汰低产能繁母猪,推行去产能行动,在有关政策持续有效落实下,能繁母猪存栏量开始减少,同比涨幅放缓。能繁育母猪数量的下降导致仔猪数量减少,进一步影响生猪存栏数量,最后导致生猪出栏数量进而影响猪价。能繁母猪数量自2021年6月以来持续环比下降,能繁的下降代表了整体产能的去化,待产能去化完成后,猪价有望触底反弹。

随着国家一系列保障供给的支持性政策出台,2022年上半年,全国生猪出栏量同比增长8.4%,达36587万头;存栏量同比下降1.94%,达43057万头。生猪去产能行动接近尾声,2022年7月,能繁母猪存栏量4298万头,同比下降0.72%。

4、猪肉消费占比超过70%,仍占据肉类消费主流市场

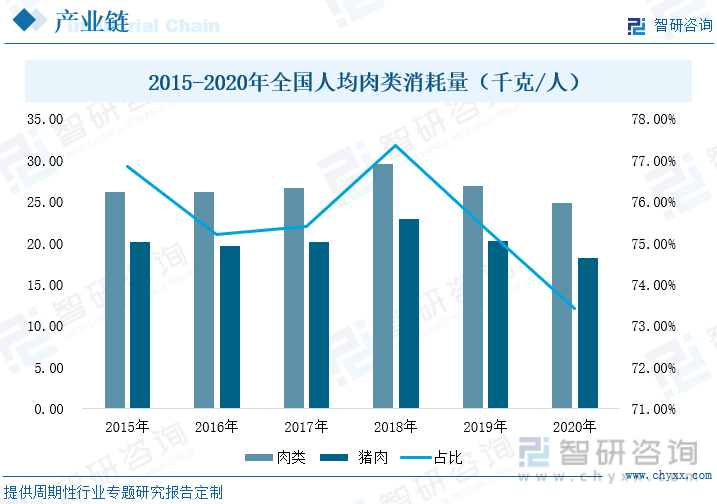

猪肉在我国肉类消费占据绝对比重,数据显示,中国人均年消费猪肉量在畜禽肉类消费占比均超过70%。2018 年,我国人均年消费猪肉量达到高峰,其人均年消费量占比高达77.34%。2018 年正值上一轮猪周期下行阶段尾部,猪肉价格下降,在价格低位叠加低收入人群消费升级影响下,人均猪肉消费量创历史新高。2019-2020年,受前期肉价下跌,大量淘汰母猪及受猪瘟影响,生猪供应减少,猪肉价格持续高涨,居民对禽类消费数量增加,猪肉消费量占比有所下滑,虽然超级猪周期导致了部分消费转移,但并不影响猪肉消费量的绝对地位,猪肉消费量占比仍稳定在70%以上。对比2020年,在疫情以及环保政策影响下,猪肉价格维持高位,但人均猪肉消费量较2018 年仅下降 4.63 千克,在人均畜禽肉类消费总量中占比仍达到73.42%。

相关报告:智研咨询发布的《2022-2028年中国生猪屠宰行业市场发展调研及未来前景规划报告》

二、行业现状:政府推行生猪定点屠宰,定点屠宰率大幅上涨

我国屠宰业经过多年的发展,相关法律法规日益完善。为提高我国生猪屠宰标准化水平,切实提升肉品质量安全保障能力,国家鼓励生猪养殖、屠宰、加工、配送全产业链一体化发展,推进生猪定点屠宰和屠宰标准化,支持冷链流通配送体系建设。屠宰监管方面,政府要求推进就近屠宰、定点屠宰,严厉打击私屠滥宰等行为,以减少生猪疫病传播。屠宰标准化方面,从2021年开始,我国将利用5年时间,在全国范围内建设一批高质量、高水准的生猪屠宰示范单位,提升屠宰行业标准化水平。对屠宰场的屠宰设备、运载工具及相关检验消毒设施作出了相关规定,并对食品安全问题对可追溯性提出了更高的要求。生猪检疫防疫方面,严格开展屠宰过程猪瘟自查,严厉打击屠宰生猪的违法犯罪行为,进一步规范生猪检疫秩序,监测生猪屠宰公司的微生物风险,并定期开展检查复核工作。为加强屠宰企业无害化处理,农业部要求,年屠宰能力15万头(70头/小时)及以下的屠宰建设项目不得审批。此外,2022年5月,四川省正式提出对年屠宰生猪100万头以上的标准化屠宰企业给予优先支持,并且不再批准年屠15万头及以下的屠宰建设项目。

资料来源:各政府官网

定点屠宰企业屠宰量大幅上涨。为加强生猪屠宰管理,确保生猪产品质量安全,要求所有单位和个人必须在指定屠宰场所屠宰生猪,但农村地区个人自杀自食的情况除外。在相关条例规范下,2021年,全国规模以上生猪定点屠宰企业屠宰量大幅上涨,屠宰量为26484.89万头,同比增长62.93%。定点屠宰率稳步上升,我国定点屠宰比率从2017年的31.15%上升至2021年的39.45%,5年间,定点屠宰率增加8.31个百分点。去除非洲猪瘟疫情影响,正常年份下,我国目前生猪定点屠宰比率已超过35%,且头部屠宰企业的市场份额和市场竞争力将显著提升。在相关政策持续有效落实下,2022年1-7月,全国规模以上生猪定点屠宰企业屠宰量达16806.65万头,同比增长28.50%;生猪定点屠宰比率上升至45.94%。

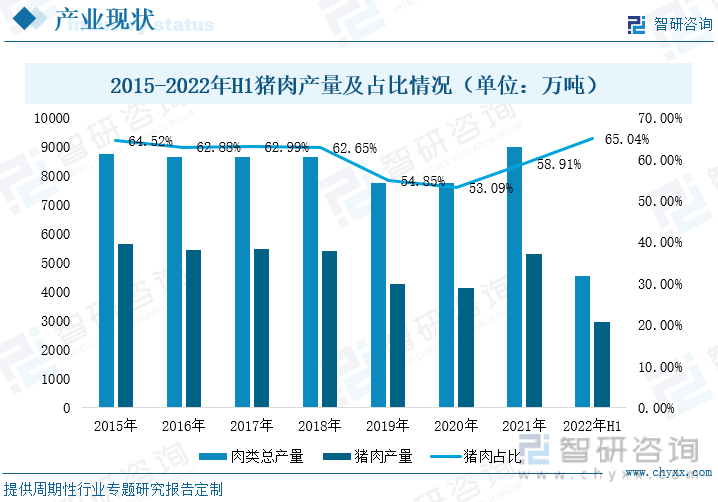

猪肉产量恢复增长。2017-2021年,猪肉产量同比增速分别为0.48%、-0.88%、-21.25%、-3.34%和28.75%,猪肉产量呈先降后升态势。2018-2020年,受非洲猪瘟影响叠加新冠疫情影响,猪肉产量持续下降。非洲猪瘟疫情后,国家出台了一系列扶持及补贴政策促进生猪生产恢复,到2021年,猪肉产量恢复增长,产量达5296万吨。伴随产能的增加,猪肉产量也基本恢复至疫情前水平。2022年上半年,全国肉类总产量为4519万吨,同比增长5.3%。其中,猪肉产量2939万吨,较去年同期增加224万吨,占肉类总产量上升至65.04%。

2018-2021年,我国猪肉进口量同比增速分别为-1.97%、76.73% 、108.25% 和-15.49% 。2019-2020年,受猪瘟疫情影响,国内生猪养殖规模大幅下降,猪肉产量减少,进口需求量迅速上升。2021年,在国家扶持等优惠政策落实下,国内猪肉产量大幅增长,国内供给增加,进口需求下降,猪肉进口数量同比下降15.49%,达371万吨。在去产能及生猪自主育种技术进一步提高下,改良种用猪的进口数量有所减少。2021年,改良种用猪进口数量为2.33万头,较2020年减少0.57万头。2022年,1-7月,全国猪肉进口数量同比下降65.1%,为93万吨,猪肉自给率提升至97%;改良种用猪的进口量为1723头,较去年同期减少19997头。

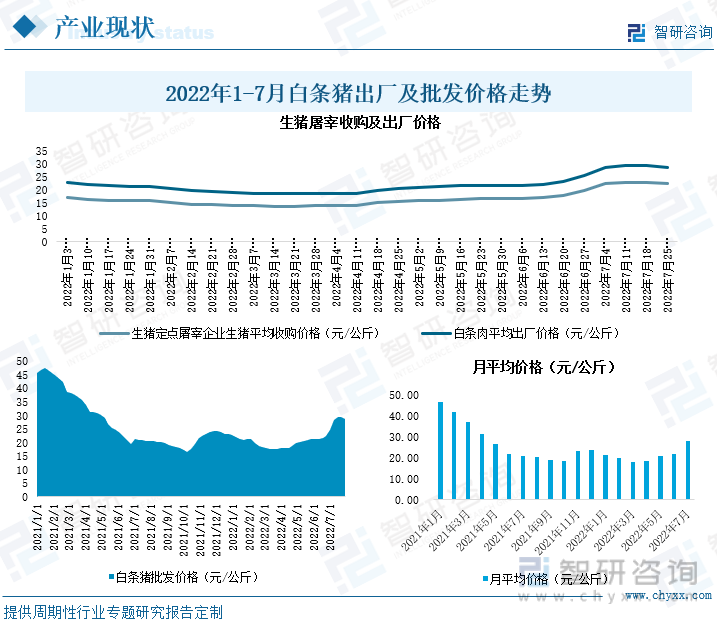

生猪供需市场两旺,2022年1-7月,生猪定点屠宰企业生猪平均收购价格及出厂价格呈上升态势。生猪定点屠宰平均收购价格从1月初的17.15元/公斤上涨至7月底的22.19元/公斤,平均增加了5.04元/公斤,环比增长29.39%;出厂价格随之从22.85元/公斤上涨至7月底的29.06元/公斤,环比增长25.08%。猪肉批发市场,伴随着消费需求的改善,批发价格将震荡上行。2022年1-7月,白条猪肉批发价格呈现先降后升态势。2022年1-7月,白条猪月平均市场批发价格同比增速分别为-53.83%、-53.12%、-52.17%、-41.39%、-21.75%、-0.09%和34.37%,受前期生猪产能去化效应逐步显现、部分养殖户压栏惜售和消费需求恢复等因素影响,白条猪月平均市场批发价格同比增速由负转正,增幅逐步扩大。2022年7月白条猪肉月平均批发价格上涨至28.09元/公斤,环比扩大25.79个百分点。分阶段看,2022年1-3月,生猪出栏量上升、猪肉产量增加、市场供给充足、企业竞争激烈,白条猪肉批发价格总体呈现下降态势,2022年3月18日,白条猪批发价格下降至17.5元/公斤。2022年4-7月,随着疫情得到有效控制,伴随着消费需求的改善,白条猪肉批发价格呈恢复性增长。2022年7月,受生猪去产能及消费需求回升等因素影响,白条猪肉批发价格为28.59元/公斤,环比增长27.69%。

三、企业格局:生猪屠宰加工企业较多,企业在加速扩大生猪养殖及屠宰产能

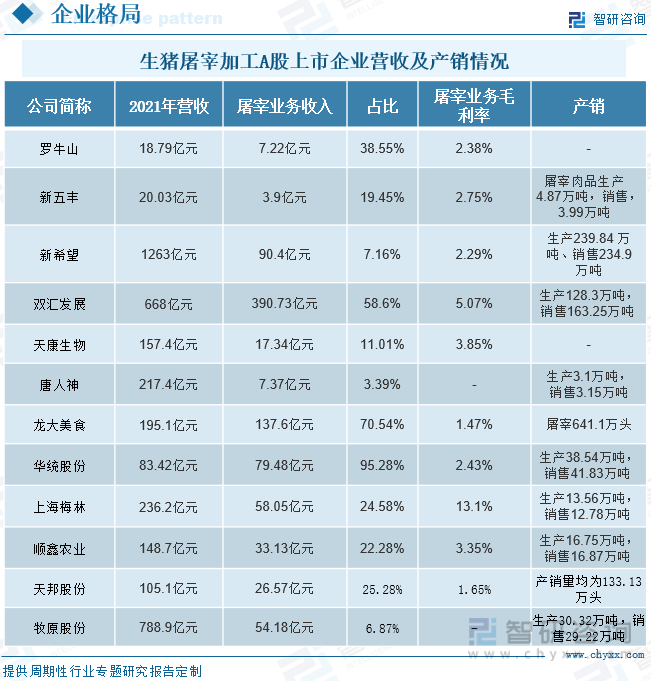

屠宰加工企业进入门槛相对较低,加工生产企业众多。目前,生猪屠宰A股上市企业包括新五丰、新希望、双汇发展、龙大美食、天邦股份和牧原股份等企业。其中,新五丰、新希望、天邦股份和牧原股份等企业已形成饲料加工、生猪养殖、屠宰加工及销售等全产业链一体化经营模式,双汇发展及龙大美食主要从事屠宰加工及销售业务。从业务布局看,天邦股份主要布局在环渤海、长三角、大湾区地区、新五丰主要以粤港澳大湾区、长三角区与湖南地区为主、天康生物以新疆及周边地区为主、华统股份以浙江及周边地区为主;新希望和上海梅林则在国内及海外均有布局。罗牛山、双汇发展、唐人神、龙大美食和顺鑫农业则主要定位在国内市场,加速全国布局。

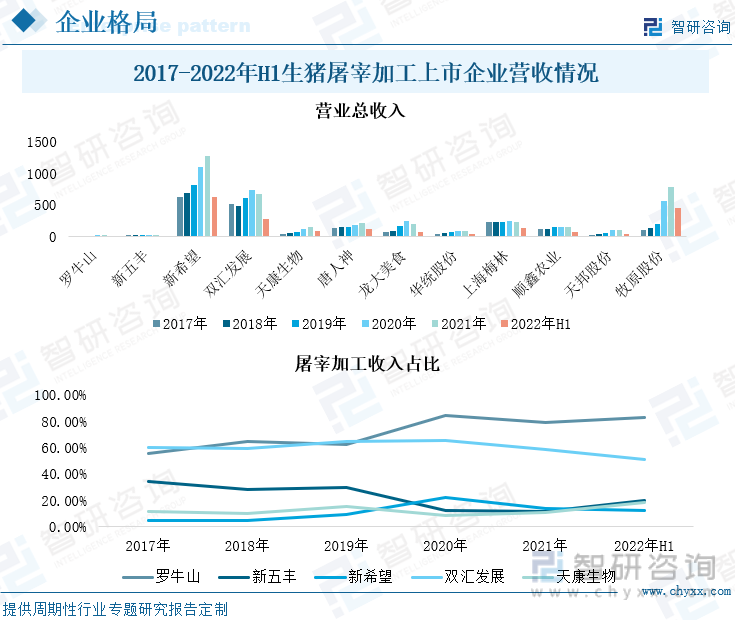

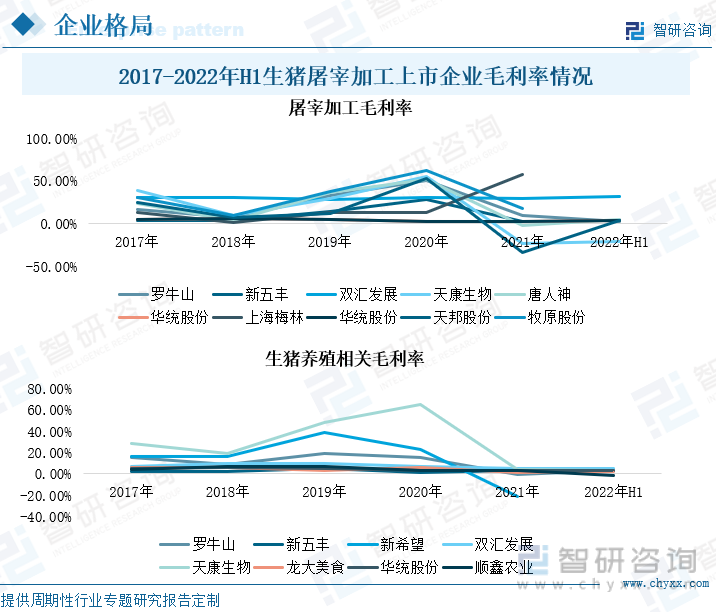

从生猪屠宰加工行业上市公司屠宰加工业相关业绩看,目前A股上市企业屠宰加工相关业务营业收入大多在10-100亿之间,行业收入规模较大;而屠宰加工相关业务毛利率大多处于1-5%区间内,行业毛利率整体偏低。值得注意的是,2021年上海梅林企业屠宰加工业务相关毛利率达13.1%,利润水平远超其他A股上市企业。主要因为屠宰和深加工业务的原料成本下降,利润空间增大。

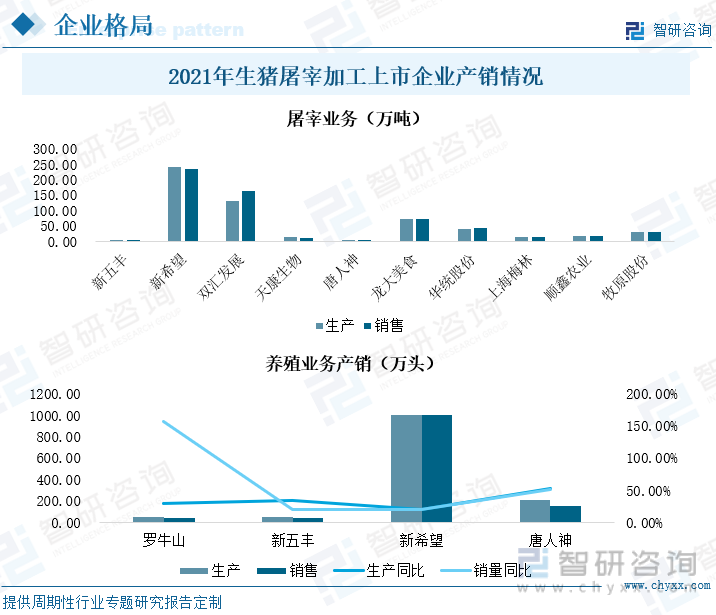

在屠宰加工上市企业中,新希望、双汇发展、龙大美食、华统股份、天邦股份、上海梅林和顺鑫农业企业生猪屠宰加工产量均在10万吨以上。其中,2021年新希望生猪屠宰加工生产239.84 万吨、销售234.9 万吨;双汇发展拥有年屠宰生猪2300多万头的生产产能,生猪生鲜产品生产128.3万吨,销售163.25万吨;龙大美食生猪屠宰产能达1100万头/年,实际屠宰量为641.1万头,同比增长57.7%;华统股份生猪屠宰加工生产38.54万吨,销售41.83万吨;天邦股份生猪屠宰加工产销量均为133.13万头。上海梅林生猪屠宰加工生产13.56万吨,销售12.78万吨;顺鑫农业生猪屠宰加工生产16.75万吨,销售16.87万吨。

从A股屠宰加工上市企业从营业收入看,新希望、双汇发展、唐人神、龙大美食、上海梅林和牧原股份规模较大,且营业收入在逐年增加。其2021年营业总收入分别为1263亿元、668亿元、217.4亿元、195.1亿元、236.2亿元和788.9亿元,均在百亿元以上。从屠宰加工业务看,罗牛山企业屠宰加工业务占比较高,2022年上半年,屠宰加工业务占总收入比重高达82.94%,较2017年提高了27.47%;天康生物企业屠宰加工业务占比也从2017年的11.74%提高至2022年上半年的18.74%;双汇发展企业屠宰加工业务占比相对比较稳定,维持在50%以上。

从毛利率走势看,2018-2020年,生猪屠宰上市企业屠宰加工毛利率均呈上升态势。其中,天康生物屠宰加工业务毛利率分别为19.39%、47.83%和65.17%,毛利率增速明显上升。主要原因是:受疫情影响,生猪养殖数量减少,猪肉价格上涨,屠宰企业收购价格较低而出厂价格较高,企业利润增加。2021年至今,由于猪肉价格下降,屠宰行业在上游收购和下游销售环节面临着双重价格限制,企业毛利率明显下降。在生猪养殖业务上,由于饲料价格大幅上涨,企业养殖成本剧增,而生猪价格还处于下行区间,多数养殖企业遭受营收困境,企业业务处于亏损状态。

企业屠宰加工规模逐步扩大。生猪屠宰加工上市企业中,新希望、双汇发展、龙大美食屠宰业务市场份额占比较大,2021年,新希望生猪屠宰生产及销售量分别为239.84万吨及234.9万吨,同比增长4.21%和3.61%;双汇发展生猪屠宰生产及销售量分别为128.3万吨和163.25万吨,同比增长57.73%和18.24%;龙大美食生猪屠宰生产及销售量分别为70.89万吨和70.14万吨,同比增长46.71%和40.27%;而天邦股份生猪屠宰及销售133.13万头,同比增长307.37%。此外,新五丰、天康生物、牧原股份生猪屠宰加工相关规模分别扩大到4.87万吨、12.19万吨和30.32万吨,同比增长269.90%、226.71%和1214.78%。

从生猪养殖业务看,新希望、罗牛山、新五丰和唐人神等企业养殖规模也在扩大。2021年,新希望、罗牛山、新五丰和唐人神生猪养殖出栏量分别为997.81万头、46.73万头、44.15万头和202.34万头,同比增长20.33%、29.63%、34.19%和51.71%。

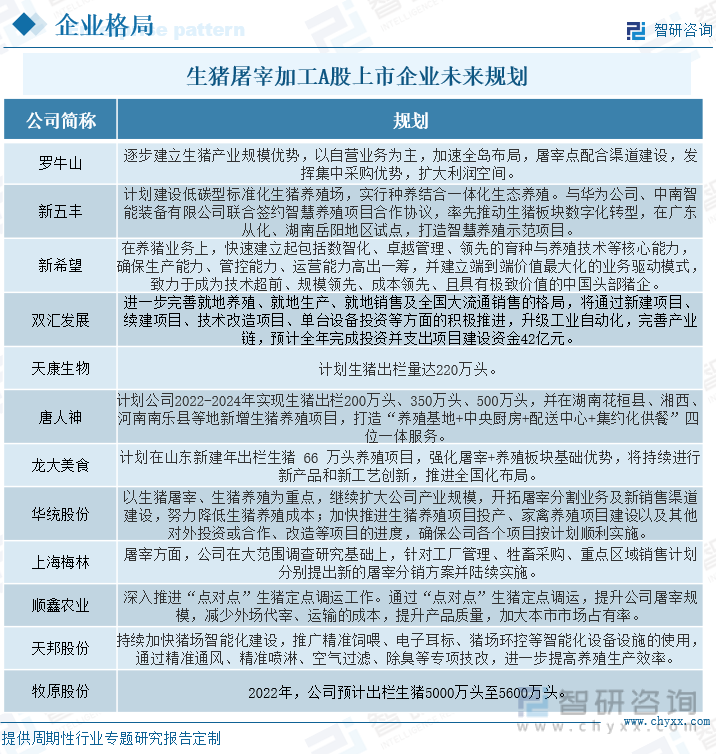

从生猪屠宰加工企业未来规划看,多数企业在加速扩大生猪养殖及屠宰产能。虽然屠宰加工业务整体利润较低,但市场上生猪存栏量居高不下,市场需求不减,屠宰加工市场庞大。其中,牧原股份计划在2022年生猪出栏量在5000万头-5600万头之间,并增加1300万头的屠宰产能。为此,企业计划投资88.7亿元,新增23个养殖基地,规划养殖677万头;生猪屠宰项目将投资22.87亿元,新建4个生猪屠宰项目。双汇发展计划投资42亿元,用于推进新项目建设,对屠宰加工生产设备进行工业自动化升级,完善屠宰加工生产销售产业链,加速全国化布局;龙大美食将继续强化屠宰+养殖板块基础优势,继续推进全国化布局;华统股份也将继续扩大公司生猪屠宰和生猪养殖产业规模;上海梅林在屠宰业务上将进行新的屠宰分销方案;天邦股份将加快屠宰场智能化升级,进一步提升养殖屠宰效率。唐人神计划在2022年-2024年,企业生猪出栏量分别为200万头、350万头和500万头,并打造养殖、屠宰、配送一体化产业链。

四、投融资:政策监管趋严下,屠宰行业实行智能化升级改造

近年来,国务院、农业部相继出台生猪屠宰行业相关政策条例,加强生猪屠宰管理,确保产品质量和安全性,推进生猪定点屠宰,加强质量和安全管理,提高质量猪产品质量和安全性水平。为达到生猪屠宰标准,企业相继对屠宰场进行智能化升级改造,扩大屠宰场产能。2022年以来,天邦股份、双汇集团相继开展生猪屠宰深加工项目,其中天邦股份计划投资13.5亿元,建设先进屠宰设备、工艺技术和智能化年产500万头生猪屠宰加工工厂。双汇集团投资5亿元,对屠宰场进行智能化升级,升级改造后,企业屠宰全程只需13个小时,生产效率大幅提高。

资料来源:智研咨询整理

近期生猪屠宰行业进行多次融资,融资金额超过300亿元,融资企业包括牧原股份、新希望、温氏股份、天邦股份和大北农。其中,牧原股份近期进行多次融资,公司于2021年8月,发现公司债券,计划募集不超过95.5亿元,主要用于生猪养殖及生猪屠宰业务,准备增加23个生猪养殖项目及4个屠宰项目,并偿还银行贷款及补充现金流。同年10月,公司拟向股东发行非公开股票,预计募集不超过60亿元。2022年2月,公司将募集额下调为50-60亿元之间,目前该定增事项尚未获得批复。新希望和天邦股份均发行股票融资,分别计划募集不超过45亿元和不超过28亿元,主要用于升级猪场,进行智慧化改造及补充现金流。2022年6月,生猪养殖企业大北农计划募集不超过22.6亿元,主要用于饲料生产、种猪养殖及研发、信息化系统升级改造等项目。此外,2022年3月,武汉市农业局召开支持生猪企业融资纾困会议,计划在未来5年内提供不低于200亿元的授信额度,用于支持生猪养殖、屠宰加工等全产业链环节。并当场向武汉金龙畜禽、湖北金林原种畜牧、武汉丰美禾畜牧、武汉市天健农业和湖北正炎生态农业分别授信35000万元、25000万元、5000万元、8000万元和6000万元,为优质生猪养殖注入资金动力。2022年7月,中行贵港为扶持当地生猪屠宰行业健康有序发展,经了解后,为当地生猪养殖屠宰龙头企业投放1.7亿贷款,助力生猪屠宰业务高质量发展。

近期生猪养殖屠宰行业融资事件

资料来源:智研咨询整理

五:风险:企业资金压力较大,行业竞争激烈

1、高成本低利润下,企业处境艰难

原材料成本占生猪养殖成本的50%以上。玉米、豆粕等原材料价格受到国际、国内大宗原材料价格波动的影响,市场价格大幅上涨,饲料价格也大幅上涨,对企业经营成本和净利润产生了巨大影响。受俄乌政治冲突及高温天气影响,玉米、豆粕等原材料价格持续上涨,生猪养殖企业经营压力巨大。其次,需求市场上,受疫情影响,酒店、餐饮等行业肉类需求减少,猪肉销量较差,白条猪批发价格普遍较底,猪肉价格下行。屠宰企业处于亏损状态,行业处境艰难。

2、企业资金压力较大,行业竞争激烈

在长期亏损的大背景下,屠宰企业资金状况差,难以承受大的资金风险。多数屠宰加工企业面临资金压力,存在现金流短缺等问题。加之对未来行情看好,强预期之下,多数企业在加大生猪养殖规模、扩大生猪屠宰产能,屠宰企业所承受的成本资金压力也越来越大。此外,内部矛盾和外部矛盾更加突出也是制约屠宰企业境遇好转的重要因素。一方面,作为买方和卖方的养殖端和屠宰端成本和利润本身就存在对立,养殖端的高利润对应的自然是屠宰端的高成本。此外屠宰企业之间同样竞争激烈,随着屠宰产能的不断增加,业内竞争更加激烈,另一方面下游终端需求却趋于饱和,因此不断加剧的竞争争抢不多的利润空间。

3、行业监管难度大,存在食品质量安全风险

食品质量和安全关系到消费者的健康,是国家高度重视的基本维护问题。而生猪屠宰行业存在准入门槛较低,生产企业数量众多,行业监管难度较大。随着政府部门对食品安全的监管力度不断加大,消费者的食品安全意识不断加深,权益保护意识增强。不同的食品生产和加工公司继续采取各种措施,加强食品安全的质量和控制。如果企业对原材料采购、饲料生产、生猪养殖和其他环节管理不善,可能会导致饲料、生猪和其他产品的质量和安全问题,给客户和消费者造成损失,给生产企业带来负面影响,甚至会损害行业整体形象和声誉,对企业乃至整个行业造成极大的负面影响,在一定时期内会影响行业平稳运行。

六:趋势:行业监管趋严,行业集中度将逐步提升

1、行业安全监管趋严,屠宰向智能化升级转型

猪肉在我国菜篮子工程中占据不可或缺的位置,因此生猪食品安全问题也是政府及消费者关注的焦点。为了加强生猪屠宰管理,保障生猪食品安全,政府部门要求生猪定点屠宰,对屠宰场的屠宰设备、运载工具及相关检验消毒设施作出了相关规定,并对食品安全问题对可追溯性提出了更高的要求。为了不被市场淘汰顺应时代发展,双汇发展、新希望、牧原股份等多家企业对生猪屠宰场进行升级改造,实现全流程自动化、智能化生产。其中,双汇发展新项目完成后,屠宰一只生猪全程仅需13个小时;天邦股份也正在加速单体生猪屠宰加工项目,该项目将采用世界一流的屠宰设备,建设一个具有技术和数字化、智能化管理系统的现代化化工厂;正大鸿业还引进全球最先进的生产技术、自动化和智能化设备,采用科学的封闭式视觉监控系统和严格的防疫体系,对原材料、生产过程和最终产品进行严格的监控和检验,屠宰行业向智能化升级转型进度进一步加快。

2、行业集中度将逐步提升,产业链进一步延伸完善

生猪屠宰业是关系国计民生和社会稳定的重要基础产业。目前,行业集中度仍相对较低,行业内大型企业的年屠宰量和市场份额仍较低。为加强屠宰企业无害化处理,农业部要求,年屠宰能力15万头及以下的屠宰建设项目不得审批。此外,2022年5月,四川省正式提出优先支持每年屠宰100万头以上生猪的标准化屠宰企业,不再批准每年屠宰15万头以下生猪的屠宰建设项目。未来,在相关政策实施下,养殖用地短缺、环保政策收紧、非洲猪疫情形势等影响,中小养殖户将因资金、技术、人才等原因逐步退出,中小屠宰企业将加快退出。规模化养殖企业抗风险能力强,资金和技术优势明显,将导致产业集中化趋势加快,有利于进一步提升行业集中度。传统生猪销售模式将逐步转变为“集中屠宰、品牌管理、冷链流通、冷鲜上市”模式延伸。构建集养殖、屠宰及深加工、冷藏运输、批发配送、产品零售、装备制造及相关高等教育和科研为一体的完整产业链,提升肉类产业规模和现代化水平,是大势所趋。

3、线上消费占比进一步提升,品牌化进程加快

近年来,我国冷链物流市场规模快速增长,创新步伐明显加快,数字化、标准化、绿色冷链物流设施设备研发应用加快,保鲜制冷等新技术,节能环保进程加快。政府鼓励企业采用“近点屠宰,冷链销售”经营模式,从消费渠道来看,线上线下融合加快,生鲜、冷冻产品的社区生鲜、电商、团购业态持续增长,不断激发线上消费活力;从产品创新来看,进入屠宰深加工的小企业数量逐渐增多,行业竞争激烈。然而,随着品牌企业产品创新能力的不断增强,依靠品类的多样化和用户忠诚度的培养,企业市场份额将不断提升。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国生猪屠宰行业市场发展调研及未来前景规划报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国生猪屠宰行业市场发展调研及未来前景规划报告

《2025-2031年中国生猪屠宰行业市场发展调研及未来前景规划报告》共十四章,包含2025-2031年生猪屠宰行业投资机会与风险,生猪屠宰行业投资战略研究,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国生猪屠宰产业发展现状:政策推动,定点屠宰占比已达43%,双汇和牧原等大型企业持续受益[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国生猪屠宰行业全景速览分析:屠宰加工一体化发展已成大势所趋[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)