一、中硼硅玻璃的定义及分类

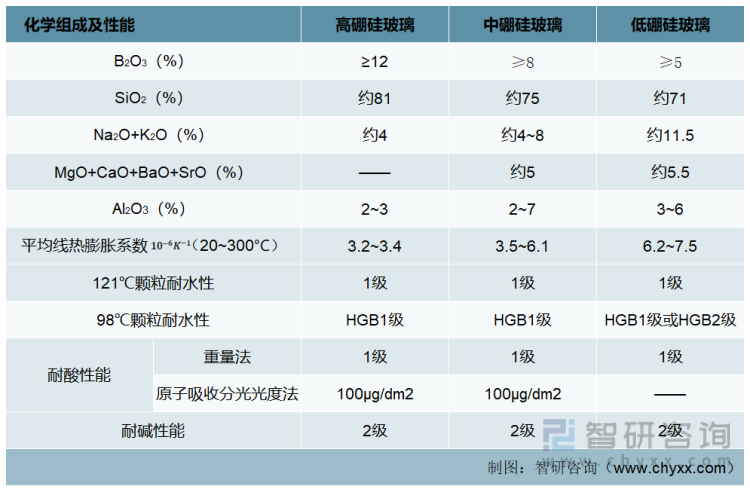

玻璃是一种非晶无机非金属材料,一般以石英砂、纯碱、长石等为主要原料, 另外加入少量辅助原料,经高温熔融、凝固而成。硼硅玻璃属于特种玻璃的一种, 生产原料中加入了硼砂和硼酸,玻璃成分含三氧化二硼,中硼硅玻璃 B2O3含量8%-12%,平均线热膨胀系数约为5.0×10-6K-1。

硼硅玻璃类型

资料来源:《药用玻璃成份分类及其试验方法》、智研咨询整理

按照制造工艺及用途划分,中硼硅玻璃可以分为模制瓶、管制瓶两大类。模制瓶通过模具将玻璃液制成药瓶,而管制瓶是使用火焰热加工成型设备将玻璃管制成一定形状和容积的医药包装瓶。模制瓶和管制瓶的区别主要有以下几个方面:首先,一般模制瓶容量较大,而管制瓶容量较小;其次,管制瓶壁厚均匀、重量较轻,而模制瓶壁厚、重量较重,对于某些冻干粉类药剂,只能使用管制瓶进行包装;最后,模制瓶生产工艺较为简单、成本相对较低,而管制瓶生产工艺较为复杂,生产成本相对较高。模制瓶根据用途可以分为大容量注射液包装用的输液瓶、小容量注射剂包装用的模制注射剂瓶和口服制剂包装用的药瓶;管制瓶根据用途可以分为包括小容量注射剂包装用的安瓿、管制注射剂瓶、预灌封注射器玻璃针管、笔式注射器玻璃套筒(或称卡氏瓶),管制口服液体瓶等。按照颜色划分,药用玻璃可以划分为有色玻璃和无色玻璃,其中有色玻璃主要包括棕色和蓝色等,主要适用于一些对光线敏感度较强的药物。

二、中硼硅玻璃技术水平现状

中硼硅玻璃熔点高,而且液态时粘度高。因此。无论是压模、拉管或成型难度都远高于普通玻璃。

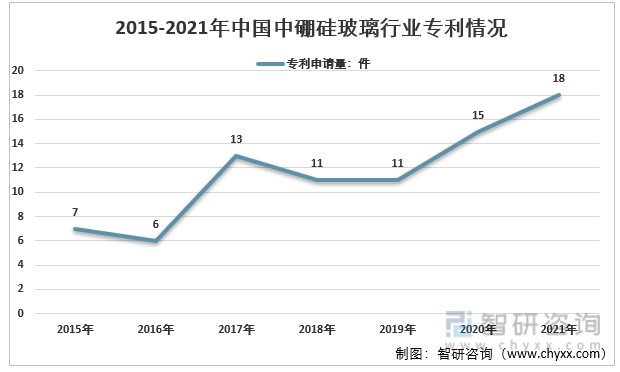

中硼硅玻璃的模制技术相对简单,近年来,国内医药玻璃已经实现了技术突破,中硼硅模制瓶整体价格将会进一步下降。在管制工艺方面,中硼硅玻璃前段窑炉拉管技术,基本被海外垄断。德国肖特集团、美国康宁公司、日本电气硝子株式会社3家公司垄断了中性硼硅玻璃的生产,仅此3家公司的市占率就达到了80%左右。国内虽然有近百家从事药用玻璃包装的公司,但在进行中硼硅玻璃管的自主研发过程中,依然没有完全解决气泡线、结瘤和外径稳定性等问题,因此也没有能实现中硼硅管制瓶的量产。目前,国内多数企业主要是从外企手里购买已成型的玻璃管,再进行二次成型过程。从专利量来看,2015-2021年,我国中硼硅玻璃行业专利申请量总计81项。

资料来源:佰腾网

三、中硼硅玻璃部分新建产能

国内最早于1987年宝鸡药用玻璃厂花费近亿元从美国康宁引进一套完整的一级药玻生产设备和技术,但运行7年后全面停产;华北制药于2009年尝试入局(最先采用全电熔维洛法后改为采用纯氧燃烧电助熔法,成本很高),但无产品销售;此后凯盛君恒、四星玻璃相继投产,但由于早期良率和质量问题、政策执行力度也导致国内企业多为观望态度,国产产品市场未完全打开。

资料来源:公司公告

随着注射剂一致性评价进展,国产中硼硅玻管替代需求提升,国内山东药玻、旗滨集团等企业相继投资布局。2020年以来国际巨头同样对国内市场十分重视,肖特和康宁相继宣布国内建厂。

我国中硼硅玻璃部分企业投资建设情况

资料来源:公司公告、智研咨询整理

本文摘自智研咨询发布的《2022-2028年中国中硼硅玻璃行业市场分析及投资前景预测报告》

四、中硼硅玻璃市场价格走势

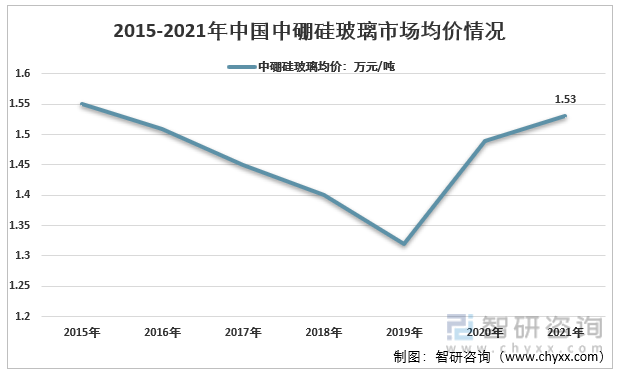

从行业发展的历史与现状来看,决定行业产品价格的主要供给格局和需求的边际变化。中硼硅玻璃前段窑炉拉管技术难度高,导致早期全球供给格局集中,外资企业占据主导地位,国内中硼硅玻璃价格高,导致其渗透率较低,需求量小,国产化动力不足。随着我国制药行业持续发展,中硼硅玻璃在药品领域的需求边际改善,带动行业产品需求上升,国内企业技术突破,国产化率逐步提升,价格稳步下降,形成明显的规模—价格螺旋下降阶梯。2020年以来由于疫苗领域的需求高速增长,行业产品价格有明显的回升,但随着疫苗接种率持续提升,需求冲击减弱,未来行业产品价格预计或将重新进入下降通道。

近年来,国内医药玻璃已经实现了技术突破,同时随着国内企业逐步突破,生产规模扩大,行业国产化率逐步提升。2015-2019年中国中硼硅玻璃整体价格呈现出较为明显的下降态势,2020-2021年以来,受新冠疫情影响,新冠疫苗对中硼硅玻璃需求大幅上升,行业供需关系偏紧,市场均价有较为显著的回升,2021年约为1.53万元/吨。

资料来源:智研咨询整理

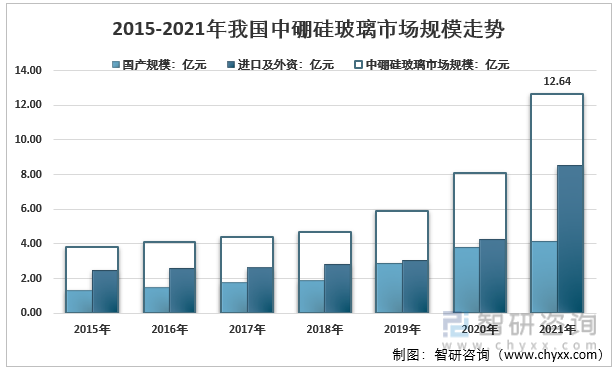

五、中硼硅玻璃市场规模分析

受新冠疫情影响,2020年下半年以来国内中硼硅玻璃需求快速增长,在产品价格上扬的加持下,国内中硼硅玻璃产业景气度提升明显,2020年和2021年我国中硼硅玻璃市场规模快速增长,2021年中硼硅玻璃市场规模增长至12.64亿元。

资料来源:智研咨询整理

六、中硼硅玻璃行业生产情况

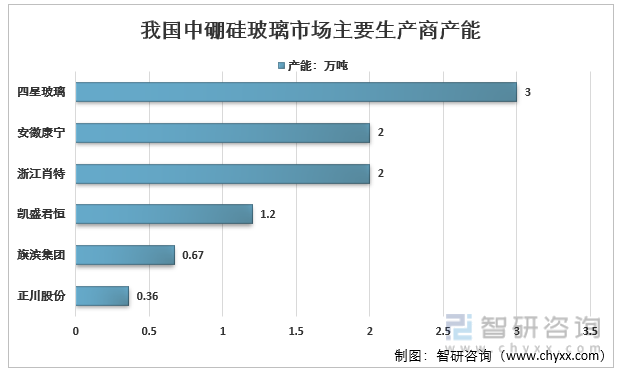

我国中硼硅玻璃发展起步相对较晚,且国内药品包装的玻璃瓶仍以普通钠钙玻璃及低硼硅玻璃为主,目前国内中硼硅玻璃厂商较少,主要厂商包括四星玻璃、安徽康宁、浙江肖特、凯盛君恒等。长期以来,我国中硼硅玻璃呈现供不应求的态势,2021年国内中硼硅玻璃产量为5.45万吨,从2015年至2021年的年复合增长率32%。

资料来源:智研咨询整理

七、中硼硅玻璃行业发展趋势

中性硼硅玻璃是药用玻璃的一个细分产品。对药用玻璃行业而言,医药包装材料直接关系到药品质量安全和人民身体健康,一直以来都是国家监管的重点行业。2016年12月工信部出台的《医药工业发展规划指南》中明确指出,要加快包装系统产品升级,开发应用安全性高、质量性能好的新型材料,逐步淘汰质量安全风险大的品种,重点加快注射剂包装由低硼硅玻璃瓶向中性硼硅玻璃瓶转换,发展注射器、输液袋、血袋等产品使用的环烯烃聚合物、苯乙烯类热塑性弹性体等新型材料,易潮可氧化药品用的高阻隔材料,提高医药级聚丙烯、聚乙烯和卤化丁基橡胶的质量水平。国家发改委在2019年11月发布的《产业结构调整指导目录(2019年本)》中,明确将新型药用包装材料与技术的开发和生产(中硼硅药用玻璃,化学稳定性好、可降解、具有高阻隔性的功能性材料,气雾剂、粉雾剂、自我给药、预灌封、自动混药等新型包装给药系统及给药装置)列为了鼓励类。国家产业政策的出台,给药用玻璃行业提出了发展建议,指明了发展方向,有助于促进行业的创新和进步。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国中硼硅玻璃行业市场分析及投资前景预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国中硼硅玻璃行业市场分析及投资前景预测报告

《2025-2031年中国中硼硅玻璃行业市场分析及投资前景预测报告》共十二章,包含我国中硼硅玻璃行业领先企业分析,2025-2031年中硼硅玻璃行业投资机会与风险,2025-2031年中硼硅玻璃行业发展趋势等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国中硼硅玻璃产业链情况分析:未来市场发展空间大[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2025年中国塑料吹膜机行业市场政策、产业链、发展现状、竞争格局及发展趋势:市场竞争较为激烈[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国串番茄行业市场政策、产业链、发展现状、竞争格局及发展趋势研判:鲜食消费占比最大[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)