摘要:珠宝消费是人们日常必需品消费以外的弹性消费,随着我国居民消费能力越来越强,消费水平升级,珠宝首饰消费也逐渐增长。2023年我国限额以上单位金银珠宝类商品零售额上涨至3310亿元,同比增长13.3%,规模继续扩张。从营收规模来看,老凤祥的优势地位突出,2023年前三季度营业收入为620.66亿元,同比增长15.93%。

一、定义及分类

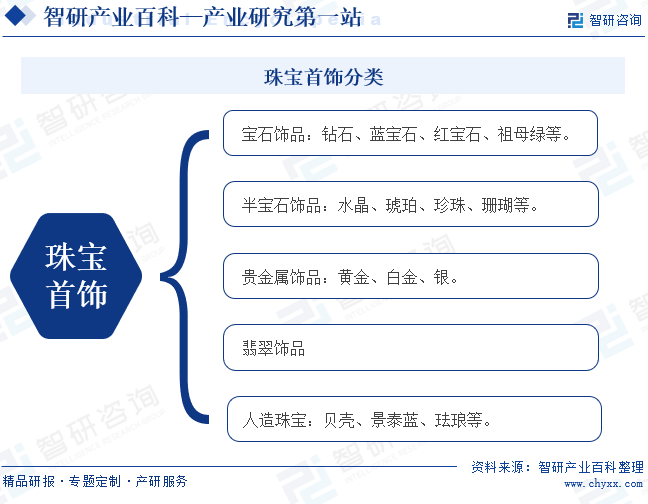

珠宝首饰是指珠宝玉石和贵金属的原料、半成品,以及用珠宝玉石和贵金属的原料、半成品制成的佩戴饰品、工艺装饰品和艺术收藏品。珠宝消费是人们日常必需品消费以外的弹性消费,随着我国居民消费能力越来越强,消费水平升级,珠宝首饰消费也逐渐增长。珠宝首饰可以大致分为五类:宝石饰品、半宝石饰品、贵金属饰品、翡翠饰品和人造珠宝。

二、行业政策

1、主管部门和监管体制

珠宝首饰行业属于市场化程度较高的行业,政府部门和行业协会仅对其实行行业宏观管理,企业的业务管理和生产经营基本按照市场化方式运作。目前,珠宝首饰行业的主要管理部门为自然资源部珠宝玉石首饰管理中心,自律性组织为中国珠宝玉石首饰行业协会和中国黄金协会。

2、行业相关政策

深圳作为中国珠宝、黄金业的核心基地,在中国珠宝业占有极其重要的地位,是全国珠宝首饰主要加工制造中心、批发中心、物料采购中心、主要出口基地、行业信息中心 。因此,国家对深圳的珠宝首饰行业给予政策支持。2022年1月,国家发展改革委等部门发布《关于深圳建设中国特色社会主义先行示范区放宽市场准入若干特别措施的意见》,要求完善深圳珠宝玉石行业准入体系,支持深圳发挥珠宝玉石产业集聚优势。另外,海南作为我国最大的经济特区,正成为新时代全面深化改革开放的新高地,国家也十分支持海南岛珠宝首饰行业的发展。2021年1月,国家发展改革委等部门印发的《海南自有贸易港鼓励类产业目录(2020年本)》中,将宝玉石加工和珠宝首饰镶嵌制造列为鼓励类产业。随着横琴粤澳深度合作区的建设,国家也大力支持珠宝首饰行业在合作区的发展。2023年12月,国家发展改革委等部门发布《关于支持横琴粤澳深度合作区放宽市场准入特别措施的意见》,支持境内外珠宝玉石企业集团、机构在合作区开展珠宝玉石加工、鉴定、展览、交易等业务。

三、行业壁垒

1、营销网络建设及管理壁垒

营销网络是珠宝首饰企业的主要竞争力,建设覆盖面广、位置优越的营销网络需要高水平的管理能力、充足的资金投入和长时间的经营积淀。随着行业竞争的加剧,在核心商圈营销网点有限的情况下,新进企业难以在短时间获得渠道优势。此外,建立稳定、高质量的营销渠道还需一套完善、科学的管理体系和制度相匹配,需要培养大批具备货品管理、人员管理、品牌形象管理以及跨区域供应链管理能力的专业人员。

2、品牌壁垒

珠宝首饰产品具有单品价值较高的特点,产品质量对于消费者体验和品牌形象均十分重要。珠宝首饰品牌体系的塑造是一个长期过程,整个过程伴随着长期的资金投入和价值观的持续输出。不同珠宝首饰品牌蕴含了其特有的设计理念、品牌定位以及文化元素,获得消费者的深度认同并产生品牌黏性需要经过长久经营的沉淀,品牌的核心竞争力树立了很高的行业进入门槛。

3、研发设计壁垒

随着社会发展及人民生活水平提高,消费者对珠宝首饰产品的款式、外观设计及产品内涵越来越看重,珠宝首饰企业能否具备紧跟甚至引领市场潮流的能力成为能否立足市场的重要竞争要素。因此,产品研发设计能力对于珠宝首饰企业至关重要。珠宝首饰企业的产品设计能力依赖于企业是否具备强大的设计师团队、良好的产品设计制度与体系,以及整合利用外部设计资源的能力。

四、产业链

1、行业产业链分析

珠宝首饰产业链上游是金矿、银矿、钻石、宝石等原材料的开采、冶炼及加工。中游以珠宝首饰生产加工为主。下游是终端销售环节。珠宝首饰行业产业链如下图所示:

紫金矿业集团股份有限公司

紫金矿业集团股份有限公司  豫光金铅股份有限公司

豫光金铅股份有限公司  中金黄金股份有限公司

中金黄金股份有限公司  山东恒邦冶炼股份有限公司

山东恒邦冶炼股份有限公司  铜陵有色金属集团股份有限公司

铜陵有色金属集团股份有限公司  盛达金属资源股份有限公司

盛达金属资源股份有限公司  白银有色集团股份有限公司

白银有色集团股份有限公司  内蒙古兴业银锡矿业股份有限公司

内蒙古兴业银锡矿业股份有限公司  云南铜业股份有限公司

云南铜业股份有限公司  河南黄河旋风股份有限公司

河南黄河旋风股份有限公司  河南省力量钻石股份有限公司

河南省力量钻石股份有限公司  惠丰钻石股份有限公司

惠丰钻石股份有限公司  湖南省大秦矿业有限责任公司

湖南省大秦矿业有限责任公司

延边富丽橄榄石矿业有限公司

延边富丽橄榄石矿业有限公司  深圳市爱瑞思珠宝有限公司

深圳市爱瑞思珠宝有限公司  云南振戎润德集团有限公司

云南振戎润德集团有限公司  海南南宝石矿产开采有限公司

海南南宝石矿产开采有限公司  汕头市松宝石矿业有限公司

汕头市松宝石矿业有限公司

珠宝首饰上游主要为贵金属、钻石等原材料供应商,上游原材料价格的波动和供应量直接影响产业链上各个环节产品的价值和利润,进而影响产业链整体的规模和效益。在原材料价格方面,珠宝首饰行业的原材料在国际市场上价格透明公开,产业链内各个环节对上游供应商特别是对于钻石原料的议价能力较低。

珠宝首饰的下游为终端销售环节,企业通过加盟店、自营店、电商平台等渠道触及消费者,将珠宝销售至终端消费者手中。我国具备人口优势,且伴随人均可支配收入的提高和黄金珠宝消费的多元化发展,我国黄金珠宝行业拥有广阔且不断壮大的消费群体。

2、行业领先企业分析

(1)中国黄金集团黄金珠宝股份有限公司

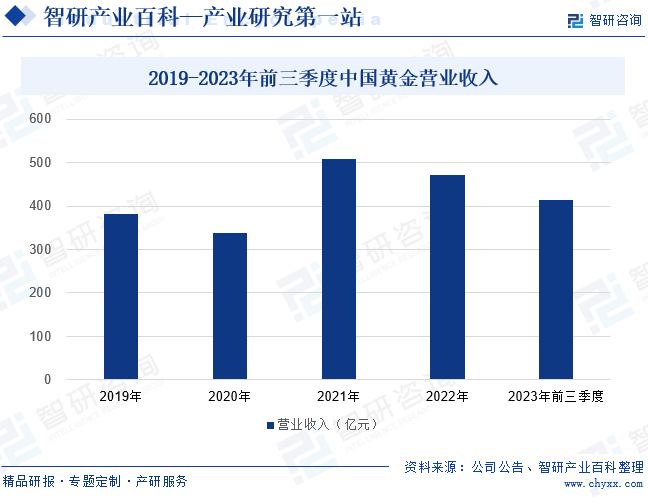

中国黄金主要从事黄金、白银、珠宝、首饰、模具产品、金属纪念币(章)、黄金手表、K金手表、铂金手表、贵金属镶嵌手表等产品的研发涉及、生产加工以及销售。中国黄金始终围绕“精诚所至,金石为开”的品牌内核,以“有温度、肯担当、时尚化、年轻态”的品牌精神做牵引,与“黄金为民,送福万家”的品牌服务理念形成合力,深入挖掘品牌文化内涵,塑造立体、鲜活、与时俱进的全新形象。2021年中国黄金的营业收入出现大幅增长后,2022年略有下滑,但其规模优势仍然明显。2023年前三季丢,中国黄金的营业收入为413.14亿元,较2022年同期增长15.76%,重回增长趋势。

(2)周大生珠宝股份有限公司

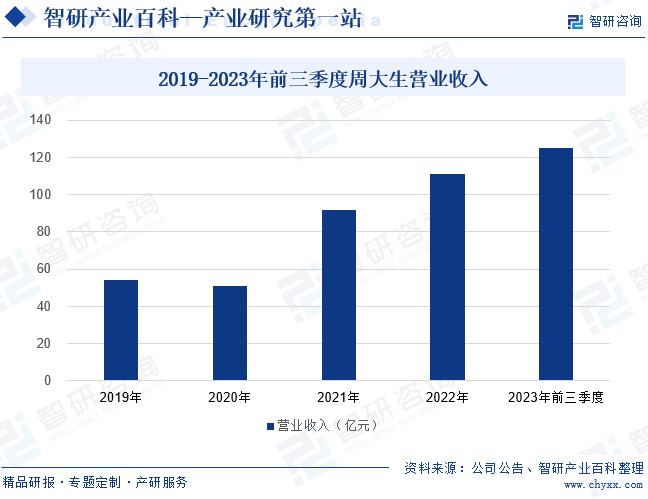

周大生是我国中高端主流市场黄金珠宝领先品牌,主要产品包括黄金首饰、钻石镶嵌首饰。周大生秉持“黄金为主力产品,钻石为优势产品”的产品定位,配套销售K金、铂金、翡翠、珍珠、彩宝产品。周大生的钻石镶嵌产品聚焦“幸福婚恋+时尚魅力”两大产品方向,深化钻石产品研发,向情景化、年轻化发展。黄金产品则从“情感表达、时尚装扮、文创 IP”三大产品研发方向,打造“欢乐童年、浪漫花期、幸福花嫁、吉祥人生、美丽人生、璀璨人生”六大黄金产品线,并在每条黄金产品线下,打造了不同产品系列。2020年周大生的营业收入出现小幅下滑后一路上涨,2023年前三季度营业收入为124.94亿元,同比增长39.81%。

五、行业现状

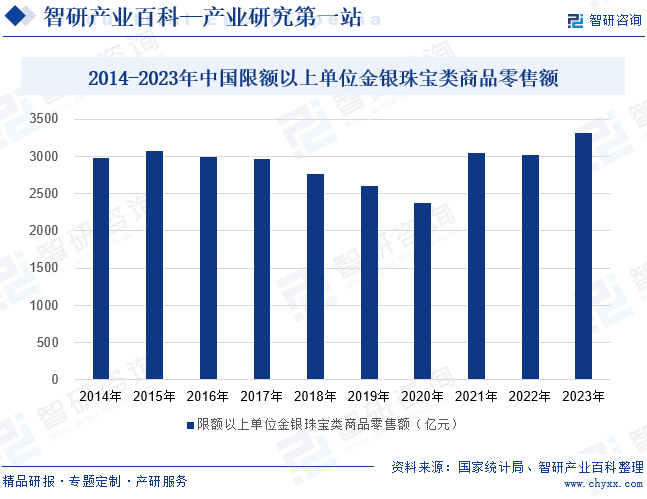

进入21世纪后,我国珠宝首饰行业的市场化改革持续加快,当国内许多珠宝首饰企业的自主设计能力不足,产品的同质化程度较高,制约行业的持续健康发展。2015年至2020年,我国金银珠宝类商品零售额下滑趋势明显,2020年限额以上单位金银珠宝类商品零售额不足2500亿元,2020年新冠肺炎疫情在全球蔓延,居民投资消费趋向理性。2021年保值价值高的黄金受到消费者和投资者青睐,金银珠宝类商品零售额快速上涨。2022年小幅下滑后,2023年我国限额以上单位金银珠宝类商品零售额上涨至3310亿元,同比增长13.3%,规模继续扩张。

六、发展因素

1、机遇

(1)经济增长及人均可支配收入上升

随着我国经济的增长,居民人均可支配收入也不断上涨,近十年来,我国居民人均可支配收入持续增长,从2014年的20167元增长至2023年的39218元。伴随着居民可支配收入的提高,我国居民消费者在满足基本生活需要的基础上,逐渐增加对可选择消费品的消费。珠宝首饰作为可选择消费品,在我国市场将有望继续保持快速增长,为珠宝首饰行业带来广阔的发展空间。

(2)消费者审美观念及价值观念转变

随着审美水平和认知观念的不断更新,人们对珠宝首饰的消费观念也在逐步发展变化,消费需求正转向个性化和多元化,对款式和工艺设计亦有更高追求。新的观念和需求催生出首饰加工制作的新技术和新工艺,而新设计和新产品亦能刺激和打开更广阔的需求消费空间,珠宝首饰消费也将更加多元化。并且,随着人们对珠宝首饰的消费观念逐步转变,除传统黄金首饰外,钻石、宝石、翡翠首饰的消费份额也不断提升。

(3)婚庆及节日消费需求保持稳定增长

我国黄金文化一脉相承,自古以来黄金就受国人的追捧。随着我国经济的发展和消费者消费观念的转变,黄金珠宝首饰的消费在满足传统婚庆刚性需求的基础上逐步向情感消费扩展,开始成为订婚日、结婚纪念日、父母生日等表达情感的方式。消费需求的增长不仅能促进珠宝首饰的销售量提升,还能带动行业在设计、工艺和服务等方面的不断创新。

2、挑战

(1)市场竞争加剧

随着我国经济持续快速发展,我国珠宝首饰行业的市场规模不断扩大。大部分国内珠宝首饰企业尚处于品牌建设阶段,品牌意识相对薄弱,缺乏明确定位和长远的发展战略,缺少差异化的产品策略。伴随着终端市场竞争日趋激烈,部分厂商开展低层次产品价格战,既削弱了企业的竞争力和品牌形象,又制约了行业的良性健康发展。此外,国际珠宝品牌商不断加大在我国市场的渗透力度,行业竞争加剧,细分市场分割明显。

(2)行业原创设计能力不强

此前,我国珠宝首饰企业对款式设计人才培养缺乏足够的重视,对原创产品研发投入力度不够。目前国内珠宝首饰企业虽开始注重产品设计,但与国外知名企业相比,其原创设计能力欠缺,缺乏经典品牌产品。国内珠宝首饰企业的产品工艺水平、款式设计、价格档次等差异较小,产品同质化严重。众多珠宝首饰企业的产品在品种、品质、外观款式和风格上相似,导致了无法突出各自品牌的特色,难以具备持续竞争力。

(3)运营成本提高影响企业经营利润

商场等线下渠道是我国珠宝首饰销售的主要场所,珠宝经营者将承担房租、水电等经营成本。近年来,随着我国城市化进程的不断推进,土地资源日益稀缺,各城市核心商圈附近的终端店铺成为各厂家争夺对象。租赁成本、人力成本和市场推广成本等企业实际运营成本的不断提高,导致珠宝首饰企业的利润空间压缩,可能持续影响珠宝企业的利润水平。

七、竞争格局

我国珠宝首饰行业规模巨大,但市场较为分散,行业内从业者众多。从营收规模来看,老凤祥的优势地位突出,2023年前三季度营业收入为620.66亿元,同比增长15.93%。中国黄金、豫园股份、周大生、菜百股份的营收规模也相对较大,均达到百万亿元级别。从营收增速来看,我国珠宝首饰行业的马太效应持续凸显,强者愈强。2023年前三季度营业收入超过100亿元的企业的营收增速相对较高,其中菜百股份的营收增速超过45%。而2023年前三季度营业收入不足100亿元的企业的营收增势相对较弱,迪阿股份、*ST金一、莱绅通灵的营业收入还出现下滑趋势。

八、发展趋势

随着消费者对品质和品牌的要求日益提高,知名珠宝首饰品牌凭借其卓越的设计、工艺和口碑,在市场中占据越来越重要的地位。随着人们收入水平和消费升级意识的不断提升,行业整合的速度进一步加快,使市场向更具品牌、渠道优势及产品设计能力的企业集中。同时,随着经济的发展和消费升级,二三线城市成为珠宝首饰行业新的增长点。这些城市消费者购买力逐渐增强,对珠宝首饰的需求也日益旺盛,为行业提供了广阔的市场空间和发展机遇。国内领先珠宝首饰企业在加强一线城市品牌建设的同时,逐步开始战略布局二三线城市。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![研判2025!中国珠宝首饰行业产业链、发展背景、发展现状、竞争格局及发展趋势分析:市场竞争十分激烈[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

研判2025!中国珠宝首饰行业产业链、发展背景、发展现状、竞争格局及发展趋势分析:市场竞争十分激烈[图]

珠宝首饰是指以金、银、铂等贵金属及其合金以及钻石、宝石、玉石、翡翠、珍珠等为原料,经金属加工和连结组合、镶嵌等工艺加工制作各种图案的装饰品。珠宝首饰具有装饰人体、美化生活、彰显身份地位、表达情感等功能的物品。

![2025年中国金银珠宝首饰行业产业链、市场规模及重点企业分析:个性化与定制化需求的增长,行业市场需求旺盛 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

2025年中国金银珠宝首饰行业产业链、市场规模及重点企业分析:个性化与定制化需求的增长,行业市场需求旺盛 [图]

金银珠宝首饰作为奢侈品与装饰品的结合,市场需求旺盛。特别是黄金产品,因其保值增值的特性及在传统文化中的重要地位,在市场中持续占据领先地位。此外,彩色宝石、珍珠等品类也展现出强劲的市场潜力。2023年,中国金银珠宝首饰行业市场规模为4132.91亿元,同比增长22.89%。

![2021年中国珠宝首饰行业市场供需现状及贸易情况分析:后疫情时代,我国珠宝消费需求飞速增长[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

2021年中国珠宝首饰行业市场供需现状及贸易情况分析:后疫情时代,我国珠宝消费需求飞速增长[图]

2015-2020年,我国限额以上单位金银珠宝类商品零售额呈现出逐年下降的趋势,尤其在2020年,下降幅度相对较大,2020年我国限额以上单位金银珠宝类商品零售额为2376亿元,同比下降8.83%。但在2021年我国限额以上单位金银珠宝类商品零售额迅速回升至3041亿元,同比增长27.99%。