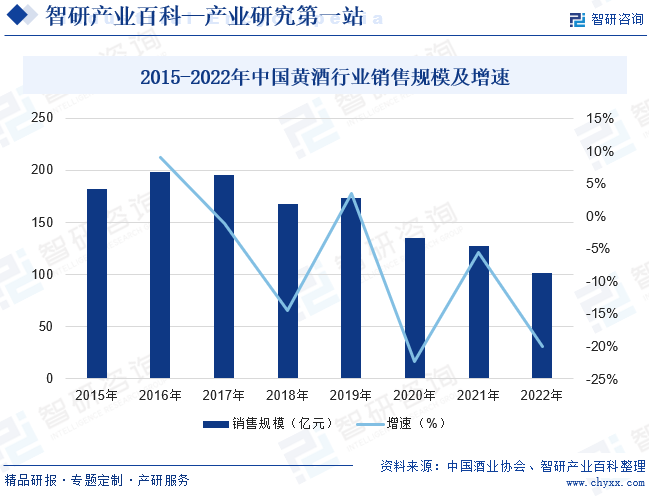

摘要:中国酒业协会数据显示,2022年中国规模以上黄酒企业累计完成销售收入101.63亿元,同比下降20.09%。黄酒作为快速消费品之一,随着人们消费理念的升级和对黄酒营养功能的进一步认识,在大众自主消费中具备一定的竞争力,尤其是大型黄酒企业的产品品质优良、历史悠久,具有较大的影响力,更具备了大众消费升级的空间,黄酒行业未来仍具有较大发展空间。

一、定义及分类

黄酒是以稻米、黍米等为主要原料,经加曲、酵母等糖化发酵剂酿制而成的发酵酒的总称,由于色泽多呈黄色,故称“黄酒”。黄酒因其悠久的历史与葡萄酒、啤酒并称世界三大发酵古酒。

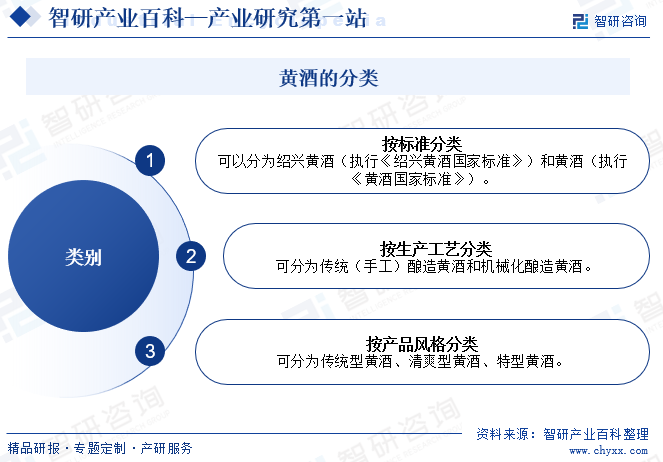

按黄酒标准分类,可以分为绍兴黄酒(执行《绍兴黄酒国家标准》)和黄酒(执行《黄酒国家标准》);按生产工艺分类,可分为传统(手工)酿造黄酒和机械化酿造黄酒;根据《黄酒国家标准》,按产品风格分类,可分为传统型黄酒、清爽型黄酒、特型黄酒。

二、行业政策

2021年4月,中国酒业协会正式发布《中国酒业“十四五”发展指导意见》,明确了黄酒行业未来五年的振兴发展路径,以传承创新发展为主线,把握黄酒多样化趋势,进一步优化黄酒产业布局,逐步发展黄酒中高端产品,提升黄酒产品整体档次,逐步实现黄酒的价值回归。2022年6月工信部等五部门联合发布《关于推动轻工业高质量发展的指导意见》,提出增加升级创新产品,在食品领域鼓励适用不同消费群体的多样化、个性化、低度化的白酒、黄酒等酒类产品,无醇啤酒产品等。在全国各黄酒产区政府支持和推动下,以行业协会交流为纽带,加强黄酒产业发展战略、政策、机制等方面的对接交流,在酿酒技术、市场营销、人才培育等方面开展密切合作,将共同推动中国黄酒产业的高质量发展。

三、发展历程

黄酒在中国有将近4000年的酿造历史,是中国最早发明的发酵酒。黄酒从先秦时期的米酒雏形发展而来,唐宋时期工艺大幅度改良,直至明清黄酒已成为大众主流。元代蒸馏术的普及,中国开始出现高度酒(白酒),但由于蒸馏工艺的落后,一直被称为臭酒,在很长一段时间未能真正意义上普及。19世纪末20世纪初(革命抗战时期),由于粮食缺乏,糯米酿制的黄酒逐渐被白酒、啤酒、葡萄酒所替代。黄酒逐渐被边缘化。近年来,随着中国消费市场升级,黄酒产业逐渐向高端化、年轻化方向发展,多家企业推出高端产品,将年轻化的理念融入产品中。我国黄酒行业共经历雏形初现、成为主流、边缘化与年轻高端化四个发展阶段。

四、行业风险

1、宏观经济风险

国际环境仍在复杂演变,世界经济增长动能在趋缓。同时,国内经济恢复的基础还不牢固,经济自然复苏将较缓慢,宏观经济增长内生动力不足可能致黄酒企业业绩增长有限。

2、市场发展缓慢

据中国酒业协会统计数据显示,2022年1-12月,纳入到国家统计局范畴的规模以上黄酒生产企业90家,规模以上黄酒企业累计完成销售收入101.63亿元。黄酒主要消费市场集中于长三角地区,市场规模有限,并且受近些年白酒消费热的影响,黄酒市场发展增长缓慢。

3、竞争风险加剧

黄酒消费市场具有明显区域性的特点,主要黄酒企业全国化市场布局缓慢,江浙沪地区的竞争加剧,市场份额出现了“零和竞争”此消彼长的态势,同时地区性小品牌的崛起,更是加剧了既有市场的竞争。

4、消费者对食品安全有了更高的新要求

对酒类产业而言,倡导企业诚信经营,严格执行行业标准都是对企业科研能力、管控能力和危机处理能力的考验。随着食品安全法律体系完善,黄酒品质提升成为必然趋势。

五、产业链

1、行业产业链分析

黄酒上游行业是粮食种植业、包装印刷业,民为国基,谷为民命。中国是人口大国,更是粮食消费大国,国家的粮食安全问题还影响着经济、政治、国家安全、产业竞争力等多方面。自党的十八大以来,以习近平同志为核心的党中央始终把解决好吃饭问题作为治国理政的头等大事。为加大粮食生产功能区政策支持力度,我国家及相关部门陆续发布了许多政策,从而稳定了粮食的供应,这为黄酒行业的发展提供了充足的保障。

黄酒为快速消费品,下游主要为酒类经销商、酒店、超市、商店、酒吧等批发零售商,经由上述渠道销售或直销至终端消费者。各地居民的黄酒消费习惯、收入水平对黄酒消费量有较大影响。

北大荒农业股份有限公司

北大荒农业股份有限公司  金健米业股份有限公司

金健米业股份有限公司  新疆塔里木农业综合开发股份有限公司

新疆塔里木农业综合开发股份有限公司  甘肃亚盛实业(集团)股份有限公司

甘肃亚盛实业(集团)股份有限公司  山东华鹏玻璃股份有限公司

山东华鹏玻璃股份有限公司  宁波九龙玻璃制品有限公司

宁波九龙玻璃制品有限公司  山东泰山生力源玻璃有限公司

山东泰山生力源玻璃有限公司

2、行业领先企业分析

(1)浙江古越龙山绍兴酒股份有限公司

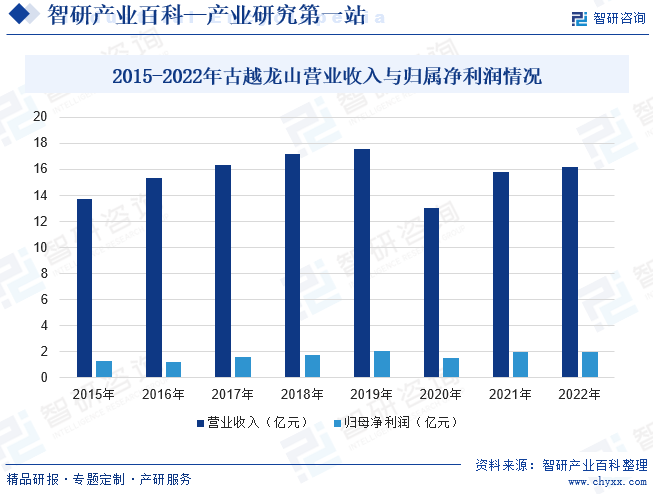

浙江古越龙山绍兴酒股份有限公司所从事的主要业务是黄酒的制造、销售及研发,生产黄酒原酒、黄酒瓶装酒及少量果酒、白酒等。主要产品古越龙山、女儿红、状元红、沈永和、鉴湖牌等绍兴黄酒是中国首批国家地理标志产品。其中古越龙山是中国黄酒行业标志性品牌、钓鱼台国宾馆国宴专用黄酒,古越龙山产品经销全国各大城市,远销日本、东南亚等多个国家和地区,享有“国粹黄酒”的美誉。2022年古越龙山实现营业收入16.2亿元,同比增长2.75%,主要原因是2022年黄酒销量增加,使得营业收入增加所致。

(2)会稽山绍兴酒股份有限公司

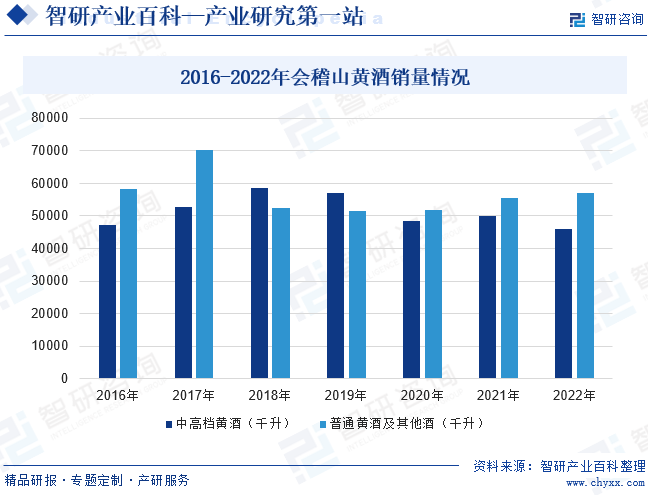

会稽山绍兴酒股份有限公司主要从事黄酒的生产、销售和研发等业务,目前,公司及下属子公司主要拥有“会稽山、西塘、乌毡帽、唐宋”等主品牌,主要生产会稽山“纯正、纯和、兰亭、典雅、典藏、臻世、礼盒、陶坛、精雕、水香国色、帝聚堂、西塘原香、乌毡帽冻藏冰雕、绿水青山”等系列黄酒产品。2022年面对黄酒行业市场激烈竞争等不利因素,会稽山中高档黄酒销量为46094.7千升,同比下降7.6%,普通黄酒及其他酒销量57032.78千升,同比增长2.56%。

六、行业现状

黄酒行业受历史、文化和地理等诸多因素影响,相对白酒、啤酒、葡萄酒等其他主流酒种,虽有一定体量的消费群体基础,但在整个酒类市场中占比不高,且企业规模大多偏小,行业盈利能力相对偏低,消费引导和市场培育投入有限,在全国消费尚不够普及,其生产、消费仍主要集中在江浙沪等传统黄酒消费区域,行业区域经济的特征显著,市场总量仍需进一步培育和提升。中国酒业协会数据显示,2022年中国规模以上黄酒企业累计完成销售收入101.63亿元,同比下降20.09%。黄酒作为快速消费品之一,随着人们消费理念的升级和对黄酒营养功能的进一步认识,在大众自主消费中具备一定的竞争力,尤其是大型黄酒企业的产品品质优良、历史悠久,具有较大的影响力,更具备了大众消费升级的空间,黄酒行业未来仍具有较大发展空间。

七、发展因素

1、有利因素

(1)国家产业升级发展政策

在国家产业升级发展政策的驱动下,黄酒行业的升级趋势更加明显,黄酒企业通过技术改造、产品创新、营销方式创新、推广个性化定制等运行模式,强化新消费思路,引导黄酒消费从低端向中高端产品升级,实现从数量消费到品位消费、品质消费的转变,已逐渐摆脱单纯依靠“以量取胜”的低毛利发展模式,逐渐拓展为追求高品质、高价格细分市场的高毛利发展模式,黄酒行业集中度将得到进一步的提高,从而促进黄酒行业健康发展。

(2)健康消费与文化消费将扩大黄酒的客户群体

从营养学角度分析,黄酒含有多种有益健康的微量元素及氨基酸,包括硒、锌等元素,是一种适当饮用有益健康的酒种,具有较高的性价比。近年来,随着居民收入水平的提高、消费结构升级和对健康重视程度的提升,消费者在选择酒类产品时,日趋倾向于选择具备低酒精度、营养保健等特点的健康酒类产品,烈性酒消费被替代的趋势日益突显。在众多白酒替代品中,由于黄酒具有低度、保健两大健康优势,可以同时满足酒类消费者“饮用”和“健康”的两大需求,因此黄酒具备了替代白酒的天然优势,将成为白酒最有潜力的替代者。同时,伴随着深厚的中国文化底蕴因素,未来黄酒的消费需求量有望出现增长。

(3)中国传统文化助推黄酒行业发展

从行业发展背景分析,酒类消费受文化渗透的影响显著。例如,虽然啤酒、葡萄酒本不符合中国人的口味,但随着清末开始的西方文化渗透,啤酒、葡萄酒已成为我国居民饮食习惯的一部分。而作为国粹酒之一的黄酒,其营养价值、口感、文化底蕴比较符合中国甚至亚洲消费者的饮食习惯,因此,黄酒的有效消费边界将得到较大扩张。

(4)居民收入水平提升、健康重视程度提升

随着居民收入水平的提高、消费结构升级和人们对健康重视程度的提升,消费者对酒的需求从“单纯嗜好”向“营养保健”逐渐转变,在消费升级、口味多样化的发展过程中,黄酒所具有的低度、养生、健康等优势逐渐显现,以绍兴黄酒为代表的黄酒产品从原来的江、浙、沪地区逐步向全国范围辐射;产品消费结构也逐渐从低端的袋装、桶装黄酒向中高端瓶装产品升级;消费者人群也从此前的中老年人群向年轻人群扩张。黄酒消费方面具备较大的市场潜力,有利于黄酒行业收入的增长。

2、不利因素

(1)市场区域性较强,在酒类市场中被边缘化

黄酒的产销都具有区域局限性,多位于江浙沪地区,产地市场双集中,导致黄酒市场竞争激烈,且生产规模偏小,市场开拓不足,难以突破从区域名酒跃升“国民酒”的瓶颈。黄酒销售方式多为中低端零售,消费人群多为中老年人群,难以响应当今的市场年轻化。在酒类市场中黄酒的影响力较远不比白酒、啤酒和葡萄酒。在高端酒类市场中,传统消费主力更偏向于白酒,而在当前年轻化市场中,消费主力更青睐“低度潮饮”。黄酒自身口感以及太过保守的宣传策略,导致市场知名度低,从而在酒类市场中被边缘化。

(2)电商市场中低价酒同质化竞争严重

黄酒品牌企业众多,市场份额占比中,古越龙山、会稽山和金枫酒业市占比位列前三。除去三大龙头企业,其他中低端黄酒品牌的产销双集中,且规模小、数量多、议价能力较小,在外观设计、使用价值、包装与服务上没有突出价值,可替代性高,难以做到高端化,没有突出的品牌优势。在年轻化的电商市场中,无法满足消费群体“小众个性”的消费诉求,没有核心竞争力。同样,在宏观的酒类市场中,黄酒的区域性局限了市场,在同等价格下,年轻人更容易选择符合自己口味的预调酒、果酒等“低度潮饮”,同质化竞争限制了黄酒市场的开拓。

八、竞争格局

1、集中度有所提升

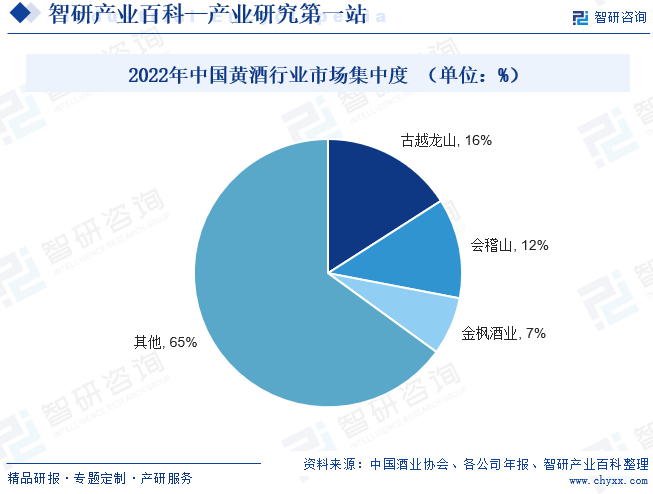

从黄酒行业内的企业规模和集中度来看,目前行业的集中度有所提升,整个行业依然呈现出产值低、规模小的特点。产业格局目前相对松散,生产壁垒不高,各厂商的主流产品差异化不明显,行业龙头企业尚未实现对本区域市场的绝对控制。黄酒行业近年来整体收入与利润呈下降趋势,主要消费区域挤压式增长态势明显。从市场份额来看,当前,古越龙山、会稽山、金枫酒业是我国黄酒行业主要龙头企业,2022年古越龙山营业收入为16.2亿元,占比约16%,会稽山营业收入为12.27亿元,占比约12%,金枫酒业营业收入为6.62亿元,占比约7%,其他企业合计占比65%。未来,随着黄酒传播力度的加大,产品结构的调整、健康消费理念的进一步推广和消费升级等诸多内在、外在因素的影响,黄酒行业的发展势头良好,黄酒消费需求量有望出现较快增长。

2、市场整体收入与利润呈下降态势

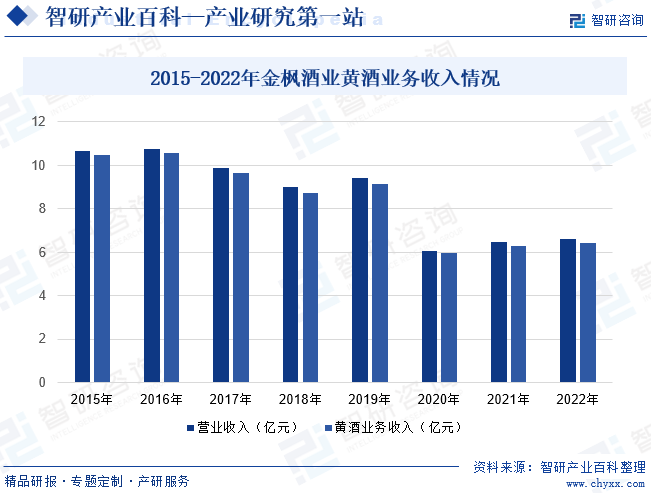

面临需求的不振,黄酒行业龙头企业加强传统文化及跨界融合推广,营销宣传全国化效果显现。但黄酒行业的发展依然跟不上中国酒业的整体发展速度,市场全国化效果仍不明显,黄酒价值及文化底蕴与其消费市场表现仍相背离,消费区域依然局限长三角地区且呈现挤压式增长竞争态势。上海金枫酒业股份有限公司主要从事以黄酒为核心的酒类生产经营业务,数据显示,2022年金枫酒业营业收入为6.62亿元,同比增长1.88%,其中黄酒业务收入为6.45亿元,同比增长2.26%。

九、发展趋势

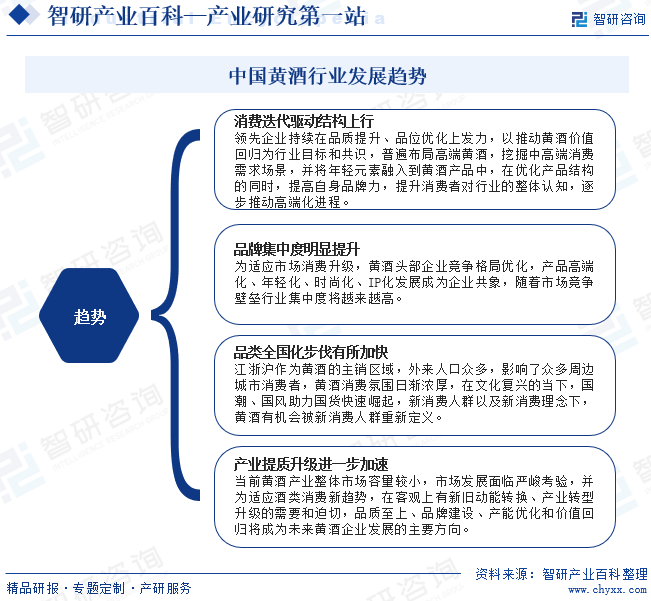

面对激烈的酒类市场竞争,黄酒行业体量小、受众面小、产品认知度低、品牌认知度低等诸多问题依然存在。但随着中国消费市场升级,消费需求越来越多元化、理性化,酒类消费品逐渐向健康化、高端化、年轻化方向发展,酒类产业也更加注重文化属性和品牌形象,黄酒行业凭借其独特的优势正迎来较好的发展机遇。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2025年中国黄酒行业发展历程、产业链图谱、发展现状及未来前景研判:行业头部品牌积极拓展高端市场增量[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

2025年中国黄酒行业发展历程、产业链图谱、发展现状及未来前景研判:行业头部品牌积极拓展高端市场增量[图]

黄酒是以稻米、黍米、小米、玉米、小麦、水等为主要原料,经加曲或部分酶制剂、酵母等糖化发酵剂酿制而成的发酵酒。

![2022年中国黄酒行业市场供需情况及进出口分析:销售额延续下滑态势[图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)

2022年中国黄酒行业市场供需情况及进出口分析:销售额延续下滑态势[图]

疫情期间黄酒产业受到严重的冲击,2020年至2022年三年销售金额逐年递减,下降幅度最高达到22.27%。而黄酒的产地主要分布在华东、华北等地。但伴随后疫情理性饮酒理念的回归,具有低度养生、健康属性的黄酒,有望成为消费者的饮酒重要选择。

![2022年中国黄酒行业重点企业对比分析:金枫酒业VS会稷山[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

2022年中国黄酒行业重点企业对比分析:金枫酒业VS会稷山[图]

2016-2020年金枫酒业的营业收入整体上呈下降趋势,但2021年金枫酒业的营业收入较上一年度有了缓慢的回升,2021年金枫酒业的营业收入为6.31亿元,同比上涨5.93个百分点。