一、正极材料的重要意义

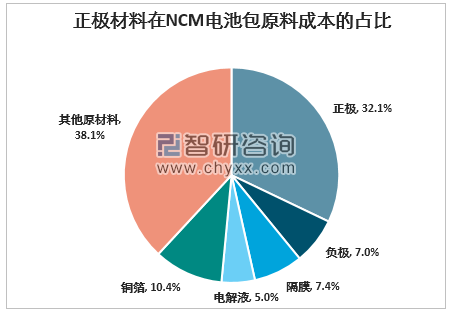

正极材料在锂电池成本占比最高、用量最多,因为正极材料的性能直接影响着锂离子电池的性能,其成本也直接决定电池成本高低。

正极材料在NCM电池包原料成本的占比

资料来源:智研咨询整理

二、中国正极材料行业生产现状及产品结构

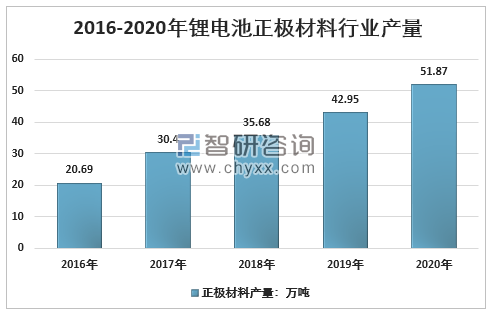

智研咨询发布的《2021-2027年中国正极材料行业市场竞争态势及未来趋势预测报告》显示:国内锂电池正极材料生产所需的金属资源丰富,近年来消费电子、电动汽车等锂电池下游市场迅速扩大,我国锂电池正极材料产业不断发展壮大。数据显示,2016年,中国锂电池正极材料行业产量20.69万吨,2020年产量达到51.87万吨。

2016-2020年中国锂电池正极材料行业产量

资料来源:鑫椤资讯、智研咨询整理

当前动力正极技术路线有三元、磷酸铁锂、锰酸锂等,三种路线均具有一定的优劣势:三元正极具有高克容量、高压实密度的特点,但是热稳定性差,导致安全性能低;磷酸铁锂安全性高、循环寿命长,但低温性能差、克容量低;锰酸锂性价比高,但克容量、循环寿命、低温性能等指标均不突出。

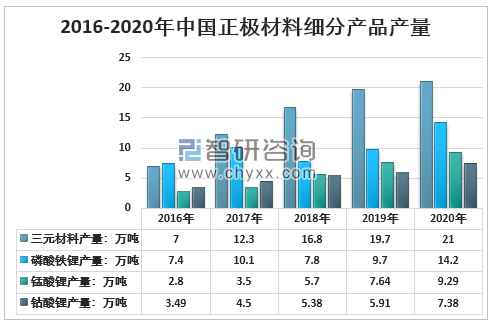

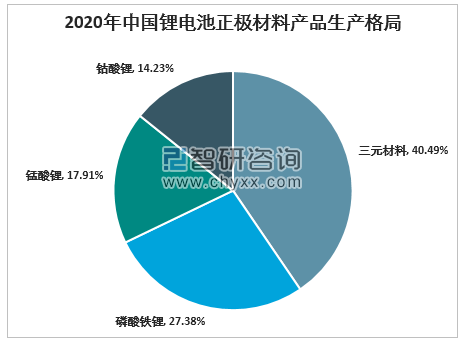

新能源汽车给锂电产业链带来了广阔的想象空间,而在锂电材料中,三元正极行业产量最大。从锂电池正极材料细分产品生产看,2020年,中国三元材料产量为21万吨,占正极材料总产量40.49%;磷酸铁锂产量为14.2万吨,占比27.38%;锰酸锂产量为9.29万吨,占比17.91%;钴酸锂产量为7.38万吨,占比14.23%。

2016-2020年中国锂电池正极材料细分产品产量

资料来源:鑫椤资讯、智研咨询整理

2020年中国锂电池正极材料产品生产格局

资料来源:鑫椤资讯、智研咨询整理

在2020年上半年新能源乘用车销量TOP10中,特斯拉Model3、广汽AionS、蔚来ES6和宝马5系PHEV均搭载NCM811电池。此外,比亚迪全新秦EV搭载NCM622电池。根据乘联合的数据,2020上半年新能源乘用车销量TOP10的车型市场占有率为51%,其中搭载NCM811的车型销量市场占有率为27%。高镍三元电池车型的销量渗透率超预期,高镍三元出货占比有望继续提升,从而带动高镍三元正极材料的出货量。

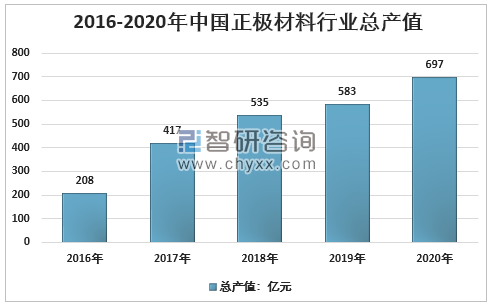

中国正极材料行业发展迅速,数据显示,2017年,中国正极材料总产值达417亿元,2018年我国锂电池正极材料产值为535亿元,产值增速有所放缓;初步核算,2020年我国锂电池正极材料产值达到697亿元,行业即将迈入千亿大关。

2016-2020年中国锂电池正极材料行业总产值

资料来源:智研咨询整理

三、中国正极材料行业企业布局及市场份额

目前三元正极材料已经成为市场规模最大的正极材料以及发展主流,未来在新能源汽车领域应用前景广阔,前期进入行业的企业凭借技术及产能规模优势占有较高的市场份额。但在新能源汽车行业持续发展及市场容量不断增长的情况下,新企业不断涌入三元正极材料领域,行业整体技术水平和产能将不断提升,同时竞争也更加激烈,行业暂未出现具有明显市场优势的行业领先者。

与此同时,磷酸铁锂、钴酸锂、锰酸锂等材料由于各有优点,在所属细分领域仍有比较优势。例如磷酸铁锂成本低、高循环次数的特点适用于储能领域和商用车领域,近两年随着新能源汽车补贴的退坡,一些对成本较为敏感的新能源乘用车企重新选择使用磷酸铁锂;锰酸锂成本低、安全性能好的特点适用于两轮电动车、专用车领域;钴酸锂振实密度大、充放电稳定、工作电压高的特点适用于3C领域。未来,锂电池正极材料行业,三元材料为主、多种材料共存的格局仍将持续。

当前高镍三元市场企业主要包括宁波容百、天津巴莫、当升科技、杉杉能源、贝特瑞、贵州振华、长远锂科、厦钨新能源、格林美以及天力锂能等。根据公开信息,涉及高镍三元产品的主要公司业务经营情况比较如下:

主要企业三元正极材料业务发展情况

企业 | 容百科技 | 当升科技 | 长远锂科 | 杉杉能源 | 丰元股份 |

主要正极材料产品 | 三元材料 | 三元材料、钴酸锂、锰酸锂 | 三元材料、钴酸锂 | 三元材料、钴酸锂、锰酸锂 | 三元材料、磷酸铁锂 |

三元材料主要类型 | NCM811/NCM622 | NCM523/NCM622/NCM811 | NCM523/NCM622/NCM811 | NCM523/NCM622/NCM811 | NCM523/NCM811(募投项目在建) |

三元材料下游客户 | 宁德时代、比亚迪、比克动力等 | 索尼、上海卡耐新能源有限公司、天津捷威动力工业有限公司等 | 宁德时代、比亚迪、亿纬锂能、欣旺达等 | 比亚迪、珠海银隆、天津力神等 | 鹏辉能源、深圳卓能等 |

资料来源:智研咨询整理

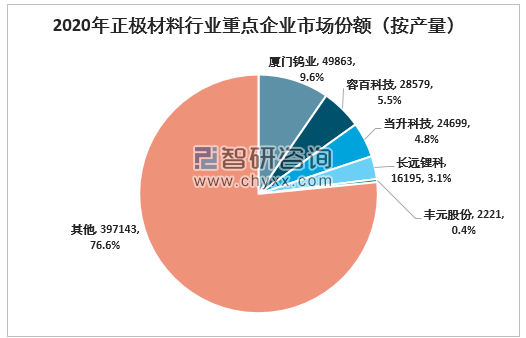

相对于其他锂电池材料而言,目前正极材料市场集中度较低。2020年厦门钨业正极材料产量49863吨,市场份额9.6%;容百科技正极材料产量28579吨,市场份额5.5%;当升科技正极材料产量24699 吨,市场份额4.8%;长远锂科正极材料产量16195 吨,市场份额3.1%;丰元股份正极材料产量2221 吨,市场份额0.4%。

2020年中国正极材料行业重点企业市场份额(按产量,单位:吨/%)

资料来源:公司财报、智研咨询整理

四、中国正极材料行业指导政策

为维持新能源汽车及其相关原材料产业的可持续健康发展,国家逐渐提高对于新能源汽车的补贴门槛,包括续航里程及能量密度标准等,且呈收紧和逐年退坡趋势。长续航里程是新能源汽车的主要发展方向之一,对动力电池、正极材料等产业提出了更高要求。

正极材料行业政策规划分析

文件名称 | 发布时间 | 颁布部门 | 重点内容 |

《节能与新能源汽车产业发展规划(2012-2020)》 | 2012年6月 | 国务院 | 大力推进动力电池技术创新,重点开展高比能动力电池新材料、新体系以及新结构、新工艺等研究;到2020年,纯电动汽车和插电式混合动力汽车生产能力达200万辆、累计产销量超过500万辆;引导动力电池生产企业加强对废旧电池的回收利用,鼓励发展专业化的电池回收利用企业 |

《关于加快新能源汽车推广应用的指导意见》 | 2014年7月 | 国务院办公厅 | 贯彻落实发展新能源汽车的国家战略,以纯电驱动为新能源汽车发展的主要战略取向,重点发展纯电动汽车、插电式(含增程式)混合动力汽车和燃料电池汽车;扩大公共服务领域新能源汽车应用规模,推进党政机关和公共机构、企事业单位使用新能源汽车 |

《中国制造2025》 | 2015年5月 | 国务院 | 节能与新能源汽车位列十大重大领域。继续支持电动汽车、燃料电池汽车发展,掌握汽车低碳化、信息化、智能化核心技术,提升动力电池、轻量化材料、智能控制等核心技术的工程化和产业化能力 |

《“十三五”国家战略性新兴产业发展规划》 | 2016年11月 | 国务院 | 实现新能源汽车规模应用,建设具有全球竞争力的动力电池产业链;完善动力电池研发体系,加快动力电池创新中心建设,突破高安全性、长寿命、高能量密度锂离子电池等技术瓶颈;在关键电池材料、关键生产设备等领域构建若干技术创新中心,突破高容量正负极材料、高安全性隔膜和功能性电解液技术 |

《新材料产业发展指南》 | 2016年12月 | 工信部、国家发改委、科技部、财政部 | 突破重点应用领域急需的新材料,在节能与新能源汽车材料领域,提升镍钴锰酸锂/镍钴铝酸锂、富锂锰基材料和硅碳复合负极材料安全性、性能一致性与循环寿命 |

《促进汽车动力电池产业发展行动方案》 | 2017年2月 | 工信部、国家发改委、科技部、财政部 | 到2020年,新型锂离子动力电池单体比能量超过300瓦时/公斤,系统比能量力争达到260瓦时/公斤;到2025年,新体系动力电池技术取得突破性进展,单体比能量达500瓦时/公斤;到2020年,正负极、隔膜、电解液等关键材料及零部件达到国际一流水平 |

《关于促进储能技术与产业发展的指导意见》 | 2017年9月 | 国家发改委、财政部、科技部、工信部 | 集中攻关一批具有关键核心意义的储能技术和材料,围绕低成本、长寿命、高安全性、高能量密度的总体目标,开展储能原理和关键材料、单元、模块、系统和回收技术研究;拓展电动汽车等分散电池资源的储能化应用,探索电动汽车动力电池、通讯基站电池等分散电池资源的能源互联网管控和储能化应用 |

《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》 | 2017年9月 | 工信部、财政部、商务部、海关总署、质检总局 | 对传统能源乘用车年度生产量或者进口量达到3万辆以上的,从2019年度开始设定新能源汽车积分比例要求,其中2019、2020的积分比例要求分别为10%和12% |

《关于免征新能源汽车车辆购置税的公告》 | 2017年12月 | 财政部、税务总局、工信部、科技部 | 自2018年1月1日至2020年12月31日,对购置的新能源汽车免征车辆购置税;对免征车辆购置税的新能源汽车,通过发布 |

《重点新材料首批次应用示范指导目录(2018年版)》 | 2018年12月 | 国务院 | 高电压钴酸锂材料被列入重点新材料首批次应用示范(≥4.45V)、镍钴铝酸锂三元 |

《关于进一步完善新能源汽车推广应用财政补贴政策的通知》 | 2019年3月 | 财政部、工信部、科技部、国家发改委 | 适当提高技术指标门槛,重点支持技术水平高的优质产品;降低新能源乘用车、新能源客车、新能源货车补贴标准。促进产业优胜劣汰,防止市场大起大落 |

《新能源汽车产业发展规划(2021-2035年)》(征求意见稿) | 2019年12月 | 工信部 | 力争经过十五年持续努力,我国新能源汽车核心技术达到国际领先水平,质量品牌具备较强国际竞争力,我国进入世界汽车强国行列;纯电动汽车成为主流,燃料电池汽车实现商业化应用,公共领域用车全面电动化,高度自动化驾驶智能网联汽车趋于普及;到2025年,新能源汽车新车销量占比达到25%左右,智能网联汽车新车销量占比达到30%,高度自动驾驶智能网联汽车实现限定区域和特定场景商业化应用 |

《关于完善新能源汽车推广应用财政补贴政策的通知》 | 2020年4月 | 财政部、工信部、科技部、国家发改委 | 延长补贴期限,平缓补贴退坡力度和节奏:将新能源汽车推广应用财政补贴政策实施期限延长至2022年底,原则上2020-2022年补贴标准分别在上一年基础上退坡10%、20%、30%;适当优化技术指标,促进产业做优做强:2020年,保持动力电池系统能量密度等技术指标不作调整,适度提高新能源汽车整车能耗、纯电动乘用车纯电续驶里程门槛,2021-2022年,原则上保持技术指标总体稳定 |

资料来源:智研咨询整理

五、中国正极材料行业发展前景和趋势

《新能源汽车产业发展规划(2021-2035年)》(征求意见稿)要求继续加大新能源汽车的渗透率;新能源汽车补贴政策退坡从短期上看,高能量密度电池的补贴优势有所削减,成本劣势逐步显现,相应电池售价有所提升进而使得整车售价提升。由于部分汽车消费者对购车成本的敏感性,部分消费者将不得不降低对于续航里程的要求,从而转向售价更为低廉的磷酸铁锂电池配套车型。由此,三元正极材料市场份额将受到一定影响。长期发展来看,有利于将市场将逐步转向充分竞争局面,预期未来中高端乘用车市场仍将以三元正极材料为主。

从长期发展来看,新能源汽车补贴退坡政策的趋势是确定的,市场将逐步转向充分竞争局面,预期未来中高端乘用车市场仍将以三元正极材料为主。未来可能会出现三元正极材料主导中高端乘用车市场、磷酸铁锂正极材料在中低端乘用车市场份额扩大的市场格局。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国磷酸铁锂正极材料行业市场全景调研及发展潜力研判报告

《2026-2032年中国磷酸铁锂正极材料行业市场全景调研及发展潜力研判报告》共十一章,包含磷酸铁锂正极材料投资建议,中国磷酸铁锂正极材料未来发展预测及投资前景分析,对中国磷酸铁锂正极材料投资的建议及观点等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询