在半导体材料领域,我国半导体材料在国际分工中多处于中低端领域,高端产品市场主要被欧美日韩台等少数国际大公司垄断。国内大部分产品自给率较低,基本不足30%,并且大部分是技术壁垒较低的封装材料,在晶圆制造材料方面国产化比例更低,主要依赖于进口。我国进口商品中,集成电路连续稳居第一,近几年芯片进口额稳定在2000亿美元以上,2019年1-10月,我国集成电路进口额为2484.18亿美元,同比下降6.6%;集成电路出口额828.87亿美元,同比增长18.2%。这说明随着我国集成电路技术的进步,以及产能的扩张,我国集成电路进口替代取得了显著的效果。2019年10月22日,国家集成电路产业投资基金二期正式注册成立,注册资本2041.5亿元人民币。各大IC制造业厂商都加码中国市场,扩张IC制造产能。半导体制造每一个环节都离不开半导体材料,对半导体材料的需求将随着增加,上游半导体材料将确定性受益。

一、半导体材料现状

半导体材料是指电导率介于金属与绝缘体之间的材料,半导体材料的电导率在欧/厘米之间,一般情况下电导率随温度的升高而增大。半导体材料是制作晶体管、集成电路、电力电子器件、光电子器件的重要材料。

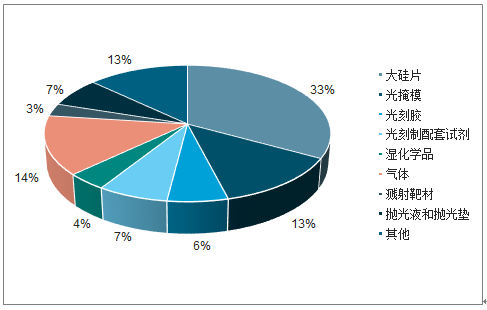

半导体材料市场可以分为晶圆材料和封装材料市场。其中,晶圆材料主要有硅片、光掩膜、光刻胶、光刻胶辅助设备、湿制程、溅射靶、抛光液、其他材料。封装材料主要有层压基板、引线框架、焊线、模压化合物、底部填充料、液体密封剂、粘晶材料、锡球、晶圆级封装介质、热接口材料。

半导体材料市场规模占比

数据来源:公开资料整理

在半导体材料领域,由于高端产品技术壁垒高,国内企业长期研发投入和积累不足,我国半导体材料在国际分工中多处于中低端领域,高端产品市场主要被欧美日韩台等少数国际大公司垄断,比如:硅片全球市场前六大公司的市场份额达 90%以上,光刻胶全球市场前五大公司的市场份额达 80%以上,高纯试剂全球市场前六大公司的市场份额达80%以上,CMP 材料全球市场前七大公司市场份额达 90%。

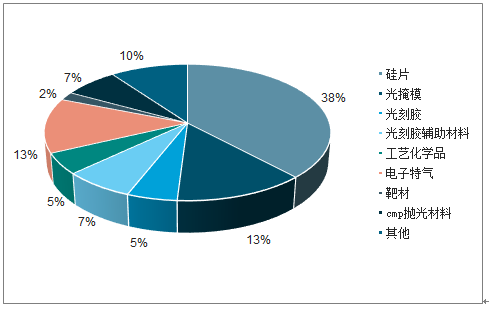

全球集成电路硅片占有率

数据来源:公开资料整理

半导体材料行业是半导体产业链中细分领域最多的产业链环节,其中晶圆制造材料包括硅片、光掩模、光刻胶、光刻胶辅助材料、工艺化学品、电子特气、靶材、CMP抛光材料(抛光液和抛光垫)及其他材料,封装材料包括引线框架、封装基板、陶瓷基板、键合丝、包封材料、芯片粘结材料及其他封装材料,每一种大类材料又包括几十种甚至上百种具体产品,细分子行业多达上百个。

2019年全球晶圆制造材料市场结构(亿美元)

数据来源:公开资料整理

2018年全球晶圆制造材料细分结构占比

数据来源:公开资料整理

国内大部分产品自给率较低,基本不足30%,并且大部分是技术壁垒较低的封装材料,在晶圆制造材料方面国产化比例更低,主要依赖于进口。另外,国内半导体材料企业集中于6英寸以下生产线,目前有少数厂商开始打入国内8英寸、12英寸生产线。

不同种类半导体材料的国产化程度

材料类别 | 用途 | 相关企业 | 国产材料市场占比 |

硅晶片 | 全球 95%以上的半导体芯片 和器件是用硅片作为基底功 能材料生产出来的 | 有研硅研、浙江金瑞泓、 合晶、国盛、上海新傲 、上海新昇 | 主要以 6 寸及以下为主,少 量 8 寸,12 寸基本靠进口 |

光刻胶 | 用于显影、刻蚀等工艺,将 所需要的微细图形从掩模版 转移到待加工基衬底 | 北京科华、苏州瑞红为主、 飞凯材料&强力新材 | 产品以 LCD、PCB 为主,集 成电路用光刻胶主要靠进 口,对外依存度 80%以上 |

电子气体&MO 源 | 广泛应用于薄膜、刻蚀、掺 杂、气相沉积、扩散等工艺 | 苏州金宏、佛山华特、大 连科利德、巨化股份、南 大光电(MO 源) | 对外依存度 80%以上 |

CMP 抛光液 | 用于集成电路和超大规模集 成电路硅片的抛光 | 上海新安纳、安集微电子 | 国产化率不到 10% |

CMP 抛光垫 | 用于集成电路和超大规模集 成电路硅片的抛光 | 时代立夫、鼎龙股份 | 国产化率不到 5% |

电镀液 | 上海新阳 | 小部分实现国产替代 | |

超纯试剂 | 是大规模集成电路制造的关 键性配套材料,主要用于芯 片的清洗、蚀刻 | 江化微、晶瑞股份、华谊、 上海新阳、凯圣氟等 | 部分品类国产可满足,国产 化率 3 成 |

溅射靶材 | 用于半导体溅射 | 江丰电子、有研亿金 | 大部分进口 |

数据来源:公开资料整理

二、大硅片

硅片也称硅晶圆,是最主要的半导体材料,主要包括抛光片、退火片、外延片、节隔离片和绝缘体上硅片,其中抛光片是用量最大的产品,其他的硅片产品也都是在抛光片的基础上二次加工产生的。硅晶圆片的市场销售额占整个半导体材料市场总销售额的32%~40%。硅片直径主要有 3 英寸、4 英寸、6 英寸、8 英寸、12 英寸(300mm),目前已发展到 18 英寸(450mm)等规格。直径越大,在一个硅片上经一次工艺循环可制作的集成电路芯片数就越多,每个芯片的成本也就越低。因此,更大直径硅片是硅片制各技术的发展方向。但硅片尺寸越大,对微电子工艺设各、材料和技术的要求也就越高。

硅片具有极高的技术壁垒,全球市场呈现出寡头垄断的格局,日本信越和 SUMCO(由三菱硅材料和住友材料 Sitix 分部合并而来)一直占据主要市场份额,双方约各占30%左右,其他主要公司有德国 Siltronic (德国化工企业 Wacker 的子公司)、韩国 LG Siltron、美国 MEMC 和台湾中美硅晶制品 SAS 四家公司。上述 6 家供应商合计占据全球 90%以上的市场份额。

目前,国内 8 寸的硅片生产厂商仅有有研新材、金瑞泓等少数厂商,远没有满足国内市场,12 寸硅片目前基本上采用进口, 过去可以说是国内半导体产业链上缺失的一环。上海新昇实现 300 毫米半导体硅片的国产化。公司自 2017 年第二季度开始有挡片、空片、陪片等测试片的销售,并向中芯国际、上海华力微、武汉新芯等晶圆制造企业提供正片进行认证。上海新昇 2018 年底月产能达到 10 万片,2020 年底前将实现月产30 万片产能目标,最终将达到 100 万片的产能规模。

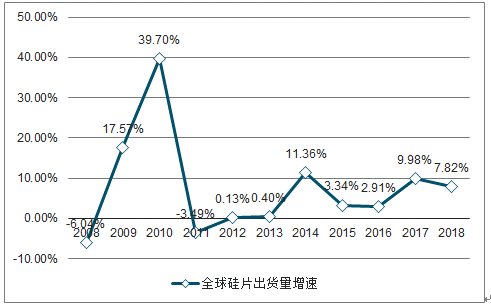

目前,硅片主流产品是 12 英寸,预测,300mm 总需求将会从 2018年的 600 万片/月增加到到 2021 年的 720 万片/月,复合增速约为 6%。从 2013-2018 年,全球硅片出货量(应用于半导体生产)稳步增长,2018 年全球硅片出货量为 12733 百万平方英尺,同比增长 7.82%。

全球硅片出货量趋势(应用于半导体生产)

数据来源:公开资料整理

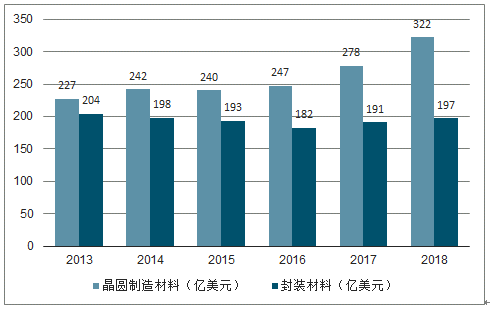

二、晶圆制造材料和封装材料

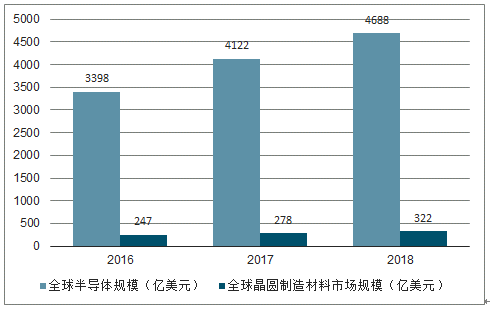

2018年全球半导体材料销售额达到519亿美元,增长10.6%,超过2011年471亿美元的历史高位,其中晶圆制造材料和封装材料的销售额分别为322亿美元和197亿美元,同比增长率分别为15.9%和3.0%。

2013-2018年全球晶圆制造及封装材料市场销售规模趋势

数据来源:公开资料整理

2016-2018年全年半导体和晶圆制造材料市场规模趋势

数据来源:公开资料整理

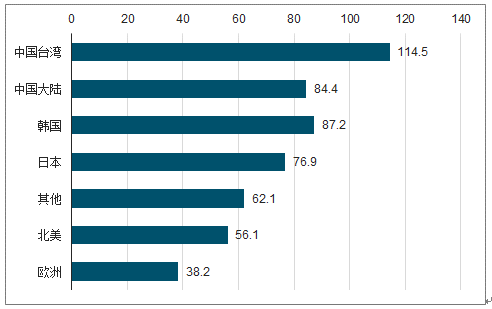

2018年中国台湾凭借其庞大的代工厂和先进的封装基地,以114.5亿美元连续第九年成为半导体材料的最大消费地区,增长率11%;中国大陆半导体材料市场销售额84.4亿美元,增长率11%。

2018年全球半导体材料市场销售规模分区趋势

数据来源:公开资料整理

三、半导体材料应用

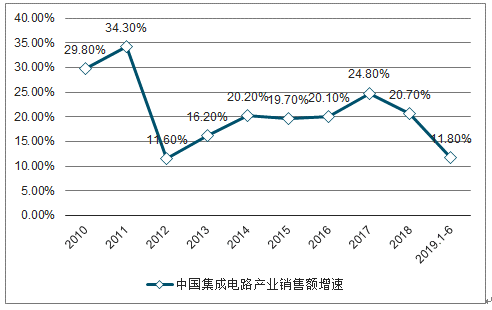

半导体材料主要应用于集成电路,我国集成电路应用领域主要为计算机、网络通信、消费电子、汽车电子、工业控制等,前三者合计占比达 83%。2015 年,随着《国家集成电路产业发展推进纲要》等一系列政策落地实施,国家集成电路产业投资基金开始运作,中国集成电路产业保持了高速增长。

2015 年我国集成电路产业销售额达到 3609.8 亿,同比增长 19.7%;2016 年我国集成电路产业销售额达到4335.5 亿元,同比增长 20.1%;2017 年我国集成电路产业销售额达到 5411.3 亿元,同比增长 24.8%;2018 年我国集成电路产业销售额达到 6532 亿元,同比增长 20.7%;2019年 1-6 月我国集成电路产业销售额达到 3048.2 亿元,同比增长 11.8%。

2010-2019.1-6我国集成电路产业销售额增速趋势

数据来源:公开资料整理

2019 年 10月 22 日,国家集成电路产业投资基金二期正式注册成立,注册资本 2041.5 亿元人民币。大基金二期得到包括财政部、国开金融、中国烟草、三大运营商及集成电路产业投资公司等多方资金的支持。股东出资方面,国家财政部出资 225 亿元,占比 11.02%,中国烟草认缴 150 亿元,三大运营商合缴 125 亿元。

相对一期规模 1387 亿元明显增长,预计未来半导体产业链将逐步收到二期投资支持,半导体材料也将明显受益。

2015 年-2030 年《国家集成电路产业发展推进纲要》发展目标

集成电路产业链 | 2015 年 | 2020 年 | 2030 年 |

材料与设备 | 65-45nm 关键设备和 12 英寸硅片投入使用 | 进入国际采购体系 | 主要环节到达国际先进 水平,一批企业进入国际 第一梯队 |

IC 设计 | 接近国际一流水平 | - | |

IC 制造 | 32/28nm 量产 | 16/14 nm 量产 | |

IC 封测 | 中高端封装测试收入占 比达 30%以上 | 技术水平达到国际领先 水平 |

数据来源:公开资料整理

由于我国半导体市场需求巨大,而国内很大一部分不能供给,致使我国集成电路(俗称芯片)进口金额巨大。近几年芯片进口额稳定在 2000 亿美元以上,2017 年我国芯片进口额为 2601.16 亿美元,同比增长 14.6%;2018 年,我国芯片进口额为 3120.58 亿美元,同比增长19.8%;2019年1-10月,我国芯片进口额为2484.18亿美元,同比下降6.6%。

贸易逆差非常大。2010 年集成电路贸易逆差 1277.4 亿美元,而在 2018 年集成电路贸易逆差增长到 2274.2 亿美元,如此大的贸易逆差反映出我国集成电路市场长期严重供不应求,进口替代的市场空间巨大。

2019 年 1-10 月,我国集成电路进口额为 2484.18 亿美元,同比下降 6.6%;集成电路出口额 828.87 亿美元,同比增长 18.2%。这说明随着我国集成电路技术的进步,以及产能的扩张,我国集成电路进口替代取得了显著的效果。

我国集成电路进口额高达2000亿美元之上,进口替代需求大

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国半导体材料行业市场现状调研及投资机会预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国半导体材料行业市场现状调查及投资前景研判报告

《2025-2031年中国半导体材料行业市场现状调查及投资前景研判报告 》共七章,包含中国半导体材料行业细分市场分析,中国半导体材料行业领先企业生产经营分析,中国半导体材料行业市场及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国第三代半导体材料行业整体发展形势及未来趋势研判:行业正迎来发展机遇,龙头企业竞争力增强,国产化率提升[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)