一:水泥行业现状:建材行业的关键板块,国民经济建设基础产业

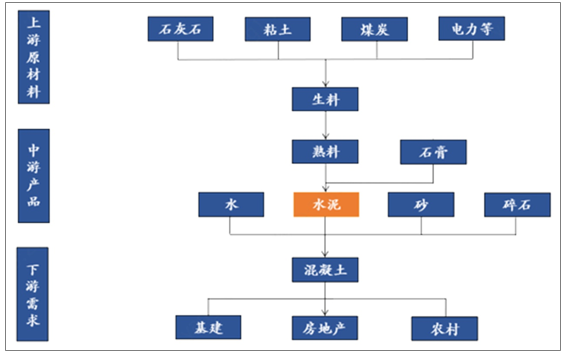

水泥是国民经济建设的基础产业,下游主要应用于地产、基建及农村建设。水泥行业的上游产业主要包括石灰石、泥灰岩、黏土等材料,下游应用于房地产及基建工程、水利、装修等领域。水泥制造工艺非常成熟,以石灰石、黏土等为原料进行破碎磨制形成生料,生料进入水泥窑煅烧后制成熟料;熟料为水泥的半成品,约1吨熟料可以制成1.3吨水泥,熟料可最长保质5个月;熟料添加石膏及其他外加剂再次磨细形成水泥,水泥对环境要求较高且仓储成本高,保质期较短。从下游应用产品来看,水泥可混合水、骨料、砂石等成为建筑必需的混凝土产品。

水泥产业链

数据来源:公共资料整理

相关报告:智研咨询发布的《2019-2025年中国水泥机械行业市场专项调研及投资前景分析报告》

水泥销售具有明显的半径特征,全国主要分为六大区域。水泥产品单价低但单位重量大,因此具备明显的运输半径。沿江沿海一带,水泥产品的销售半径可达到500公里以上,在华北及中南地区,运输半径一般控制在200-300公里以内。目前全国水泥供求区域主要划分为六大区域:东北、华北、西北、华东、中南、西南。

中国水泥六大区域及优势企业

区域 | 所属省份 | 优势企业 |

东北 | 黑龙江、辽宁、吉林 | 亚泰集团、中国建材(北方水泥)、山水水泥、冀东水泥 |

西北 | 陕西、甘肃、青海、宁夏、新疆 | 中国建材、海螺水泥、西部水泥、冀东水泥 |

华北 | 北京、天津、河北、山西、内蒙古 | 冀东水泥、山水水泥、蒙西集团、中国建材 |

华东 | 上海、江苏、浙江、安徽、江西、山东、福建 | 中国建材、海螺水泥、山水水泥、红狮水泥、万年青、福建水泥、亚洲水泥、江苏金峰 |

中南 | 广东、广西、湖南、河南、湖北、湖南 | 中国建材、海螺水泥、华润水泥、华新水泥、天瑞集团、台泥国际、葛洲坝 |

西南 | 四川、重庆、贵州、云南、西藏 | 中国建材、海螺水泥、四川峨胜、拉法基豪瑞、四川双马、台泥国际 |

数据来源:公共资料整理

水泥行业发展成熟,行业集中度较高。根据统计,截止2018年底,中国(不含港澳台)前50家大企业集团的水泥熟料设计产能供给13.7亿吨,占全国总产能的75%;其中前10家大企业集团的水泥熟料产能占全国总产能的57%,市场集中度较高。根据数据统计,中国建材、海螺集团、冀东水泥、山水集团、华新水泥均位于世界前12大水泥集团,中国水泥企业在前12大产能占比达到70%。

2018年中国水泥熟料产能前12家企业及集团

排名 | 集团企业名称(联合体) | 熟料产能(万吨/年) |

1 | 中国建材 | 39020 |

2 | 海螺水泥 | 21077 |

3 | 冀东水泥 | 10481 |

4 | 华润水泥 | 6495 |

5 | 华新水泥(含拉豪) | 6231 |

6 | 山水水泥 | 5342 |

7 | 红狮控股 | 4852 |

8 | 台湾水泥 | 4067 |

9 | 天瑞水泥 | 3395 |

10 | 亚洲水泥 | 2062 |

11 | 亚泰集团 | 1981 |

12 | 尧柏水泥 | 1907 |

数据来源:公共资料整理

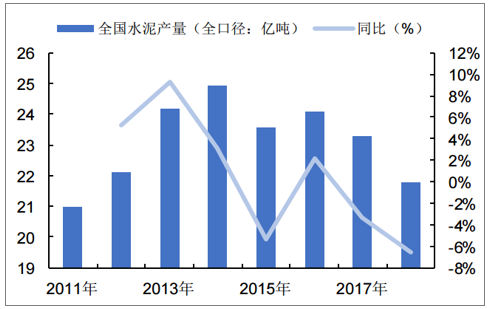

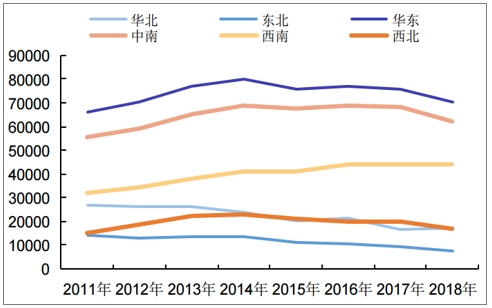

水泥行业经历供给侧改革,全国产量逐渐收缩。2013年全国基建及地产投资集中释放,全国水泥产量当年突破24亿吨,而后五年行业产量均维持在这一高位水平。但同时行业产能利用率较低、总体产能严重过剩,水泥行业的供给侧改革政策陆续出台,关闭过剩产能和淘汰落后产能成为行业的首要发展目标。2018年,全国水泥总产量为21.77亿吨,同比下降6.61%(全口径)。2017年、2018年连续两年全国水泥产量增速为负,行业供给侧改革初见成效。在行业变革的同时,各地区水泥行业发展有所分化,西北和华北地区产量在过去8年里连续下降,华东和中南地区经历高峰后缓慢下调,而西南地区水泥产量陆续上升。

2011-2018年全国水泥产量及同比

数据来源:公共资料整理

2011-2018年六大区域水泥产量(万吨)

数据来源:公共资料整理

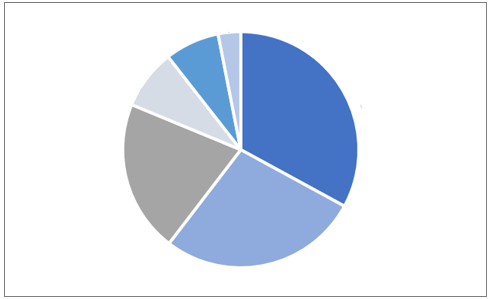

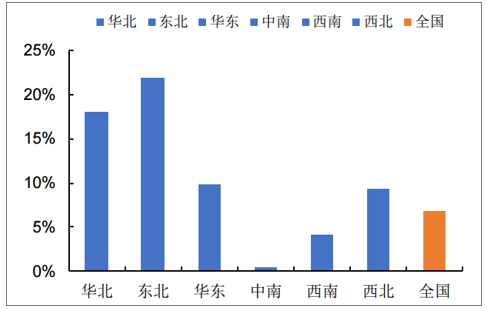

2019年上半年,水泥行业处于相对景气阶段,产量创6年来同期新高。2019年上半年,全国水泥产量共计10.45亿吨,同比增长6.8%,总产量创6年来同期新高。从各区域占比来看,华东、中南和西南地区为三大水泥主要产区,占比分别为32.94%、27.46%、29.84%;华北、西北、东北地区产量均低于1亿吨,占比分别为8.21%、7.47%、3.09%。各区域产量增速存在较大差别,东北、华北地区产量增速显著高于平均水平,两地区增速分别为21.9%和18.11%;中南和西南地区增速低于均值水平,两地区增速分别为0.55%和4.21%。

2019H1全国各地区水泥产量占比

数据来源:公共资料整理

2019H1全国各地区水泥产量增速

数据来源:公共资料整理

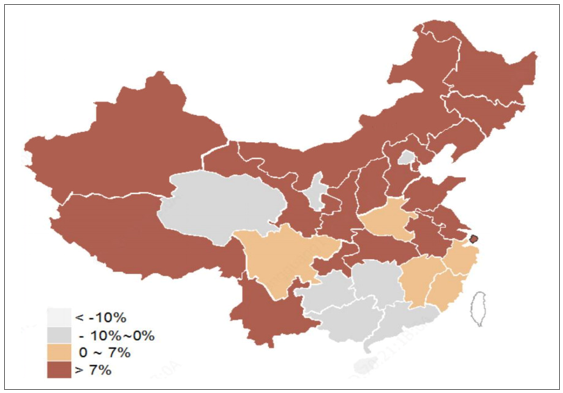

2019年上半年的水泥产量分省市来看,全国23个省实现正增长,8个省为负增长。吉林、山西、山东、西藏等地水泥产量增长超过全国均值,增速都在20%以上;吉林产量高增长主要是因为辽宁和内蒙古的流入量减少,辽宁部分产量分流至华东地区,内蒙古部分产量分流至京津冀地区。海南、北京、青海、贵州、广西、湖南、广东等地的水泥产量呈现负增长。

2019H1各省水泥产量增速分布图(%)

数据来源:公共资料整理

水泥价格维持在高位水平,行业整体盈利能力较好。经历了2018年四季度的价格历史高位,目前全国水泥价格仍然在400元/吨以上水平。

2019年H1,全国P.O42.5水泥均价为435元/吨,较去年同期高出17元/吨,同比增长4%。而从分月均价图可以看出,2019年各月的水泥均价仍然运行在近5年的最高水平。水泥价格高位企稳,一方面因为供给侧改革持续,各地区严格执行错峰生产、环保限产等政策,供给端得到一定压缩;一方面需求端地产及基建在上半年投资较为稳定,1-6月地产新开工增速维持在两位数增长,基建补短板政策持续执行。2019年H1,全国水泥行业利润预计达到800亿元,同比增长20%。

全国主要类型水泥均价(元/吨)

数据来源:公共资料整理

全国高标水泥分月均价走势(元/吨)

数据来源:公共资料整理

二、水泥行业发展趋势

1.产能集中度大幅提升

2017年下半年我国部分地区出现熟料价格高于水泥价格。一方面是因为大面积的环保限产停窑不停磨导致熟料库存减少,另一方面大企业集团纷纷停止供应熟料,令前期无储备的粉磨站企业难以为继。针对于前期合同订单只能高价买熟料以低价卖水泥。2018年类似的情形还会出现,熟料生产企业下游粉磨站企业将面临生死存亡。而大型水泥集团产能集中布局,整个水泥行业的产能集中度届时将大幅提升。

2.供需关系进一步好转,价格回归合理区间

水泥是一个高度依赖于宏观经济的周期性行业,经济增速的稳中趋缓同样会对水泥需求造成一定的压力。而目前我国水泥需求已经达到一个高位平台期,随着投资增速的持续放缓,再加上在经济转型的过程中,投资结构的进一步转变,都会造成水泥需求的逐步下滑。

3.一带一路拉动水泥行业

2018年,在“一带一路”的引领下,水泥集团企业在境外均有大型水泥厂项目。随着国内大型龙头企业在境外投资建厂的热度,2019年有更多的企业走出去,走到国外新兴国家去,在境外建厂,在水泥需求量大的地区建厂。2017年全年产量超26亿吨,全行业利润达900亿。在水泥价格持续高位运行,各企业的利润将继续延续2017年的增长势头,全行业利润将达到或超过2011年1020亿利润的历史高位,实现突破千亿的大目标。

4.供给减量提升行业景气度,政策可持续性成为关键

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国高贝利特水泥行业市场研究分析及产业趋势研判报告

《2025-2031年中国高贝利特水泥行业市场研究分析及产业趋势研判报告》共八章,包含国内高贝利特水泥生产厂商竞争力分析,2025-2031年中国高贝利特水泥行业发展前景及投资策略,高贝利特水泥企业投资战略与客户策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询