一、中国氧化铝产销情况分析

2017年全球氧化铝产量达1.26亿吨,其中中国产量为6900万吨,中国占全球总产量的55%。我国氧化铝产量位居世界第一,澳洲产量2080万吨位居第二,南美洲产量1270万吨位居第三。我国氧化铝产量增长较快,近10年中国氧化铝产量均处于扩张阶段,2007年中国氧化铝产量为1951万吨,占全球总产量比例为24%,2017年中国产量为6902万吨,占全球总量比例为55%,中国氧化铝产量年均复合增速为13.5%。随着2015年中国开始开始进行供给侧改革,最近几年产量增速降至个位数。

我国的氧化铝产能分布具有明显的特征,即资源导向特性。在铝土矿资源相对丰富的河南、山西、河南、广西、贵州分布较为集中。山东省虽然铝土矿储量并不丰富,但凭借沿海优势,铝土矿进口相对便利,早在2015年已经超越河南成为我国氧化铝产量第一大省,氧化铝产能转移趋势已经初显。近年,我国氧化铝产业发展迅猛,本就不多的铝土矿资源开始显得捉襟见肘,尤其是河南、山西等地,铝土矿资源开始出现严重贫化,甚至枯竭,企业开始使用低品位的矿石,导致生产成本大幅增加,有的企业甚至不远千里到贵州采购铝土矿。因此,山东省氧化铝产业的发展模式越来越多的被关注,氧化铝产能转移趋势越发明显。

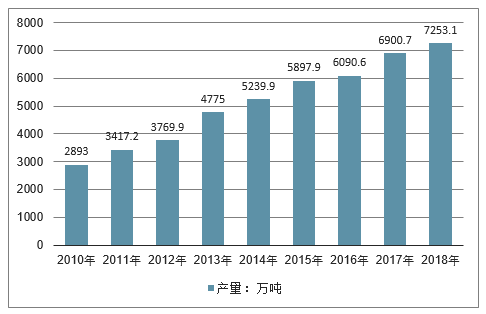

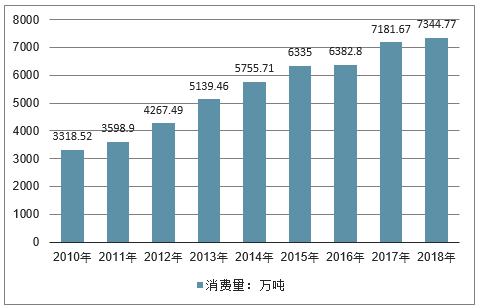

我国氧化铝产量从2004年的702.4万吨增长至2016年的6090.6万吨,2018年我国氧化铝产量增长至7253.1万吨。2016年我国氧化铝表观消费量为6382.80万吨,2017年我国氧化铝表观消费量为7181.67万吨,2018年我国氧化铝表观消费量增长至7344.77万吨。

2010-2018年中国氧化铝产量(万吨)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国氧化铝行业市场全景调研及投资前景预测报告》

2010-2018年中国氧化铝消费量(万吨)

数据来源:公开资料整理

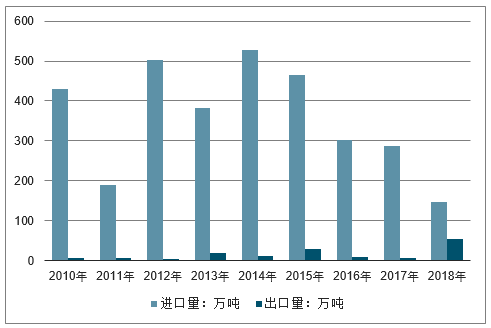

2010-2018年中国氧化铝进出口量(万吨)

数据来源:公开资料整理

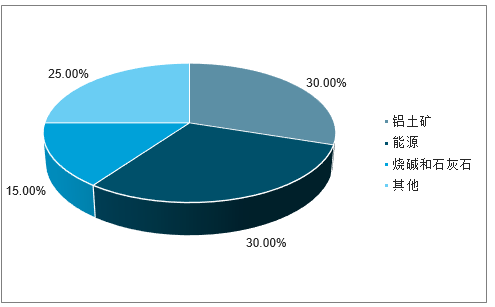

二、氧化铝成本构成情况分析

氧化铝成本的主要构成是铝土矿(30%)、能源(30%)、烧碱和石灰石(15%)和其他(25%),电解铝成本的主要构成是氧化铝(38%)、电力(35%)、预焙阳极(12%)和其他(15%),可见能源和电力成本是比较核心的变动成本,也是决定企业成本竞争力比较关键的因素。冶炼一吨氧化铝需要约250Kwh电力、冶炼一吨电解铝需要约13200Kwh电力。

氧化铝的成本构成

数据来源:公开资料整理

电解铝的成本构成

数据来源:公开资料整理

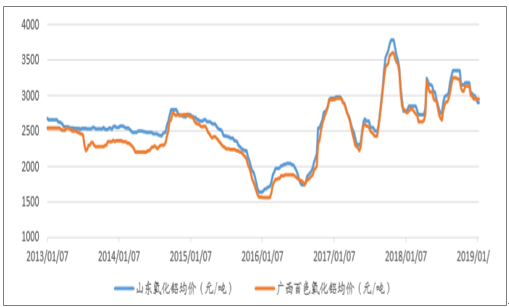

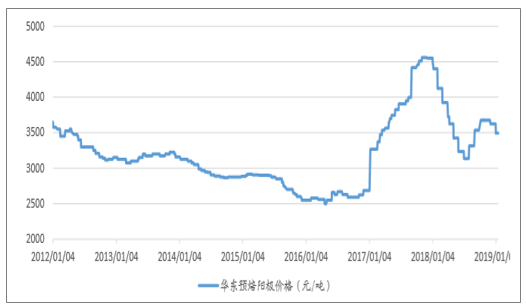

2016年供给侧推进以来,铝相关的上中下游产品都有较大的上涨,行业的利润空间得到有效提升,氧化铝价格较2015年底部上涨超过100%,电解铝价格较2015年底部上涨超过50%。2018年二者的价格依然保持在较高水平,2018年山东氧化铝均价为3006元/吨,较2017年均价2890元/吨上涨4%,2018年SHEF铝期货均价为14339元/吨,较2017年均价14680元/吨略跌2.3%。虽然2018年预焙阳极的价格有所下跌,2018年华东地区预焙阳极均价3637元/吨,较2017年均价3933元/吨下降7.5%,但和2015-2016年的价格相比,还是有40%左右的上涨。

氧化铝价格走势

数据来源:公开资料整理

SHEF铝期货价格走势(元/吨)

数据来源:公开资料整理

预焙阳极价格走势

数据来源:公开资料整理

三、氧化铝行业盈利预测

氧化铝板块,考虑到海外复产、国内环保压力等多空因素,预计2019年氧化铝价格继维持2500-3000元/吨的水平。

氧化铝板块在不同市场价下的盈利预估

氧化铝市场价(元/吨) | 2500 | 2800 | 3000 | 3300 | 3500 |

成本(元/吨) | 2300 | 2300 | 2300 | 2300 | 2300 |

每吨毛利(元) | 200 | 500 | 700 | 1000 | 1200 |

销量(万吨) | 700 | 700 | 700 | 700 | 700 |

每吨净利润(亿) | 14 | 35 | 49 | 70 | 84 |

所得税率 | 35% | 35% | 35% | 35% | 35% |

税后净利润(亿) | 9.10 | 22.75 | 31.85 | 45.50 | 54.60 |

数据来源:公开资料整理

电解铝板块,国家对自备电继续持整改的态度,电解铝的成本或不易下降,自备电产能较

多的厂商或压缩产能,有利于国内铝价的稳定。预计2019年电解铝的价格维持在12000-13000元左右。

电解铝板块在不同市场价下的盈利预估

电解铝市场价(元/吨) | 11000 | 12000 | 13000 | 14000 | 15000 |

成本(元/吨) | 11500 | 11500 | 11500 | 11500 | 11500 |

每吨毛利(元) | -500 | 500 | 1500 | 2500 | 3500 |

销量(万吨) | 350 | 350 | 350 | 350 | 350 |

每吨净利润(亿) | -17.50 | 17.50 | 52.50 | 87.50 | 122.50 |

所得税率 | 35% | 35% | 35% | 35% | 35% |

税后净利润(亿) | -11.38 | 11.38 | 34.13 | 56.88 | 79.63 |

数据来源:公开资料整理

三、中国氧化铝行业发展趋势

1、氧化铝需求持续增长,铝土矿资源需求旺盛。据预测,在2017-2025年间全球电解铝产量增长率基本维持在3%,因此预计氧化铝需求长期增长率将维持在5%左右,每年大约氧化铝需求会增长400-600万吨,预计至2022年世界氧化铝的消费量可达14200万吨,铝土矿资源需求将达到35500万吨以上。

2、中国氧化铝企业利用海外铝土矿资源将成为趋势中国铝土矿资源和氧化铝产能严重不对称,铝土矿资源保障能力不足10年,同时国内矿石品质明显下降,增加了氧化铝生产成本,寻求国外铝土矿资源已经成为中国氧化铝生产企业的共识。中国氧化铝企业为了获得国外铝土矿资源,结合当地国家政策,在当地投资建设以氧化铝为核心的工业园区或直接开采铝土矿资源运回中国深加工。特别是2016年,由新加坡韦立、烟台港集团、山东宏桥集团、几内亚UMS等企业组成的企业联合体“中国赢联盟”将1000多万吨铝土矿从几内亚运回中国,彻底打通了铝土矿资源开发的上游通道。此外,加纳、喀麦隆等地丰富的铝土矿资源也备受关注。

3、中国氧化铝企业布局沿海成为趋势全球铝土矿的增量供给与地理布局主要用于满足中国的增量市场需求。由于中国氧化铝需求不断增长,同时河南、山西、广西等地铝土矿品位贫化,预计2020-2021年将成为中国氧化铝行业的转折点,氧化铝厂很有可能重新布置在辽宁、广西等沿海地区,以便于利用国外铝土矿资源,至2026年中国铝土矿进口量可达到12000万吨。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国多品种氧化铝行业市场调查研究及发展前景规划报告

《2025-2031年中国多品种氧化铝行业市场调查研究及发展前景规划报告》共十五章,包含2025-2031年中国多品种氧化铝行业投资战略研究,2025-2031年市场指标预测及行业项目投资建议,2025-2031年多品种氧化铝行业市场投资风险分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。