一、市场需求稳健增长,未来空间较大

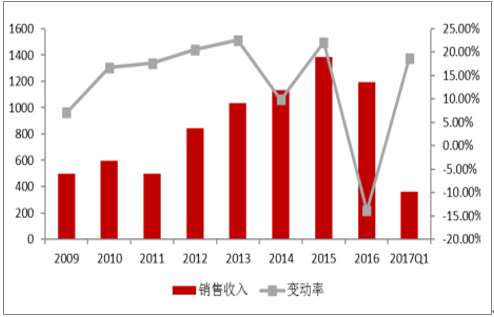

根据数据,2009年至 2015年,国内规模以上化妆品销售收入保持14%的年均增长趋势,2016年受经济环境影响,化妆品销售收入略有下滑。今年8月14日,国家统计局发布了2017年1至7月社会消费品零售总额,1至7月商品零售总额累计 180228亿元,同比增长10.30%。其中,化妆品类别达到 1385亿元,同比增长 11.50%,在十四个消费类别中,增长速度位于第五位,高于商品零售总增长速率。根据该项数据预测,2017年化妆品行业销售收入将恢复至 2015年水平,并有较大可能在年底实现大幅增长。

另一方面,由于中国化妆品市场的体量逐步扩大,预计未来增速将逐步趋缓,但与其他传统发达国家市场相比,中国的市场增速仍位居前列。根据预测,2016年至 2020年,中国化妆品市场(包括护肤、护发、彩妆、香水等)规模将实现年均 5.05%的复合增长。中国化妆品市场仍具有较大发展空间。

2009-2017化妆品销售收入情况

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国化妆品市场供需预测及发展趋势研究报告》

2016-2020主要国家化妆品年复合增长率

数据来源:公开资料整理

二、消费者信心稳定,高端化与多样化成主流

1、消费升级趋势明显,高端产品占比增加

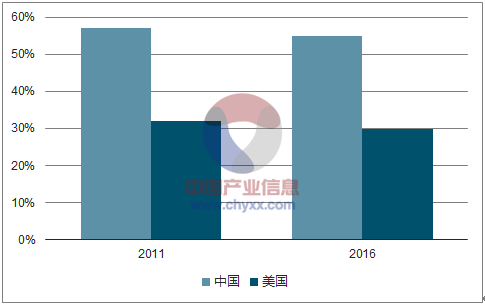

2016年进行的一项消费者调查结果显示,55%的中国家庭认为未来5年内家庭收入将显著提高,与 2011年的57%基本持平。相比之下,该指标在美国长期维持在 30%左右,中国家庭对未来的收入预期更加乐观。在收入预期的支撑下,消费者对产品质量、口碑、个性化的诉求不断提升,这一趋势在化妆品领域体现的尤为明显。无论是高端化,还是大众化的产品,彩妆与护肤品的年复合增长率,在所有品类排名前五。

中美消费者收入预期对比

数据来源:公开资料整理

2014-2016年复合增长率前6位的消费品类

数据来源:公开资料整理

2、消费者选择多样化,品牌认同成决定因素

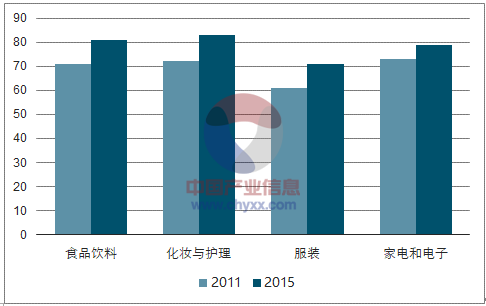

化妆品是一个拥有众多细分市场,品牌竞争激烈的消费品类。在过去的几年中,随着消费者对生活品质的追求逐渐提高,他们更加倾向于寻找并选择适合自身特点的品牌。但令人惊讶的是,在这个过程中,他们的品牌忠诚度并不像普遍认为的那样高,尤其对于那些相对低频的购物者。相关调查结果从不同角度显示出的消费者行为特征,能够为化妆品企业切入或巩固市场,提供一些启示。第一、大部分消费者主观上认为自己只购买自己关注的品牌,且该比例在逐年上升中。而在化妆品类别,消费者持有这种观点的比例最高,即消费者在购买化妆品时更加在意是否熟悉或了解该品牌。

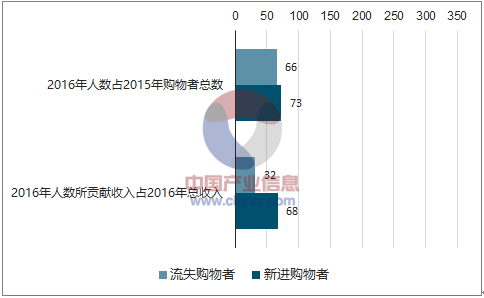

第二、以化妆品品类中占比最大的护肤品为例,消费者一年流失的比例高达66%,次年新进入该品牌的购物者高达 73%,而流失消费者和新进消费者的销售贡献比例分别为 32%与 68%。由此可以看出,流失消费者的购买力已经处于衰退状态,而新进消费者的购买力很大程度上成为新一年品牌销售增长的主要动力。由此可以看出,护肤品的消费者虽然流失比例较高,但新进消费者比例以及其消费能力,都远远高于消费品的平均水平。

只购买自己关注品牌的消费者比例

数据来源:公开资料整理

护肤品(前五大品牌)购买者与销售额基数的关系

数据来源:公开资料整理

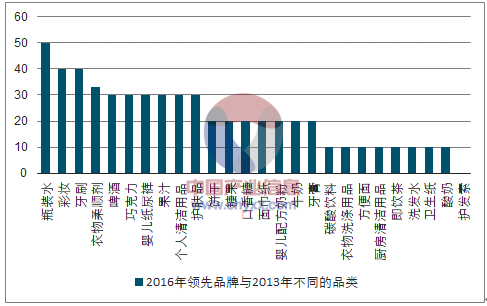

第三、从2013年至2016年,在整个快速消费品领域,每个品类有平均 22%的品牌跌出前 10位,与化妆品领域相关的彩妆、护肤品以及个人清洁用品,全部高于平均值。消费者对化妆品品牌选择体现出多样性以及不稳定性。

从2013年到2016年跌出前10位的品牌百分比

数据来源:公开资料整理

三、电子商务渠道出现井喷,网购已成新趋势

1、线上销售规模高速增长,人均线上消费显著提升

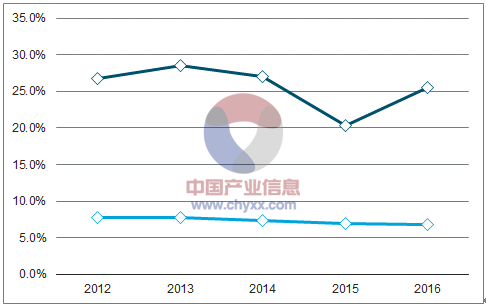

经历了2015年短暂的增速减缓后,中国电子商务规模在2016年重新回到25%以上的高速状态,与 GDP 趋缓的宏观经济环境形成明显差异。

根据数据显示,2016年1至11月,全国实物商品网上零售额37470亿元。1 至 11 月,全国实物商品线上零售总额占社会消费品零售总额 12.5%,比上年同期提高 1.9%。全国实物商品网上零售额增速25.7%。

历年电商增长率与GDP增长率

数据来源:公开资料整理

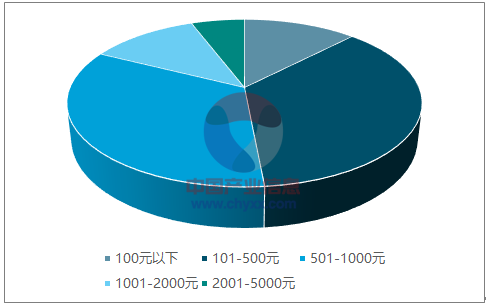

2016年化妆品网购者月均消费情况

数据来源:公开资料整理

化妆品 2016 年线上销售额整体保持平稳,主要消费群体的购买力集中在 100至 1000 元人民币/月。此外,每月购买额在 1000 元以上,甚至接近 5000元的高消费群体,占据了总人群相当规模的比例,达到17%左右。

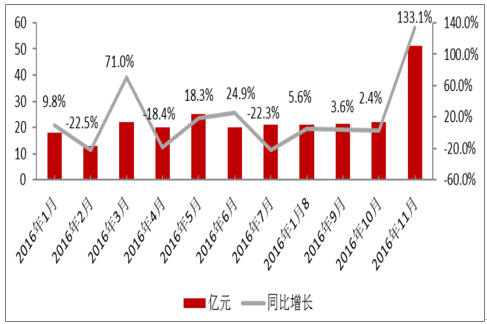

2016年化妆品线上销售额环比增速

数据来源:公开资料整理

2、线上生态体系日趋完善,官方旗舰店与平台自营占据主流

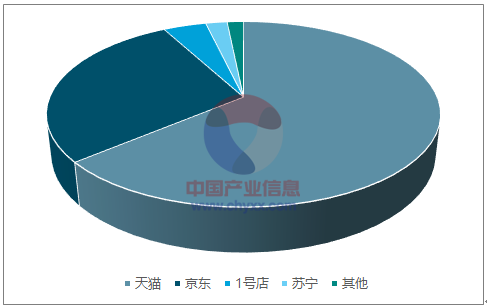

从电商平台的角度来看,天猫平台仍以超过一半的市场份额占据绝对优势,京东以接近三分之一的市场份额位居第二,1号店、苏宁等老牌生活日用品电商平台虽然也占有一定市场份额,但是其市场份额与前两家差距巨大。

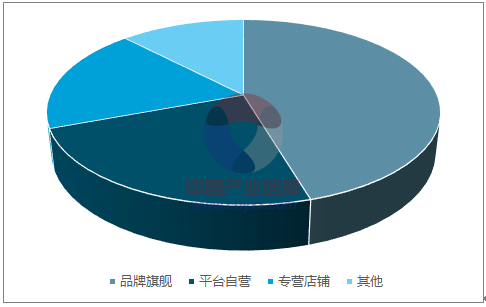

从消费者购物的具体店铺来看,目前品牌旗舰店占比45.4%,平台自营占比23.9%,专营店铺与其他类别各占 18.5%与 12.2%。由此可见,消费者通过线上渠道购物时,优先选择正规品牌的线上旗舰店,其次会选择大型电商平台的自营渠道,少部分“淘货客”会选择专营代理商或者其他途径购买。

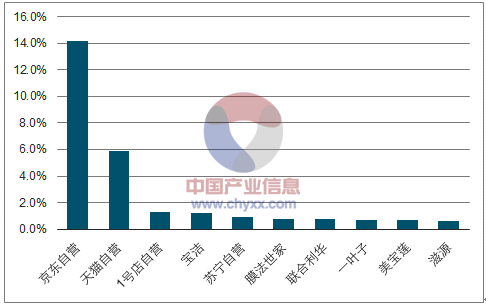

当细化到店铺销售份额进行统计时,京东、天猫以及1号店的自营店铺排在前三位。

2016年(1-11月)线上化妆品销售份额(按平台分类)

数据来源:公开资料整理

2016 年(1-11月)线上化妆品店铺格局

数据来源:公开资料整理

2016年(1-11月)化妆品线上销售份额(按店铺分类)

数据来源:公开资料整理

四、线下销售复苏明显

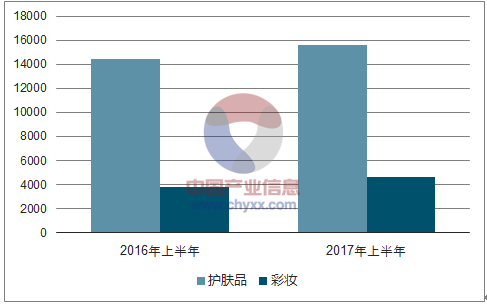

值得注意的是,虽然线下渠道整体渗透率持续降低,但销售总额仍然增长,2017 年上半年化妆品线下渠道回暖,销售额增长明显。线上与线下渠道总量的双增长,一定程度上说明化妆品行业正在全面回暖。相关城市汇总数据显示,2017 年上半年,护肤品与彩妆两个品类的百货渠道零售额分别实现了 7.7%和21.1%的同比增长。

2017年上半年线下销售增长(亿元)

数据来源:公开资料整理

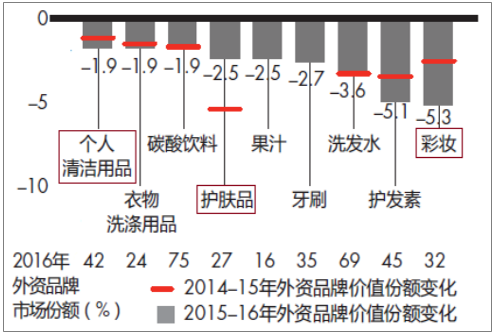

外资品牌份额缩减居前的品类(%)

数据来源:公开资料整理

五、国内品牌占有率进一步扩大

根据调查显示,在2016年,消费品本土品牌实现了 8.4%的增长,贡献了中国快速消费品市场 93%的增长额,与之相比,外资品牌仅增长 1.5%。这一趋势包括化妆品在内的日用品市场体现的尤为明显。本土品牌在彩妆、护肤品、个人清洁用品等细分品类中,替代外资品牌的速率位于所有快速消费品前列。

对比国际品牌,国内企业具备很多优势,而它们也利用这些优势在竞争中占得先机。很多本土企业只在国内市场发展,它们多为家族企业,具有灵活的组织架构,可以根据消费者需求的转变快速调整自身战略。这种快速反应能力让它们可以从模仿者晋升为创新者。这种本土企业扭转竞争局势,迫使外资企业成为追赶者的案例,可以从国外品牌纷纷效仿本土品牌“滋源”,推出无硅油洗发水以及其他创新产品窥得一二。国内品牌成功的一大原因是它们专注于“够好即可”的细分市场,向消费者提供了高性价比产品,满足了他们对价格和质量同等重视的需求。同样,本土品牌在适应电子商务和社交媒体方面的速度也快于外资企业。

值得注意的是,虽然在研究内外资品牌的整体份额变化时,结果显示出内资品牌力压外资竞争对手,但并不是所有外资品牌都处于颓势。实际上,由于国外大牌近两年纷纷入驻各大电商平台,外资品牌在线上的表现非常亮眼。

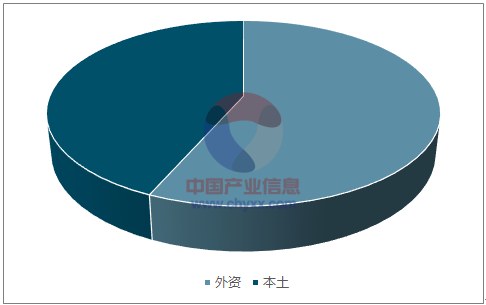

从所有线上销售品牌的归属地来看,超过一半的品牌属于外资,国内品牌总数处于劣势。与此同时,线上销售份额前十的化妆品品牌,除去卡姿兰以外,外资品牌占有九席。

2016年(1-11月)线上品牌归属地格局

数据来源:公开资料整理

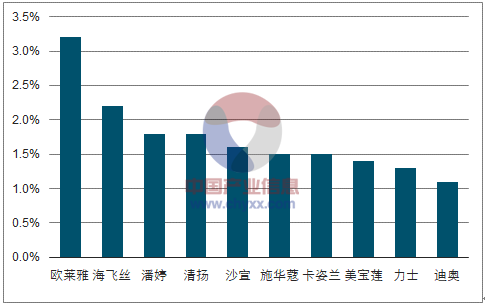

2016年(1-11月)线上品牌前十及份额

数据来源:公开资料整理

六、彩妆与男士护肤品成为新热点

1、彩妆需求结构升级,市场竞争白热化

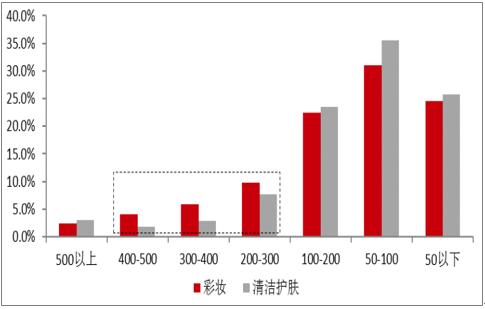

根据报告显示,彩妆线上市场从2014 年至 2016 年实现 23.0%的复核增长率,远高于清洁护肤品的 13.2%。除了相对快速的规模增速。其中,作为彩妆基础品类之一的口红以 38.2%的复合增长率领先于绝大多数品类。在化妆品消费高端化的整体趋势下,彩妆品类的消费升级更加明显。相对清洁护肤类产品,彩妆在较高的单价区间具有明显优势。

2016年化妆品线上产品价格分布(%)

数据来源:公开资料整理

形成彩妆消费升级趋势的因素主要有两方面。

首先,消费群体的特征变化。随着中国经济发展与社会人文环境的进化,女性对于美的深化认知、对于自信的展现以及对时尚潮流的追求比以往任何时期都要显著。随着 80、90 后的女性成长与成熟,职场、社交场合的装扮形成了化妆品行业的“刚性需求”;另一方面,19 至 22 岁年龄段的消费者,尤其是在校大学生,在彩妆领域的消费亦呈逐年上升态势,购买力不断增强。

2012-2015天猫美妆各省区渗透率

数据来源:公开资料整理

2012-2015天猫美妆笔单价前十省份

数据来源:公开资料整理

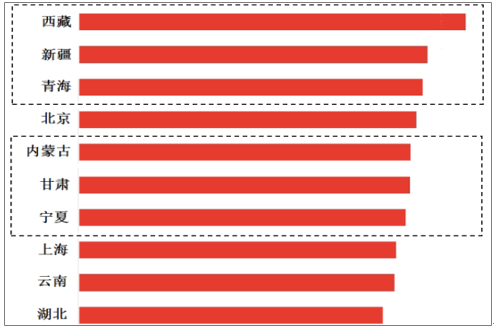

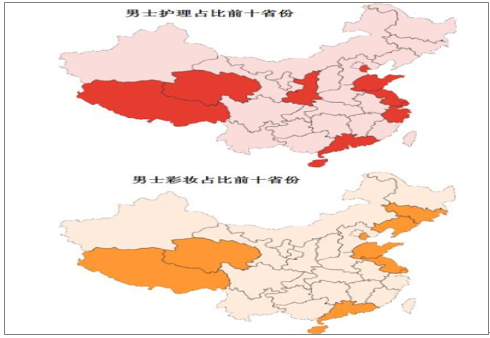

2、男士美妆市场增长迅速,年轻男性成为新力量

随着“日韩风”和“小鲜肉”等概念逐渐引领时尚,男性对清洁护肤甚至美妆产品的需求增长迅速。预测显示,未来 3 年中国大陆男性护肤及美妆市场的年均零售额增长速度将达到 13.5%,远高于 5.8%的全球增速。调查结果指出,2015 年至2016 年,在美妆护肤方面,男性与女性的人均消费差距仅有 13.7 元,比 2014年的 26.6元缩减了一半。

尽管女性仍是美妆消费主力,但在过去5年里,“小鲜肉”和“花美男”们,以更高的每笔消费单价和更高的消费档次,成为不可忽视的化妆品消费力量。从整体趋势来看,男士护理类产品和香水类产品以明显优势占据男性消费偏好的前两位。另一方面,男性护理产品与彩妆产品的主要用户区域存在高度重合,这一定程度上说明男性面部护理与装扮的诉求是逐渐递进的。对面部护理要求较高的男性群体,也会衍生出对面部形象以及整体气质的进阶需求,从而促进了彩妆、香水等品类的销量。

2012-2016年天猫美妆男性消费偏好

数据来源:公开资料整理

2012-2015年天猫美妆各区域男性偏好

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国化妆品终端渠道行业市场研究分析及未来前景研判报告

《2025-2031年中国化妆品终端渠道行业市场研究分析及未来前景研判报告》共十章,包含中国化妆品行业终端渠道布局代表企业分析,中国化妆品终端渠道建设成本运营策略分析,中国化妆品终端渠道发展趋势及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询