一、世界天然气发展概况

截至 2014 年底,世界常规天然气可采资源量为 559.5 万亿立方米,累计产量 103.5 万亿立方米;非常规天然气可采资源量为 543.5 万亿立方米(其中致密气 83.6 万亿立方米,页岩气 196.8 万亿立方米,煤层气 52.4 万亿立方米,天然气水合物 184 万亿立方米,其他为水溶气),累计产量 5.9 万亿立方米。按照目前年产量 3.6 万亿立方米测算,世界天然气资源可供开采 200 年以上。

天然气分类资源量

(单位:万亿平方米) | ||||||||

常规天然气 | 非常规天然气 | |||||||

可采资源量 | 累计产量 | 可采资源量 | - | |||||

致密气 | 页岩气 | 煤层气 | 天然气水合物 | 水溶气 | 合计 | 累计产量 | ||

559.5 | 103.5 | 83.6 | 196.8 | 52.4 | 184 | 26.7 | 543.5 | 5.9 |

数据来源:公开资料整理

世界典型国家天然气发展遵循启动期、发展期、成熟期的产业发展规律,快速发展期一般经历 30 年左右。如美国 1945 年天然气消费量突破 1000 亿立方米,1970 年增至 6000 亿立方米,经历了 25 年的快速发展,期间消费量年均增长约 200 亿立方米;英国 1970 年天然气消费量突破 100 亿立方米,2000 年增至 968 亿立方米,经历了 30 年的快速发展,期间消费量年均增长约 30 亿立方米;日本 1976 年天然气消费量达到 100 亿立方米,2012年增至 1135 亿立方米,经历了 36 年的快速发展,期间消费量年均增长约 30 亿立方米。

驱动天然气快速发展的因素主要包括政策、资源、基础设施、价格等方面。通常在能源转型中,加大天然气利用由环保问题触发,政策特别是环保政策和产业政策在天然气发展的关键节点起到主要推动作用,而市场化进程则是天然气产业可持续发展的重要保障。19 世纪末 20 世纪初,美国煤炭消费量占一次能源比例达到 80%,1943 年洛杉矶光化学烟雾事件后陆续发布《清洁空气法》《清洁电力计划》等,“页岩气革命”进一步加速了“气代煤”进程,到 2015 年,天然气占美国一次能源消费比例升至 29%,煤炭下降为 16%。1952 年伦敦烟雾事件,英国出台《清洁空气法》,伦敦市区及近郊区设禁煤区,1974 年颁布《污染控制法》,严格限制煤炭大气污染物排放,鼓励利用天然气,随着煤炭逐步被天然气和石油所替代,困扰欧洲国家多年的煤烟型污染才得以解决。

二、中国天然气发展概况

1、中国天然气资源储备

截至 2015 年底,全国累计探明常规天然气地质储量 13.01 万亿立方米,剩余可采储量 5.2万亿立方米;累计探明煤层气地质储量 6293 亿立方米,剩余可采储量 3063 亿立方米;累计探明页岩气地质储量5441亿立方米,剩余可采储量1302亿立方米。

中国天然气储量

单位:亿立方米 | 累计探明地质储量 | 剩余可采储量 |

常规天然气 | 130100 | 52000 |

煤层气 | 6293 | 3063 |

页岩气 | 5441 | 1302 |

数据来源:公开资料整理

2、中国天然气产量和消费量双升,供需缺口扩大

中国天然气产量和消费量(亿立方米)

数据来源:公开资料整理

2016 年中国天然气消费量 2058 亿立方米,产量 1368 亿立方米,供需缺口近 700 亿立方米,对外依存度 34%。自 2014 年起,中国天然气的产量和消费量增速均有所放缓,但消费量的增速仍然持续大于产量的增速。随着中国城镇化过程中居民能源消费结构的变化,以及环保监管日趋严格的背景下燃气替代煤炭供电供热需求的提升,天然气下游消费有进一步增长的空间。开发国内非常规天然气、进口管道气、进口 LNG 是解决中国天然气供需缺口的三大主要途径。

三、中国天然气需求结构

2015 年,中国人均天然气消费量约 140 立方米,天然气占一次能源消费总量的比重约 5.9%,远低于世界平均水平的 23.7%通过更大的政策支持力度,2020 年天然气在一次能源消费结构中的占比将达到10%;到2030年,天然气在一次能源消费中的占比将提高到15%左右。

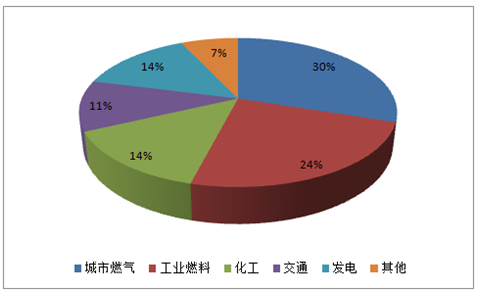

中国天然气消费结构(亿立方米)

数据来源:公开资料整理

中国与典型国家天然气消费水平对比

项目 | 中国 | 美国 | 英国 | 日本 |

城镇居民气化率 | 40% | 90% | 85% | 90% |

人均用气量(立方米/米) | 23 | 428 | 752 | 83 |

天然气在工业燃料能源消费总量中的占比 | 10% | 59% | 51% | - |

气电占全国总发电量中的比例 | 3% | 22.7% | 44.1% | 27.2% |

燃气发电用气占天然气消费总量的比例 | 14.7% | 35% | 28% | 60% |

化工用气占天然气消费总量的比例 | 14.6% | 3% | 5% | 0.5% |

交通用气占天然气消费总量的比例 | 11% | 0.1% | - | 1.0% |

数据来源:公开资料整理

1、居民用气增长确定,城市燃气公司进入新时期

随着中国新型城镇化建设深入推进,城镇化率稳步提升,预计到 2020 年达 60%,2030 年达 70%。未来城镇燃气发展方向主要包括三个方面:一是稳步发展民用气。提升居民气化水平,城镇居民气化率 2020 年达 50%~55%,2030 年达 65%~70%,并同步拓展公共服务、商业用气市场。二是有序发展天然气采暖。发展城市集中式采暖、燃气空调、分户式采暖,在南方有条件地区以集中式和分散式供暖相结合的方式利用天然气采暖。三是推进重点地区气化。以京津冀及周边地区、长三角、珠三角、东北地区等为重点,设立重点区域“禁煤区”,加快燃煤锅炉天然气替代以及城市、乡镇生活燃料以气代煤。

居民天然气消费拥有很大的潜力,因为目前只有小部分城市居民可使用天然气。根据国家统计局数据,中国不到 20%的人口可使用管道天然气,而美国的这一数字达 58%。随着可支配收入和生活水平的提高,越来越多的居民出于便利性和清洁性而倾向于使用管道天然气。城镇化进程也有助于推动居民天然气消费,因为更多居民迁移到能够使用管道燃气的城市生活。相信随着天然气管网的改善越来越的居民将转向天然气作为日常使用。

中美居民用气比重(城镇+ 非城镇)

中国(2014年,单位亿) | 人口数量 | 天然气用户人数 | 家庭用天然气普及率 |

13.68 | 2.6 | 19% | |

美国(2015年,单位) | 家庭数量 | 天然气用户数量 | 家庭用天然气普及率 |

1.18 | 0.68 | 58% |

数据来源:公开资料整理

2、大型热电联产和分布式天然气发电

目前我国天然气电厂运营主体分为三类:第一类是以华电集团、华能集团、中国电力投资集团等为代表的国有大型发电央企;第二类是地方政府出资控股的省属电力投资集团及能源集团,如浙能集团、申能集团、京能集团等;第三类是石油天然气生产供应公司,如中海石油气电集团。为便于借助各自的优势,实现优势互补,燃气电厂大多为合资建设。

目前国内的天然气电厂主要为集中式天然气发电,采用燃气--蒸汽循环的方式运行,利用天然气燃烧产生的高温烟气在燃气轮机中做功,将一部分热能转变为高品位的电能,再利用燃气轮机排烟中的余热,在余热锅炉内产生蒸汽来带动蒸汽轮机进一步发出电能,同时供热和制冷,在提高了电效率的同时,实现了能源的高效梯级利用,也降低了天然气气供热的成本。

大型燃气联合循环和燃气分布式之间的比较

技术分析 | 优势 | 不足 |

大型燃气联合循环 | 1、高品位能源化率高 2、单位投资低 3、投资经济性好 4、单位容量占地较好 5、可实现冷热电联供 6、利于燃气削峰填谷 | 1、热点比较低 2、输送损失较大 3、建设周期较长 4、并网难度大 |

燃气分布式 | 1、高品位能源转化率高,热点比较匹配 2、输送损失少 3、投资经济性适中 4、安装,运行灵活,便于冷热点联供 5、并网难度小 6、利于电力和燃气的削峰填谷 | 1、单位投资高 2、单位容量占地较大 3、建设周期较长 |

数据来源:公开资料整理

据中电联的《“十三五”天然气发电需求预测》,预计 2020 年我国天然气发电规模 1 亿千瓦,其中分布式 4000 万千瓦。当前我国天然气分布式能源总装机容量为 500 万千瓦,缺口很大。假设9F 联合循环机组设备购置加安装的平均费用为 2500 元每千瓦,到2020 年,集中式天然气发电新增市场规模将达 500亿元。假设天然气分布式发电设备购置及安装费用为 3500 元每千瓦,到 2020年,分布式天然气发电设备新增市场规模将超过 1000亿元。

天然气发电装机容量(万千瓦)

年份 | 集中式发电(万千瓦) | 分布式发电(万千瓦) |

2009 | 2400 | - |

2010 | 2650 | 500 |

2015 | 4000 | 1000 |

2020 | 6000 | 4000 |

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国天然气行业深度调研及投资战略研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国天然气行业市场发展现状及竞争格局预测报告

《2025-2031年中国天然气行业市场发展现状及竞争格局预测报告》共十四章,包含2025-2031年天然气行业投资机会与风险防范,天然气行业发展战略研究,研究结论及发展建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。