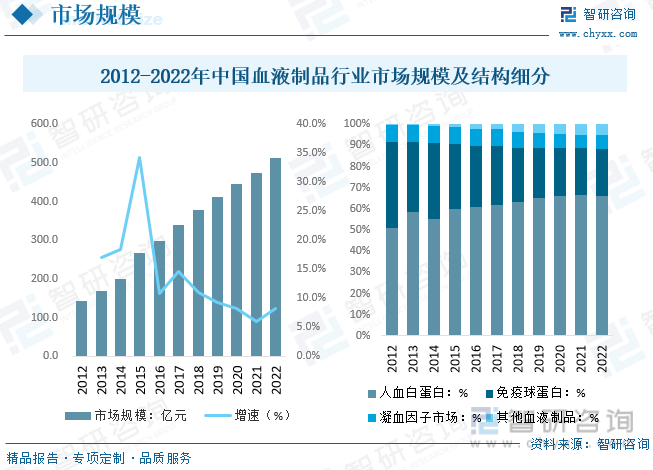

内容概况:国内血液制品销售市场维持良好增长势头。据统计,2022年中国血液制品行业市场规模为512.1亿元,同比增长8.2%。其中人血白蛋白市场份额占比持续提升,2022年市场占比达到66.1%,其次免疫球蛋白和凝血因子市场占比分别为22.0%、6.7%。

关键词:血液制品、血制品、人血白蛋白

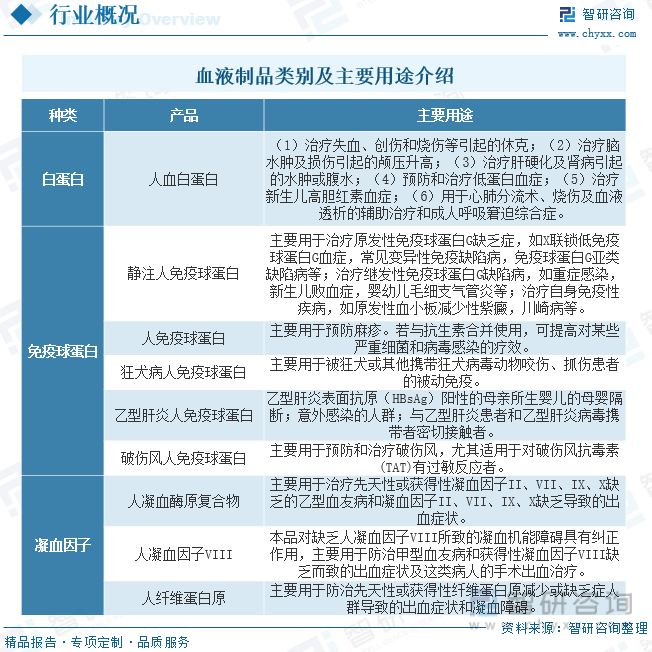

一、血液制品综述

血液制品是由健康人血浆或经特异免疫的人血浆,经分离、提纯或由基因工程技术制备的血浆蛋白制品。血浆中现已明确分子结构的蛋白有100余种,已经分离并使用于临床的有20余种,其中机体的免疫、凝血和抗凝血以及激素、药物、营养物质传递等均与血浆蛋白密切相关。作为血液的替代品,血液制品有更长的保质期,在某些重大疾病的预防和治疗及医疗急救等方面有着其它药品无法替代的重要作用。目前大部分血液制品不能通过重组方法制造,只能经由健康人体血浆提取。

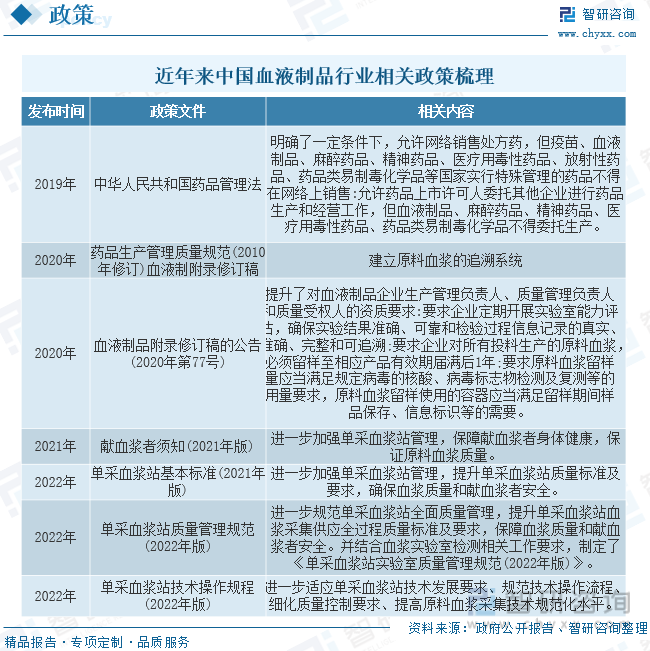

二、血液制品行业相关政策梳理

我国在血液制品行业准入、原料血浆采集管理、生产经营等方面制定了一系列监管和限制措施,具有较高的政策壁垒。自2001年起,国家未再批准设立新的血液制品生产企业。截至2022年底,国内正常生产的血液制品企业仅28家。

三、血液制品产业链

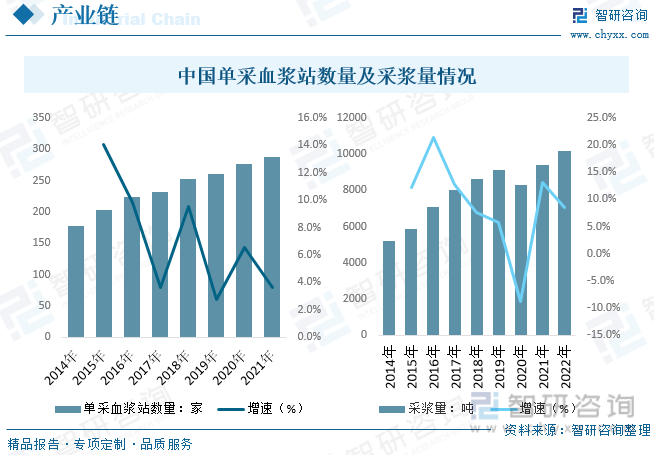

血液制品产业链上游是单采血浆站;中游为血液制品企业;下游为血液制品需求方。血液制品的原料是血浆,由单采血浆站向血浆站采浆区域的户籍的健康居民(献浆员)收集。由于我国单采血浆站和血液制品企业为“一对一”供浆关系,单采血浆站采集的原料血浆将运输至对应的血液制品企业,进行二次检验以及检疫期管理后,可进入合格血浆库,血制品企业将以合格血浆为原料,通过合并血浆、分离提取、病毒灭活以及除菌分装等来生产产品,即血浆采集到产品生产的整个过程均在血制品生产企业内部完成。产品经过批签发后,将直接销往药品经营企业(经销商)、医疗机构和药店,最终提供给患者。

上游单采血浆站采集到的原料血浆是血液制品核心,也将直接决定血液制品企业的规模。据统计,2021年我国单采血浆站数量达到287家,同2020年相比增加10家。采浆量方面,2014-2019年我国采浆量保持逐年增长,2020年受疫情影响下降,2021-2022恢复至疫情前水平并保持提升,2022年我国采浆量达到10181吨,同比增长8.4%,预计未来随着采浆站数量增加,国内采浆量保持持续增长。

相关报告:智研咨询发布的《中国血液制品行业市场发展潜力及投资策略研究报告》

四、血液制品行业现状分析

从全球血液制品行业来看,全球血液制品行业市场规模保持逐年增长态势,数据显示,2022年全球血液制品行业市场规模达到502亿美元,同比增长6.8%。其中美国是全球采浆量最多的地区,2021年美国采浆量占全球比重60以上,血液制品市场消费方面,2022年北美地区市场占比达到34.9%,其次欧洲、亚太地区市场占比分别为28.0%、26.5%。

就我国血液制品行业市场规模而言,国内血液制品销售市场维持良好增长势头。据统计,2022年中国血液制品行业市场规模为512.1亿元,同比增长8.2%。其中人血白蛋白市场份额占比持续提升,2022年市场占比达到66.1%,其次免疫球蛋白和凝血因子市场占比分别为22.0%、6.7%。

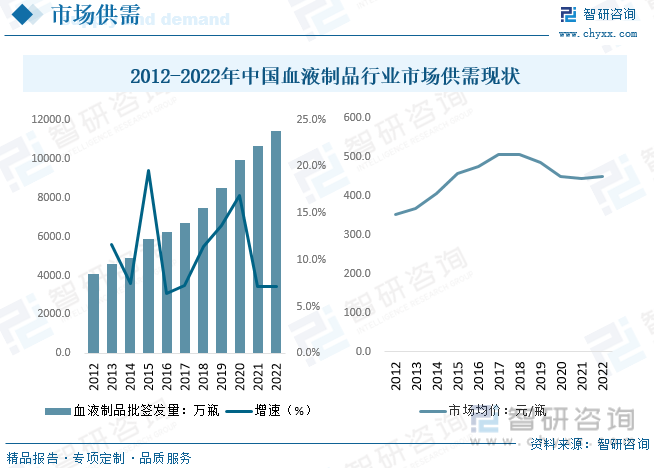

国内血液制品市场供需方面,我国主要血制品批签发数整体呈上升趋势。据数据显示,2022年我国血液制品行业总批签发量约为11412.1万瓶,同比增长7.2%。市场均价方面,血液制品相关产品市场均价波动较大,主要受到上游血浆量供应影响,随着采浆量提升,国内血液制品均价下滑,2022年国内血液制品均价约为448.8元/瓶。

五、血液制品行业竞争情况

从行业竞争格局来看,全球市场上,血液制品行业呈现寡头垄断市场格局,CSL、Octopharma、Grifols等前五大血液制品公司约占据全球80-85%市场份额,行业龙头企业通过多年并购发展,在浆站数量、血浆资源等方面具备优势,血液制品业务遍布全球。

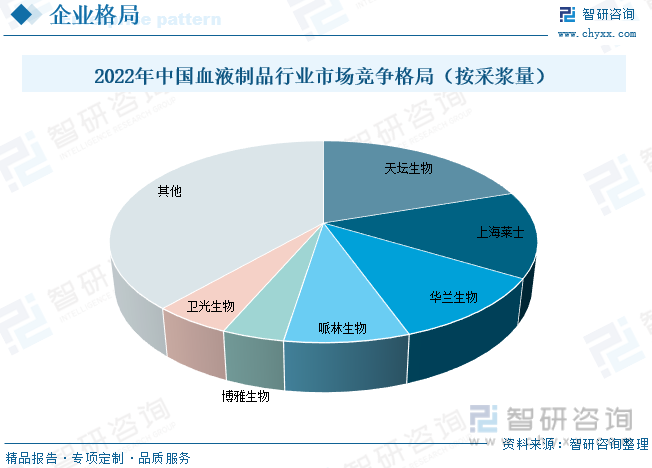

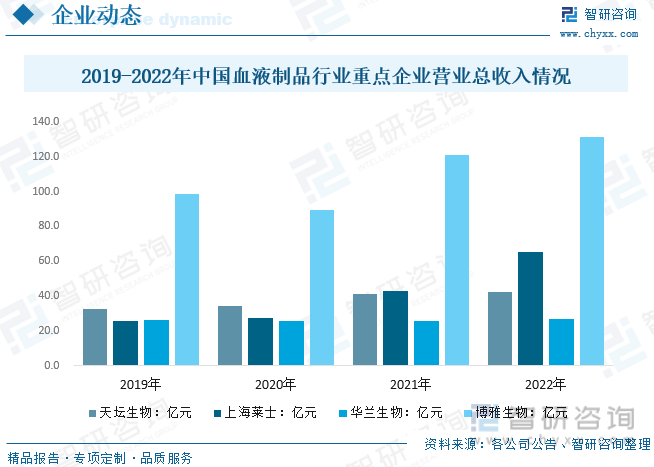

国内市场方面,自2001年起,我国不再批准新的血液制品生产企业。目前我国共计约28家血液制品生产企业。(天坛生物6家,上海莱士4家,华兰生物2家,泰邦生物2家,派林生物2家,博晖创新2家,博雅生物1家,卫光生物1家)。从采浆量上看,前八家公司采浆量合计占全国总采浆量的75%,行业集中度较高,其中天坛生物2022年以20%的市场份额排名第一,其次上海莱士、华兰生物采浆量市场份额为14%、11%。

血液制品行业本身周期性不强,在行业发展进入成熟期之后,由于供求关系的扰动而导致的周期性波动将会逐渐缩小,对企业的经营的影响也会变小。例如美国,血液制品行业已经发展较为成熟,每年的血浆的供应和需求基本变动不大,行业处于一种寡头垄断的竞争的局面,行业的供给和价格稳定,市场波动极小。目前我国的供给还难以满足需求,但是随着浆站建设的放开,市场供给将会逐渐上升,同时经过了严格的准入限制之后的血液制品行业,行业的集中度大幅上升,行业龙头基本显现。

六、血液制品行业未来发展趋势

1、在中国,原料血浆只能通过单采血浆技术采集,不能用回收血浆。原料血浆的采集必须由依法审批设立的单采血浆站进行,其他单位和个人不得从事单采血浆活动。同时,我国的血浆采集管理较欧美国家也更为严格。例如,美国捐赠指南和欧洲委员会规定捐献者7天之内可捐献两次,最低间隔为2-3天;而中国捐献者只能在一个月内捐献两次,最低间隔为14天。

在这种背景下,我国血制品行业长期供应偏紧,市场规模持续增长。根据华兰生物2020年报,我国实际血浆需求量已超过14000吨;根据派林生物年报,2022年国内28家血制品生产企业血浆采集量约为10181吨,在疫情过后采浆量回升的情况下,我国原料血浆供需仍存在较大缺口。受制于上游血浆资源供应不足,我国人均血液制品用量远低于发达国家水平。随着医疗水平的提高及医疗保障体系的完善,血液制品临床使用量将不断增加,市场容量将不断扩大,血液制品行业未来仍有望保持持续稳定增长。

2、我国血制品需求近年来不断上升,疫情后持续回暖。从需求端看,血制品需求量与医疗机构诊疗量及住院量呈正相关。根据国家卫健委数据,除2020年受疫情封控影响外,我国医疗卫生机构诊疗量及住院量整体呈上升趋势。2019年底疫情爆发前,我国医疗卫生机构3年间诊疗量年复合增长率为3.22%,住院量年复合增长率为5.38%。2023年第一季度,我国看病需求基本恢复稳定,3月份迎来看病高峰,诊疗量同比提升13.60%,环比提升27.80%。行业需求较为旺盛。

3、并购整合推进行业集中度提升,龙头优势更胜。近年来,大型血液制品公司通过兼并、收购使我国血液制品行业集中度得到不断提升。我国政府在血制品企业准入上设置了高门槛,血浆综合利用率高的大型公司在设置单采血浆站方面更有优势,因此未来集团化企业和具有国资股东背景优势的企业竞争优势将进一步扩大。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国血液制品行业市场发展潜力及投资策略研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国血液制品行业市场发展潜力及投资策略研究报告

《2025-2031年中国血液制品行业市场发展潜力及投资策略研究报告》共九章,包含中国凝血因子市场发展分析,中国血液制品行业领先企业经营分析,中国血液制品行业投资与前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国血液制品行业重点企业分析:上海莱士VS天坛生物[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2021年中国血液制品行业全景速览:我国血液制品行业发展势头良好,市场规模持续扩大 [图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2021年中国血液制品行业市场供需现状及贸易情况分析:血液制品行业壁垒坚固,市场规模稳步增长[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)