内容概要:随着下游玻璃和冶金等领域整体需求持续增长,我国工业硅砂产量呈稳步增长趋势,2022年我国工业硅砂行业产量从2015年的6786万吨增长至9407万吨,工业硅砂需求总量从2015年的6814.3万吨增长至9789.0万吨。

关键词:工业硅砂市场规模、工业硅砂市场竞争格局、工业硅砂行业发展前景

一、行业概况

硅砂,又名二氧化硅或石英砂,主要矿物成分为石英(SiO2)的铸造用砂,粒径在0.020mm-3.350mm的耐火颗粒物。硅砂分为天然硅砂(包括水洗砂、擦洗砂和精选砂)和人工硅砂两类。

硅砂是一种坚硬、耐磨、化学性能稳定的硅酸盐矿物,其化学、热学和机械性能具有明显的异向性,不溶于酸,微溶于KOH溶液,熔点1750℃。颜色呈乳白色、淡黄、褐色及灰色,硅砂有较高的耐火性能。通过工业硅砂的二氧化硅及三氧化二铁含量的不同对其进行细分,工业硅砂主要分为普通级,精制级和高纯级;工业硅砂按照不同颗粒粒度,包括小于40目、40-70目、70目以上。

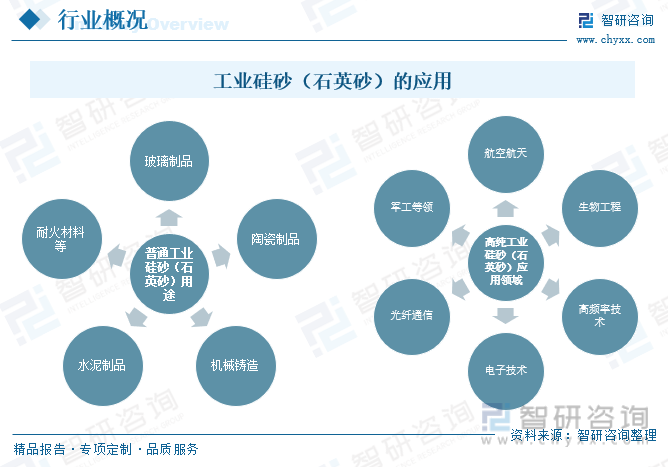

普通工业硅砂(石英砂)是指SiO2的含量在96%~99%,杂质Fe2O3含量小于0.5%、Al2O3含量小于2.0%的工业硅砂(石英砂)。普通工业硅砂(石英砂)主要的应用领域有玻璃制品、陶瓷制品、机械铸造、水泥制品、耐火材料等。高纯工业硅砂(石英砂)主要应用在高新技术产业,如航空航天、生物工程、高频率技术、电子技术、光纤通信和军工等领域。

二、全球工业硅砂行业分析

硅砂也称石英砂,是一种坚硬、耐磨、化学性能稳定的硅酸盐矿物,其主要矿物成分是SiO2。石英是自然界最常见的造岩矿物之一,全球石英资源非常丰富,分布广泛,是目前人类开发利用的最重要的非金属矿产之一,其可开发的矿床类型主要有石英砂岩、石英岩、天然石英砂、粉石英、花岗岩石英、天然水晶、脉石英等。目前,全球可开发的矿床类型主要有石英砂岩、石英岩、天然石英砂、粉石英、花岗岩石英、天然水晶、脉石英等。

全球硅砂市场规模庞大。近年来,随着建筑、玻璃、电子等行业的发展,对硅砂的需求不断增加,全球硅砂市场规模持续增长,2022年全球工业硅砂市场规模从2017年的66.57亿美元增至123.04亿美元。

2022年,亚太地区是全球工业硅砂最大市场,亚太工业硅砂市场规模占全球比重达57.49%,北美占18.44%,欧盟占15.91%。

三、国内工业硅砂行业发展现状

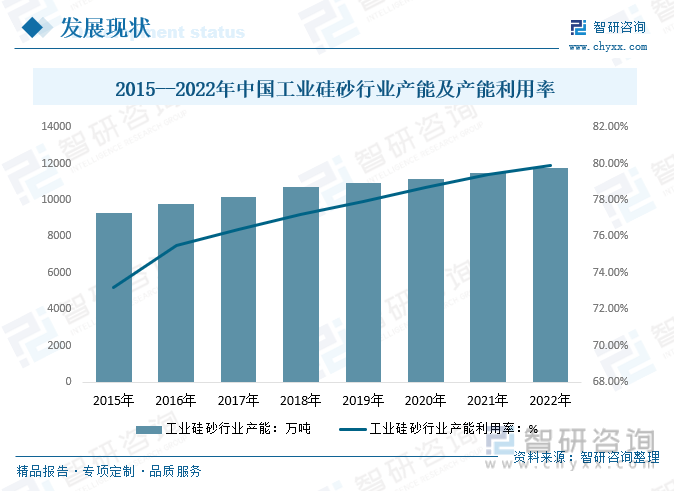

高纯工业硅砂(石英砂)的战略地位非常重要,制备技术长期被美国、德国和日本等国家垄断,并严格限制技术和产品的出口。我国高纯工业硅砂(石英砂)的研究从20世纪90年代开始,起步较晚,虽然取得了一定的成绩,但仅能制备部分中、低档高纯工业硅砂(石英砂)。但近年来,我国工业硅砂行业产能、产能利用率逐渐增长,2022年我国工业硅砂行业产能从2019年的9270万吨增长至11775万吨,行业产能利用率从2015年的73.2%扩大至79.9%。

随着下游玻璃和冶金等领域整体需求持续增长,我国工业硅砂产量呈稳步增长趋势,2022年我国工业硅砂行业产量从2015年的6786万吨增长至9407万吨,工业硅砂需求总量从2015年的6814.3万吨增长至9789.0万吨。

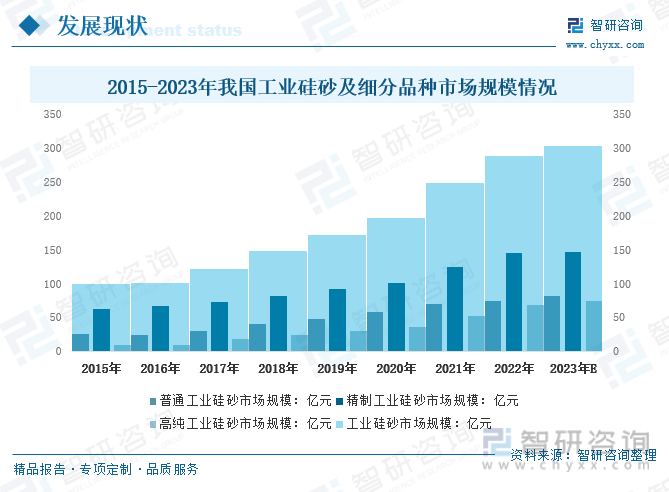

2022年我国工业硅砂市场规模为289.17亿元,其中普通级工业硅砂规模为75.37亿元;精制级工业硅砂规模为145.43亿元;高纯级工业硅砂规模为68.37亿元。预计2023年我国工业硅砂市场规模为303.96亿元,其中普通级工业硅砂规模为81.57亿元;精制级工业硅砂规模为145.43亿元;高纯级工业硅砂规模为74.69亿元。

随着工业硅砂需求的不断增长,加上我国矿业开发及加工的产业政策调整,助推了工业硅砂价格的提升。2022年我国工业硅砂均价从2015年的146元/吨增长至295元/吨。其中:普通级均价增长至143元/吨,精制级均价增长至330元/吨,高纯级均价增长至5940元/吨;预计2023年我国工业硅砂均价价格增长至296元/吨,其中:普通级均价增长至150元/吨,精制级均价增长至315元/吨,高纯级均价增长至5650元/吨。

相关报告:智研咨询发布的《中国工业硅砂行业市场供需态势及发展前景研判报告》

三、产业链

1、产业链结构

硅砂主要矿物成分为石英(SiO2),是重要的工业矿物原料,广泛用于玻璃、铸造、陶瓷及耐火材料、冶金、建筑、化工、塑料、橡胶、磨料等工业。

2、上游-石英矿石

石英砂是石英石经破碎加工而成的石英颗粒,石英石是一种非金属矿物质,是一种坚硬、耐磨、化学性能稳定的硅酸盐矿物。石英矿分布广泛,我国矿石储存量接近40亿吨。中国保有石英矿产储存的187处,矿石储存量(B+C+D级)共有39.1亿吨,其中,广东河源、江苏新沂、江苏东海、安徽凤阳、河南洛阳、河北灵寿是石英矿石的主产区。石英岩矿多分布于青海及辽宁、山西等地;石英砂岩矿多分布于四川、湖南、江苏、浙江及山东等地;石英砂主要分布于福建、广东、广西的南部和海南西北部及山东北部这些沿海地带,还有西辽河东部、黄河中游及潘阳湖、骆马湖畔:脉石矿则散布于西川、黑龙江、湖北等地的变质岩区。

2022年中国冶金用石英岩矿石储量为33641.95万吨,冶金用脉石英矿石储量为2969.81万吨,化肥用石英岩矿石储量为116.93万吨,玻璃用石英岩矿石储量为102659万吨,玻璃用脉石英矿石储量为4751.35万吨,粉石英矿石储量为564.33万吨。

3、下游-玻璃

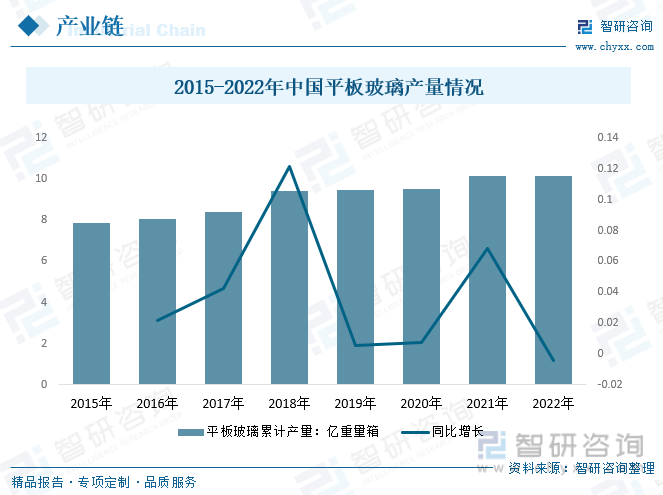

玻璃是硅砂的主要应用领域之一,玻璃是一种重要的基础材料,广泛应用于建筑、装饰装修、太阳能、汽车、电子等行业。我国平板玻璃主要集中在华东、华北、华中地区,河北、广东、湖北等省产量较多。据国家统计局数据显示,2022年我国平板玻璃累计产量为10.13亿重量箱,较2021年减少0.04亿重量箱。

四、进出口贸易

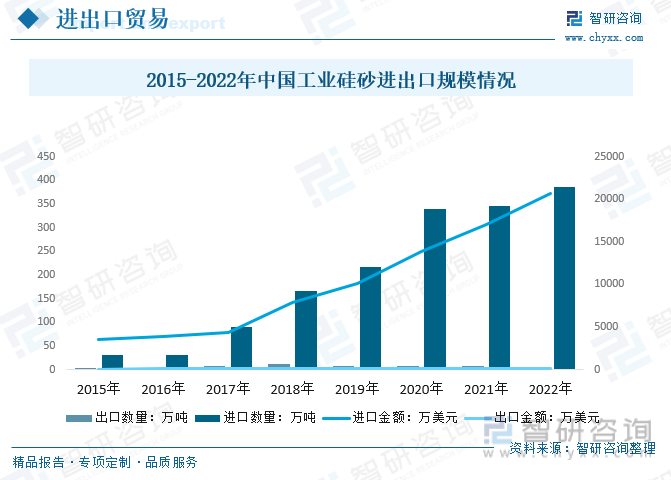

据海关数据统计,2022年我国工业硅砂出口数量4.14万吨,较2021年减少4.16万吨;出口金额92.60万美元,较2021年减少55.97万美元。进口数量386.14万吨,较2021年增长40.67万吨;进口金额20717.12万美元,较2021年增长3627.35万美元。

(注:工业硅砂海关代码为“250510000”)

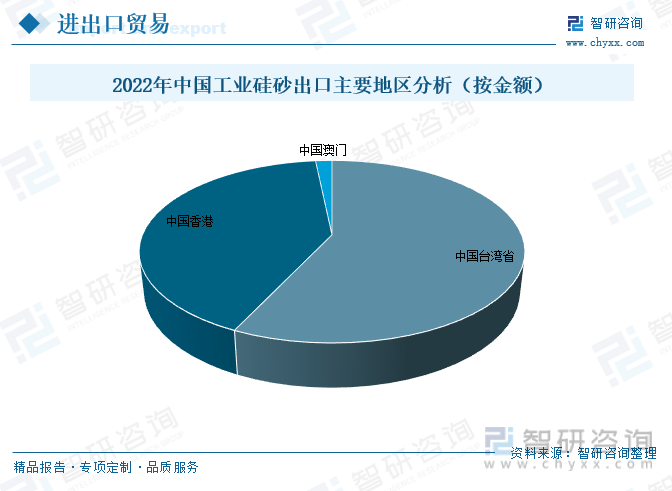

中国台湾、中国香港是我国工业硅砂主要出口目的地,2022年我国向中国台湾省出口工业硅砂金额占全国工业硅砂出口总额的57.03%;向中国香港出口工业硅砂金额占比达41.32%。

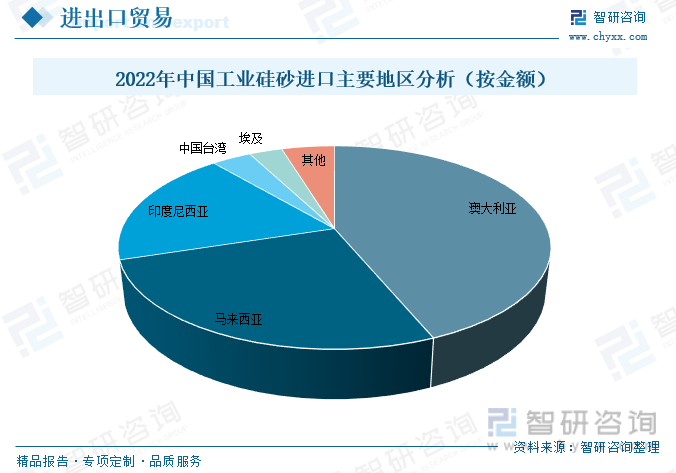

2022年,我国工业硅砂进口地区主要为澳大利亚、马来西亚、印度尼西亚、中国台湾、埃及等,工业硅砂进口金额分别占全国的43.71%、26.43%、18.65%、3.55%、2.96%。

五、竞争格局

1、主要优势企业

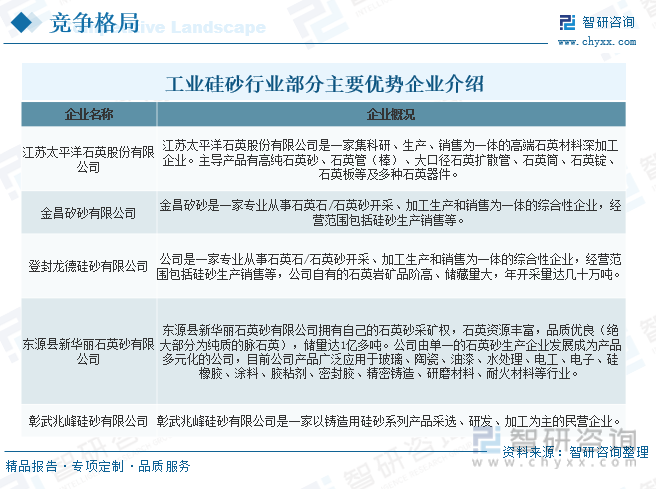

我国从事工业硅砂业务的企业数量众多,但大多规模较小,目前行业内竞争力较强的企业有江苏太平洋石英股份有限公司、金昌矽砂有限公司、登封龙德硅砂有限公司、东源县新华丽石英砂有限公司等。

2、代表企业-江苏太平洋石英股份有限公司

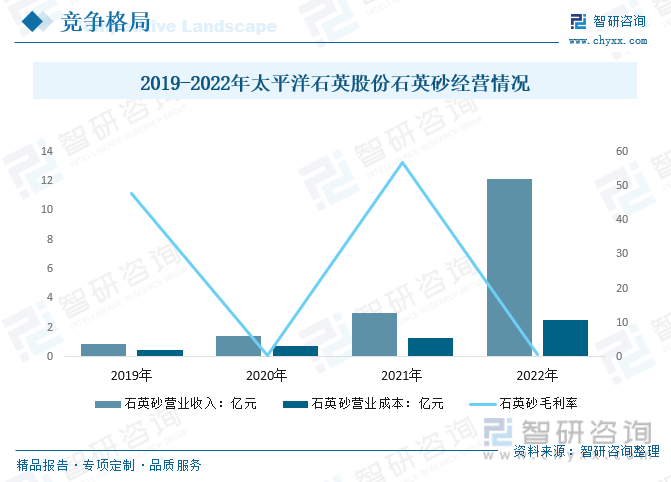

太平洋石英主要使用天然石英矿石材料从事高纯石英砂、高纯石英管(棒、板、锭、筒)、石英坩埚及其他石英材料的研发、生产与销售;产品主要应用于光源、光伏、半导体、光纤、光学等领域。2022年太平洋石英股份石英砂营业收入12.15亿元,比上年增长302.29%;营业成本2.49亿元,比上年增减长90.79%;毛利率为79.46%,比上年增长22.77个百分点。

六、行业发展前景

硅砂是一种重要的矿物资源,由于其特殊的物理和化学性质,被广泛用于玻璃制造、建筑业、陶瓷行业、电子工业、医疗领域等行业。近年来,我国原砂生产企业加大了对技术改造的投入,并向综合性方向发展。产品品种日趋多样化,水洗砂、擦洗砂、精选砂、覆膜砂等已能完全满足我国铸造生产发展的需要。

未来,随着中国经济的不断发展,建筑、陶瓷、玻璃、电子等工业硅砂下游行业也将保持不断发展态势,尤其是电子、半导体产业对高端工业硅胶产品的需求将保持较快增长态势,进而推动了中国工业硅胶产品需求量和销售量的增长。预计高纯工业硅砂、熔融工业硅砂、硅微粉等高端工业硅砂机会较多。随着人们对硅砂的需求不断增加,硅砂产业的发展前景也越来越广阔。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国工业硅砂行业市场供需态势及发展前景研判报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国工业硅砂行业市场供需态势及发展前景研判报告

《2025-2031年中国工业硅砂行业市场供需态势及发展前景研判报告》共十二章,包含2023年中国工业硅砂行业竞争格局分析,工业硅砂行业主要优势企业分析,2025-2031年中国工业硅砂行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国医药合同销售外包(CSO)行业发展背景、产业链、发展现状、竞争格局及发展趋势研判:合规化CSO已成为药企降低销售成本、规避财税风险的核心选择[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![研判2025!平顶山房地产行业市场政策、产业链、发展现状、竞争格局及发展趋势分析:政策不断加码,助力市场止跌回稳[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国深圳市低空经济行业发展现状、产业链及发展全景研判:深圳在低空经济领域飞出“新高度”,有望成为全球低空经济标杆城市[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![趋势研判!2025年中国城市服务行业市场规模、产业链、竞争格局及行业发展趋势分析:市场需求增加,未来行业将更加智能化、绿色化和平台化[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)