内容概要:随着生产工艺和产品性能的持续优化,我国船舶制造工业逐渐成为国际船舶市场的重要力量,具有较强的国际竞争力。我国船舶制造业中千亿市值的企业数量较少,除行业龙头企业中国船舶外,整体以中小型企业为主。而从市场竞争格局来看,我国船舶制造行业大部分市场份额主要被中国船舶、江苏扬子江集团有限公司,江苏新时代造船公司等企业所占据。

关键词:船舶制造业竞争格局、天海防务、江龙船艇

一、国内船舶制造市场竞争格局:行业在全球市场处于领先地位,前十市场集中度维持在60%以上

船舶制造工业作为国家经济命脉中的一个支柱产业,近年来,我国持续推动船舶工业发展,随着生产工艺和产品性能的持续优化,我国船舶制造工业逐渐成为国际船舶市场的重要力量,具有较强的国际竞争力。自2008年以来,我国船舶制造新接订单量在全球的占比始终保持靠前位置,船舶制造的完工量也较为领先,两者的市场份额占比呈螺旋式上升,共同推动我国船舶制造工业高速发展。

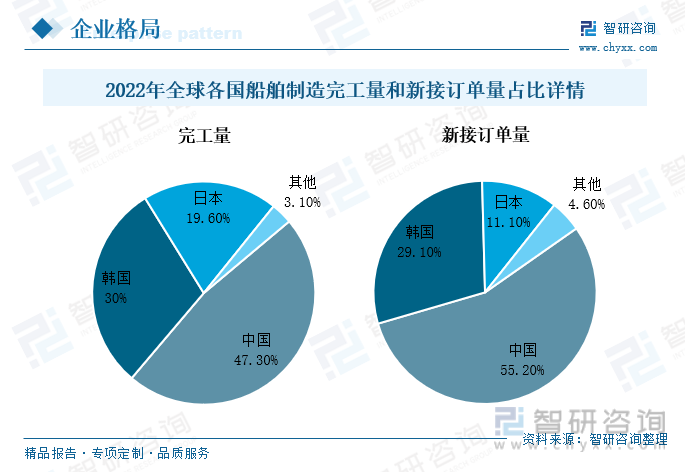

据2022年中国船舶工业行业协会所披露的数据显示,全年我国船舶制造的完工量达到3786万载重吨,占全球总完工量的比重为47.3%,遥遥领先于韩国、日本等国家;新接订单量共计4552万载重吨,占比达到55.2%。船舶制造完工量和新接订单量均居于全球前列,保持领先地位,推动我国船舶制造业的国际竞争力进一步提升。未来随着我国船舶制造水平的不断提升,将会为船舶产业的工业化进程提供有力支撑,推动我国船舶制造业持续发展,在国际竞争力的稳步增强下,我国船舶制造产业在全球市场中的地位将会得到巩固和提升。

相关报告:智研咨询发布的《中国船舶制造行业市场全景调研及未来趋势研判报告》

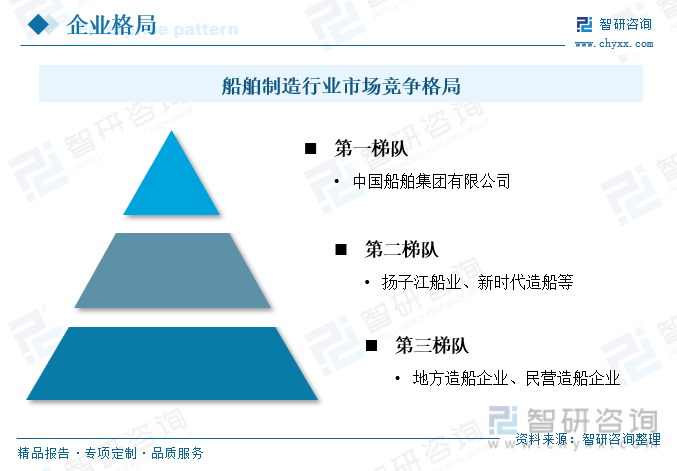

我国船舶制造业中千亿市值的企业数量较少,除行业龙头企业中国船舶外,整体以中小型企业为主。而从市场竞争格局来看,我国船舶制造行业大部分市场份额主要被中国船舶、江苏扬子江集团有限公司,江苏新时代造船公司等企业所占据。

其中中国船舶作为我国船舶制造业的领先企业,拥有我国最大的造修船基地,是全球最大的造船集团之一,旗下拥有沪东中华造船、江南造船、外高桥造船等多家造船企业。中国船舶经营业务布局范围广泛,企业通过控股子公司的形式,相继布局长三角、珠三角等地区,推动企业各项业务健康有序发展。处于第二梯队的则是扬子江船业、新时代造船等企业,这类企业造船技术相对成熟,具备较为完善的供应链和销售体系,在我国船舶制造业中占据重要位置。除此之外,我国船舶制造业中占据更多的则是地方造船企业、民营造船企业等中小型企业,这类企业主要聚焦于其本土市场和周边地区,经营范围相对较窄,在生产工艺、产品性能等方面有着较大的提升空间。

近年来,随着原有船舶企业的转型、新兴生产商的介入,我国船舶制造行业的市场集中度出现小幅下降,但整体来看,我国船舶制造业的市场集中度仍保持较高水平。从船舶制造完工量和新接订单量来看,我国船舶制造业的CR10总体维持在60%以上,主要是受船舶制造业具有较高技术壁垒、资金壁垒等特性,企业经营发展难度较大。

从完工量和新接订单量来看,2022年期间,扬子江船业和大连船舶发展较快,占据我国造船完工量、新接订单量前二席位。此外,中国船舶旗下的造船企业也表现较为出色,在造船企业前十排名中占比较高。据中国船舶工业行业协会数据显示,2022年我国造船完工量前十家企业的市场集中度达到64.9%;新接订单量前十家企业的市场集中度共计63.6%。随着各造船企业生产工艺的日益成熟,我国船舶制造行业的市场集中度有望得到进一步提升,推动我国船舶制造业持续稳健发展。

二、重点企业分析:积极推动产业技术创新,助力企业经营发展提质增效

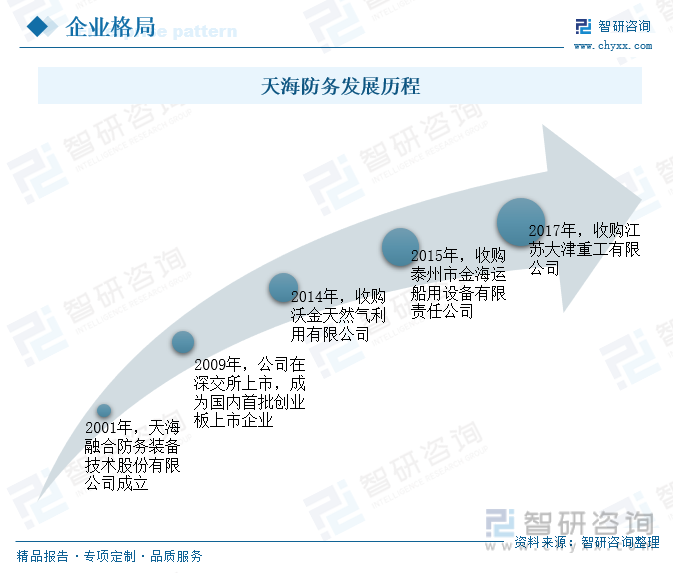

1、天海防务:聚焦船海工程领域,积极推动新兴业务拓展

天海防务成立于2001年,2009年10月在深交所挂牌上市,是船舶综合科技类的首家上市企业,经过二十多年的发展,公司已经成为国内最大的民营船舶与海洋工程研发设计企业。2014-2017年,天海防务相继收购沃金天然气、金海运、大津重工,相继布局天然气、防务装备等市场,多年来,天海防务聚焦船海工程、防务装备和新能源三大业务领域,成为业内唯一集船舶设计与建造为一体的综合解决方案提供商。此外,天海防务还承接多项船舶设计、海工设计工程,在海上风电安装船、巡逻艇、打捞船、深层搅拌船、无人救生艇等相关产品中处于国内领先地位。

从销售模式来看,天海防务在船海工程业务中,其销售产品主要有各类研究报告、设计图纸、船舶和海洋工程装备,这类业务的主要客户对象为国内为船东和船厂,公司与客户直接签订销售合同;在防务装备业务零售,公司产品分为军品和民品两大类,总体采取以市场需求为主导的直销模式,部分产品通过公开招标、邀请招标、竞争性谈判等方式进行销售。

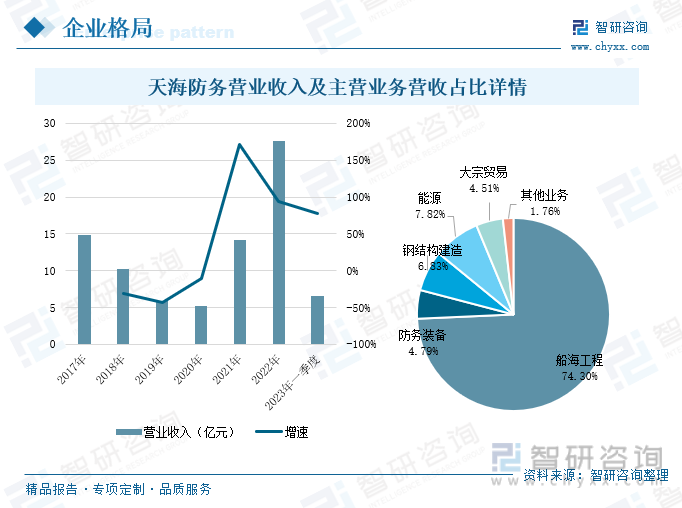

天海防务立足于船舶制造领域,主营业务涵盖了船海工程研发设计、船海和港口机械工程技术咨询和监理、船舶和海洋工程总装制造、船舶和船用设备进出口等多项业务。船海工程业务作为公司的重点发展业务,业务的营业收入占总营收的比重达到74%,其市占率和业绩均位于行业细分领域的前列,其中灵便型货船、特种工程船、深水作业船以及新能源动力船舶的研发设计与制造较为出众。

近年来随着海上风电的兴起,天海防务抢抓市场机遇,提前进行战略布局,自主研发的各类海工平台和各类工程船舶打入海上风电市场。天海防务研发设计的 1600 吨、1800 吨、2200 吨、2500 吨的系列自升式风电安装平台,能满足当前海上风电市场逐步迈向深远海的使用需求,助力企业经营业绩进一步增长。2017-2022年期间,天海防务的营业收入呈现出“先降后升”的发展态势,2022年以来,企业大力推进主营业务发展,营业收入实现大幅增长。2023年一季度天海防务的营业收入达到6.58亿元,较2022年同期增长了77.15%。

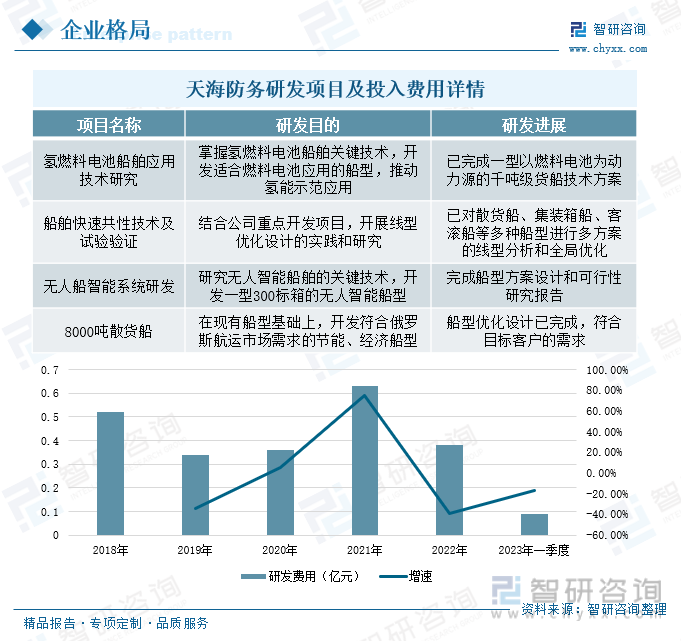

此外,公司较为注重项目研发,多年来,天海防务围绕公司的主营业务和新兴领域开展多项研发项目,主要涉及到氢燃料电池、无人船智能系统、海上风电作业平台等方面。目前公司在研项目主要有氢燃料电池船舶应用技术研究、船舶快速共性技术及试验验证、无人船智能系统研发、8000吨散货船等,这类研发项目对于公司开拓新能源船舶、无人装备等新兴领域项目具有十分重要的推动左右,也为公司长期的发展提供了核心技术支撑。受到部分项目研发完成的影响,2022年以来,天海防务的研发费用同比有所减少,2023年一季度天海防务的研发费用共计0.09亿元,较2022年同期下降了16.87%。

2、江龙船艇:加快推动海外市场扩张,持续加大研发投入力度

江龙船艇成立于2003年,公司主要从事多品类船艇的设计、研发和生产销售,是我国领先的新能源船艇设计生产企业之一。江龙船艇主要产品按用途可以分为公务执法船艇、旅游休闲船艇、特种作业船艇;按动力源可分为新能源船艇和传统能源船艇,多品类的船艇制造业务,共同推动企业营收持续增长。

多年来,江龙船艇聚焦船艇制造主业,以“大型化、专业化、新能源化、国家化”为发展方向,积极推动企业各项业务发展。2017年以来,江龙船艇的营业收入也保持持续增长态势,公务执法船艇作为企业的重点发展业务,近年来受企业不断加快市场扩张的影响,其营收占比有所下降,但公务执法船艇业务的营收占比总体仍维持在40%以上。2022年江龙船艇的营业收入共计6.81亿元,同比下降了1.47%。2023年江龙船艇持续优化产业战略发展,不断完善市场布局,企业营收出现大幅增长,2023年一季度江龙船艇的营业收入共计1.7亿元,较2022年同期增长了47.55%。

从各地区销售收入占比来看,江龙船艇紧抓国内华南、华东、华北地区,三个地区的营收占比常年维持在43%、21%、20%左右,是江龙船艇的主要销售市场。近年来,江龙船艇持续调整营销策略,在稳步推进国内销售市场发展的同时,积极布局海外市场,2022年江龙船艇在海外地区的营收共计0.48亿元,较2021年出现爆发式增长,同比增速达到1520%。同时,江龙船艇持续深化华南、华东地区的战略布局,2022年江龙船艇在华南、华东地区的营业收入同比增速分别为25%、92%。随着企业的不断发展,江龙船艇在不断完善国内各地区营销网络布局的同时,持续推进海外市场业务发展,2023年江龙船艇在多地区营销网络的持续发力下,营业收入有望得到进一步提升。

在产品销售方面,江龙船艇主要是通过招投标及竞争性谈判方式获取订单,采用直销模式向国内外客户销售船艇产品。借助直销模式和订单生产模式的协同发展,有效减少和客户沟通的中间环节,进而更为及时、高效的了解市场动态;同时利用直销模式也有利于客户的资源管理、技术交流、订单执行等,进一步提升江龙船艇的经营效率。近年来,为加快促进产品销售,江龙船艇稳步加大销售费用,企业的销售费用总体呈现出增长态势,2023年一季度江龙船艇的销售费用共计0.04亿元,同比下降了8.57%。

为加快提升企业核心竞争力,抢占船艇市场份额,江龙船艇持续加大研发投入力度,并逐步建立了较为完善的研发机构和持续创新的机制,推动技术创新能力稳步提升。现阶段,企业在研项目包括5G-AI智能无人船艇、新型高速全铝合金引航艇、特种绞吸式挖泥船等项目,随着各类项目的顺利应用,将会为江龙船艇的经营和发展注入强劲活力,助力企业经营业绩进一步提升。2018年以来,江龙船艇的研发费用保持稳步增长态势,2023年一季度企业的研发费用共计0.11亿元,同比上涨了15.2%。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国船舶制造行业市场全景调研及未来趋势研判报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国船舶制造行业市场全景调研及未来趋势研判报告

《2023-2029年中国船舶制造行业市场全景调研及未来趋势研判报告》共十一章,包含中国船舶制造行业代表性企业布局案例研究,中国船舶制造行业市场前景预测及发展趋势预判,中国船舶制造行业投资战略规划策略及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国船舶制造行业政策汇总、产业链、发展现状、竞争格局及发展趋势分析:造船三大指标全面增长,行业智能化发展趋势明显[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![2023年中国金属船舶制造产业现状及趋势分析:高端化、智能化、绿色低碳仍是未来行业发展的主旋律[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国船舶制造行业发展现状分析:江苏省保持领先地位,产品出口态势持续向好[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)