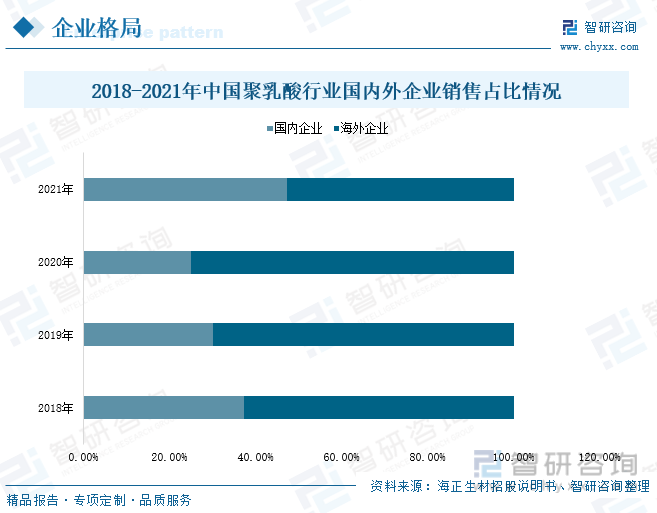

内容概要:2021年,我国聚乳酸产品消费量达48071.89吨,同比增长40%;其中,国产聚乳酸产品及进口聚乳酸产品销量分别为22777吨、25294.89吨,同比变化率分别为166%、-2%。2018-2021年,华信新材、国立科技、丹化科技、金发科技、万华化学、金丹科技、中粮科技、海正生材、会通股份等国产企业聚乳酸加速产能建设的同时,不断扩张市场销售、抢占市场份额,国内企业聚乳酸产品所占市场份额由37.36%提升至47.38%,聚乳酸市场国产替代进程持续推进。

关键词:PLA、聚乳酸、生物降解材料、海正生材、丰原生物、会通股份

一、竞争格局:市场需求提升,国产替代加速

聚乳酸,又称聚丙交酯,是以乳酸为主要原料聚合得到的聚酯类聚合物,是一种新型的生物降解材料,使用可再生的植物资源(如玉米)所提出的淀粉原料制成。聚乳酸热稳定性好,加工温度170~230℃,有好的抗溶剂性,可用多种方式进行加工,如挤压、纺丝、双轴拉伸,注射吹塑,由聚乳酸制成的产品除能生物降解外,生物相容性、光泽度、透明性、手感和耐热性好,可以广泛地用来制造各种应用产品。

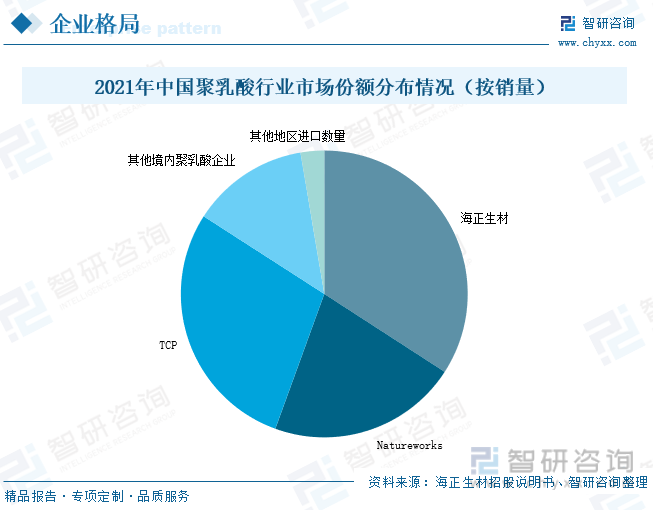

目前,全球范围内完整掌握“两步法”生产工艺并实现规模化生产及销售的聚乳酸企业主要有NatureWorks、TCP、海正生材、丰原生物四家企业。2021年,全球聚乳酸产品年产产能合计达50万吨/年,其中,国外企业聚乳酸产能累计31.55万吨/年,国内企业聚乳酸产能累计18.45万吨/年。从国外聚乳酸产能分布来看,Natureworks、TCP与Synbra聚乳酸产能位居前三,产能分别为15万吨/年、10万吨/年与5万吨/年;从国内产能分布来看,目前由丰原生物、海正生材、中粮科技三家企业占据主要产能,分别为10万吨/年、3.45万吨/年、3万吨/年。

聚乳酸发展至今,国外美国的NatureWorks、荷兰的TCP、德国的Thyssenkrupp、比利时的Futerro等公司已经抢占全球主要的市场份额,2020,年Natureworks与TCP公司合计拥有全球聚乳酸产能73%。近年来,华信新材、国立科技、丹化科技、金发科技、万华化学、金丹科技、中粮科技、海正生材等国内企业加紧产品产能建设,国内产能占全球产能比例由2020年的7%跃至2021年的36.9%,国产聚乳酸产品生产能力不断提升。

从国内聚乳酸市场销售情况看,2021年,我国聚乳酸市场仍主要由美国的NatureWorks、荷兰的TCP、德国的Thyssenkrupp、比利时的Futerro、日本的帝人株式会社等国外企业占据,所占市场份额比例高达52.62%,国内海正生材等企业所占市场份额比例为47.38%。

2021年,我国聚乳酸产品消费量达48071.89吨,同比增长40%;其中,国产聚乳酸产品及进口聚乳酸产品销量分别为22777吨、25294.89吨,同比变化率分别为166%、-2%。2018-2021年,海正生材、会通股份等国产企业聚乳酸加速产能建设的同时,不断扩张市场销售、抢占市场份额,国内企业聚乳酸产品所占市场份额由37.36%提升至47.38%,聚乳酸市场国产替代进程持续推进。

二、重点企业分析:企业经营向好,聚乳酸国产产能增加

(一)海正生材:产品产能提升,业务销量大幅上升

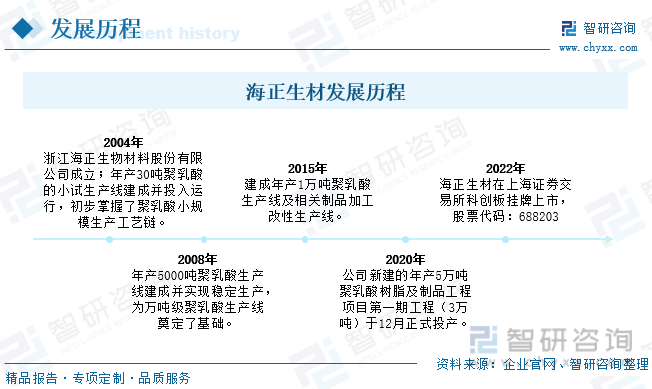

浙江海正生物材料股份有限公司成立于2004年,2022年在上海证券交易所科创板挂牌上市,股票简称“海正生材”。海正生材拥有具备自主知识产权的聚乳酸全流程商业化生产线,涵盖了“乳酸—丙交酯—聚乳酸”全工艺产业化流程,完整掌握了“两步法”工艺全套产业化技术,同时,企业通过在乳酸脱水酯化、环化、丙交酯纯化精制、增链生成聚乳酸等各个生产环节的核心技术,能够实现产品的高光学纯度以及制造过程的高收率,是一家实现多牌号聚乳酸的规模化生产和销售的高新技术公司,其产品在熔融温度、分子量分布等性能指标方面已达到国际先进水平,具备较强的国际竞争力。

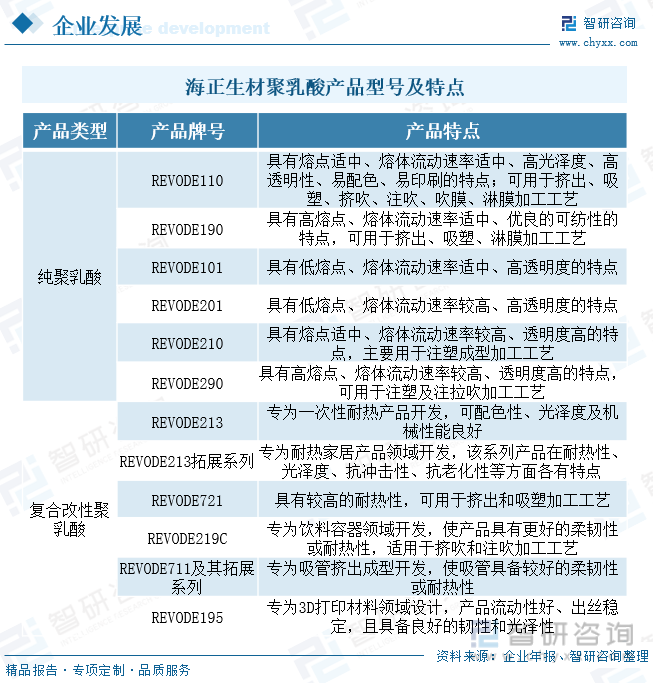

海正生材是一家掌握了纯聚乳酸制造和复合改性聚乳酸各关键环节核心技术、专注于聚乳酸研发、生产及销售的企业,主要产品为树脂形态的聚乳酸,可以根据生产工艺的顺序进一步分为纯聚乳酸和复合改性聚乳酸两大类型,按物理性能和机械性能方面的不同特性又可细分为多种系列和牌号,如纯聚乳酸产品REVODE110、REVODE190、REVODE290等和复合改性聚乳酸产品REVODE213、REVODE219C、REVODE195等,可广泛应用于一次性餐具、耐热家居、餐盒、奶瓶、3D打印等领域市场。

海正生材生产聚乳酸所使用的乳酸、丙交酯和改性用原料等原材料主要由企业供应链部统一向供应商采购,采用“以销定产,以产定采,适量备货”的模式,通常以生产计划的形式进行生产,针对客户的特别需求,企业会采用委外加工的方式,将自行生产出的聚乳酸树脂颗粒制成聚乳酸粉末、聚乳酸膜、聚乳酸无纺布等产品。通过行业展销会、主动拜访潜在客户等方式,海正生材以直销为主将聚乳酸产品及改性聚乳酸产品销向广东等国内市场及日本等国外市场。

近几年来,海正生材正处于聚乳酸产能扩张时期,如2022年海正生材投建的计划于2024年下半年投产的年产15万吨聚乳酸募投项目,企业聚乳酸产品生产能力逐年提升,产品产销保持增长,业务营收持续向好。2021年,海正生材聚乳酸产品销量达16412.97吨,同比增长123.57%;企业业务营业收入及归属上市企业股东的净利润分别为5.85亿元、0.35亿元,同比变化率分别为122.43%、16.67%。2022年,海正生材聚乳酸产品销量达29330.6吨,同比增长78.7%;业务营业收入及归属上市企业股东的净利润分别为6.05亿元、0.47亿元,同比变化率分别为3.49%、34.38%。

未来3到5年内,海正生材将立足于现有研发创新、质量管理等优势,持续聚焦聚乳酸领域发展,推动聚乳酸的科技产业化应用及推广。通过提升聚乳酸产能,实施技术创新、工艺改进、品牌推广、市场开拓、人才储备等战略,围绕核心技术、生产工艺和聚乳酸改性开展持续创新,进一步推动产业链延伸,不断拓宽公司聚乳酸市场以及应用场景,实现公司经营业绩的持续稳步增长,不断巩固企业国内聚乳酸行业市场地位。

相关报告:智研咨询发布的《中国乳酸行业市场竞争态势及发展规模预测报告》

(二)会通股份:研发投入不断增加,加强聚乳酸产能建设

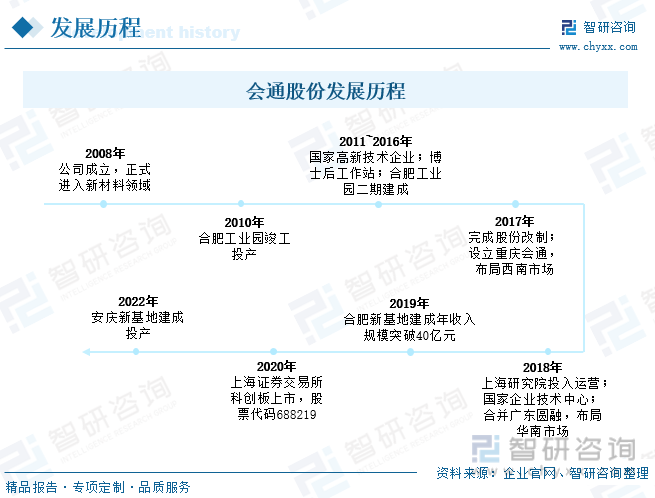

会通新材料股份有限公司成立于2008年,2020年正式在上海证券交易所科创板上市,股票简称“会通股份”。会通股份主要从事改性塑料的研发、生产和销售,深耕行业十余年,拥有聚烯烃类、聚苯乙烯类、工程塑料及其他类多种产品平台,产品种类丰富,高分子高性能化和功能化产品品种300多项,产品性能优异、质量稳定,广泛应用于家电、汽车、5G通讯、电子电气、医疗、轨道交通、家居建材、安防等诸多国家支柱性产业和新兴行业。

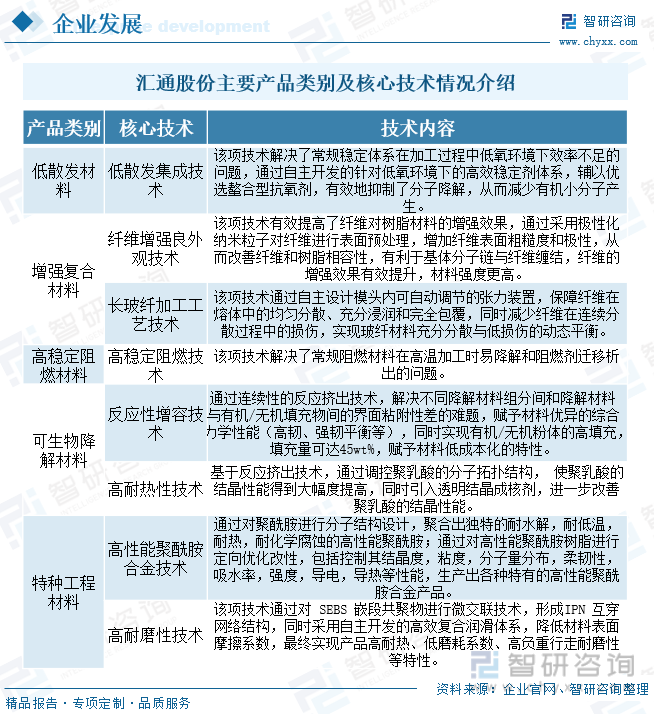

经过多年发展,会通股份针对改性塑料技术形成了独特的核心技术体系,如低散发集成技术、纤维增强良外观技术、长玻纤加工工艺技术、高稳定阻燃技术、反应性增容技术、高耐热性技术、高性能聚酰胺合金技术、高耐磨性技术、动态硫化技术等,开发出了多种行业先进的创新材料。根据产品特性,会通股份的产品可以分为低散发材料、增强复合材料、高稳定阻燃材料、免喷涂材料、健康防护材料、特色功能材料、可生物降解材料、特种工程材料等特色产品。

值得注意的是,围绕现有主营业务,会通股份对包括可生物降解材料、特种工程材料以及弹性体材料等符合国家战略大方向和未来市场发展趋势的产品进行提前布局。其中,为响应国家“双碳”战略目标以及禁塑限塑政策,会通股份成功研发可生物降解材料并实现了批量供货,并取得了相关授权发明专利以及注册商标“Orinbio”,产品广泛应用于一次性制品、医用、电子电气等领域;为进一步延伸上游产品业务,企业与中科院长春应化所等合作方共同投资设立普立思生物科技有限公司,开展生物基可降解聚乳酸树脂全产业链的研发、生产与销售。

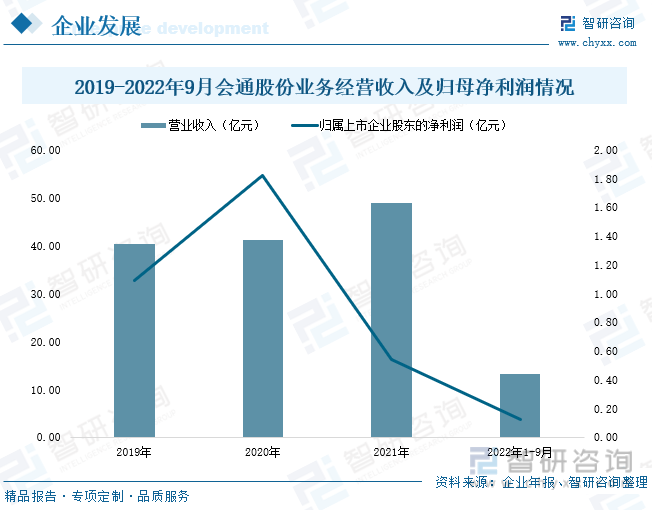

2021年,会通股份业务经营收入及归属上市企业股东的净利润分别为49.01亿元、0.54亿元,同比变化率分别为18.85%、-70.34%;2022年1-9月,企业业务经营收入及归属上市企业股东的净利润分别为13.24亿元、0.12亿元,同比变化率分别为10.64%、3.45%。会通股份产品销售业务向好,但由于上游原材料产品价格上涨,导致企业产品成本上市,业务经营利润较2020年大幅下滑。

2021年,会通股份产品技术研发投入金额为1.93亿元,同比增粘14.22%;2022年1-9月,企业研发投入金额达1.5亿元,同比增长20.67%。会通股份遵循“销售一代、研发一代、储备一代”的研发理念,利用自身核心技术与经验积累,将不断加强产品研发能力、产品实现能力和市场布局能力三大能力建设,在持续加大原有主业研发投入的同时,充分把握材料未来发展方向,企业加大了对绿色环保的可生物降解材料和亟待进口替代的特种工程材料研发投入,不断助力推动企业业务可持续、高质量发展。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国聚乳酸(PLA)行业市场研究分析及发展前景规划报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国医用级聚乳酸行业市场全景分析及投资前景研判报告

《2025-2031年中国医用级聚乳酸行业市场全景分析及投资前景研判报告》共十二章,包含行业主流企业分析,医用级聚乳酸行业进入壁垒分析,结论和建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![热点聚焦∣2023年中国聚乳酸产业发展现状:市场需求保持增长,进口依赖度下降[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021年中国聚乳酸(PLA)产业链分析: 限塑令下,聚乳酸产业未来可期[图]](http://img.chyxx.com/images/2022/0329/1a2d4458a175bb16952a322c62c6b2b297fe1e1a.jpg?x-oss-process=style/w320)